撰文: Lincoln Murr(Coinbase)、Stefano Bury(Virtuals)、Rishin Sharma(Solana)、Pilar Rodriguez(The Graph)、David Mehi(Google Cloud),以及 Cambrian 成員 Ariel、Brian、Doug、Jason、Ricky 和 Tumay

預計但整體生態將持續成熟,最終使用代理將成爲金融參與的主流方式。

Agentic Finance(代理式金融)正步入臨界爆發點,對那些藉助智能代理提升其財務行爲的人而言,蘊藏着巨大的經濟潛力。AI 代理是一類自主工具,具備數據分析、決策制定與交易執行能力,操作方式可涵蓋不同程度的人類參與。目前,這些代理工具正在向大衆開放,逐步衝擊長期由華爾街與其高頻算法主導的金融體系。

本文聚焦代理式金融在「去中心化金融(DeFi)」中的零售端應用,全面梳理現已上線、專注於爲個人用戶提供服務的自動化代理項目。爲此,項目團隊與行業內數十個團隊進行了長時間調研與訪談,最終整理出一份經過嚴格篩選的活躍項目清單,按產品類別進行歸類,並對每類代表性產品加以標註。

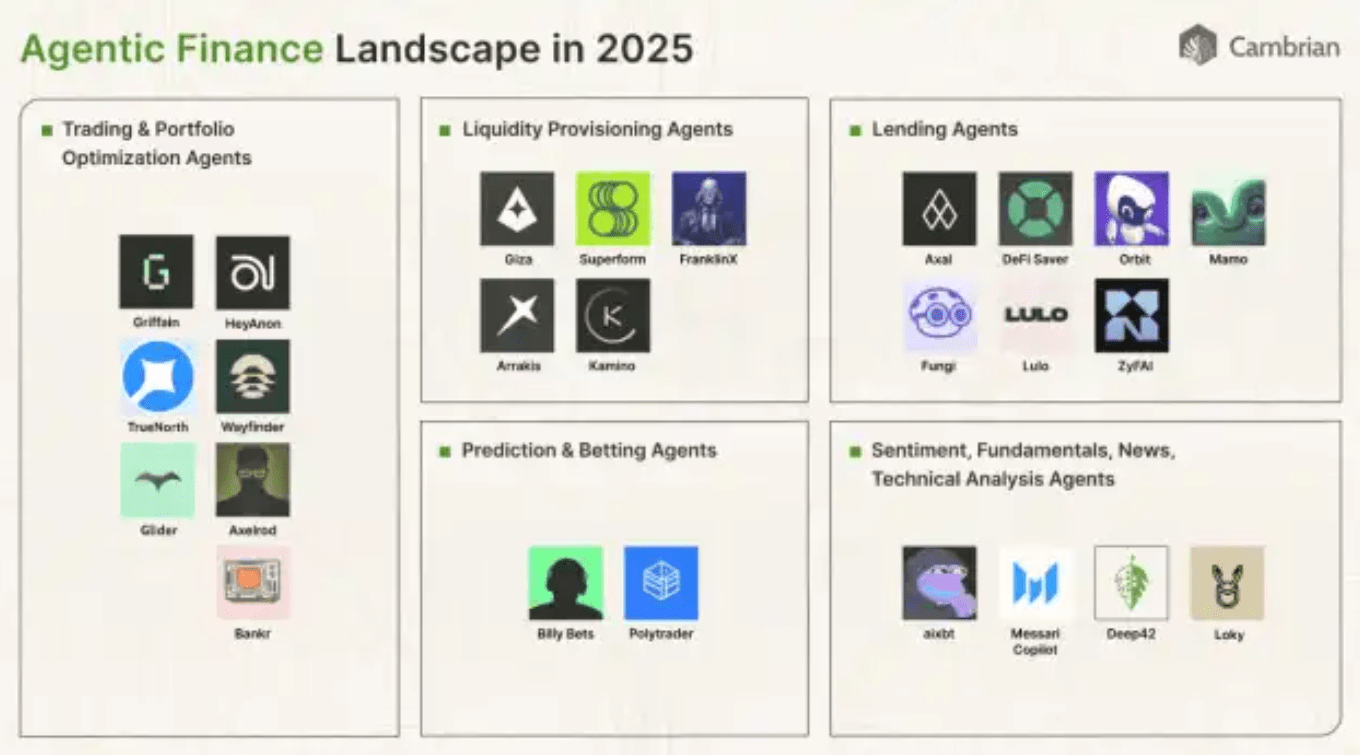

代理式金融正推動加密行業走向成熟,它能夠提供實時信息、專業級建議,並優化用戶體驗,使普通用戶在 DeFi 中的參與更加高效與可靠。以下是當前生態的結構化概覽:

什麼是 Agentic Finance(AgentFi)?

Agentic Finance 指的是新興的金融產品類別,其核心在於使用 AI 或機器學習主動管理用戶資金,或提供個性化金融建議。部分產品藉助大語言模型(LLMs)實現交互與分析,另一些則依賴規則引擎或傳統的機器學習算法。儘管底層技術路徑各異,它們普遍自稱爲「agentic」類產品。

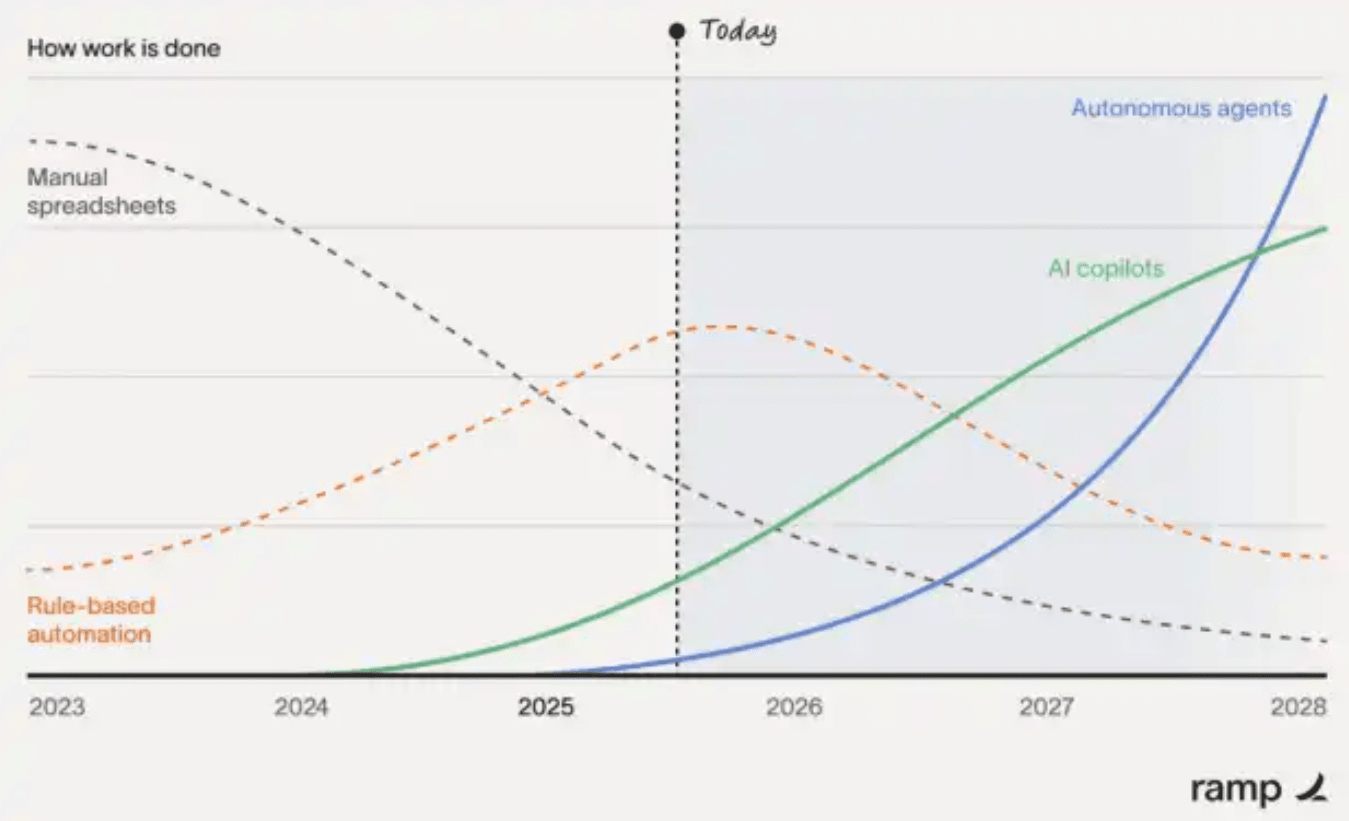

目前,Agentic Finance 處於創新者階段,尚屬早期採納曲線中的起點。很快,各類代理和 AI 助理將主導金融活動。

然而可以預見,不久的將來,交易員、資產管理人、金融分析師等專業從業者都將藉助專用的智能代理工具提升效率,與此同時,面向普通用戶的自動化代理版本也將同步推出。這一趨勢已經開始顯現:例如,在 Solana 網絡上,自動化交易機器人現已佔據超半數的交易量¹。

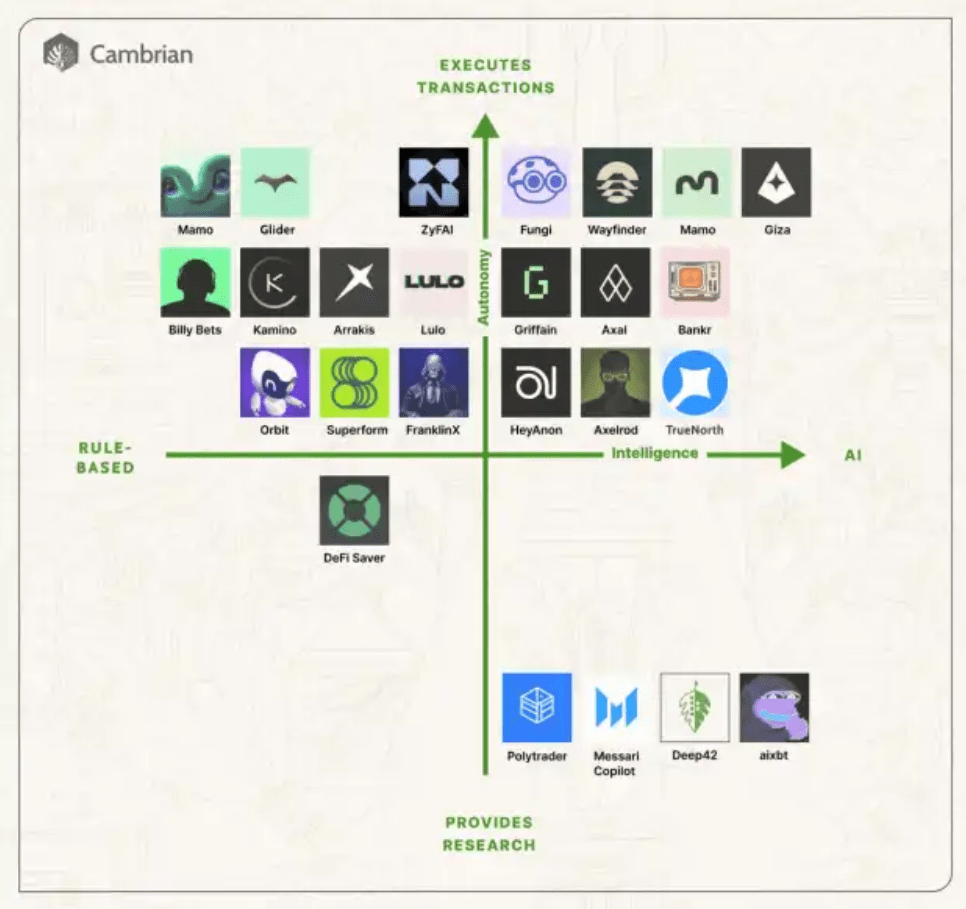

自主性 vs 智能性:AgentFi 的能力座標系

不同 Agentic 項目根據其服務場景與技術能力分佈於「自主性 - 智能性」座標系之中。

橫軸代表智能程度:左側是基於規則與統計模型的工具,中間是傳統機器學習模型,右側則是基於大語言模型(LLM)或其後續技術的高級智能體;

縱軸代表自主程度:底部爲僅提供建議與分析的「建議型代理」,頂部爲具備完全自動決策與執行權限的「全自動代理」,中間則爲「人類在環」(Human-in-the-loop)的混合型架構。

提到 Agentic Finance,許多人會聯想到能夠自動交易、獨立管理投資組合的「隱形機器人」或先進 LLM 系統。但現實中,這類系統尚未大規模部署,原因在於 LLM 仍存在穩定性不足的問題。例如,LLM 仍可能「幻覺」出虛假信息,甚至直到最近才具備基本計數能力(如統計 strawberry 中包含幾個字母 r)。目前,大多數代理僅將 LLM 用於人機交互界面或數據分析層,資金管理部分仍主要依賴成熟的統計模型或機器學習算法,這些技術在傳統金融(TradFi)領域已使用數十年。

從 LLM 的發展路徑來看,其在處理數字和邏輯推理方面的弱項有其歷史原因——它最初是爲語言預測設計的。但這種情況正在迅速改變。例如,Anthropic 已推出被機構採用的金融類產品,OpenAI 則訓練出在國際數學奧林匹克中具備競爭力的模型。

2025 年代理式金融(Agentic Finance)項目全景

以下爲當前已上線、具備資金管理能力並面向用戶開放的 Agentic 項目列表。處於開發或內部測試階段的項目不在列,同時,僅使用 LLM 作爲界面、但需用戶手動決策的產品也被排除,因此不少項目未被納入本輪盤點。

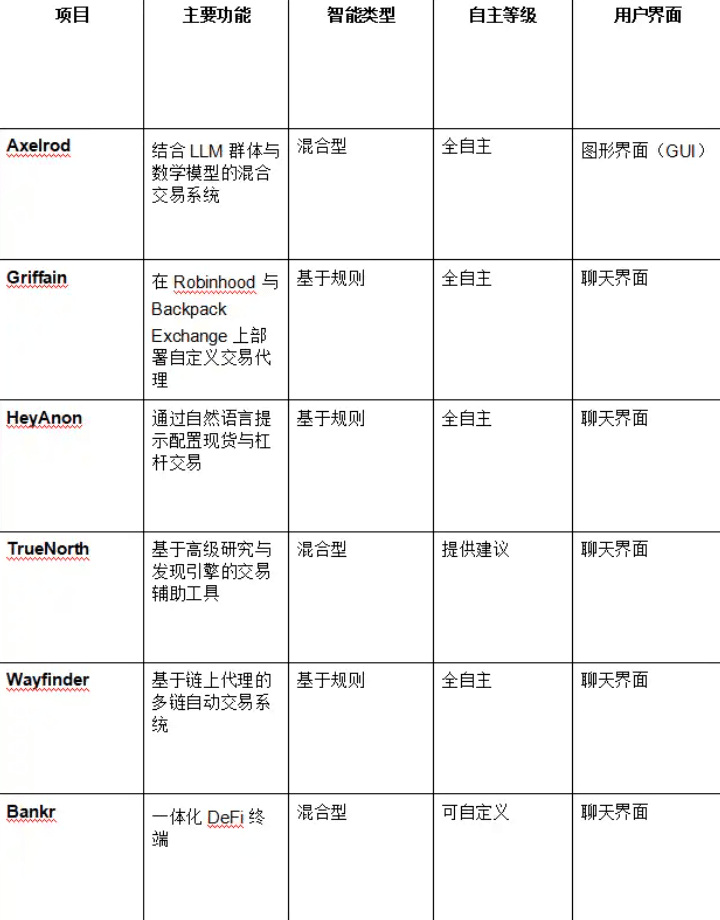

交易與資產配置類代理

交易類代理是大衆最常聯想到的代理式金融產品。這類代理通過自動調倉或選擇買賣資產來管理用戶資金。要實現自動交易,代理系統通常需具備交易權限、資產訪問、預算管理、預設策略與高質量數據等組件。以下爲當前支持一項或多項功能的項目列表:

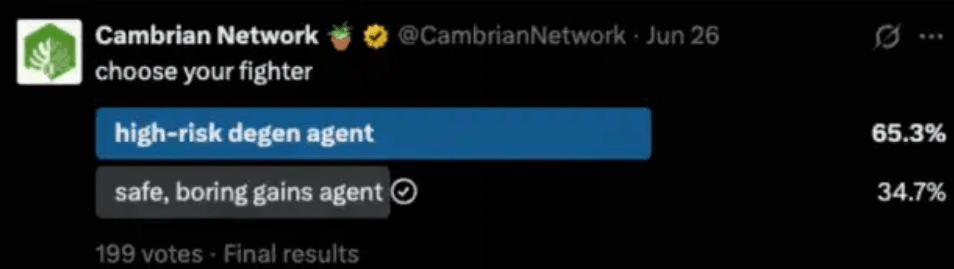

根據 Cambrian 最近在 X 平臺發起的投票顯示,大多數用戶對高風險交易代理表現出高度興趣。

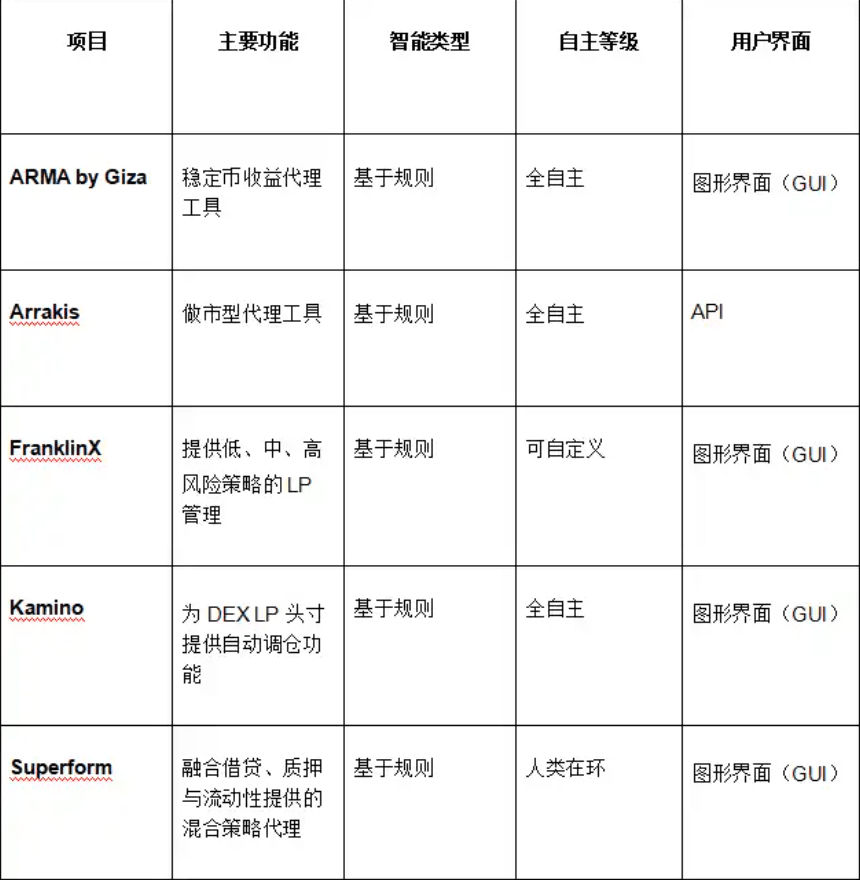

流動性提供(LP)類代理

去中心化交易平臺(DEX)依賴第三方流動性提供者(LP)提供可交易資產,交易者支付的手續費由 LP 獲得。LP 的收益取決於多種因素,包括無常損失、交易量、DEX 協議激勵等。以下代理工具可幫助 LP 識別最優流動性配置路徑:

借貸類代理

在加密市場中,用戶可通過向借款人提供資產來賺取利息。借貸代理在決定是否參與借貸協議時,通常需評估收益率、風險敞口與機會成本等因素。以下爲部分已上線的借貸代理項目:

預測與競猜類代理

預測市場允許用戶就未來事件結果下注,例如選舉或體育賽事。該類市場通常依賴對新聞或現實世界信息的實時跟蹤,而這些信息可能隨時變化。預測市場天然契合代理式參與機制,Vitalik Buterin 亦在其提出的信息金融(InfoFi)概念中予以強調。

情緒、基本面、新聞、技術分析代理

投資者通常依靠市場分析判斷「買什麼」,藉助情緒分析判斷「何時買賣」。LLM 在此類分析中展現出變革性價值:不僅大幅擴展了可分析數據的規模與速度,還提升了上下文理解能力,通過識別數據源之間的關聯提供更全面洞察。

與上述可執行交易的代理不同,分析類代理僅提供信息支持,不直接執行操作。以下爲其中部分代表項目:

值得注意的是,Agentic Finance 生態正在快速演化,現有項目也在不斷拓展業務邊界。例如,今日歸類爲借貸代理的產品,未來或將擴展至流動性管理等領域。

Agentic Finance 的未來趨勢

鏈上資產持續增長,鏈上穩定幣交易量已創新高,傳統金融科技企業也正接入鏈上基礎設施。例如,Robinhood 近期推出美國股票通證化服務,實現 24/7 的鏈上交易,面向全球投資者開放。

加密行業正逐步超越「投機交易」敘事,邁向涵蓋投資功能的更廣泛應用場景。

然而,對於許多用戶而言,成功參與 DeFi 仍存在不小門檻。而這正是代理式產品的切入點:它有望顯著提升可用性與收益性,成爲推動 DeFi 普及的關鍵。

Agentic Finance 是一個全新的市場細分領域,以上提到的工具在 TradFi 與 DeFi 中都屬首次嘗試。我們預計其中一部分早期項目可能未能實現其願景,但整體生態將持續成熟。最終,使用代理將成爲金融參與的主流方式,而那些儘早邁出「代理式金融」第一步的用戶,將更有可能獲得長期回報。

此外,隨着開發者持續交付穩定回報,用戶對代理策略細節的關注將降低,未來代理可能進一步融合多種能力(如同時管理交易與 LP 頭寸)以提升複雜度與效率。