Sober期权工作室 × Derive.XYZ 联合出品 @DeriveXYZ_CN

撰写 by Sober期权工作室分析师 Jenna @Jenna_w5

一、宏观黑洞与平台收紧:市场如何定价“数据缺失”?

上周,加密资产市场经历了一次典型的情绪回调,核心驱动力并非单一的价格事件,而是宏观系统性不确定性与微观市场去杠杆化的双重叠加。作为期权交易者,我们必须穿透价格波动,理解市场风险定价的深层逻辑。

美国政府停摆:制造“数据黑洞”与系统性不确定性

美国联邦政府停摆已进入第38天。这一事件的连锁反应,正在加密市场引发与传统金融(TradFi)市场相似的担忧。

事件缘由与影响路径: 停摆源于国会两党在新的财政年度拨款法案上的根本性分歧,核心在于医疗保健福利支出和政府支出的政治极化冲突。对于市场而言,其影响远超政治僵局本身,它制造了一个“数据黑洞”:

美联储的数据困境: 关键的经济数据,包括美国10月未季调CPI年率、季调后CPI月率以及非农就业报告等,因劳工部和商务部停摆而无法公布。

影响路径: 这些数据是美联储制定货币政策和市场判断利率走向的基石。数据的永久性缺失或延迟发布,使得美联储陷入“数据困境”,加剧了市场对未来流动性和利率环境的不确定性。当决策和预测失去了锚点,风险资产,尤其是高波动性的加密资产,会本能地倾向于回调,以对冲不确定性溢价。

目前市场普遍预期(Polymarket显示57%概率)停摆将持续至11月下旬,这意味着宏观不确定性将是一个持续的定价因素。

Deribit的去杠杆化:微观风险的加速器

就在宏观风险升温之际,主要加密期权交易所Deribit采取了积极的风险控制措施,进一步加剧了市场的短期压力:

杠杆率削减: Deribit宣布将标准保证金用户的期货杠杆率从50倍大幅降低至25倍。

保证金参数上调: 平台还上调了BTC、ETH、sETH的价格波动范围变量(Price Range Variable),其中ETH的调整幅度更为显著(从14%上调至18%)。

影响路径:

流动性收缩: 削减杠杆和提高保证金,本质上是强制去风险(De-risking),减少了市场上名义头寸的规模。对于依赖高杠杆进行对冲或方向性交易的交易者来说,这要求他们持有更高的抵押品,或被迫平仓。

放大短期波动: 在市场价格回调时,这些调整会加速平仓,放大短期跌幅。

上周市场情绪的转换,是宏观不确定性推动系统性风险,再由交易所的去杠杆行动放大短期回调的结果。所有这些因素都将通过隐含波动率(Implied Volatility)和偏度(Skew)结构,清晰地反映在期权定价中。

二、BTC与ETH波动率结构分析:整体IV抬升与持续的下行担忧

上周的期权结构显示,市场正将宏观和流动性风险系统性地定价。核心特征不再是短暂恐慌,而是深度看跌情绪的固化(持续负Skew)和系统性风险溢价的全面抬高(期限结构整体上移)。

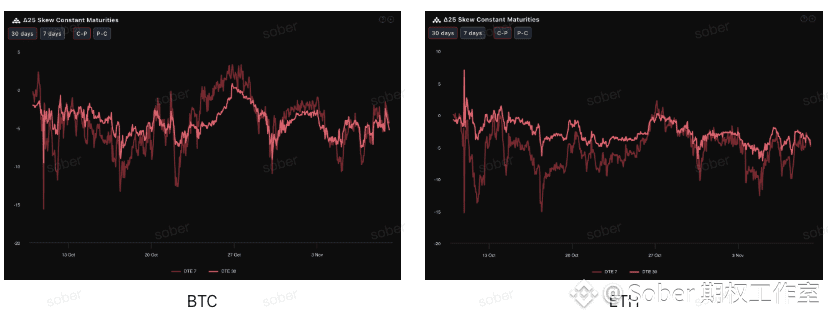

偏度(Skew):深度负值固化,中期看跌溢价更具粘性

通过Delta 25 Skew(看涨期权隐含波动率IV - 看跌期权IV)观察,该指标的负值幅度反映了市场对下行尾部风险的对冲需求。当前,BTC与ETH的Skew曲线均处于负值区间,但负值幅度较上周再次变高(回到-5附近),表明市场对下行风险的担忧开始抬升。从不同资产来看,相比上周,ETH的负Skew值于BTC开始呈现持续趋同趋势。

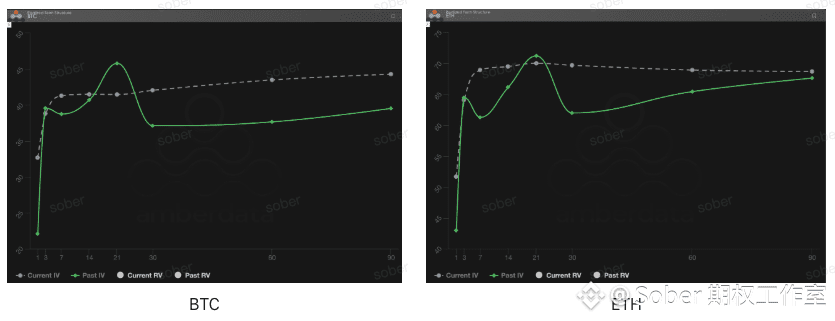

期限结构(Term Structure):系统性风险溢价抬高

从期限结构来看,BTC与ETH的隐含波动率曲线均维持明显的Contango(近低远高)形态,但背后的定价逻辑正在从“短端事件消化”转向“中期系统性风险全面抬升”。换言之,尽管短期冲击缓和,但整体风险溢价并未下降,而是发生了向中长端的集中抬升。

短期IV回落: 无论是BTC还是ETH,近端(DTE 7–30 天)的 Current IV 虽相较前期事件高点有所回落,但这一回落更多反映短期事件冲击的出清,而非风险偏好的修复。与 Past IV 对比可见,短端波动率回落并未带动全曲线下移,表明市场对系统性风险的担忧只是从“即时冲击”向“结构性因素”迁移。

远端IV上升: 远端(DTE 60/90天)的IV仍维持在较高水平,市场对中期(2-3个月)的系统性不确定性(如政府关门长期化、美联储降息进程)的定价并未放松。

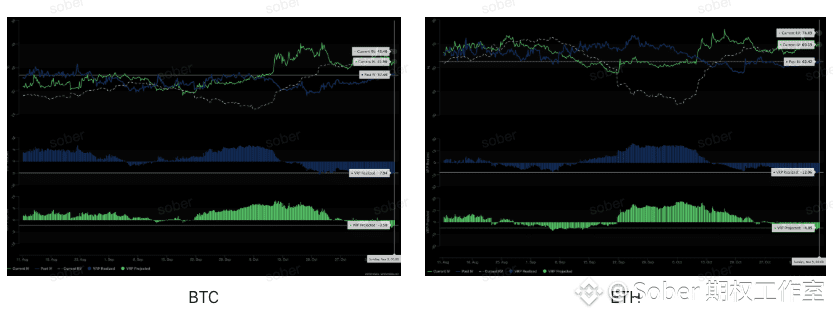

波动率风险溢价(VRP):负溢价进一步加深,市场承压感增强

VRP(波动率风险溢价=隐含波动率IV - 已实现波动率RV)是衡量期权定价是否合理的重要指标。目前,在VRP Realized持续深负的环境下,VRP Projected的值继上周由正转负后,持续负值,表明市场经历并吸取“低估极端波动”的教训,对未来波动率采取审慎态度。

VRP Projected 负值扩大:未来 30 天的波动预期被进一步上修,投资者对潜在扰动的定价趋向更保守。

VRP Realized 负值加深:过去 30 天的实际波动依旧保持在高位,导致隐含与实现波动的偏差扩大,反映市场对近期波动冲击的吸收仍不充分。

三、期权策略推荐:熊市看跌价差(Bear Put Spread)

基于当前深度负Skew主导、整体IV中枢抬升的市场结构,策略核心应集中于限定风险并为可能的温和下行做准备。在市场普遍看跌且流动性收紧的环境下,采取风险限定的防御性策略最为稳健。

核心优势: 成本较低,风险限定,充分利用深度负Skew带来的看跌溢价,适用于预期标的资产将温和下跌,或保持中性偏空态势的情景。

策略构建:

买入一张平值或轻度虚值(ATM/Slightly OTM)的看跌期权(Long Put)。

卖出一张行权价更低、相同到期日的看跌期权(Short Put)。

策略目标: 通过卖出低行权价的看跌期权收取权利金,降低买入成本。此策略旨在利用负Skew带来的看跌溢价,从温和下跌中获利,同时将最大亏损限制在净权利金支出内,远低于直接买入看跌期权(Long Put)的成本和风险。

到期日选择: 鉴于中期(DTE 30/60天)的负Skew和VRP Projected更具粘性,建议选择DTE 30天或DTE 60天的中期合约,以捕捉更长久的不确定性溢价。

四、免责声明

本报告基于公开市场数据及期权理论模型撰写,旨在为投资者提供市场信息与专业分析视角,所有内容仅供参考与交流,不构成任何形式的投资建议。加密货币及期权交易具有极高的波动性与风险,可能导致本金的全部损失。在采取任何交易策略前,投资者应充分理解期权产品的特性、风险属性及自身的风险承受能力,并务必咨询专业的金融顾问。本报告的分析师不对因使用本报告内容而产生的任何直接或间接损失承担责任。过往市场表现不预示未来结果,请理性决策。

联合出品:Sober期权工作室 × Derive.XYZ