文章轉載來源: J.A.E

作者:J.A.E, PANews

2025年8月12日,Uniswap基金會發布了一項新提案,計劃將Uniswap Governance註冊爲懷俄明州的去中心化非法人非營利協會(Decentralized Unincorporated Nonprofit Association, DUNA),並將其實體命名爲“DUNI”。此舉將爲Uniswap的去中心化治理披上合規“外衣”,同時爲激活協議費用機制埋下伏筆。如若功成,該進展可能成爲DeFi領域的一個重要轉折點,代表着協議治理和價值捕獲機制的深刻變革。

Uniswap作爲DeFi生態中的頭部DEX,此番動作或將爲DAO的合規化進程樹立新的樣本。此舉在加密行業日益重視合規的氛圍下,爲協議實現合法運營、風險控制並協調鏈下交互提供了新的解題思路。

懷俄明州DUNA框架深度解析:DAO合規化的新路徑

過去兩年,基金會一直在尋求能夠爲治理參與者提供更全面責任保護的法律結構,在維護協議治理權力且不引入中心化風險的前提下,實現鏈下交互。經過深入研究、法律諮詢和社區提議,DUNA被認爲是滿足前述需求的適當選擇。

2024年3月,美國加密友好州懷俄明州通過立法認可DUNA作爲一種新型法律實體的形式,並於同年7月生效,其專爲DAO和公鏈設計,在保留兩者去中心化治理本質的同時,賦予其法律地位。

DUNA的核心特徵是其非營利性質,意味着儘管DUNA被允許從事營利性活動,但全部利潤必須用於非營利目的,不得向成員或持幣者分配利潤或股息。不過,DUNA可向爲其提供服務的人員支付薪酬或報銷費用,比如支付工資給僱員、激勵節點運營商或貢獻者以及報銷開支等。

DUNA最主要的優勢在於爲DAO成員和持幣者提供有限責任保護,豁免相關人員承擔DAO的義務、債務或法律責任,有效規避了未註冊DAO被視作普通合夥企業,進而導致成員連帶無限責任的風險。

DUNI的建立將使Uniswap能執行鏈下操作,如簽署合同、持有資產、聘請第三方服務機構(如律師和審計師),並履行潛在的監管和納稅責任。對於一個DeFi協議而言,搭建法律實體是其與傳統商業世界接軌的關鍵一步。一旦擁有合法身份,Uniswap就可更順利地與外部機構合作,擴張其生態系統。

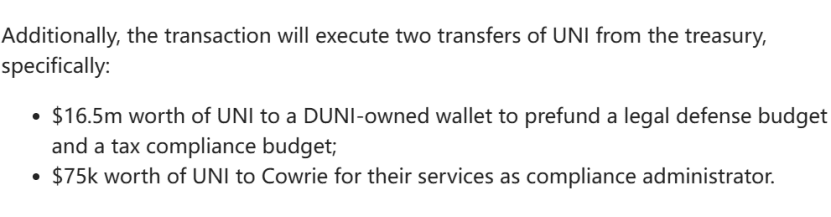

爲保障DUNI的正常運營與合規,提案計劃從財庫中調撥1,650萬美元等值的UNI作爲法律辯護與稅務合規預算。基金會預計解決歷史稅務及其罰款的金額將低於1,000萬美元。另外,Uniswap還須向稅務諮詢公司Cowrie發放7.5萬美元作爲合規管理員的報酬。值得注意的是,Cowrie聯創David Kerr曾經深度參與過懷俄明州DUNA法案的起草。

Uniswap基金會總法律顧問Brian Nistler表示,應用DUNA框架會爲協議費用的激活鋪平道路,一部分LP費用將可被轉移到DAO金庫。他指出,“基於該法律框架,DUNA能做、能參與、能交易的範圍將得到巨大解放,不僅爲未來的協議費用投票奠定了基礎,也正式化了Uniswap的治理活動,同時保護了集體決策的參與者”。

協議費用機制:Uniswap經濟模型變革的潛在收益及挑戰

目前,Uniswap將交易費用設置爲0.3%,所有費用均按比例分配給LP(流動性提供者)。當發生交易時,費用會被直接存入流動性儲備,增加LP-Token的價值,從而激勵LP。

Uniswap V3和V4均包含協議費用機制,可通過治理提案激活。一旦激活,0.3%交易費中的1/6,即0.05%的費用將不再流向LP,而是由協議的DAO金庫收取。交易者支付的費用不會增加,但LP獲得的收益會被減少。

DUNA框架的構建正是爲協議費用的合法收取與管理提供必要的法律基礎。在沒有法律實體的情況下,協議收費或將面臨證券法與稅務合規的風險,而DUNI則能以合法身份持有和管理其收入。

假設激活協議費用機制,其有望爲Uniswap DAO帶來可觀的營收,可被用於資助協議的開發建設、安全審計、社區捐贈、生態系統激勵以及其它戰略性支持,有利於協議的可持續發展,並鞏固其在DeFi市場的創新和領先地位。

在DUNA框架下,如果激活協議費用機制,亦將重塑Uniswap的商業模式。此前,協議的商業模式主要基於交易,由LP承擔成本並賺取費用,協議自身並不產生直接收入。DUNA框架則爲DAO合法收費提供了法律依據,將Uniswap從定義爲協議本身創造直接收入來源的模式。

雖然DUNA的非營利性質限制了協議直接向持幣者分配利潤,但其收入的增加可通過多種方式間接提升$UNI的價值,如DAO能回購銷燬$UNI,進而提高其內在價值。此外,收入還可再投資於生態系統,爲DAO搭建起自循環的“非營利商業模式”,並實現更積極的生態系統擴張。

然而,若激活協議費用機制也將直接影響LP的收益,或導致部分LP撤回流動性。流動性稀釋意味着用戶在Uniswap上執行大額交易時因更高的滑點而獲得更差的價格,可能促使用戶轉向其它DEX,從而導致Uniswap交易量下滑,形成“負向飛輪效應”:收費降低LP收益→LP撤回流動性→滑點增大→交易量下滑→LP收益進一步下降。此外,MEV交易者對流動性更爲敏感,預計其活動將隨着TVL的減少而下降。

Gauntlet的報告曾提示過“負向飛輪效應”的存在,意味着雖然激活費用開關貌似是會立即增加收入,但也可能引起一系列連鎖反應,進而破壞協議的關鍵優勢——深厚的流動性和具有競爭力的定價。

一旦激活協議費用機制,Uniswap DAO須緊密監測指標數據,避免達到“收益衰減點”。該情況也彰顯了協議價值捕獲與維持用戶體驗之間的矛盾。

市場反應:Uniswap社區觀點兩極分化

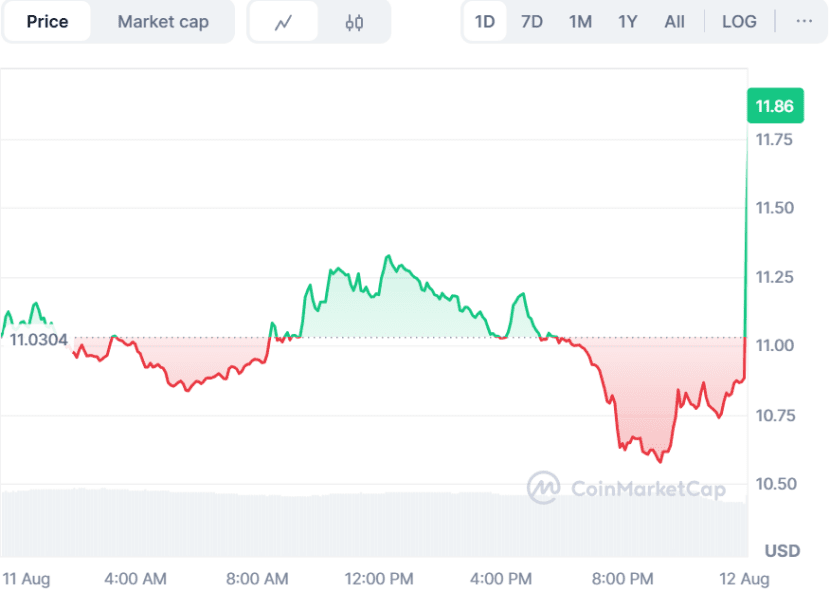

提案一經發布,$UNI價格短時漲超8%,達到11,86美元,表明市場對該消息持樂觀態度,可能將其解讀爲對$UNI價值捕獲能力的長期利好。

Uniswap社交媒體和治理論壇上也積極討論該提案。支持者認爲DUNA是實現DAO合法化與激活協議費用機制的關鍵一步,有利於協議的長期發展。通過建立法律實體,Uniswap將更好地與鏈下世界互動。

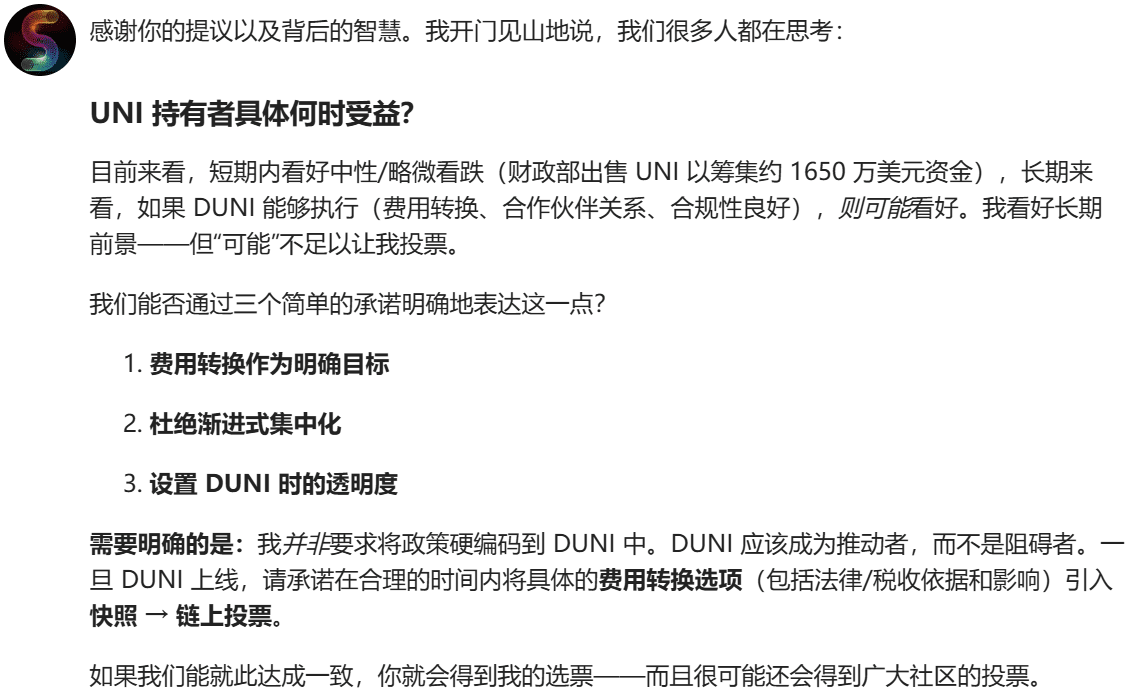

相對地,也有部分社區成員表達了隱憂,如激活費用開關的時間線、中心化風險、透明度以及跨國別合規方面的問題。因此,儘管提案具有重要的長期影響,但也存在大量用戶因其顧慮而採取“觀望”的態度。

以上言論均反映了DAO社區在追求創新與合規,以及在短期效益和長期價值之間所面臨的複雜權衡。