來源:Bitcoin Versus The IMF

整理&編譯:LenaXin,ChainCatcher

原文鏈接:https://www.chaincatcher.com/article/2191241

聲明:本文爲轉載內容,讀者可通過原文鏈接獲得更多信息。如作者對轉載形式有任何異議,請聯繫我們,我們將按照作者要求進行修改。轉載僅用於信息分享,不構成任何投資建議,不代表吳說觀點與立場。

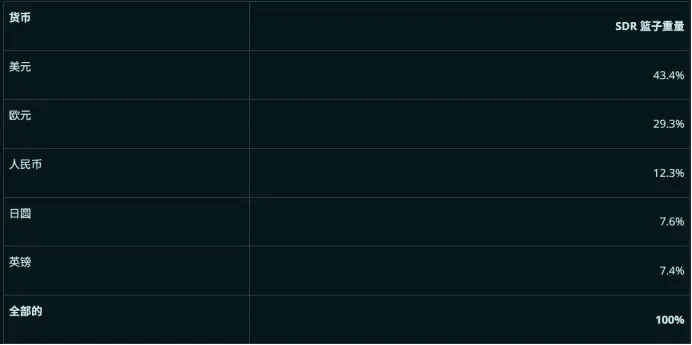

注:國際貨幣基金組織 2025 年 3 月發佈的薩爾瓦多國別報告中長達 111 頁的“中期貸款安排下的政策”部分正在通過詞雲生成器生成 國際貨幣基金組織 在比特幣問世數年前的 2004 年,作家 John Perkins 出版了頗具影響力的著作(一個經濟殺手的自白)。這部半自傳體作品記錄了 Perkins 作爲 “經濟殺手” 的職業生涯——他遊走於新興市場國家,說服當地政府接受國際貨幣基金組織(IMF)和世界銀行的貸款,這些貸款往往附帶苛刻條件,並採用極具爭議的手段。Perkins 將這類經濟代理人形象地稱爲 “豺狼”。 對希望理解比特幣誕生的經濟自由主義背景及其潛在使命的讀者而言,這部作品堪稱必讀經典。Perkins 的揭露性敘述,爲早期比特幣支持者提供了理解這一新興貨幣體系價值的重要視角。與衆多比特幣社羣成員一樣,我們基於此類著作的認知,對 IMF 持審慎態度。總體而言,比特幣支持者不僅質疑中央銀行體系,對 IMF、世界銀行和國際清算銀行等跨國金融機構更是保持警惕。相應地,IMF 體系內人士對比特幣的牴觸也不難理解。 IMF 的敘事控制 2011 年 5 月,在比特幣面世數年後,時任 IMF 總裁 Dominique Strauss-Kahn(DSK)在紐約被控性侵酒店女服務員。這位原本有望角逐法國總統的政治人物,其涉案對象恰是來自幾內亞的移民。值得注意的是,幾內亞當時仍拖欠 IMF 高達 4.72 億美元貸款,這筆債務相當於該國 GDP(300 億加元)的顯著比重。 許多熟悉 John Perkins 著作的讀者,包括部分比特幣持有者,立即將這起性侵指控與 IMF 對發展中國家的金融掠奪本質聯繫起來。從受害者的雙重遭遇看:她既因祖國承受 IMF 的經濟壓力而被迫移民,又直接成爲該組織掌權者的侵害對象。儘管性侵案當年引發廣泛報道,但主流媒體卻普遍忽略了這一極具黑色諷刺意味的關聯性,在報道中仍對 IMF 保持着一貫的尊重姿態。 DSK 隨後辭職,由現任歐洲央行行長 Christine Lagarde 接任 IMF 總裁一職。值得注意的是,Lagarde 本人曾有犯罪記錄,並多次對比特幣持負面立場。2025 年 1 月,她曾出手阻止捷克共和國將比特幣納入官方外匯儲備。 拉加德採:我相信……比特幣不會進入總理事會任何一家中央銀行的儲備 Lagarde 的歐洲央行行長任期將於 2027 年結束,目前已有傳聞稱她可能接替 Klaus Schwab,出任世界經濟論壇主席。若成真,這將是 Lagarde 第二次接掌因性侵醜聞而空缺的國際經濟組織最高職位。 與比特幣的隱形博弈 目前,國際貨幣基金組織(IMF)向 86 個國家(其中多數爲相對貧窮的國家)發放了 1730 億美元的未償還貸款。通過其特別提款權(SDR)系統,該組織具備發放高達 1 萬億美元貸款的潛在能力。SDR 作爲一種 “全球儲備資產”,其價值與一籃子國家貨幣掛鉤,本質上是通過債務機制憑空創造的金融工具。 值得注意的是,儘管 IMF 擁有 191 個成員國,但投票權分配嚴重向歐美國家傾斜。美國獨享 16.49% 的投票權(這一比例使其對需要 85% 多數票批准的新貸款項目擁有實際否決權),而多數歐洲大國的投票權維持在 3% 至 5% 之間。相比之下,中國在 IMF 的投票權僅爲 6.1%——這一比例是在經過投票權改革後才獲得的,此前中國的投票權甚至與比利時相當。 IMF 長期保持着由歐洲人擔任總裁、美國人執掌世界銀行的傳統人事安排,這種制度性安排進一步凸顯了全球金融治理體系中的權力失衡問題。

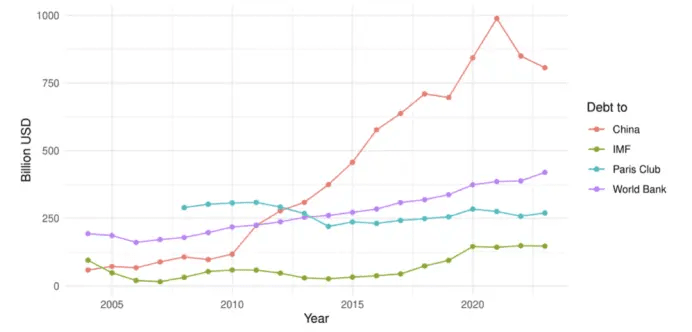

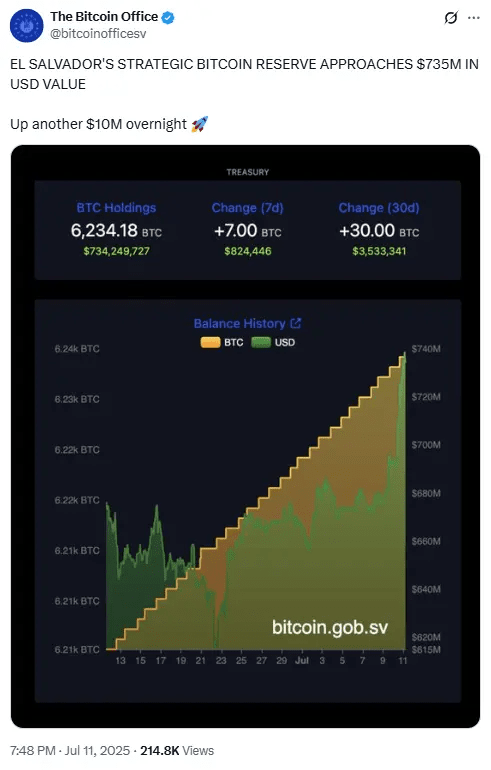

資料來源:國際貨幣基金組織(截至 2022 年) 過去 15 年間(自 DSK 事件以來,我們並非暗示其存在因果關係),IMF 和世界銀行的相對影響力呈現下降趨勢,其貸款餘額僅實現溫和增長。在此期間,中國已崛起爲發展中國家基礎設施項目的主要融資方。這一轉變對較小的發展中國家而言可能構成利好——既增強了它們的議價能力,又可能規避IMF貸款慣常附加的嚴苛條件(這些條件往往要求借款國將關鍵國有資產控制權讓渡給外資企業)。 然而,新的依賴關係可能導致這些國家從對IMF的依附轉向對中國影響力的過度讓渡。任何形式的外部融資依賴都可能削弱主權國家的自主性,這促使部分較小經濟體開始尋求替代性解決方案。數據顯示,中國已成爲 IMF 最具競爭力的替代選項,且近年來在這場博弈中明顯佔據上風。與之形成鮮明對比的是,美國在此期間將數千億美元投入伊拉克和阿富汗等國的軍事行動,而非經濟發展援助。  資料來源:https://cepr.org/voxeu/columns/rise-china-international-lender 以現代金融標準衡量,國際貨幣基金組織(IMF)的資產負債表規模已相對有限——目前與商業機構微策略公司(MSTR US)的市值相當,僅佔比特幣總市值的 6%。值得注意的是,自 DSK 事件以來,比特幣實現了遠超 IMF 資產負債表規模的指數級增長(儘管本文不展示具體價格走勢圖)。 某種程度上,比特幣正與 IMF 形成競爭關係:既爭奪全球儲備資產的地位,又作爲新興市場國家基礎設施融資的替代方案。但特別提款權(SDR)始終未能如 2011 年部分觀察家預期的那樣,發展成爲比特幣的真正競爭對手和終極主宰者。 下文將聚焦兩個截然不同的案例國家:薩爾瓦多與不丹。需要說明的是,我們的分析基於公開資料,未曾實地考察過這兩個國家。這種 “紙上談兵” 的研究方式,恐怕難以獲得像 Douglas Murray 這類注重實地考察的政治評論員的認同。 薩爾瓦多 2021 年 6 月 5 日,在邁阿密舉行的比特幣大會上,Jack Mallers 向與會者介紹了薩爾瓦多總統 Nayib Bukele。Bukele 在會上宣佈了一項具有里程碑意義的決定:將比特幣確立爲該國法定貨幣。此後,薩爾瓦多還實施了一系列支持比特幣的政策,包括建立國家戰略比特幣儲備。截至發稿時,該儲備已持有 6,234.18 枚比特幣,價值約 7.35 億美元。

資料來源:https://cepr.org/voxeu/columns/rise-china-international-lender 以現代金融標準衡量,國際貨幣基金組織(IMF)的資產負債表規模已相對有限——目前與商業機構微策略公司(MSTR US)的市值相當,僅佔比特幣總市值的 6%。值得注意的是,自 DSK 事件以來,比特幣實現了遠超 IMF 資產負債表規模的指數級增長(儘管本文不展示具體價格走勢圖)。 某種程度上,比特幣正與 IMF 形成競爭關係:既爭奪全球儲備資產的地位,又作爲新興市場國家基礎設施融資的替代方案。但特別提款權(SDR)始終未能如 2011 年部分觀察家預期的那樣,發展成爲比特幣的真正競爭對手和終極主宰者。 下文將聚焦兩個截然不同的案例國家:薩爾瓦多與不丹。需要說明的是,我們的分析基於公開資料,未曾實地考察過這兩個國家。這種 “紙上談兵” 的研究方式,恐怕難以獲得像 Douglas Murray 這類注重實地考察的政治評論員的認同。 薩爾瓦多 2021 年 6 月 5 日,在邁阿密舉行的比特幣大會上,Jack Mallers 向與會者介紹了薩爾瓦多總統 Nayib Bukele。Bukele 在會上宣佈了一項具有里程碑意義的決定:將比特幣確立爲該國法定貨幣。此後,薩爾瓦多還實施了一系列支持比特幣的政策,包括建立國家戰略比特幣儲備。截至發稿時,該儲備已持有 6,234.18 枚比特幣,價值約 7.35 億美元。  薩爾瓦多與國際貨幣基金組織(IMF)的合作關係可追溯至 1959 年。截至 2020 年 4 月,IMF 已向該國提供了 23 個融資方案。在比特幣政策出臺前,最後一筆貸款是 2020 年 4 月批准的 3.89 億美元新冠疫情專項貸款。2025 年 2 月,在比特幣政策實施後,IMF 理事會批准了新的 14 億美元、爲期 40 個月的延期貸款機制。截至 2025 年 6 月 27 日,該機制下已撥付 2.31 億美元。 值得注意的是,薩爾瓦多與 IMF 的完整貸款協議內容處於保密狀態,公衆無法獲知其具體條款。這種不透明的做法令人費解,因爲政府間協議理應具有更高的公開性。儘管如此,IMF 已公佈了大量相關文件。我們重點研究了兩份核心文件:2025 年 3 月 3 日發佈的 111 頁報告和 2025 年 3 月 19 日發佈的 98 頁報告。 IMF 報告對比特幣的過度關注令人咋舌。在這兩份總計 209 頁的報告中,“比特幣” 一詞出現了 319 次。我們通過詞雲分析發現,在討論信貸政策的核心章節中,“比特幣” 是出現頻率第二高的詞彙,僅次於通用詞 “financial”。這充分表明,在 IMF 的評估框架中,比特幣已被視爲與薩爾瓦多相關的主要風險來源。 報告幾乎以完全負面的視角看待比特幣——所有相關論述都預設比特幣具有風險且有害,卻從未提供實質性論證。IMF 完全忽視了比特幣可能帶來的任何積極影響,僅在一處提到加密資產 “廣泛採用可能威脅宏觀經濟穩定並增加財政風險”。報告甚至將比特幣使用率低視爲利好,理由是 “價格波動劇烈且公衆信任不足”。在 IMF 的邏輯中,低採用率等同於低風險。 報告用多個章節專門討論如何 “防範比特幣風險”,並提出七項具體政策建議:

薩爾瓦多與國際貨幣基金組織(IMF)的合作關係可追溯至 1959 年。截至 2020 年 4 月,IMF 已向該國提供了 23 個融資方案。在比特幣政策出臺前,最後一筆貸款是 2020 年 4 月批准的 3.89 億美元新冠疫情專項貸款。2025 年 2 月,在比特幣政策實施後,IMF 理事會批准了新的 14 億美元、爲期 40 個月的延期貸款機制。截至 2025 年 6 月 27 日,該機制下已撥付 2.31 億美元。 值得注意的是,薩爾瓦多與 IMF 的完整貸款協議內容處於保密狀態,公衆無法獲知其具體條款。這種不透明的做法令人費解,因爲政府間協議理應具有更高的公開性。儘管如此,IMF 已公佈了大量相關文件。我們重點研究了兩份核心文件:2025 年 3 月 3 日發佈的 111 頁報告和 2025 年 3 月 19 日發佈的 98 頁報告。 IMF 報告對比特幣的過度關注令人咋舌。在這兩份總計 209 頁的報告中,“比特幣” 一詞出現了 319 次。我們通過詞雲分析發現,在討論信貸政策的核心章節中,“比特幣” 是出現頻率第二高的詞彙,僅次於通用詞 “financial”。這充分表明,在 IMF 的評估框架中,比特幣已被視爲與薩爾瓦多相關的主要風險來源。 報告幾乎以完全負面的視角看待比特幣——所有相關論述都預設比特幣具有風險且有害,卻從未提供實質性論證。IMF 完全忽視了比特幣可能帶來的任何積極影響,僅在一處提到加密資產 “廣泛採用可能威脅宏觀經濟穩定並增加財政風險”。報告甚至將比特幣使用率低視爲利好,理由是 “價格波動劇烈且公衆信任不足”。在 IMF 的邏輯中,低採用率等同於低風險。 報告用多個章節專門討論如何 “防範比特幣風險”,並提出七項具體政策建議:

法律層面:廢除比特幣的法定貨幣地位

支付體系:取消公私部門接受比特幣支付的義務

稅收制度:明確規定稅款僅以美元繳納

政府支付:確保國家債務不以比特幣結算

Chivo 錢包:公佈審計報告並在 2025 年 7 月前終止政府參與

監管框架:重點防範洗錢風險,遵循 FATF 建議

投資限制:約束政府對比特幣的投資行爲

這些貸款條件中,部分條款顯得過於嚴苛。例如,允許企業自主選擇支付方式本是合理訴求,但通過貸款條件(使用他國資金)迫使主權國家修改法律,這種做法在道義上值得商榷。然而,這正是 IMF 一貫的行事方式。這種將意識形態偏好強加於借款國的做法,恰恰印證了 John Perkins 在(經濟殺手自白)中揭示的權力運作模式。

政府對比特幣投資的限制引起了最多的關注。尤其是因爲政府一直在購買比特幣,並且大肆宣傳。以下兩段報告中對這一主題的闡述最爲清晰:

在該計劃實施期間,當局承諾不會積累比特幣

在該計劃的背景下,公共部門不會自願積累比特幣

由於無法獲取實際貸款協議文本,我們難以確認薩爾瓦多政府的具體承諾。但從公開聲明來看,IMF 的要求已相當明確。然而現實情況卻呈現出耐人尋味的矛盾——該國在 2024 年持續增持比特幣,儘管速度放緩至每日 1 枚。當(福布斯)記者 Javier Bastardo 就這一明顯的不一致向 IMF 提出質詢時,得到的迴應卻含糊其辭:

根據該計劃,政府承諾不會在整個公共部門層面進一步增持比特幣。我們已與有關部門進行了磋商,他們向我們保證,近期戰略比特幣儲備基金中比特幣持有量的增加符合已商定的計劃條件。

這種政策執行上的彈性空間引發了諸多猜測:或許協議限制的是比特幣投資佔 GDP 的比例,隨着經濟增長,購買額度也相應增加;又或者薩爾瓦多通過某種制度設計,將比特幣資產劃歸 “公共部門” 之外的特殊範疇。無論如何,一個顯而易見的事實是:儘管 IMF 展現出強硬的反比特幣立場,但薩爾瓦多政府顯然在尋求某種平衡——既希望維持與 IMF 的合作關係,在形式上限制比特幣政策範圍;又堅持通過比特幣探索更大的經濟主權與獨立性。這種 “走鋼絲” 般的策略,恰恰體現了小國在全球金融體系中的現實困境與智慧。

不丹

不丹與巴拉圭、老撾共同構成了一個獨特的國家羣體——這些國家擁有得天獨厚的水力發電資源,其發電量往往遠超國內電網需求。這種能源稟賦帶來了雙重機遇:傳統上,過剩電力通過跨境交易出口(不丹至印度、巴拉圭至巴西、老撾至泰國和越南),但這種貿易模式使電力進口國獲得了過強的議價權,因爲它們是消化過剩電力的唯一現實渠道。

然而,比特幣挖礦爲這些國家提供了突破性選擇。不丹率先探索了這一路徑,通過將富餘電力轉化爲數字貨幣,實現了對自然資源價值的最大化利用。從理論上說,這種創新模式可能使不丹、巴拉圭和老撾成爲比特幣經濟的潛在贏家,而傳統電力進口國的相對優勢則可能被削弱。

坐落於喜馬拉雅山脈的不丹,以其獨特的自然景觀和精神追求聞名於世。這個年 GDP 約 33 億美元的國家,將國民幸福總值(GNH)和可持續發展置於傳統經濟增長指標之上。旅遊業(佔 GDP 的 15%)是其經濟支柱之一——儘管這項產業直到 1974 年纔對外開放。正是這種特殊的經濟結構,使得不丹在新冠疫情期間遭受了尤爲嚴重的衝擊,也促使該國更加積極地尋求比特幣等創新經濟解決方案。

不丹還面臨着人才外流的挑戰。爲應對這一問題,該國政府於 2023 年宣佈將公共部門薪資標準整體上調 50%。與薩爾瓦多不同,不丹並未在公開市場購買比特幣,而是充分利用其富餘的水力發電資源進行比特幣挖礦。截至目前,該國已積累 11,611 枚比特幣(價值約 14 億美元),相當於其 GDP 的 42%。這一戰略舉措顯著增強了不丹的經濟自主權——不僅降低了對 IMF 等外部資金的依賴,還爲國內基礎設施建設和公共部門發展提供了資金保障。

不丹雖未向 IMF 借款,但仍接受世界銀行的部分支持。在世界銀行最新發布的 125 頁國傢伙伴關係報告中,比特幣僅被簡要提及三次,遠不如 IMF 報告那般執着。不過,世界銀行仍對不丹比特幣挖礦業務透明度不足提出批評。可以預見的是,若非比特幣帶來的經濟緩衝,不丹很可能被迫向 IMF 尋求貸款支持。這種替代性金融路徑,使得這個喜馬拉雅山國在保持其獨特的國民幸福總值發展理念的同時,獲得了更多政策自主空間。

不丹近期宣佈了一項極具前瞻性的 “正念城市” 計劃,該特區將採用有別於全國其他地區的特殊法律框架(詳見視頻資料)。雖然全球經濟特區模式並不鮮見,但不丹的構想獨樹一幟:以可持續發展爲核心,運用自然工法應對洪水風險,將重要文化設施設計爲跨河橋樑,甚至把寺廟融入色彩斑斕的水電站建築之中。

這個充滿佛教智慧的城市項目,很可能部分依賴比特幣挖礦收益作爲資金來源。事實上,不丹已然成爲比特幣經濟的成功範例——通過將富餘水電轉化爲數字資產,該國不僅以獨特的生態友好方式推進基礎設施建設,還實現了公共部門薪資的大幅提升。更可貴的是,這些成就都是在保持國家獨立、遠離所謂 “經濟豺狼” 干預的情況下取得的。

展望未來,若比特幣價值持續增長,加之不丹政府保持審慎治理與政治智慧,這個 “雷龍之國” 及其人民有望成爲數字貨幣時代最成功的戰略受益者。或許在不久的將來,我們將見證不丹成爲比特幣賦能主權國家的首個經典案例。