文章轉載來源: 戈多Godot

撰文:戈多Godot

一句話解釋,Boros 把 CEX 和 DEX 永續合約費率的“變化”,轉換爲可交易標的。

注意是交易“變化”情況,而非簡單地把費率本身代幣化。Boros 本質上是永續合約費率預測市場。

那這個“變化”如何體現?Boros 用兩個數值的對比來體現:

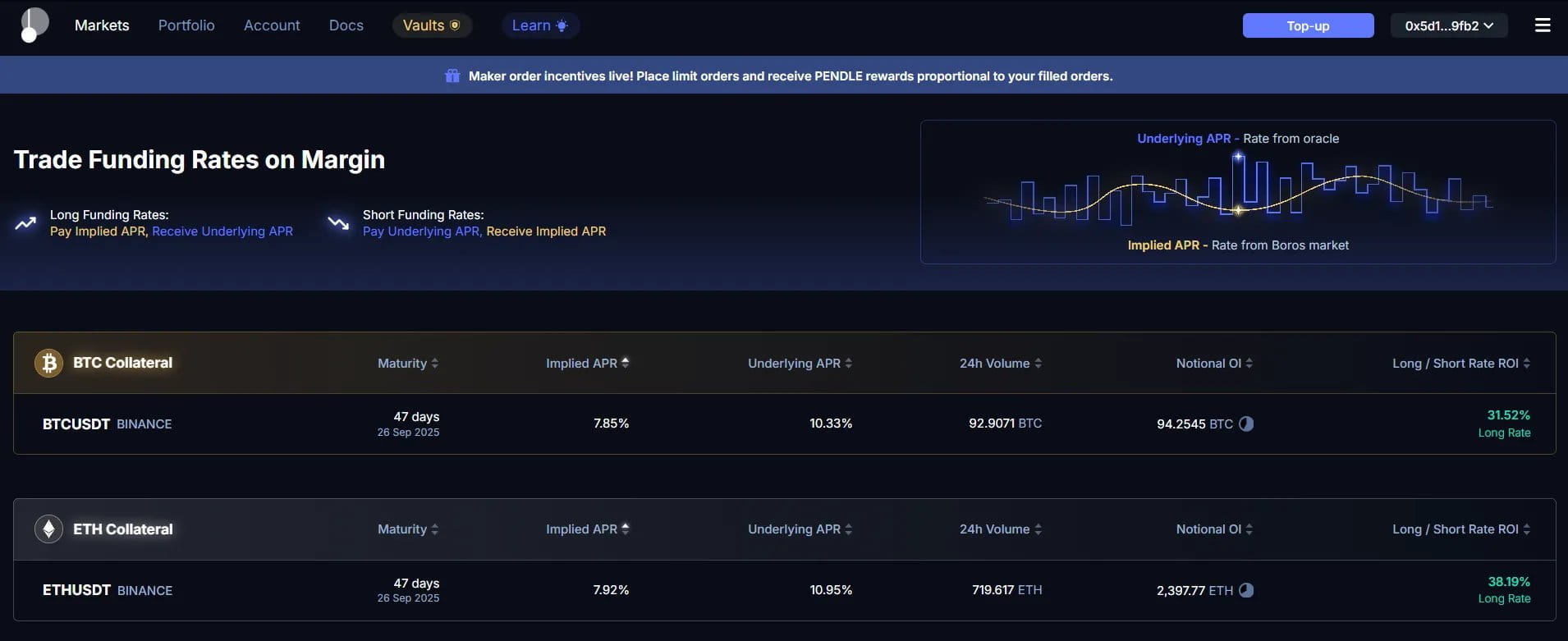

1)Implied APR(隱含 APR):當前該品種費率在 Boros 的價格(實際上反應了 Boros 交易者預測的費率);

Implied APR(隱含 APR)的價格,是用戶在 Boros 內交易的結果,如下圖訂單薄所示。

2)Underlying APR(基礎 APR):當前該品種在幣安永續合約的實際費率。

其實就是把幣安永續合約當前費率,以 APR 也就是年化形式展示。舉個例子,當前幣安 BTCUSDT 永續合約費率 0.01%,每 8小時結算。所以年化,也就是基礎 APR 爲,

0.01% * 3 * 365 = 10.95% 。

一句話總結,在 Boros 交易,其實是交易基礎 APR 是高於還是低於隱含 APR,也就是幣安永續合約接下來的實際費率,是否高於當前 Boros 內的定價。

若高於,多頭盈利;若低於,空頭盈利。

隨着到期日臨近,隱含 APR 會向基礎 APR 收斂。

所以,用戶在 Boros 交易的是 Implied APR(隱含 APR)的價格,可以進行多空雙向交易,目前最多支持 1.4倍槓桿。

1/ 做多

相當於做多費率,認爲幣安實際費率(Underlying APR)會高於 Boros 當前費率(Implied APR)。

在結算時間 Next Settlement 倒計時結束時,收到 Underlying APR(基礎 APR) — Implied APR(隱含 APR)的差額,當前是 9.77%-7.84% = 1.93%。

因爲幣安永續合約費率每 8小時結算,Boros 也是如此,因此倒計時結束時會獲得,

1.93% / 365 / 3 = 0.001762%

會直接 Rebase 到賬戶餘額中。

2/ 做空

相當於做空費率,認爲幣安實際費率(Underlying APR)會低於 Boros 當前費率(Implied APR)。

在結算時間 Next Settlement 倒計時結束時,收到 Implied APR(隱含 APR)— Underlying APR(基礎 APR)的差額,當前是 7.84% - 9.77% = 1.93%。

同上,收益爲,

-1.93% / 365 / 3 = -0.001762%

直接 Rebase 到賬戶餘額中。

接下來問題是:Implied APR(隱含 APR)如何在到期日向 Underlying APR(基礎 APR)收斂?

首先是每 8小時費率結算的 Rebase 機制的存在,會讓隱含 APR向“實際累計平均費率”趨同。

隨着到期日臨近,費率波動不確定性減小,使得套利成爲可能。

假設一種情況,

BTC 的 Boros 當前隱含 APR = 6.50%

當前幣安實際費率,也就是基礎 APR = 8%

過去 47天 22小時的實際平均費率 = 7.85%

距離最終到期日還剩 2小時

實際操作:

在 Boros 做多 BTCUSDT 的費率,支持隱含 APR 6.5%,到期時收到 8%,2小時淨收益 1.5%。

計算過程:

48天一共是 48 * 24 = 1152 小時

即便最後極端情況出現,費率降到 0,則,

(7.85% * 1150 + 0% * 2)/ 1152 = 7.836%

即時最差情況,到期時仍會收到 7.836%,2小時收益 7.836% - 6.5% = 1.33% 。

小結:

所以,Boros 內交易費率變化情況與幣安永續合約實際費率,實際上是兩個並行的定價體系。

Boros 內的交易反應了市場對於接下來市場費率變化的預期。

另一方面,每 8小時的費率結算體系(8小時是根據幣安永續合約費率結算規則而來,若後續上線 Hyperliquid 費率產品,該系列產品結算時間將根據 Hyperliquid 規則,設定爲 1小時),以及套利,使得 Boros 交易的費率,即隱含 APR 價格,會逐漸趨近於基礎 APR,也就是幣安實際費率。

既然價格體系相對獨立,那多空雙方對手盤從何而來?做多、做空的需求分別是什麼?

使用 Boros 做多或做空費率變化情況,其實也就是 Boros 的使用場景。

1/ 做多

1)純方向性投機

比如當前永續合約費率處於低位,預期市場上漲帶動合約費率上漲。

2)週期性交易

週末或機構業績計算時間,市場交易不活躍,合約費率較低,可擇機開多。

3)均值套利

預期當前費率過低,且至少迴歸到歷史均值。

4)跨品種套利

兩個標的費率相關性趨近 1,比如 BTC 和 ETH。但當前二者費率存在明顯差異,可選擇做空隱含 APR 高的那個,做多低的那個。

5)事件交易

在預期利好事件前,比如關稅和解,做多費率。

6)費率對衝

如在 DeFi 內質押獲得幣本位固定收益,在永續合約有做空對衝。擔心費率轉負,或浮動。在 Boros 做多費率,使成本更固定。

7)高級策略

如配合期權交易,組合高級策略。

2/ 做空

1)最大客戶: Ethena Labs

Ethena 收益核心是做空 ETH,賺取資金費率,獎勵 USDE 質押者。

Ethena 可做空 ETH 費率,獲得爲 USDE 質押者提供固定 APY 收益。這樣的話,Ethena 其實可以推出收益分級產品,爲質押者提供固定 APY 和非固定 APY 兩種選擇。

2)礦工 / 質押者對衝

做空 ETH 永續,鎖定 ETH 質押收益,做空資金費率,鎖定費率。

3)DeFi 質押,做空頭寸費率對衝

此外,當然也包括純投機性交易、週期性交易,以及多種套利場景等等。

多空需求,互爲對手盤。

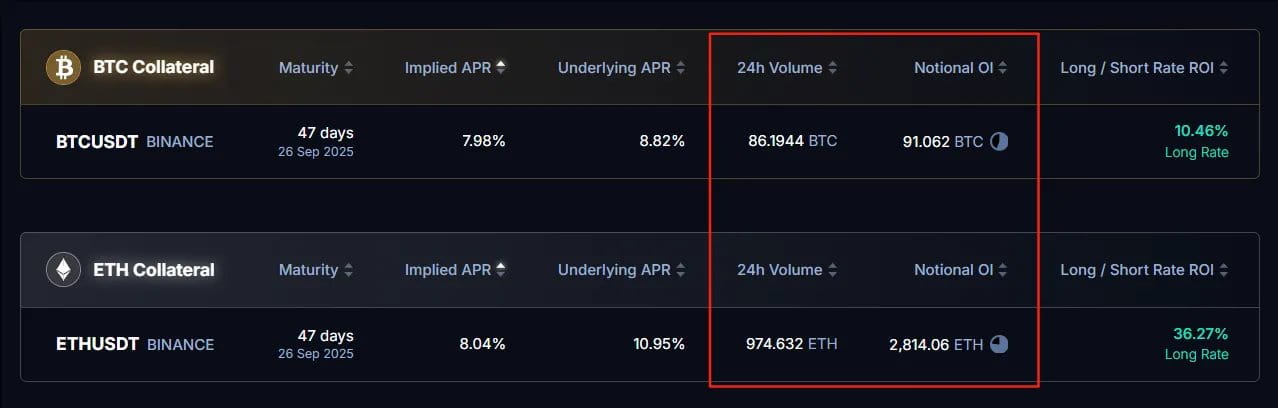

下圖爲 Boros 上線1天的24小時交易量及倉位。

綜上,其實 Boros 產品設計非常非常非常巧妙。

獨立的定價體系,讓用戶在 Boros 內交易費率變化情況,讓市場參與者博弈,反應對未來市場變化情況。

如果強制錨定當前費率,就失去了預期交易的意義。

未來可以有更大的創新空間,比如可以創建各種期限的品種,1個月、3個月、6個月等等,可以創建組合品種,比如多個交易所的平均費率。只要多空對手盤足夠充足。

實際上,Pendle 的 PT 與 YT 也是彼此獨立定價,不止是機械地錨定底層資產的預期價值,尤其是 YT,讓市場博弈反饋對未來價值的體現,也由此衍生出了空投場景。

即用戶持有 YT,甚至持有至歸零,獲得 ETH Staking、Restaking 項目空投。

Boros 延續了這種理念,讓市場決定費率的合理價格,通過費率結算和套利機制保持相對合理,但不強制錨定。

當前,Boros 是絕佳的套利和風險對衝工具,未來可能會成爲市場預期變化的指標,也可能會衍生更多的 DeFi 產品。

補充:

進入產品 https://boros.pendle.finance/markets 連接錢包,右上角的 Top-up 充值,支持

Arbitrum鏈,賬戶分爲交叉保證金 Cross Margin 和獨立保證金 Isolated Account 兩種模式。

當前支持幣安永續合約 U本位 BTC、ETH 品種,根據官方 Docs 表述,Boros 還會支持 Hyperliquid。

名詞解釋:

1)YU(Yield Unit)- 收益單位。例如 1 YU-BTCUSDT-Binance ,代表在 Binance 上 1 BTC 倉位,從現在到到期日,產生的所有資金費率收益;(爲了不增加理解難度,未在原文中提及 YU)

2)Maturity(到期日):YU 合約的到期時間,到期後所有收益結算完成。

3)Implied APR(隱含 APR 年化收益率):Boros 市場對未來到期前平均資金費率的預期,也是 YU 的交易價格;

4)Underlying APR(基礎 APR 年化收益率):幣安永續合約該品種的實時資金費率,通過預言機獲取,用於每 8 小時的結算;

5)24h Volume(24小時交易量):過去 24 小時內該市場的 YU 交易總量;

6)Notional OI(名義未平倉量):當前所有未平倉合約的總規模,以底層資產(BTC/ETH)計量;

7)Long/Short Rate ROI(多空收益率):基於當前隱含 APR 與基礎 APR 的差值計算的潛在收益率,指示做多或做空的相對優勢。