我們都希望使用有限的投入獲得更多比特幣,那麼何時是合適的買點呢?

很多比特幣腦殘粉會告訴你,在任何時候都可以買入比特幣。 這話既是正確的,也是不正確的。

正確是因爲,放在一個大的時間尺度,任何時間購買比特幣,都能獲得鉅額回報。比如上一輪牛市的頂點是8000元人民幣,或許真的套住了一批人,但是隻要拿到了今天,仍然是N倍收益。

不正確是因爲,每一個囤幣者的資金量都是有限的。這意味着,如果你控制得好,可以多獲得好幾倍的幣,例如:你通過定投把平均成本降到2000元人民幣,那麼你的幣量會是高點買入的4倍。那麼,根據我們前面的計算,你可以提前1個週期(4年)實現財富自由,這顯然也很重要。

我希望所有囤幣者都能夠以最低成本持幣。 爲什麼呢?囤幣者是市場上的硬手,都是隻買不賣的。我當然希望更多的幣集中在硬手們的手中,而不希望那些炒來炒去的人拿到太多幣,因爲他們拿到了也沒意義,遲早要吐出來的。

那麼,問題來了,我們如何判斷購買時機呢?

李笑來在(比特幣世界簡明生存指南)提出:

長期來看,我認爲可以把礦工成本看作基本面。

但是,他從來沒有解釋過原因,因此很多人並不認同他的觀點。

我認爲這句話是有道理的。上一輪熊市最低點的幣價是900元,當時吳忌寒接受採訪的時候透露,生產一個幣的邊際成本是800元。這其實間接支持了李笑來的觀點。

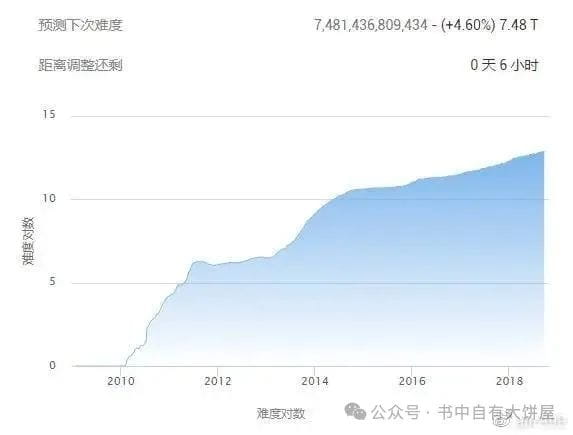

我們先看看比特幣的難度增長(圖1),雖然比特幣價格起伏很大,但是難度基本沒有出現過回調,而是單向上漲。

圖1. 比特幣的挖礦難度增長(數據來源:btc.com)

這說明,比特幣的價格從來沒有跌落到當時主流礦機的電費成本之下,否則就會有大規模關機現象出現,算力就會下降,從而造成挖礦難度下降。因此,電費成本是比特幣價格的硬支撐,這一觀點,至少在歷史上,都是有效的。

但是,這種現象在經濟學上是不合理的,因爲價格是需求決定的,與成本無關。在理論與事實矛盾的時候,我們需要修正理論,下面我個人的解釋。

比特幣的特別之處在於,任何一個人,包括你和我,在準備持有比特幣的時候,都會考慮它的生產成本。**因爲每個人獲得比特幣都有兩種途徑:買幣和挖礦。如果你可以通過挖礦以5000美元的成本獲得比特幣,你就不會用6000美元去買。

在這一點上,比特幣與其它商品有本質區別。如果你要購買蘋果手機,或葡萄酒,你主要關注的是商品的品質,而不是成本。但是,如果你要購買比特幣,你主要關心的則是成本。

成本又是因人而異的。每個人的成本不一樣,如果我去挖礦,成本可能是10000美元,所以,對於我而言,當然是直接買划算。

但是,總會有人掌握礦機或電力資源,越大的資金,越有動力與資源結合,實現低成本。而一旦比特幣價格接近最低成本線,原本準備投入礦業的資金就不會再投入了,而會選擇買幣。於是,就解釋了爲什麼比特幣的價格從來沒有跌落到主流礦機的電費成本之下。

根據這個現象,我們可以做出這樣的判斷:比特幣價格的下限是當前主流礦機的電費成本。

但是,即使知道這個,也仍然沒有太多可操作性。如果這一輪熊市沒有跌到成本線,怎麼辦?畢竟像上一輪那樣跌到900元,是可遇而不可求的機會。

因此,我們必須在幣價相對較低的位置先購買一些比特幣,再留一些錢,或者去賺更多的錢,等待可遇而不可求的機會。

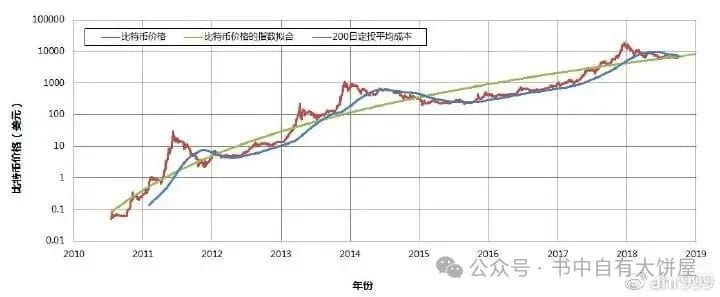

什麼叫相對較低的位置呢?我們再來看看比特幣的歷史價格(圖2)。

圖2. 比特幣歷史價格和200日定投平均成本

紅色的線是比特幣的價格,它符合指數增長模型,綠色的線是比特幣價格的指數增長擬合線。理論上,只要你在幣價(紅色線)處於擬合線(綠色線)的下方購買比特幣,都是划算的。

藍色的線是200日定投成本,注意它與200日均價是有區別的。200日均價是算數平均值,200日定投成本是幾何平均值。關於二者的區別請自行百度,幾何平均值總是小於算數平均值的。

想象有這樣一個人,他從200天以前開始定投比特幣,每天固定投入1元。一直定投到今天,他的平均成本就是藍色的線。

很多人推崇定投比特幣,是非常有道理的。因爲定投成本(藍色線)在絕大部分時間裏,都在幣價(紅色線)下方運行。也就是說,如果你堅持定投,你能跑贏絕大多數一次性買幣的人。

那麼,具體在什麼區間內購買比特幣最划算呢?同時滿足兩個條件:

·比特幣價格低於200日定投平均成本,意味着在這個時候買幣,可以跑贏定投的人。

·比特幣價格低於指數增長模型的估值,意味着在這個時候,幣價被低估了。

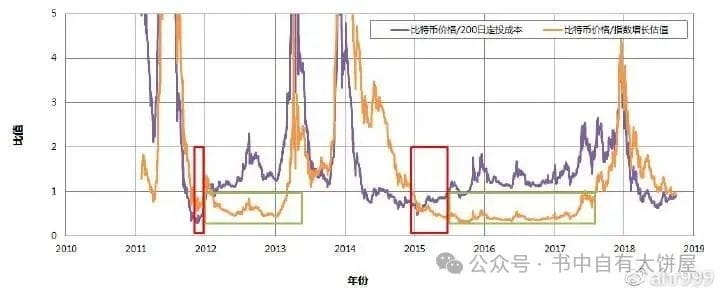

圖2是指數座標,看不清楚。**我們現在定義兩個比值,比特幣價格/200日定投成本,比特幣價格/指數增長估值。**在這兩個比值同時小於1時候,就是比特幣價格被低估,並且直接購買比特幣比長期定投更划算的時候。

我們看看這兩個比值的歷史走勢(圖3)。

圖3. 比特幣價格/200日定投成本和比特幣價格/指數增長估值

歷史上出現過兩次,兩個比值同時小於1。一次出現在2011年底,時間持續2個月;另一次是2015年上半年。在圖3中以紅色方框表示。

在這兩個時間段之後,都有很長的時間(超過1年),比特幣價格/200日定投成本 > 1,但比特幣價格/指數增長估值 < 1,這意味着幣價仍然被低估,但直接買幣稍遜於定投,但二者差別並不大。在圖3中以綠色方框表示。

無論是紅色方框,還是緊接着的綠色方框都是非常好的購買比特幣時機。時間窗口其實很長,沒有必要急於一時,深怕自己錯過了什麼。

那麼,我們現在處於什麼位置呢?今天,這兩個比值都剛剛跨進小於1的區間,換句話說,我們可能正在迎來史上第三次最佳囤比特幣的時機。

考慮到還有一年半比特幣就要產量減半了,第三次最佳囤幣時機的時間窗口可能有一年左右。**最終能囤積多少比特幣,差不多就取決於我們過去的積蓄和未來一年時間內的場外賺錢能力了。

對比上一輪熊市,在這個區間內,仍然發生過比特幣價格的腰斬。**但無論如何,在這個區間內進行定投,成本不會比抄到最低點高多少了。

總結一下,長期來看,我們可以把礦工成本看做基本面。在大多數時間,定投都是極佳的策略。比特幣價格同時低於200日定投成本和指數增長估值的時候,就是比特幣價格被低估,並且直接購買比特幣比長期定投更划算的時候。現在剛剛進入兩個比值小於1的區間,我們可能正在迎來史上第三次最佳囤比特幣的時機,時間窗口大約一年。

李笑來在(韭菜的自我修養)中說過:

梭哈是交易參與者的大忌,任何時候都要保留一定比例的現金。

我完全同意,也不推薦任何人梭哈比特幣。如果你真的打算囤比特幣,不建議資金量超過三成。關於這個問題,我們後面還會反覆涉及到。從各種角度看,梭哈都是不值得的。

(囤比特幣)會分享我在過去幾年囤比特幣過程中的思考和經驗。寫它的目的不是宣傳比特幣,而是幫助那些已經準備囤比特幣的人。如果不看好比特幣,最好取關我。是否看好比特幣很大程度上與價值觀有關,我無意改變任何人的價值觀。