7 月 31 日,美國證券交易委員會(SEC)主席 Paul Atkins 宣佈了一項意義深遠的新政——「Project Crypto」。這項由 SEC 主導的鏈改計劃,目標明確:徹底改寫美國在加密資產時代的監管邏輯,讓金融市場「轉移上鍊」,實現特朗普政府描繪的宏圖——讓美國成爲「世界加密之都」。

過去那種「以執法代監管」的模式不僅讓幣圈創新企業出走新加坡、迪拜,也錯失了美國主導下一代金融基礎設施的機會。而「Project Crypto」的推出則不同於過去幾年監管壓制的基調,無疑是在向整個行業發出一個強烈信號:美國的鏈上時代,從現在開始。

監管鬆綁,Uniswap、Aave 等 DeFi 協議迎來黃金窗口

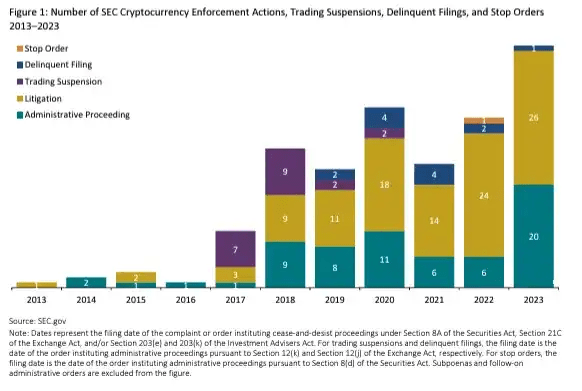

美國證券交易委員會(SEC)歷任主席對加密資產及其衍生形態——尤其是 DeFi(去中心化金融)——的態度,往往決定了美國市場的溫度與活躍度。在 Gary Gensler 主政時期,SEC 的監管策略以「證券定義優先」和「執法爲綱」爲核心,強調將代幣交易全面納入傳統證券框架。其任內共推動了超過 125 起加密相關執法行動,涉及衆多 DeFi 項目,包括對 Uniswap 的傳喚、對 Coinbase 的訴訟,幾乎將鏈上產品的合規門檻推至歷史高位。

而在 2025 年 4 月新任主席 Paul Atkins 上任後,SEC 的監管風格發生了根本轉變。他迅速啓動了題爲「DeFi 與美國精神」的專題圓桌會議,爲 Defi 監管鬆綁。

在 Project Crypto 中,Atkins 明確表示,美國聯邦證券法的初衷是爲了保護投資者和市場公正,而非遏制無需中介參與的技術架構。他認爲,自動化做市商(AMM)等去中心化金融系統,本質上可以實現非中介化的金融市場活動,理應獲得制度層面的正當地位。對那些「只是寫代碼」的開發者,應提供明確的保護與豁免;而對於希望基於這些協議提供服務的中介機構,則應制定清晰、可執行的合規路徑。

這一政策思路的轉變,無疑爲整個 DeFi 生態釋放出積極信號。尤其是 Lido、Uniswap、Aave 等早已形成鏈上網絡效應、並擁有高度自治化設計的協議,將在去中介監管邏輯下獲得制度承認與發展空間。長期遭受「證券陰影」困擾的協議代幣,也有望在政策寬鬆與市場參與迴歸的背景下重塑估值邏輯,重新成爲投資者眼中的「主流資產」。

打造下一代金融入口:Super-App 將重塑交易平臺的競爭格局

Paul Atkins 在演講中提出了「Super-App(超級應用)」這一最具現實意義且變革力極強的設想。Atkins 認爲,當前證券中介機構在提供傳統證券、加密資產與鏈上服務時,面臨冗雜的合規結構和重複許可障礙,這直接阻礙了產品創新與用戶體驗升級。他提出,未來交易平臺應能在一張牌照之下,整合包括非證券類加密資產(如 $DOGE)、證券類加密資產(如代幣化股票)、傳統證券(如美股)、以及質押、借貸等多種服務。這不僅是簡化流程的合規創新,更是未來交易平臺型公司競爭力的核心所在。

監管層將推動這一超級應用架構的真正落地。Atkins 已明確指示,SEC 將起草監管框架,允許加密資產無論是否構成證券,都能在 SEC 註冊的平臺上共存交易。與此同時,SEC 也在評估如何利用現有權限,放寬某些資產在非註冊交易所(如僅持州牌照平臺)上的上市條件。甚至 CFTC 監管的衍生品平臺,也有望納入部分槓桿功能,以釋放更大的交易流動性。整個監管改革的方向是打破證券 / 非證券的二元界限,讓平臺可以根據產品本質與用戶需求,靈活配置資產,而非爲合規結構所綁架。

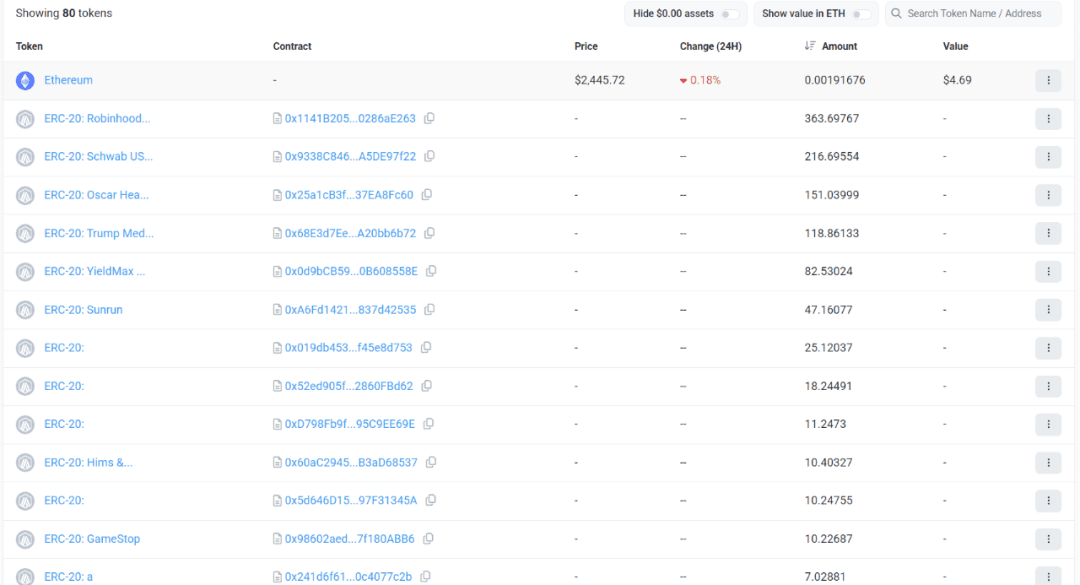

這項變革最直接的受益者,毫無疑問是 Coinbase 與 Robinhood。這兩家公司早已建立了多元化的交易結構,既覆蓋主流加密資產,也運營傳統證券交易,還提供借貸與錢包服務。在 Project Crypto 的鼓勵下,它們有望成爲率先喫到政策紅利的平臺——實現一站式服務,並將鏈上產品與傳統用戶羣打通。值得注意的是,Robinhood 已在今年內完成對 Bitstamp 的收購,並正式啓動了代幣化股票(tokenized equity)交易功能,將蘋果、英偉達、特斯拉等美股以 ERC-20 格式上線。這一舉動恰恰是 Super-App 模式的預演:用鏈上協議提供傳統股票交易體驗,且無須破壞用戶熟悉的使用方式。

Coinbase 方面,則通過 Base 鏈推進開發者生態,嘗試將交易所、錢包、社交與應用層服務一體化。未來若能在合規層整合傳統證券與鏈上資產,Coinbase 極有可能發展爲「鏈上版嘉信理財」或「下一代摩根士丹利」——不僅是資產入口,更是完整的金融工具分發與運營平臺。

可以預見的是,Super-App 架構一旦全面放行,將成爲交易平臺競爭的核心戰場。誰能率先實現合規化的「多資產聚合交易」,誰就能在下一輪金融基礎設施升級中佔據領先身位。監管層的態度已經越來越明晰,平臺們也已經在加速跑步進場。對用戶而言,這意味着更順暢的交易體驗、更豐富的產品選擇,以及一個更接近未來的金融世界。

ERC-3643:從技術協議到政策模板,RWA 賽道的合規橋樑

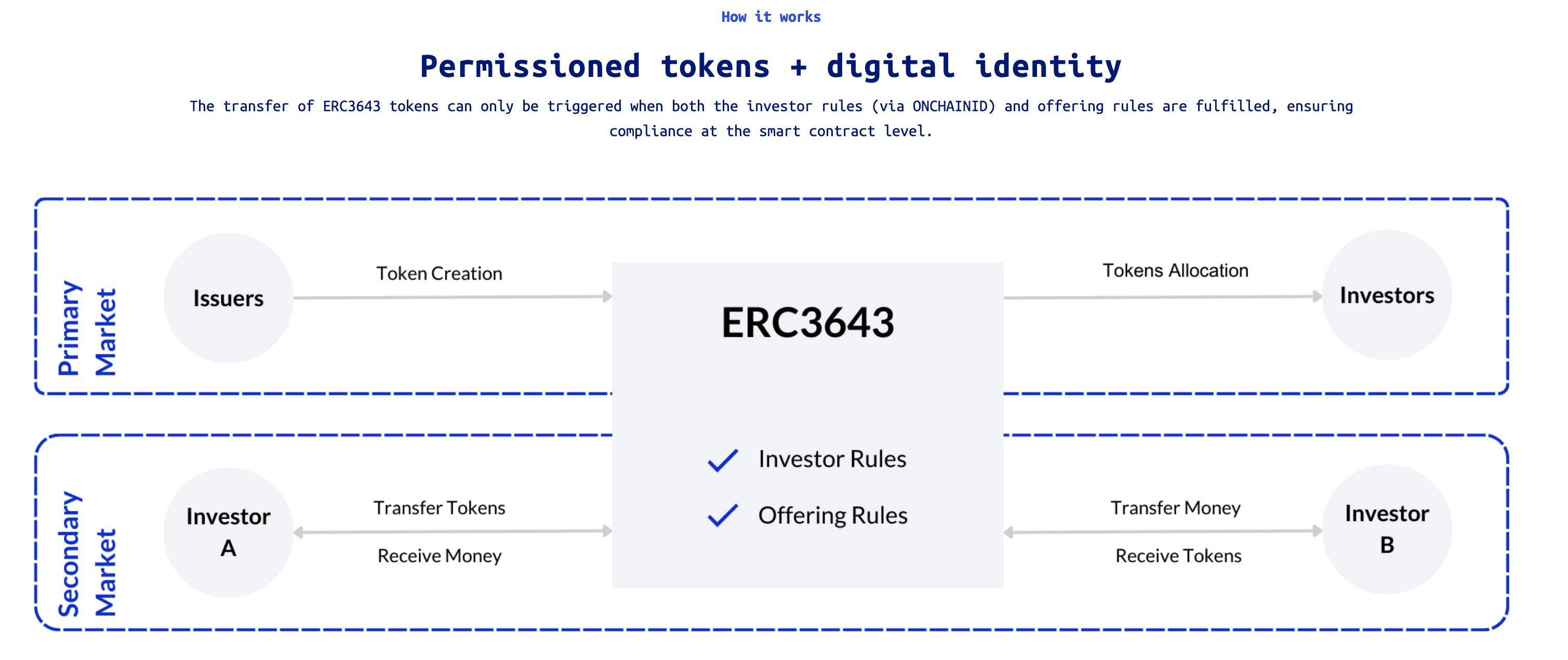

RWA 方面,Paul Atkins 在演講中明確提出,將推動傳統資產的通證化,並點名 ERC-3643 作爲監管框架中值得參考的通證標準。這也是整場講話中唯一被公開提及的代幣標準,意味着 ERC-3643 已從技術協議躍升爲政策級別的參考模型,其重要性不言而喻。

Paul 強調,在設計創新豁免框架時,SEC 將優先考慮那些「內置合規能力」的代幣系統,而 ERC-3643 的智能合約中就集成了權限控制、身份驗證與交易限制等機制,可直接滿足現行證券法規對 KYC、AML 及合格投資者的要求。

ERC-3643 的最大特色,在於其「合規即代碼」的設計思路。它內置了一個叫做 ONCHAINID 的去中心化身份框架,所有代幣持有者都需通過身份驗證,符合預設的規則後才能完成持有或轉賬操作。無論代幣部署在哪條公鏈上,只有滿足 KYC 或合格投資者標準的用戶,才能真正擁有這些資產。智能合約層即完成合規判定,不再依賴中心化審覈、手動記錄或離鏈協議。

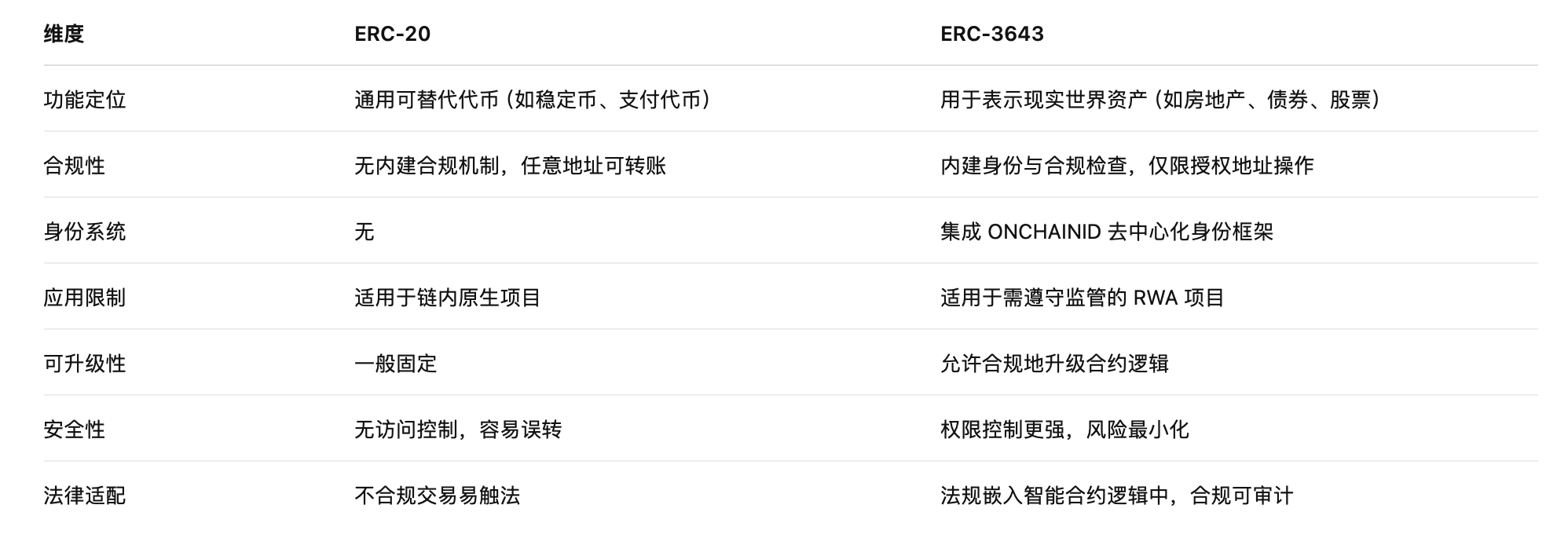

這與 ERC-20 最大的不同,正是「權限」這一維度的引入。ERC-20 誕生於完全開放、無需許可的鏈上原生語境中,任何錢包地址都能隨意接收和轉賬,是完全的「可替代性工具」。而 ERC-3643 針對的是證券、基金、債券等高價值、強監管的資產類別,強調的是「誰可以持有」與「是否合規」,是一個「權限型代幣標準」。換句話說,ERC-20 是加密世界的自由貨幣,而 ERC-3643 是鏈上金融的合規容器。

目前,ERC-3643 已被全球多個國家與金融機構採納。歐洲數字證券平臺 Tokeny 近年來正將 ERC-3643 標準拓展至私募市場證券化。今年 6 月,Tokeny 宣佈與數字證券平臺 Kerdo 達成合作,計劃通過 ERC-3643 構建基於區塊鏈的私募投資基礎設施,涵蓋房地產、私募股權、對衝基金及私募債等資產類型。

從房地產到藝術收藏,從私募股權到供應鏈票據,ERC-3643 爲各種資產的碎片化、數字化和全球化流通提供了底層支撐。它是目前唯一兼具:可編程合規性、鏈上身份驗證、跨國法律兼容性與現有金融架構對接能力的公鏈通證標準。

正如 Paul Atkins 在講話中所言,未來的證券市場不僅要「鏈上運行」,更要「合規上鍊」。在這個新時代中,ERC-3643 或將成爲連接 SEC 與以太坊、連接 TradFi 與 DeFi 的關鍵橋樑。

創業者回流美國,一級市場將從鏈上再起飛

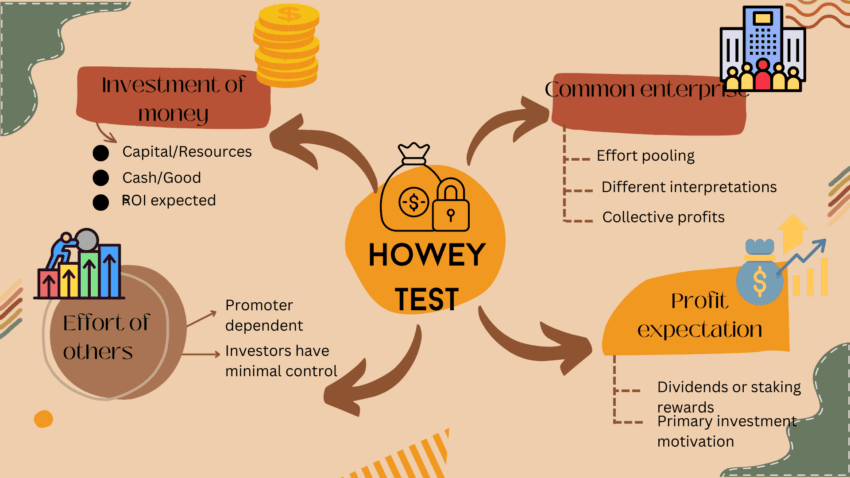

長期以來,「豪伊測試」(Howey Test)一直是美國證券交易委員會(SEC)判定某種資產是否構成證券的主要依據。具體來說,它包括四個要素:是否有金錢投資、是否投資於一個共同企業、是否依賴他人努力產生收益、以及是否期待獲得利潤。如果一個項目滿足以上四項標準,就會被認定爲證券,從而受到發行前招股說明書、信息披露和監管備案等一系列證券法框架的約束。

正是由於該測試標準模糊、執法尺度不一,導致過去幾年大量項目寧可犧牲美國市場,也要規避可能的監管風險,甚至刻意「屏蔽」美國用戶,不開放空投與激勵。

而在最新發布的 Project Crypto 政策中,SEC 主席 Paul Atkins 首次明確提出:將制定加密資產的重新分類標準,爲空投、ICO、Staking 等常見鏈上經濟活動提供清晰的披露規範、豁免條件和安全港機制。SEC 不再默認「發幣=證券」,而是會依據資產經濟屬性將其合理劃分爲數字商品(如比特幣)、數字收藏品(如 NFT)、穩定幣或證券代幣等不同類別,並提供合適的法律路徑。

這代表一個關鍵轉折點:項目方將不再需要「裝作不發幣」,也無需通過基金會、DAO 等繞路結構來掩蓋激勵機制,更無需將項目註冊在開曼羣島,而是真正專注代碼、以技術爲核心驅動力的團隊,將獲得制度上的正面確認。

在 AI、DePIN、SocialFi 等新興賽道迅速興起、市場對早期融資需求激增的當下,這種基於實質分類與鼓勵創新的監管框架,有望激發一輪項目迴流美國的熱潮。美國,不再是加密創業者繞開的市場,而可能重新成爲他們發幣募資的第一選擇。

總結

「Project Crypto」不是單一法案,而是一整套系統性改革。它所描繪的是一個去中心化軟件、代幣經濟、資本市場合規化三者融合的未來。Paul Atkins 的態度也極爲鮮明:「監管不應再扼殺創新,而要爲其讓路」。

而對市場來說,這也是一次明確的政策轉向信號。從 Defi 到 RWA,從 Super App 到發幣募資,誰能在這輪政策紅利中起飛,取決於誰能率先響應這場美國主導的「鏈上資本市場革命」。