7 月 21 日,據 BitGo 官方公告及多家媒體證實,這家老牌加密資產託管公司已向美國證券交易委員會(SEC)祕密提交 A 類普通股 IPO 註冊聲明草案,計劃在美國主要交易所上市。據知情人士透露,BitGo 此次選擇保密提交(Confidential Filing)形式,意在控制信息披露節奏,避免在市場波動期引發估值博弈或提前暴露經營敏感數據。

一旦 IPO 成行,BitGo 將成爲繼 Coinbase、Circle 之後,又一家以「合規服務+機構級託管」爲核心能力的上市加密企業。越來越多的加密基礎設施正在加速入場,BitGo 的 IPO 又將爲這輪特殊的「牛市」造成什麼影響呢?

BitGo 託管之王的資本路徑

BitGo 聯合創始人兼 CEO Mike Belshe 是 Chrome 瀏覽器早期架構師,同時是 Google Chrome 團隊的前 10 名工程師之一,也曾參與過 Web 安全協議 SPDY 的設計。作爲技術出身的連續創業者,他曾爲比特幣創建世界上第一個多重簽名網絡錢包,而 Belshe 在 2013 年進入加密行業之後創立了 BitGo,他的創業邏輯認爲「合規、安全、機構」是行業長期發展的唯一方向。

BitGo 是最早爲機構投資者提供加密資產託管、多重簽名安全架構和鏈上結算解決方案的服務商之一,曾獲得 Founders Fund、Galaxy Digital、高盛 以及本輪美股「ETH 微策略」的主要推手 Pantera Capital 等機構投資。總部位於加州帕洛阿爾託,目前已在美國、德國、新加坡等地獲得數字資產託管與信託牌照,而客戶涵蓋 Pantera Capital、Bitstamp、Swan Bitcoin 等 1500 多家主流平臺與基金,是託管 Solana 體量最大的機構。

BitGo 此前曾計劃被 Galaxy Digital 收購,但在 2022 年雙方因會計問題終止交易。此後 BitGo 轉向獨立發展路線,先後推出保險增強託管服務、穩定幣結算方案,並在 2024 年下半年啓動 CaaS(Crypto‑as‑a‑Service)業務,拓展 API 級託管和交易整合模塊,爲 TradFi 機構提供加密底層接入能力。

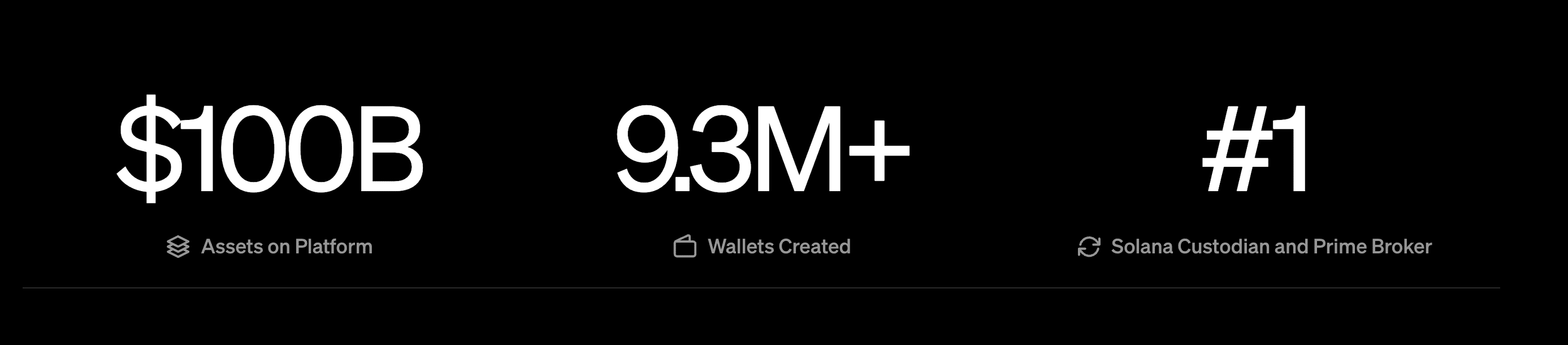

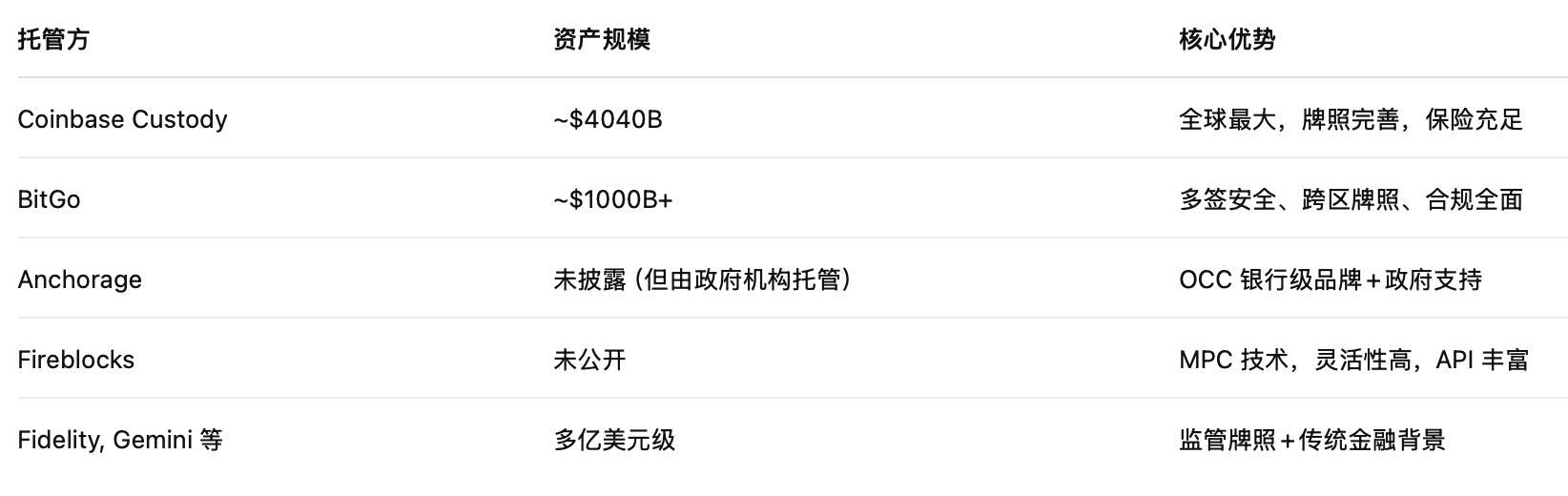

根據公開資料,截至 2025 年第二季度,BitGo 託管的加密資產規模已超過 1,000 億美元,是全球少數擁有「完全合規+全鏈託管」能力的公司之一,事實上 Pantera 在其私募基金的合規託管安排中,也選擇 BitGo 作爲三大託管方之一,與 Coinbase Custody 和 Silicon Valley Bank(SVB)共同爲基金提供資產安全保障。此外,BitGo 的董事會與顧問團隊中亦不乏傳統金融高管背景。近年,公司持續加強與審計機構、保險公司和銀行託管部門的合作,意圖構建一個既服務加密原生市場、又可對接傳統資金的中性基礎設施平臺。

在 American Banker 等多次採訪裏,Belshe 曾公開反對「投機驅動型加密平臺」,主張以銀行級託管標準推動行業進入主流金融市場。此次 BitGo 再次啓動獨立上市計劃,顯然是在穩定幣法案監管落地與美國加密政策轉向背景下,看準了「合規型基礎設施」的估值重構機會。

監管明朗化與資本重估的交匯點,基礎設施公司排隊上市

從 BitGo 的 IPO 動向來看,它所處的位置正好是當下「監管明朗+資本重估」兩大敘事交匯的支點。今年 6 月,穩定幣 USDC 發行方 Circle 成功在紐約證券交易所上市,成爲全球首家登陸主板的穩定幣平臺。今年 7 月,美國通過的(GENIUS 法案),確立穩定幣的聯邦監管框架,同時賦予持牌信託機構與銀行法定託管地位,BitGo 作爲最早持有紐約信託牌照的加密企業之一,具備監管優勢。

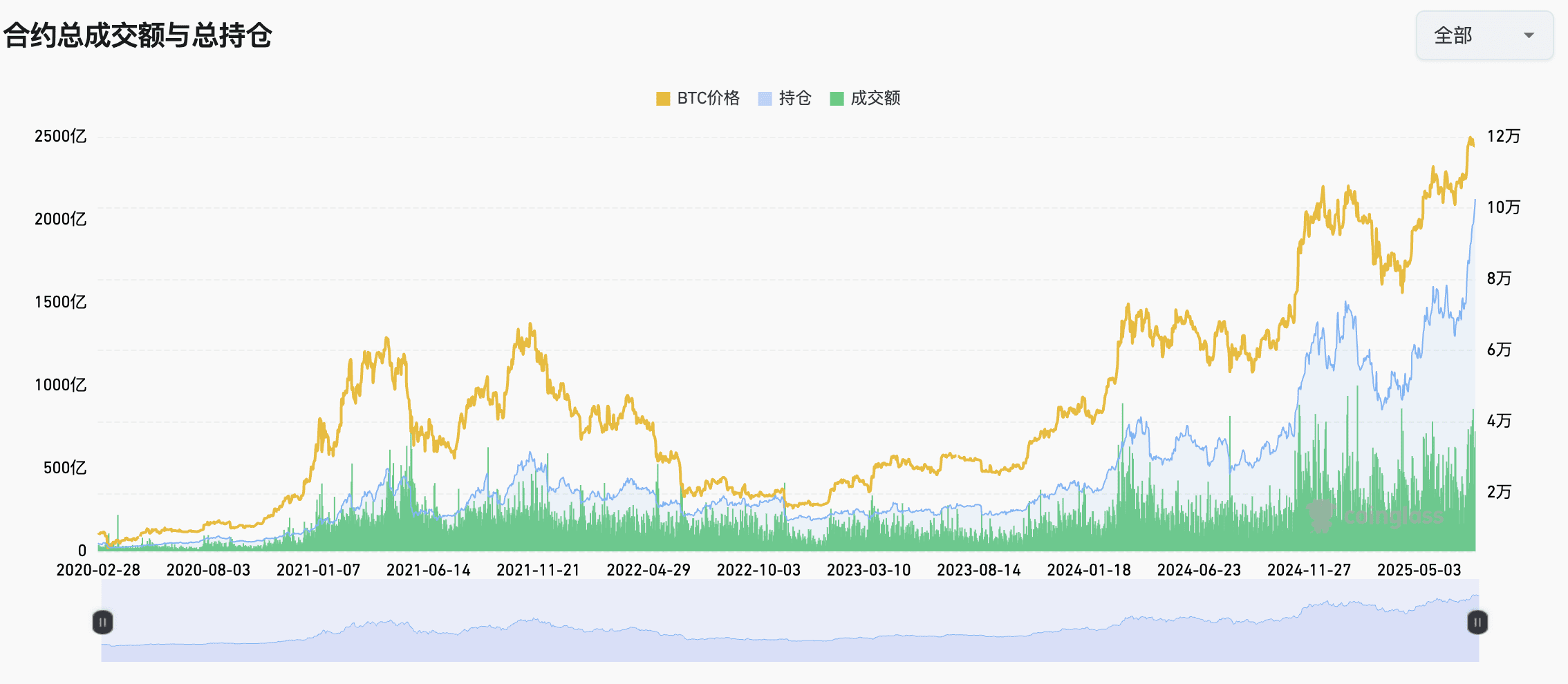

與此同時,特朗普總統近期簽署行政令,鼓勵退休賬戶配置比特幣與穩定幣,進一步推高對託管與保險機制的合規需求。比特幣價格在 7 月一度突破 12 萬美元,帶動了交易平臺和鏈上交易與資產轉移量激增,也帶動託管方收入快速上升。

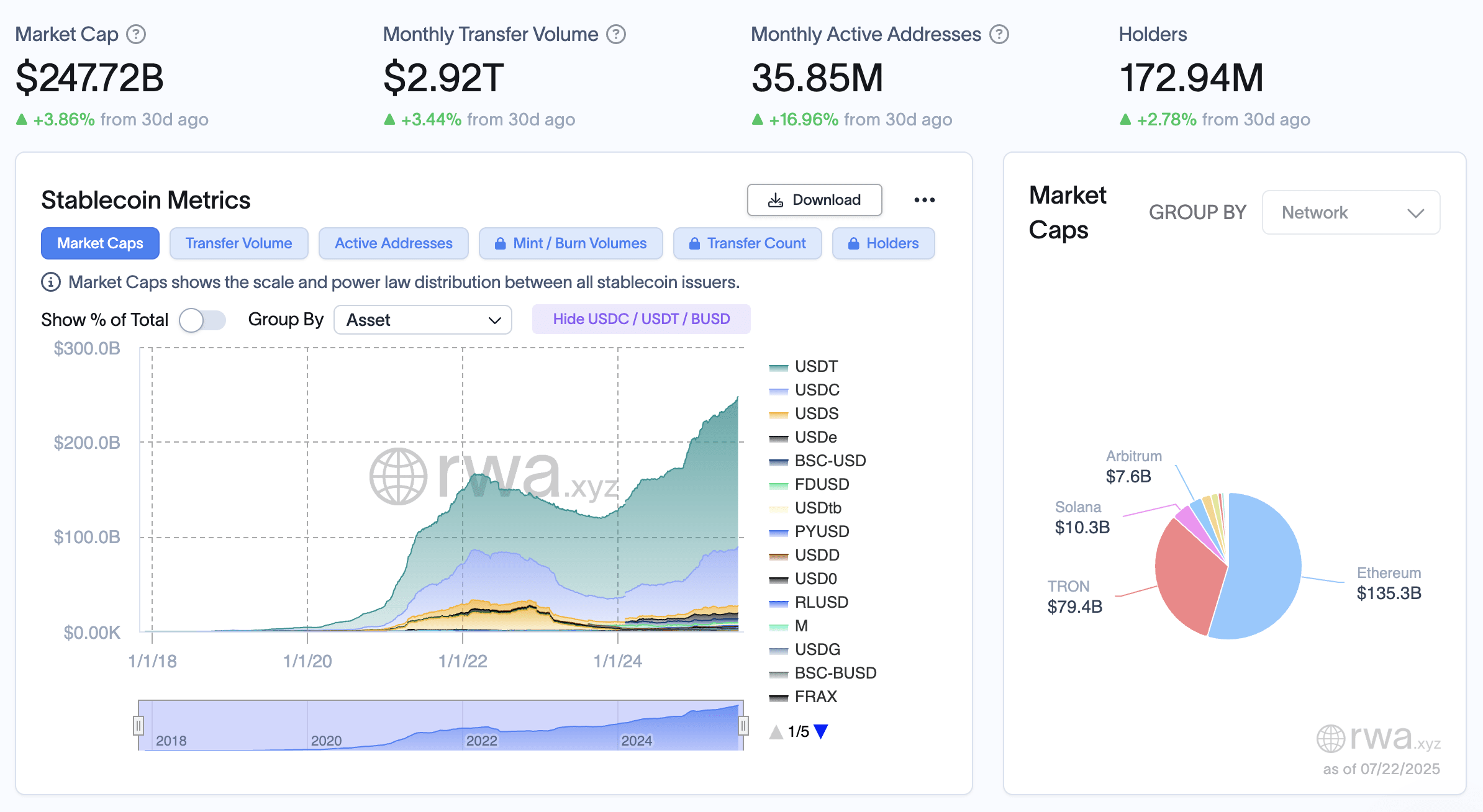

與此同時鏈上穩定幣流通量不斷增長,尤其是天才法案通過後幾乎每天都在創新高,推動託管需求同步上升。今年以來,加密全市場總市值突破 4 萬億美元,穩定幣總量突破 2400 億美元。BitGo 作爲規模最大的託管方之一,其上市能釋放估值。

Circle 和 BitGo 所代表的「加密基礎設施企業」具備更強的穩定性,它們以託管、支付、清結算、穩定幣發行等低波動性、高監管要求的服務爲核心,更易於獲得監管機構、傳統投行和退休基金的接受與估值支持。

隨着 RWA、穩定幣、比特幣金融化趨勢的加速,鏈上價值的「底層清算邏輯」正逐步上移至託管、審計與清算模塊。BitGo、Anchorage、Fireblocks 等項目也相繼加強合規路徑與保險能力建設,以適配不斷增長的機構資金流入。

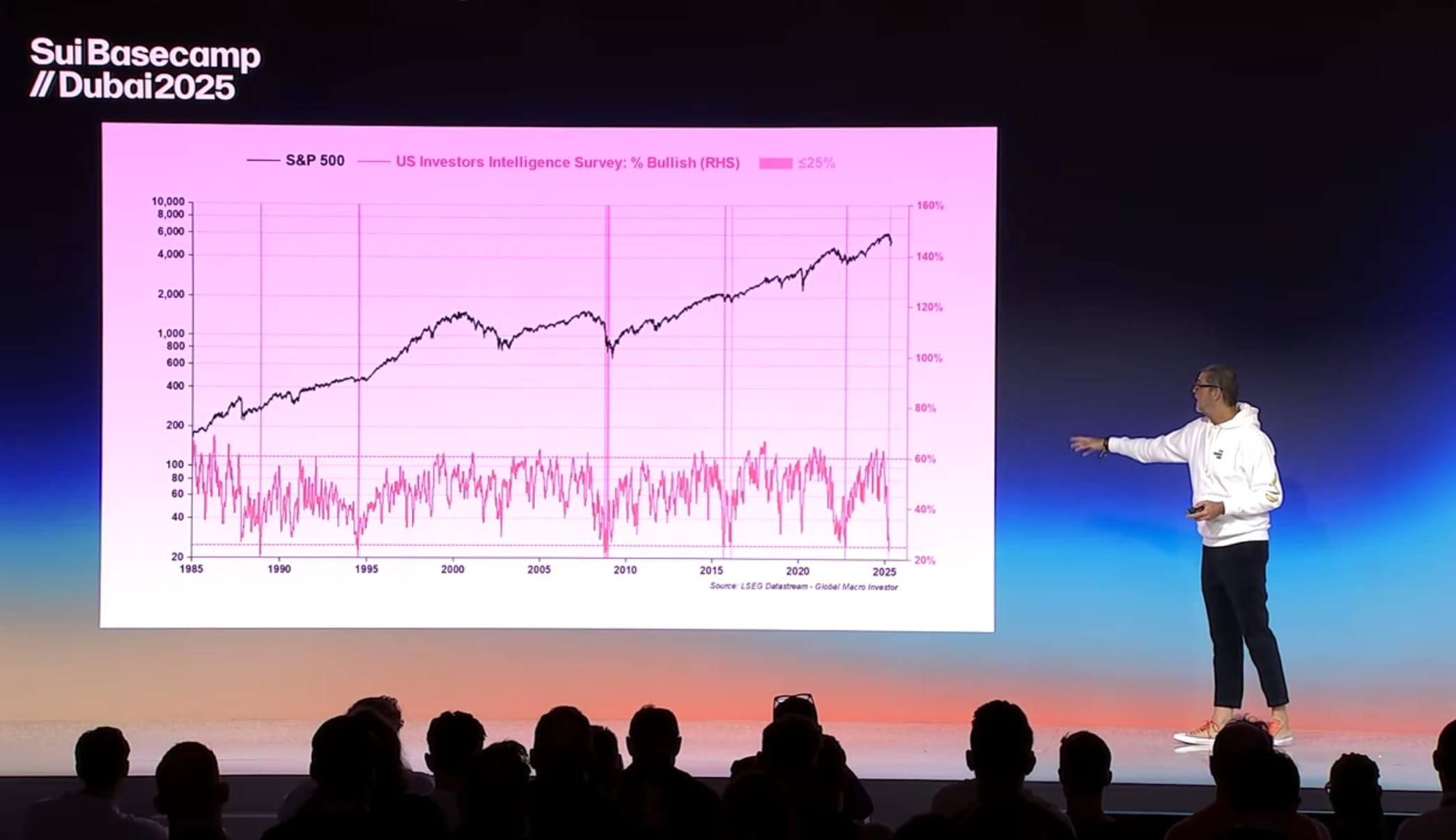

市場人士指出,若 BitGo 成功上市,將與 Circle、Coinbase 等共同構成「合規三角」,成爲美國主流金融體系接入加密市場的技術基礎設施。Global Macro Investor 創始人兼 CEO Raoul Pal 在社交媒體曾多次提到「Banana zone」的概念,用來描述在加密市場週期中最爲陡峭、最具爆炸性的上漲階段。

而在兩個月前的 2025 Sui Basecamp 也列舉多個數據表示該週期已經到來,而他也同時強調「加密不是資產,而是系統性重構」,Crypto 的底層意義不僅是投機,而是全球金融架構的重塑。而 BitGo 這樣的託管和金融基礎設施的 IPO 代表着「完全合規」且「資金風險更低」的趨勢,這可能成爲這輪牛市更多機構資金入場的橋樑之一。

比「上鍊」更重要的是「託底」

當市場的敘事逐漸從「Token is the new stock」轉向「Custody is the new infrastructure」,BitGo 的 IPO 也許不僅是公司本身的估值躍遷,更可能成爲整個行業邁入「合規資產互聯網」時代的註腳。若 IPO 成功,它將不僅僅是加密市場的一小步,更是 Web3 與華爾街之間架起的一道基礎橋樑。

我們都正在 Banana Zone 中。