7 月 17 日,全球資產管理巨頭貝萊德(BlackRock)又一次精準出手——旗下 iShares 以太坊信託基金(ETHA)正式向美國證券交易委員會(SEC)提交 19b-4 文件,擬爲其以太坊 ETF 引入質押功能。

儘管在此之前,包括富蘭克林鄧普頓、灰度、21Shares 和富達等同行早已提交類似提案,但當貝萊德加入戰局,市場情緒瞬間升溫。原因無他:貝萊德並非最快動作的那一個,卻最後總能成爲「成功過關」的那個,再次點燃了外界對 SEC 放行質押型加密 ETF 的強烈預期。

根據分析師測算,SEC 有望在今年 10 月前對早期提交的質押提案給出初步迴應,若審查順利,正式通過時間有機會提前至 2025 年第四季度。

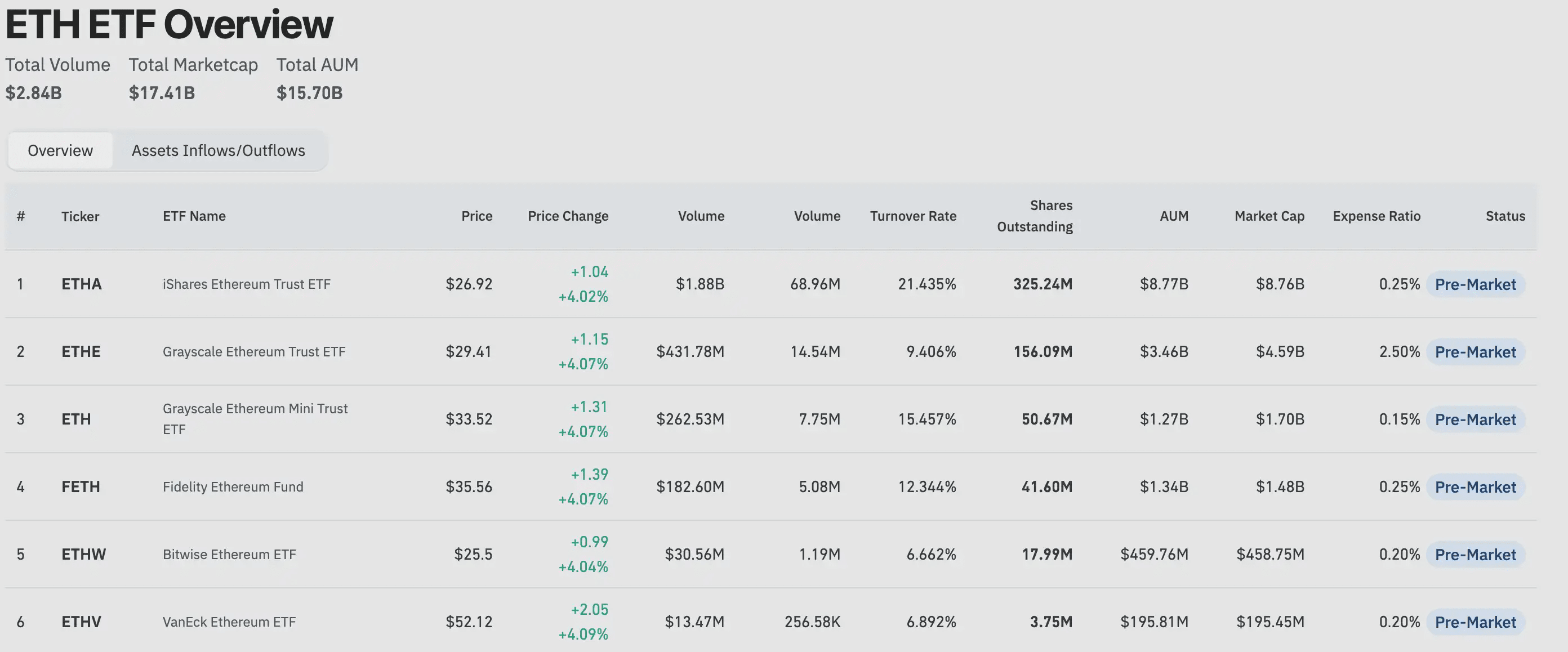

目前,以太坊現貨 ETF 的總管理資產已超過 170 億美元,其中 ETHA 以 87 億美元的規模獨佔鰲頭。若質押功能獲批,不僅將重塑以太坊的投資邏輯,也將爲整個鏈上生態注入新的增長動力。本文將聚焦這一歷史性轉折點,系統梳理在以太坊 ETF 引入質押機制後,哪些賽道與項目將率先受益。

從投機工具到收益資產,ETH 的資產屬性正在被重塑

對於 ETH 而言,質押型 ETF 的推出可能意味着一場資產性質的結構性重估。

與傳統金融資產相比,以太坊具備一個「原生優勢」——它不僅是一種投機型資產,還能通過參與鏈上驗證獲得質押獎勵,當前實際年化回報率約爲 3.5%。一旦 ETF 獲准引入質押機制,其投資邏輯將從單一的價格上漲預期,升級爲「價格 + 收益」的雙引擎驅動。這種模式類似於持有國債賺取利息或持有藍籌股領取分紅,並將成爲首個向機構和散戶投資者提供收益的美國加密貨幣 ETF。這一轉變可能會將以太坊轉變爲受監管投資工具內可產生收益的金融資產,使其成爲傳統金融的一個有吸引力的選擇。

EMJ Capital 創始人 Eric Jackson 就曾預測:以太坊有望在本輪週期中衝擊 10,000 美元甚至更高。他的模型將 ETH 的潛在增長動力歸因於四大因素:其穩定的 3.5% 質押收益率、合併以來的淨負增發趨勢、即將獲批的質押型 ETF 所帶來的新增需求,以及 Layer2 與代幣化資產推動的網絡活動增長。Jackson 團隊指出,ETH 的供需結構正在快速收緊,而如果 ETF 通過進度超預期,疊加 Layer2 的大規模採用,ETH 在未來數個季度內突破 15,000 美元也並非幻想。

誰是質押賽道真正的贏家

流動性質押協議

在以太坊 ETF 中整合質押功能,最大的技術與運營挑戰莫過於 流動性管理。不同於傳統金融資產的「T+0 可交易」特性,ETH 一旦質押,就會被鎖定在網絡中,退出則需經歷一個正式的解除流程。根據以太坊協議設計,當驗證者選擇退出質押,必須等待排隊出塊、區塊確認等多個階段,且退出隊列受限於網絡當前負載——在高峯期,這個過程可能持續數天甚至數週。

這對於 ETF 發行方來說是一個棘手的問題。ETF 產品需確保用戶可以隨時買賣、贖回其份額。然而,如果基金持有的大量 ETH 被鎖定質押,而遭遇突發性的大規模贖回請求,基金可能無法在短時間內變現資產,進而出現流動性錯配風險。

爲緩解這一問題,ETF 通常會預留部分未質押 ETH 作爲流動性緩衝池,但這樣會犧牲質押收益,削弱產品本應具備的「鏈上收益」吸引力。更具操作性的解決方案是:藉助流動性質押協議(Liquid Staking Derivatives,LSD)。

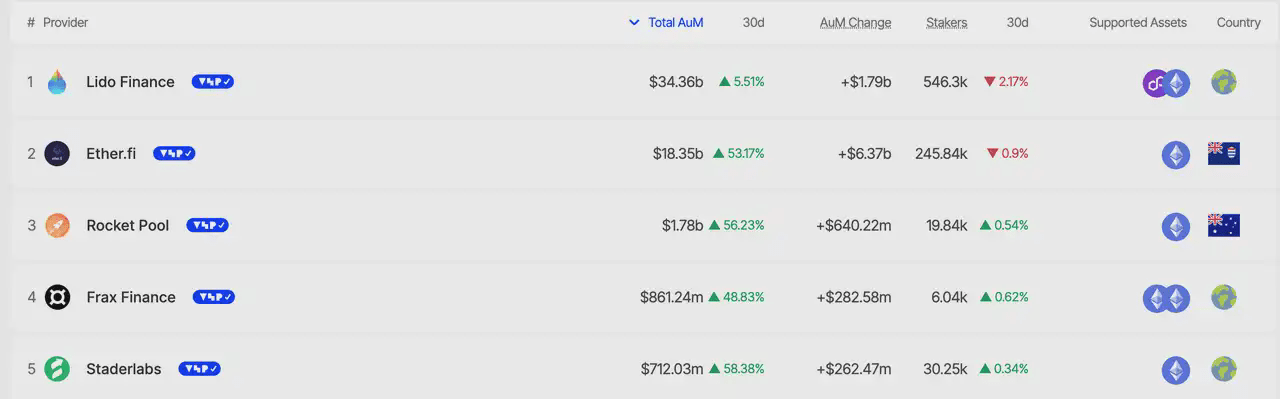

其核心機制在於:將質押後的 ETH 生成可流通的「質押憑證」代幣(如 Lido 的 stETH、Rocket Pool 的 rETH),這些代幣代表對質押 ETH 的所有權,並可在二級市場交易,從而讓質押資產保持鏈上流動性。以太坊 ETF 若使用 LSD 協議,不僅可持續獲得質押收益,還能通過 stETH 等衍生資產隨時滿足贖回需求,解決傳統質押的流動性痛點。這使得 LSD 協議成爲 ETF 與以太坊網絡之間的關鍵「流動性中介」。

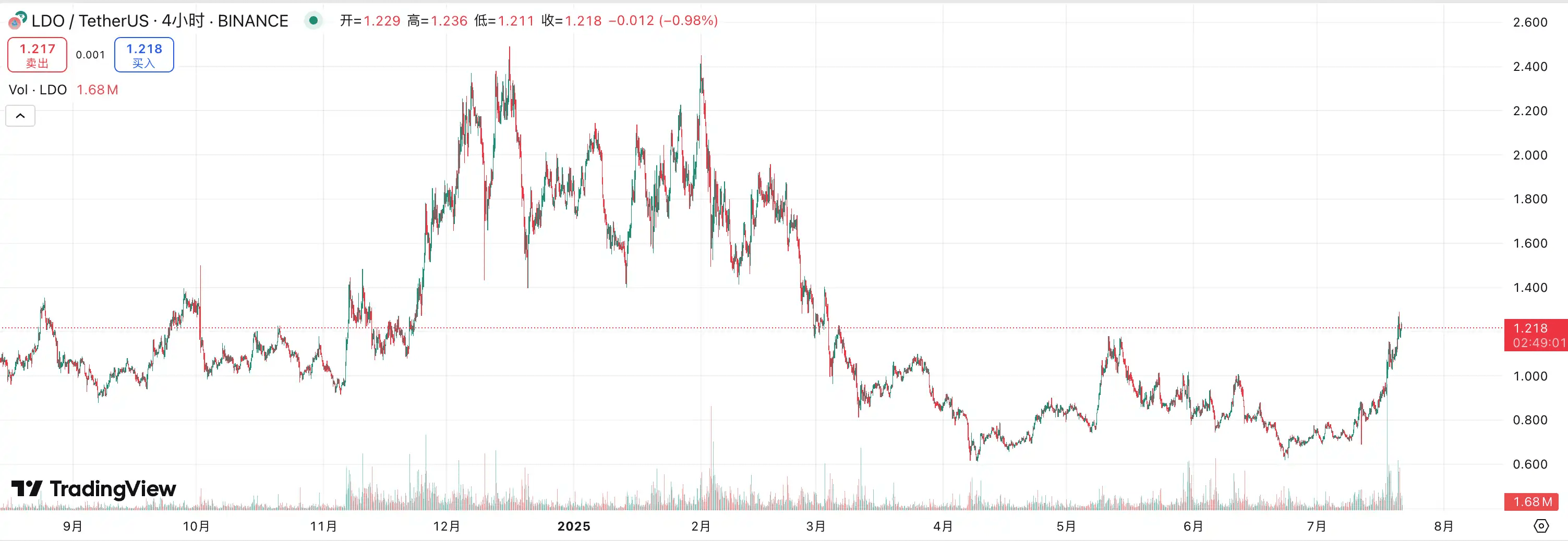

市場對這一邏輯已有快速反應。貝萊德提交 ETHA 質押申請的消息公佈後,Lido 治理代幣 LDO 在 24 小時內上漲逾 20%,顯示資金正快速涌向可能受益的 LSD 板塊。一旦 SEC 正式批准支持質押的以太坊 ETF,Lido、Rocket Pool 等協議 TVL 有望顯著擴張,其原生代幣也將迎來新一輪估值重估。

中心化交易平臺

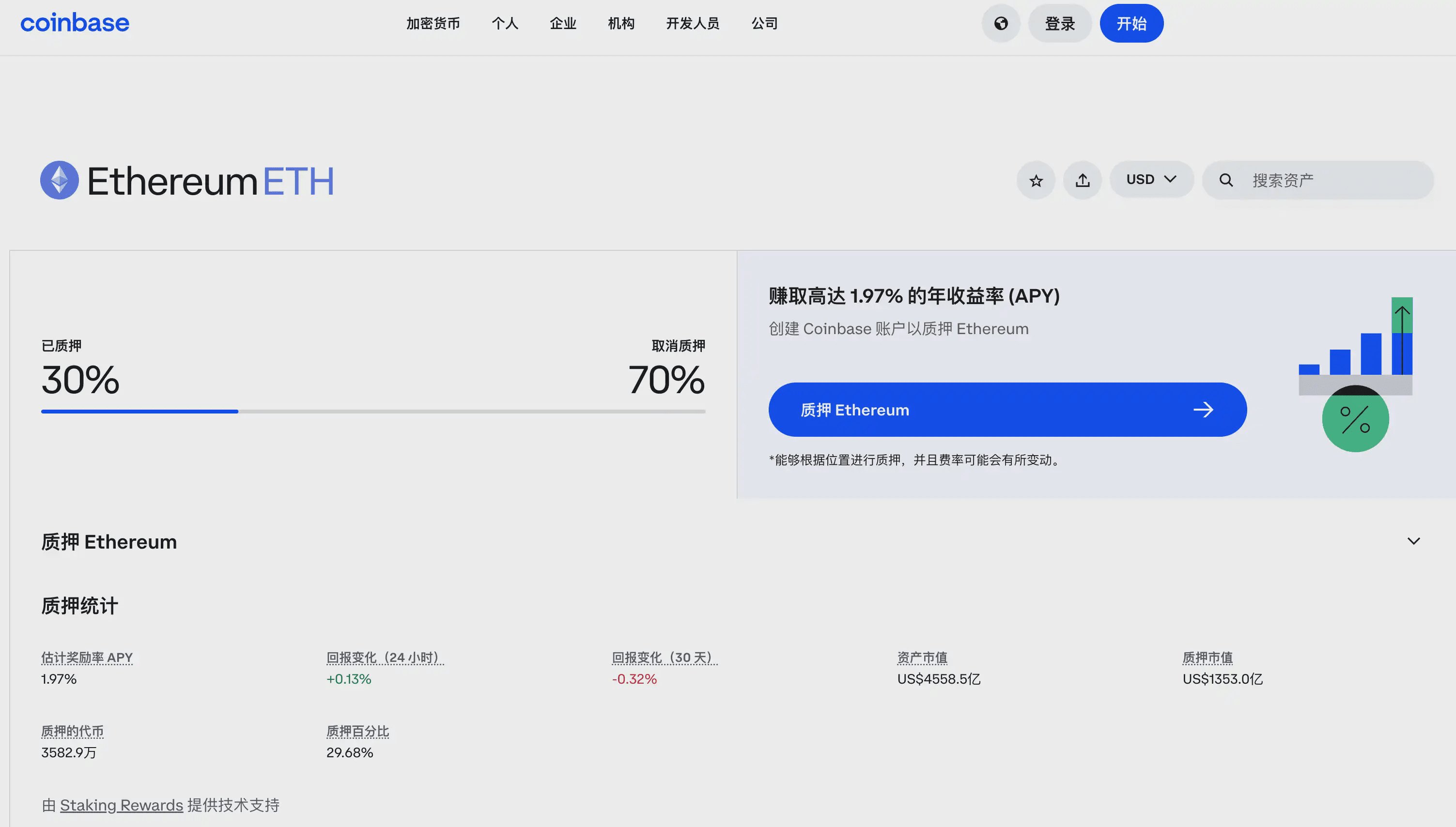

以太坊 ETF 發行方選擇不自建節點,也不依賴去中心化協議,最現實且便捷的方案就是使用中心化質押服務提供商,如 Coinbase、OKX 等。這些平臺已搭建成熟的節點基礎設施,可爲機構客戶提供一站式的質押解決方案,包括節點運行、獎勵發放、密鑰管理等,極大降低了技術門檻。

以 Coinbase 爲例,其推出的流動性質押代幣 cbETH(Coinbase Wrapped Staked ETH),爲用戶提供了一種同時享有質押收益與鏈上流動性的方式。cbETH 代表用戶在 Coinbase 上質押的 ETH,用戶無需解除質押即可將其轉賬、交易或用於鏈上交互。其原理類似 Lido 的 stETH,但由受監管的中心化平臺發行和管理,因此更易被監管機構接受,也更契合傳統金融機構的合規需求。

其他交易平臺如 Kraken、OKX 等也提供類似質押服務,可以爲機構用戶提供定製化的解決方案。值得一提的是,儘管中心化質押服務在便捷性和合規性上具有明顯優勢,但也面臨一定風險隱患。例如,SEC 曾對中心化交易平臺的質押服務發起執法行動,指其構成「未經註冊的證券發行」。

總的來看,在當前合規要求趨嚴的大背景下,中心化交易平臺憑藉其技術成熟度與牌照資源,依然是 ETF 發行方實現鏈上質押功能的重要選項之一。特別是像 cbETH 這樣的產品,未來或許能在「合規版 LSD」這一賽道中,成爲流動性與收益並存的代表性資產。

總結

以太坊 ETF 質押通過的強烈預期,不僅意味着傳統金融正式邁入「鏈上收益時代」,也標誌着 ETH 從投機品向收益型資產的徹底轉型。隨着貝萊德等機構牽頭進入這一賽道,LSD 協議、節點運營商以及中心化交易平臺正站上聚光燈,迎來新一輪估值重估的窗口。

隨着監管逐步清晰,基礎設施日趨完善,這場圍繞「ETH 質押收益」的多方協作,或將成爲 Web3 與華爾街融合的關鍵落點。誰能最先贏得 ETF 合作資源,誰就將在下一個加密週期中佔據更核心的位置。

#山寨季來了? #Strategy增持比特币

$ETH $BTC