一、前言

本週,加密市場迎來兩股重磅催化——華盛頓“加密貨幣周”的立法攻勢與以太坊機構佈局的密集爆發,共同構成加密行業2025年下半年的“政策拐點”與“資金拐點”。這一輪加密週期的深層邏輯,正從比特幣轉向以太坊、穩定幣及鏈上金融基礎設施。我們認爲:美國的政策明朗化+以太坊的機構化擴展,標誌着加密行業正進入結構性轉正階段,市場配置的重心亦應逐步從“價格博弈”過渡至“規則+基礎設施的制度紅利捕捉”。

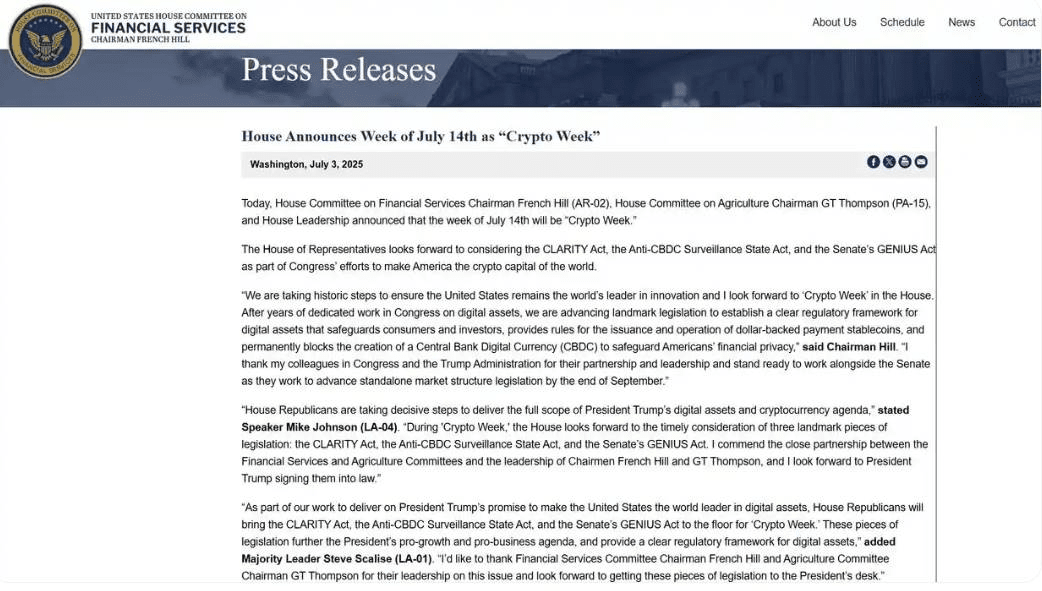

二、美國“加密貨幣周”:三大法案釋放信號,合規資產將迎價值重估

2025年7月,美國國會正式開啓“加密貨幣周”(Crypto Week),這是美國曆史上首次以立法議程的方式,系統性推進對加密資產的全面治理。在當前全球數字金融格局發生劇變、傳統監管模式被不斷挑戰的背景下,這一系列法案的提出,不僅是對市場風險的迴應,更是美國試圖在下一輪金融基礎設施競爭中佔據主導地位的信號。

最具里程碑意義的是(GENIUS法案),它爲穩定幣設立了完整的監管框架,涵蓋託管要求、審計披露、資產準備金與清算流程等關鍵要素。這意味着,長期遊離在傳統金融監管之外、依靠“市場信任”而運行的穩定幣體系,將首次被納入美國主權法律結構之中。在參議院高票通過(68票支持,30票反對)也顯示出該法案的強大兩黨支持基礎,這對整個加密行業來說,堪稱制度性“定心丸”。一旦衆議院通過並送交總統簽署,該法案將正式生效,標誌着美國將成爲全球第一個爲穩定幣建立統一金融監管架構的主要經濟體。

另一部關鍵法案(CLARITY法案),聚焦加密資產的證券與商品屬性劃分問題。其核心意圖在於釐清“何種加密資產屬於證券、何種不屬於”,並明確SEC與CFTC的監管邊界。過去幾年,關於是否將ETH、SOL等代幣認定爲證券的爭議,導致企業與項目方大量遷出美國市場。而該法案若順利通過,將結束加密資產“監管灰色地帶”的長期懸而未決狀態,爲項目方、交易所及基金管理人提供可預期的法律依據,極大釋放合規創新活力。

更具政治象徵意義的是(反CBDC監控國家法案)。該法案禁止美聯儲發行中央銀行數字貨幣(CBDC),防止政府通過數字美元架構建立對個人金融活動的實時監控能力。雖然該法案目前尚未獲得參議院通過,但它反映出美國國會對金融隱私與市場自由的重視。它實際上也釋放出另一重信號:美國不打算用國家壟斷的方式主導數字金融變革,而是選擇支持由市場驅動、技術中立、開放互聯的加密資產生態系統。

綜合來看,這三大法案在方向上共同指向“規則化推動創新”,在手段上強調“明確邊界、降低不確定性”,其核心訴求不再是“限制”,而是“引導”。一旦立法進入實施階段,預期將帶來數個直接後果:首先,機構投資者因合規風險顧慮而遲遲未能大規模進入的障礙將逐步解除,包括養老基金、主權財富基金及保險公司將可合法部署加密頭寸;其次,穩定幣作爲“鏈上美元”的角色將被政策確認,其在跨境結算、去中心化金融以及RWA等場景中的使用效率將被指數級放大;第三,合規交易所與託管銀行將獲得政策背書,重新塑造全球加密市場的信任結構。

更深層次來看,這一系列立法是對美國在金融秩序新一輪重塑中的戰略性迴應。正如美元在二戰後依託佈雷頓森林體系成爲全球結算貨幣一樣,穩定幣正成爲美元影響力數字化擴展的載體,而美國國會試圖通過監管手段爲其注入制度合法性。這是一場金融地緣權力的佈局博弈,也是對中國央行數字貨幣(e-CNY)與歐盟MiCA監管框架的直接回應。誰率先完成監管體系建設,誰將在未來的全球金融網絡中設定標準、掌握話語權。

因此,“加密貨幣周”不僅是市場對加密資產估值邏輯的再評估時刻,更是政策對技術潮流的一次制度確認。這一制度性定價信號,將爲市場注入更加穩定的預期錨,同時也爲投資者提供了識別“可監管、可持續”的資產路徑。我們認爲,這種規則確定性將逐步轉化爲估值確定性,而合規資產,特別是穩定幣、ETH以及其周邊基礎設施,將成爲下一輪結構性重估的核心受益者。

三、ETH機構軍備賽:ETF進場、質押機制轉型、資產結構升級三線並進

近段時間,隨着ETH價格強勢反彈,市場信心逐步修復,而這背後,正是一場圍繞以太坊的新一輪“資本軍備賽”悄然展開。從華爾街金融巨頭通過ETF渠道持續加倉,到越來越多上市公司將ETH納入資產負債表,以太坊正經歷一次深層次的市場結構重塑。這不僅意味着傳統資本對ETH的認可進入了一個新階段,更標誌着以太坊正在從一個高波動、高技術門檻的去中心化資產,向一個具備機構級配置邏輯的主流金融資產加速演進。

以太坊現貨ETF自2024年7月正式上線以來,曾一度被視爲ETH價格突破的重要催化劑,但現實表現一度讓市場失望。ETH/BTC匯率下探、價格低迷、基金會持續減持等負面因素疊加,讓ETH在ETF上市後並未立即釋放上漲動能,反而陷入深度回調。尤其是在比特幣ETF大獲成功的映襯下,ETH顯得頗爲落寞。

然而,進入2025年中期,這一局面開始悄然逆轉。從鏈上數據和ETF資金流入來看,ETH的機構吸籌過程正在低調而堅定地進行。根據SoSoValue統計,自ETF推出以來,以太坊現貨ETF累計吸引資金淨流入57.6億美元,佔其市值的近4%。儘管價格一度回落,但資金流入表現持續穩定,顯示出長線機構資金對ETH配置價值的認可。而這一趨勢在近兩個月開始提速,多個以太坊ETF產品錄得超10億美元月度淨流入,Bitwise、ARK、BlackRock等傳統金融玩家明顯增持。

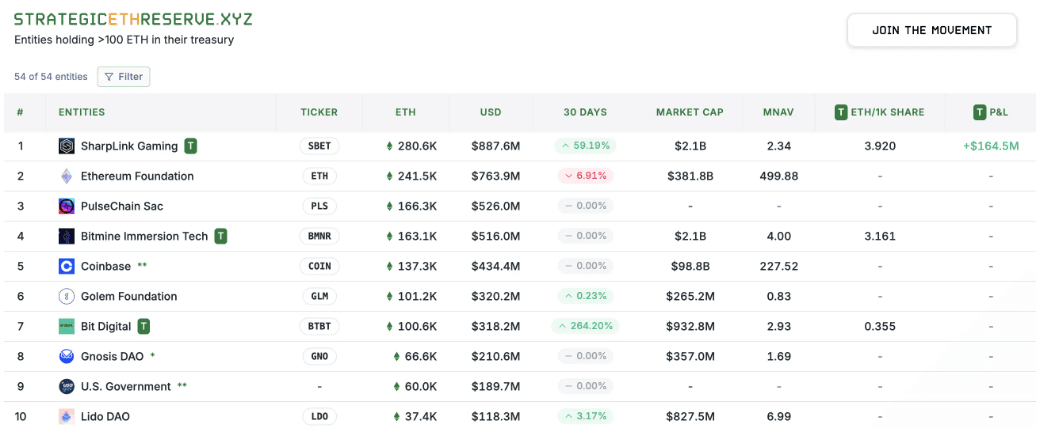

與此同時,更具象徵意義的變化,來自於上市公司“戰略儲備以太坊”浪潮的興起。SharpLink Gaming、Siebert Financial、Bit Digital、BitMine等多家公開市場公司陸續宣佈將ETH納入其資產負債表,標誌着ETH從一個“炒作型資產”正轉化爲“戰略型儲備資產”的新敘事拐點。尤其值得關注的是,SharpLink當前持有的ETH總量已超28萬枚,超過以太坊基金會當前的24.25萬枚,成爲全球最大的單一機構ETH持有者。這一事實,某種程度上已在資本象徵層面完成了“話語權”的部分轉移。

從目前的機構參與結構來看,可以清晰劃分爲兩個陣營:一是以SharpLink爲代表的“以太坊原生陣營”,其背後聚集了ConsenSys、Electric Capital等早期以太坊生態參與者;另一則是以BitMine爲代表的“華爾街打法”,直接復刻比特幣儲備邏輯,藉助槓桿、財務操作與財報披露形成資本放大效應。這一南北夾擊式的機構建倉模式,使ETH的價值錨點和價格支撐體系,正在遠離傳統散戶炒作情緒,向制度化、長期化、結構化的主流資本框架中遷移。

這種趨勢帶來的深遠影響不僅在價格層面,更在於以太坊網絡本身的治理權、話語權和生態主導權可能面臨重構。未來,如果類似SharpLink或BitMine這類重倉ETH的公司繼續擴大持倉,它們對以太坊發展方向的潛在影響力將不容忽視。雖然當前這些公司大多仍面臨財務壓力,配置ETH更多出於投機對衝與資本運作的考量,並未完全展現對以太坊生態建設的深度捆綁意願,但它們的入局已經在資本市場上產生了放大效應:ETH重新被估值,市場敘事切換,從DeFi、L2的擁擠賽道走向“儲備資產+ETF+治理權”的新空間。

值得注意的是,與比特幣儲備故事中有Michael Saylor(MicroStrategy CEO)這一“精神領袖”不斷強化認知、佈道加倉不同,以太坊目前尚未出現這樣一個既具信仰背景又有傳統資本號召力的代表人物。Tom Lee等人的出現雖引發市場聯想,但尚未形成足夠的敘事穿透力。缺乏這類人物的背書,也在一定程度上拖慢了以太坊在機構投資者心中的信任轉化路徑。

不過,這並不代表以太坊在制度層面缺乏迴應。Vitalik Buterin與以太坊基金會近期頻頻發聲,強調以太坊的技術韌性、安全機制與去中心化原則,同時開始強化生態治理機制的“雙軌制”架構,意圖在擁抱機構資本的同時避免治理權被單一力量掌控。Vitalik在近期公開文章中提出,用戶利益、開發者主導與機構合規三者必須平衡,去中心化必須具備“可操作性”,而非僅作爲口號存在。

總而言之,ETH正在經歷一次全面的資本結構變局:從散戶主導的開放市場,邁向由ETF、上市公司和機構節點共同驅動的制度化市場結構。這一轉變的影響將是深遠的,它不僅將決定ETH價格中樞的未來構建路徑,也可能重塑以太坊生態的治理結構與發展節奏。在這場軍備賽中,ETH不再只是技術棧的代表,而正在成爲數字資本主義浪潮中的關鍵標的,既是價值承載工具,更是權力爭奪的焦點。

四、市場策略:BTC構建高位平臺,ETH及中高質量應用鏈迎來補漲邏輯

隨着比特幣成功突破12萬美元大關並逐步進入平臺期,加密市場的結構性輪動格局愈加清晰。在BTC佔據主導邏輯的情況下,以太坊與高質量應用鏈資產正開始迎來屬於自己的估值修復期。從資金流向到市場表現,當前行情展現出典型的“大市值平臺震盪+中市值輪動上攻”結構,而ETH及一批兼具敘事與技術支撐的L1/L2協議,則成爲繼比特幣之後最具博弈價值的方向。

1、BTC進入高位平臺構建階段:向下有支撐,向上有所乏力

比特幣作爲本輪行情的主驅動資產,已基本完成由現貨ETF、減半週期與機構儲備三重敘事帶動的主升浪行情。當前走勢進入橫盤構築階段,雖然仍處於技術上升通道中,但短期內上漲動能趨於減弱。從鏈上數據來看,BTC活躍地址數與交易量均出現一定程度回落,而衍生品市場中期權隱含波動率持續下行,表明市場對其短期突破預期下降。

與此同時,傳統機構配置熱情並未明顯減弱。根據CoinShares最新報告,BTC ETF仍維持小幅淨流入,表明底部資金支撐仍在,但由於預期已較爲充分兌現,BTC後續上漲節奏大概率趨於緩慢甚至階段性橫盤整理。對於機構而言,比特幣已進入“核心配置”階段,而非繼續追逐短期暴利的主戰場。

這也意味着市場注意力正在從比特幣逐步向其他具有成長性的加密資產轉移。

2、ETH補漲邏輯形成:從“失落龍頭”到“價值窪地”的再估值

相較於比特幣,以太坊在2024年下半年以來的表現一度被視爲“失望”,其價格回調幅度大、與BTC的比值跌至三年新低。但正是在低迷階段中,ETH逐步完成了估值再定價和持倉結構優化。目前,機構資金對ETH的認可度快速提升,不僅現貨ETF持續淨流入,而且上市公司儲備ETH的趨勢已成氣候,甚至出現以太坊持倉超越基金會的情況。

從技術面看,ETH價格已突破前期下降趨勢線,開始建立上升通道,並連續收復多個關鍵技術均線位。結合資金面與情緒指標,ETH已進入新一輪市場情緒切換週期。在BTC橫盤期間,ETH作爲次主流資產的配置性價比逐步上升,疊加L2生態擴張、質押收益穩定、安全性提升等多重因素,市場正在重新審視其長期價值基礎。

從資產配置角度,ETH在當前階段不僅具備“估值窪地”優勢,也開始擁有類似BTC的機構認可度與敘事完整度,兼具技術與制度優勢,成爲資本輪動下首選的補漲標的。

3、中高質量應用鏈崛起:Solana、TON、Tanssi等鏈迎來結構性機會

在BTC與ETH之外,市場正在加速向“有真實敘事支撐”的中高質量應用鏈資產轉移。Solana、TON、Tanssi、Sui 等鏈條,因具備“高性能+強生態+明確定位”的多重優勢,在本輪反彈中獲得資金快速集中。

以Solana爲例,當前生態活躍度顯著回升,多條鏈上應用重返用戶視野,DePIN、AI、SocialFi等新興敘事在Solana生態中逐步落地。Tanssi作爲Polkadot生態中新興的基礎設施協議,憑藉ContainerChain模式解決“應用鏈部署複雜、運行成本高、基礎設施割裂”等長期難題,正獲得機構和開發者的廣泛關注,其與火幣HTX等平臺合作上線也表明其市場化進程提速。

此外,隨着以太坊轉向更具模塊化與數據可用性優化的路徑,中間層協議(如EigenLayer、Celestia)、L2 Rollup 方案(如Base、ZkSync)也在逐步釋放價值,成爲公鏈與應用層之間的重要“估值中樞”。這些協議或平臺兼具擴展性、安全性與創新性,已成爲資金集中突破的新前沿。

4、市場策略展望:聚焦“價值輪動”與“敘事前移”

整體來看,本輪加密市場的資金輪動邏輯已趨明朗:BTC築頂——ETH補漲——應用鏈輪動 的節奏逐步展開。當前階段的策略重心應圍繞以下幾點展開:

(1)BTC配置留底,非主攻方向:核心持倉不動,但不宜繼續追高,關注潛在政策或宏觀擾動風險。

(2)ETH作爲輪動核心配置標的:技術面修復+機構敘事加強,適宜中線配置,若ETF資金加速流入或有進一步上行空間。

(3)中高質量公鏈與模塊化協議重點關注:具備技術創新力、強生態基礎與資本支持者的鏈條(如SOL、TON、Tanssi、Base、Celestia)具備持續拉昇潛力。

敘事前移,主動尋找邊緣新機會:關注DePIN、RWA、AI鏈、ZK方向的早期佈局標的,這些敘事正處於資金前置階段,或將成爲下一階段輪動核心。

最終結論是,當前市場已從單一資產驅動階段進入結構性輪動階段,BTC主升浪暫歇,ETH與高質量新公鏈的輪動將成爲下半場行情的關鍵推動力。策略上應摒棄“追高龍頭”的慣性思維,轉向“估值再平衡+敘事擴散”的中期趨勢佈局。

五、結語:監管明朗+ ETH主升,市場步入制度型週期

隨着美國“加密貨幣周”三大關鍵法案的推進,行業迎來了史無前例的政策明朗期。這種監管環境的清晰化不僅消除多年來懸而未決的合規不確定性,更爲加密資產市場的機構化、正規化發展奠定了堅實基礎。伴隨以太坊等核心資產的戰略儲備軍備賽加速,市場正逐步邁入一個以制度爲主導的全新週期。

過去,加密市場的波動性與不確定性在很大程度上源於監管模糊與政策搖擺。諸如FTX崩盤、Luna事件等危機,暴露了行業監管缺失的深層風險,也在投資者心中埋下陰影。如今,隨着(GENIUS法案)、(CLARITY法案)以及反CBDC法案等法規的落地,市場對合規性的期待顯著提升,機構資本的入場門檻得以穩步降低,資產的信任度與流動性大幅增強。這不僅有助於降低系統性風險,也爲加密資產提供了與傳統金融市場對接的“橋樑”,實現了市場參與者身份和行爲的合法化和標準化。

在這一制度環境催化下,以太坊作爲智能合約平臺的領先者,正迎來其主升浪的關鍵窗口。以太坊不僅技術路線圖明確,生態創新活躍,其網絡安全性和去中心化治理結構持續優化,成爲機構優選的數字資產之一。戰略儲備潮和ETF資金的疊加推動,標誌着以太坊價值開始獲得資本市場的重新評估。可以預見,以太坊未來將在鏈上應用增長和資本支持的雙重驅動下,保持長期健康的價值增長態勢。

更廣泛地看,這種監管清晰和主流資產價值復興的聯動效應,正在促使加密市場逐步擺脫此前的“牛熊循環陷阱”,向更穩定、更可持續的制度型週期演進。制度週期的顯著特點是,市場波動更多受基本面和政策預期引導,資產價格波動不再由散亂的情緒和監管消息主導,而是體現爲資本與技術的良性互動和穩健增長。機構資本的深度介入,也會推動市場流動性結構的改善,促使投資策略從短期投機轉向中長期價值投資。

此外,制度型週期的開啓還意味着市場結構的多元化和生態的多維度升級。以太坊生態的技術創新和治理改革將不斷推動鏈上應用多樣化,增強網絡效用,而監管的明晰將加速更多優質項目的合規發展,催生鏈上金融與傳統金融的深度融合。這種發展格局將重塑加密資產的投資邏輯,使市場進入一個“技術驅動+資本理性+監管支持”的新常態。

當然,制度型週期並非意味着市場波動消失,而是波動將更具內生性和可預測性,投資者需要更注重基本面和政策的持續跟蹤。同時,市場治理機制、去中心化與中心化力量的博弈也將成爲推動生態進化的重要變量。

綜上所述,美國“加密貨幣周”的監管突破和以太坊主升的資本趨勢,正開啓加密市場邁向成熟的重要篇章。市場正從散亂無序的“野蠻生長”階段,轉向制度化、規範化的“理性發展”階段。這不僅提升了資產的投資價值,也將推動加密產業生態整體升級,塑造未來數字經濟的核心基礎。投資者應緊抓制度紅利和核心資產的成長機遇,積極佈局以太坊及優質應用鏈,擁抱一個更加健康、可持續的加密新時代。