直接導火索:監管利空 + ETF預期落空

美SEC推遲以太坊ETF最終決議

市場原本預期5月底前批准以太坊現貨ETF,但SEC突然宣佈延長審批流程至9月(或更晚),導致“買預期”資金撤離。

此前比特幣ETF通過後,市場對ETH ETF獲批過度樂觀,落空後引發恐慌性拋售。

監管升級傳聞

美國國會提出新法案草案,擬將POS質押的ETH定義爲證券,並加強對DeFi平臺的KYC要求,引發合規擔憂。

部分交易所預判風險,暫停ETH質押服務或下架相關衍生品。

市場內部因素:槓桿清算 + 巨鯨拋售

高槓杆多頭踩踏

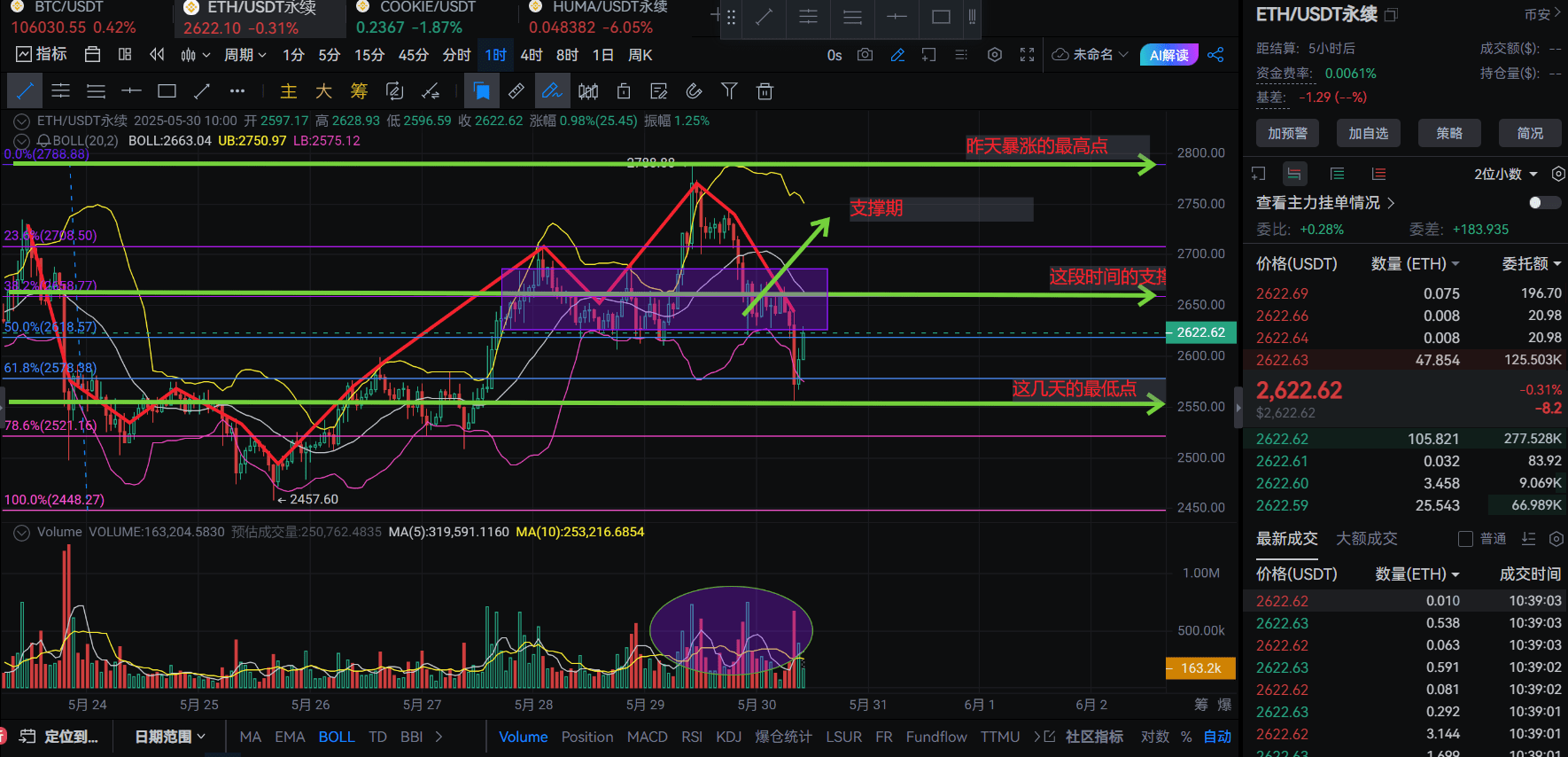

ETH永續合約資金費率近期持續偏高(>0.1%),顯示市場過度看漲。價格跌破關鍵支撐位(如3500美元)後,觸發連環爆倉。

數據:24小時內全網爆倉超 $12億,ETH佔60%以上(來源:Coinglass)。

巨鯨集中拋壓

鏈上監測顯示某早期地址(疑似項目方)向交易所轉入 80,000 ETH(約$2.8億),引發跟風拋售。

質押解鎖量激增:Lido等平臺單日ETH提款量達 120,000 ETH,創合併後新高。

宏觀環境衝擊:風險資產遭拋售

美股科技股暴跌傳導

納斯達克指數單日跌 -3.5%(英偉達財報不及預期引發AI概念股崩盤),加密貨幣作爲高風險資產被連帶拋售。

美元指數(DXY)突破106,資金迴流避險資產。

地緣衝突升級

中東局勢緊張推高原油價格,通脹預期升溫,市場擔憂美聯儲推遲降息(甚至暗示加息),流動性預期惡化。

ETH自身生態動態

L2競爭加劇

Solana生態Memecoin熱潮吸金,單週DEX交易量超以太坊L2總和,資金分流壓力顯現。

Polygon宣佈新ZK鏈延遲上線,生態項目遷移放緩。

Gas費跌至歷史低位

網絡日均Gas費降至 3 Gwei(合併後最低),反映鏈上活動萎縮,通縮效應減弱,削弱“超健全貨幣”敘事。

總結:暴跌是多重利空的共振結果

因素類別具體影響市場心理監管政策(60%)ETF推遲+質押監管威脅預期崩塌,信心潰散槓桿清算(20%)多頭踩踏放大跌幅恐慌性拋售宏觀環境(15%)美股暴跌+美元走強風險資產遭無差別拋售生態變化(5%)L2競爭+鏈上活動萎縮短期基本面支撐弱化

關鍵問題解答

Q:暴跌會改變ETH長期邏輯嗎?

A:短期不影響核心價值,但需警惕監管風險。

通縮機制仍在:儘管Gas費降低,但ETH銷燬量(EIP-1559)仍高於增髮量(年化淨通縮約0.8%)。

生態統治力未變:TVL佔全市場62%,開發者活躍度是Solana的5倍(Electric Capital數據)。

最大風險是監管:若SEC將ETH定爲證券,將顛覆現有質押和DeFi模式。

Q:現在該抄底還是止損?

A:取決於倉位與風險承受力:

長期投資者:可分批佈局,關注 $2800-3000 強支撐(2024年牛市起點平臺)。

高槓杆者:需嚴守止損,避免爆倉。

新手建議:等待監管明朗化(SEC 9月決議)再行動。

理性提醒:加密貨幣波動本質是常態,ETH在2024年也曾單週暴跌40%後創歷史新高。關鍵仍在於:

是否相信智能合約平臺的長期價值;

能否承受價格腰斬的波動;

是否分散風險(如配置BTC、現金)。

只在有行動力和選擇上的人服務,如果你連行動都不肯那麼不要想富貴會落在你身上,我是阿風,風暴降臨的風