作者:Daii

編譯:白話區塊鏈

昨天,比特幣價格突破11萬美元大關,點燃了市場的熱情,社交媒體上充斥着“牛市回來了”的歡呼。然而,對於那些在7.6萬美元時猶豫不決、錯過入場機會的投資者來說,這一刻更像是內心的自我拷問:我又晚了嗎?應該在回調時果斷買入嗎?未來還會有機會嗎?

這引出了我們討論的核心:在像比特幣這樣以極端波動性著稱的資產中,是否真的存在“價值投資”的視角?這種看似與其“高風險、高波動”特性相悖的策略,能否在這場動盪的遊戲中捕捉到“不對稱”的機會?

在投資世界中,不對稱指的是潛在收益遠遠超過潛在損失的情況,或反之。乍看之下,這似乎並非比特幣的特徵。畢竟,大多數人對比特幣的印象是:要麼一夜暴富,要麼血本無歸。

然而,在這種兩極化的認知背後,隱藏着一個被忽視的可能性:在比特幣週期性的深度下跌中,價值投資的方法可能創造出極具吸引力的風險回報結構。

回顧比特幣的歷史,它曾多次從高點暴跌80%,甚至90%。在這些時刻,市場籠罩在恐慌和絕望中,投降式拋售讓價格彷彿回到了起點。但對於深刻理解比特幣長期邏輯的投資者來說,這正是經典的“不對稱”機會——冒着有限的損失風險,換取潛在的巨大回報。

這樣的機會並不常有。它們考驗投資者的認知水平、情緒控制力和長期持有的信念。這引出了一個更根本的問題:我們是否有理由相信比特幣真正具備“內在價值”?如果有,我們該如何量化和理解它,並據此制定投資策略?

在接下來的內容中,我們將踏上這段探索之旅:揭示比特幣價格波動背後的深層邏輯,闡明“血流成河”時不對稱性的閃光點,並思考價值投資的原則如何在去中心化時代煥發新生。

不過,你首先需要明白一點:在比特幣投資中,不對稱機會從未稀缺;事實上,它們比比皆是。

爲什麼比特幣有如此多的不對稱機會?

如果你今天瀏覽Twitter,你會看到對比特幣牛市的鋪天蓋地的慶祝。價格突破11萬美元,許多人在社交媒體上宣稱市場永遠屬於先知和幸運兒。

但如果你回顧過去,就會發現這場盛宴的邀請函其實是在市場最絕望的時刻發出的;只是許多人缺乏打開它的勇氣。

1.1 歷史上的不對稱機會

比特幣的增長曆程從來不是一條直線上升的曲線,它的歷史劇本交織着極端的恐慌與非理性的狂熱。每一次深度下跌背後,都隱藏着極具吸引力的“不對稱機會”——你承擔的最大損失有限,而獲得的回報可能是指數級的。

讓我們穿越時空,用數據說話。

2011年:-94%,從33美元跌至2美元

這是比特幣首次“廣爲人知”的時刻,價格在半年內從幾美元飆升至33美元。但很快,崩盤接踵而至。比特幣價格暴跌至2美元,跌幅達94%。

想象當時的絕望:主要極客論壇一片荒涼,開發者逃離,甚至核心比特幣貢獻者也在論壇上表達對項目前景的懷疑。

但如果你當時“賭一把”,投入1000美元,當多年後比特幣價格突破1萬美元時,你的持倉將價值500萬美元。

2013-2015年:-86%,Mt.Gox崩盤

2013年底,比特幣價格首次突破1000美元,吸引了全球目光。但好景不長。2014年初,全球最大的比特幣交易平臺Mt.Gox宣佈破產,85萬個比特幣從區塊鏈上消失。

一夜之間,媒體口徑一致:“比特幣完了。”CNBC、BBC和(紐約時報)都在頭版報道了Mt.Gox醜聞。比特幣價格從1160美元跌至150美元,跌幅超過86%。

但隨後發生了什麼?到2017年底,同樣的比特幣價格達到了2萬美元。

2017-2018年:-83%,愛西歐泡沫破裂

上圖來自(紐約時報)關於此次股市崩盤的報道。紅色方框突出顯示了一位投資者的言論,他表示其投資組合價值損失了70%。

上圖來自(紐約時報)關於此次股市崩盤的報道。紅色方框突出顯示了一位投資者的言論,他表示其投資組合價值損失了70%。

2017年是“全民投機年”,比特幣進入公衆視野。無數愛西歐項目涌現,白皮書充斥着“顛覆”、“重構”和“去中心化未來”等詞彙,整個市場陷入狂熱。

但潮水退去,比特幣從歷史高點近2萬美元跌至3200美元,跌幅超過83%。那一年,華爾街分析師冷嘲熱諷:“區塊鏈是個笑話”;SEC提起多起訴訟;散戶被清算離場,論壇一片寂靜。

2021-2022年:-77%,行業“黑天鵝”連環爆炸

2021年,比特幣書寫了新神話:每枚價格突破6.9萬美元,機構、基金、國家和散戶蜂擁而入。

但僅僅一年後,比特幣跌至1.55萬美元。Luna崩盤、三箭資本清算、FTX爆炸……接連不斷的“黑天鵝”事件像多米諾骨牌一樣摧毀了整個加密市場的信心。恐懼與貪婪指數一度跌至6(極度恐懼區),鏈上活動幾乎凍結。

上圖取自2022年5月12日(紐約時報)的一篇文章,圖中比特幣、以太坊和UST同時暴跌。現在我們才意識到,UST暴跌的背後還有Galaxy Digital和Luna策劃的“哄擡股價”行爲,這對UST的暴跌起到了很大的推波助瀾作用。

上圖取自2022年5月12日(紐約時報)的一篇文章,圖中比特幣、以太坊和UST同時暴跌。現在我們才意識到,UST暴跌的背後還有Galaxy Digital和Luna策劃的“哄擡股價”行爲,這對UST的暴跌起到了很大的推波助瀾作用。

然而,到2023年底,比特幣悄然回升至4萬美元;2024年ETF獲批後,更是一路飆升至今天的9萬美元。

1.2 比特幣不對稱機會的來源

我們看到,比特幣在歷史上看似災難性的時刻屢次實現驚人反彈。那麼問題來了——爲什麼?爲什麼這個常被嘲笑爲“擊鼓傳花”遊戲的高風險資產能在崩盤後反覆崛起?更重要的是,爲什麼它能爲耐心且知識淵博的投資者提供如此強烈的不對稱投資機會?

答案在於三個核心機制:

機制一:深層週期+極端情緒導致價格偏差

比特幣是全球唯一24/7開放的自由市場。沒有熔斷機制,沒有做市商保護,也沒有美聯儲兜底。這意味着它比任何其他資產更容易放大人類的情緒波動。

在牛市中,FOMO(錯失恐懼)主導市場,散戶瘋狂追高,敘事飛漲,估值嚴重透支;在熊市中,FUD(恐懼、不確定、懷疑)充斥網絡,“割肉”呼聲此起彼伏,價格被踩入塵土。

這種情緒放大的週期導致比特幣經常進入“價格嚴重偏離真實價值”的狀態。而這正是價值投資者尋找不對稱機會的沃土。

一句話總結:在短期內,市場是投票機;在長期內,它是稱重機。比特幣的不對稱機會出現在稱重機啓動之前的時刻。

機制二:極端價格波動,但死亡概率極低

如果比特幣真是媒體常常聳人聽聞的“隨時可能歸零”的資產,那麼它確實沒有投資價值。但事實上,它挺過了每一次危機——而且變得更強大。

2011年,跌至2美元后,比特幣網絡照常運行。

2014年,Mt.Gox崩盤後,新交易平臺迅速填補空白,用戶數量持續增長。

2022年,FTX破產後,比特幣區塊鏈繼續每10分鐘生成一個新區塊,未曾中斷。

比特幣的底層基礎設施幾乎沒有宕機歷史。其系統韌性遠超大多數人的理解。

換句話說,即使價格再腰斬,再腰斬,只要比特幣的技術基礎和網絡效應仍在,就不存在真正的歸零風險。我們擁有一個極具吸引力的結構:短期下行風險有限,長期上行空間開放。

這就是不對稱。

機制三:內在價值存在但被忽視,導致“超賣”狀態

許多人認爲比特幣沒有內在價值,因此其價格可以無限制下跌。這種觀點忽略了幾個關鍵事實:

比特幣具有算法稀缺性(2100萬枚硬性上限,由減半機制強制執行);

它由全球最強大的工作量證明(PoW)網絡保護,生產成本可量化;

它受益於強大的網絡效應:超過5000萬個地址有非零餘額,交易量和算力屢創新高;

它已獲得主流機構甚至主權國家的認可,作爲“儲備資產”(ETF、法定貨幣地位、企業資產負債表)。

這引出了最具爭議但至關重要的問題:比特幣有內在價值嗎?如果有,我們如何定義、建模和衡量它?

1.3 比特幣會歸零嗎?

有可能——但概率極低。某個網站記錄了比特幣被媒體宣告“死亡”的430次。

然而,在這個死亡宣告計數下方,有一個小注釋:如果你每次比特幣被宣告死亡時買入100美元的比特幣,今天你的持倉將價值超過9680萬美元。

你需要明白:比特幣的底層系統十多年來穩定運行,幾乎沒有宕機。無論是Mt.Gox崩盤、Luna失敗,還是FTX醜聞,其區塊鏈始終每10分鐘生成一個新區塊。這種技術韌性提供了強大的生存底線。

現在,你應該能看出,比特幣並非“毫無根據的投機”。相反,其不對稱潛力之所以突出,正是因爲其長期價值邏輯存在——卻常常被市場的情緒嚴重低估。

這引出了下一個根本問題:一個沒有現金流、沒有董事會、沒有工廠、沒有分紅的比特幣,真的能成爲價值投資的對象嗎?

比特幣可以進行價值投資嗎?

比特幣以其劇烈的價格波動而臭名昭著。人們在極端的貪婪與恐懼之間搖擺。那麼,像這樣的資產如何適合“價值投資”?

一邊是本傑明·格雷厄姆和沃倫·巴菲特的經典價值投資原則——“安全邊際”和“折現現金流”。另一邊是比特幣——一種沒有董事會、沒有分紅、沒有收益、甚至沒有法人實體的數字商品。在傳統價值投資框架下,比特幣似乎沒有立足之地。

真正的問題在於:你如何定義價值?

如果我們超越傳統的財務報表和分紅,迴歸價值投資的核心本質——以低於內在價值的價格買入,並持有直到價值顯現——那麼比特幣不僅可能適合價值投資,甚至可能比許多股票更純粹地體現“價值”的概念。

本傑明·格雷厄姆,價值投資之父,曾經說過:“投資的本質不在於你買什麼,而在於你是否以低於其價值的價格買入。”

換句話說,價值投資不僅限於股票、公司或傳統資產。只要某物具有內在價值,且其市場價格暫時低於該價值,它就可以成爲價值投資的有效目標。

但這引出了一個更關鍵的問題:如果我們無法使用傳統的市盈率或市淨率等指標來估算比特幣的價值,它的內在價值到底從何而來?

雖然比特幣沒有像公司那樣的財務報表,但它遠非毫無價值。它擁有一個完全可分析、可建模、可量化的價值體系。雖然這些“價值信號”不像股票那樣被整理成季度報告,但它們同樣真實——甚至可能更加一致。

我們將從供需兩個關鍵維度探索比特幣的內在價值。

2.1 供給側:稀缺性與程序化通縮模型(存量-流量比)

比特幣價值主張的核心在於其可驗證的稀缺性。

固定總供應量:2100萬枚,硬編碼且不可更改。

每四年減半:每次減半將年度發行率降低50%。最後一枚比特幣預計在2140年左右被挖出。

2024年減半後,比特幣的年通脹率將降至1%以下,使其比黃金更稀缺。

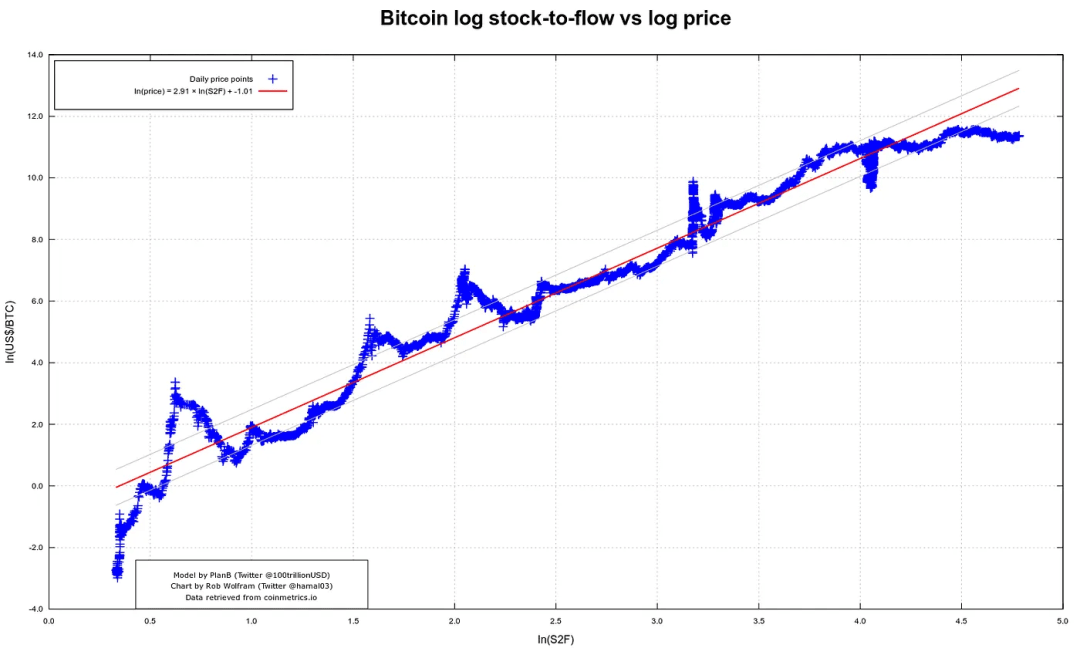

存量-流量比(Stock-to-Flow,S2F)模型,由分析師PlanB提出,因其在減半週期中預測比特幣價格趨勢的能力而廣受關注。該模型基於資產現有存量與其年度生產量的比率。

存量:已存在的資產總量。

流量:每年新生產的量。

S2F = 存量 / 流量

更高的S2F比率表明資產相對稀缺,理論上價值越高。例如,黃金的S2F比率很高(約60),這支撐了其作爲價值儲存的角色。比特幣的S2F比率隨着每次減半穩步提升:

2012年減半:價格從約12美元飆升至一年內的1000美元以上。

2016年減半:價格從約600美元攀升至18個月內的近2萬美元。

2020年減半:價格從約8000美元漲至18個月後的6.9萬美元。

2024年第四次減半會延續這一趨勢嗎?我的觀點是:會,但漲幅可能減弱。

注:圖表左側縱軸使用對數刻度,有助於可視化早期趨勢。從1到10的跳躍與從10到100的跳躍佔據相同空間,使指數增長更易解讀。

該模型的靈感來源於黃金和白銀等貴金屬的估值邏輯。其邏輯是:

S2F比率越高,資產的通脹性越低,理論上能持有的價值越大。

2020年5月,第三次減半後,比特幣的S2F比率升至約56,幾乎與黃金持平,S2F模型的關鍵詞是稀缺性和通縮,它通過算法確保比特幣的供應量逐年減少,從而推高其長期價值。

但當然,沒有模型是完美的。S2F模型有一個關鍵弱點:它僅考慮供給,完全忽略需求側。在2020年之前,當比特幣的採用範圍有限時,這或許有效。但自2020年以來——機構資本、全球敘事和監管動態進入市場後——需求已成爲主導驅動力。

因此,要形成完整的估值框架,我們必須轉向需求側。

2.2 需求側:網絡效應與梅特卡夫定律

如果S2F鎖定了“供給閥門”,那麼網絡效應決定了“水位”能漲多高。這裏最直觀的指標是鏈上活動和用戶基礎的擴展。

截至2024年底,比特幣有超過5000萬個非零餘額地址。

2025年2月,日活躍地址回升至約91萬個,創3個月新高。

根據梅特卡夫定律——網絡的價值大致與用戶數量的平方成正比(V ≈ k × N²)——我們可以理解:

用戶數量翻倍,理論網絡價值可能增加四倍。

這解釋了爲什麼比特幣在重大采用事件後往往呈現“跳躍式”價值增長。

(再次強調,梅特卡夫興高采烈地欣賞比特幣的形象是人工智能生成的虛構描繪。)

(再次強調,梅特卡夫興高采烈地欣賞比特幣的形象是人工智能生成的虛構描繪。)

三個核心需求指標:

活躍地址:反映短期使用強度。

非零地址:標誌長期滲透。儘管有熊市,過去七年的年複合增長率約爲12%。

價值承載層:閃電網絡容量和鏈下支付量持續攀升,表明除了“持有”之外的現實世界採用。

這種“N²驅動+粘性用戶基礎”模型意味着兩種力量:

正反饋循環:更多用戶 → 更深入的交易 → 更豐富的生態系統 → 更多價值。這解釋了爲什麼ETF推出、跨境支付或新興市場整合等事件常常導致非線性價格飆升。

負反饋風險:如果全球監管收緊、新技術出現(例如CBDC、Layer-2替代方案)或流動性枯竭,用戶活動和採用可能萎縮——導致價值隨N²收縮。

因此,只有結合S2F(供給)和網絡效應(需求),我們才能構建一個穩健的估值框架:

當S2F信號長期稀缺性,且活躍用戶/非零地址保持上升趨勢時,需求與供給之間的不匹配放大了不對稱性。

相反,如果用戶活動下降——即使稀缺性固定——價格和價值可能同步下跌。

換句話說:稀缺性確保比特幣不會貶值,但網絡效應是其增值的關鍵。

尤其值得注意的是,比特幣曾被嘲笑爲“極客的玩具”或“投機泡沫的象徵”。但如今,其價值敘事已悄然發生根本轉變。

自2020年以來,MicroStrategy已將比特幣納入其資產負債表,目前持有53.8萬枚BTC。全球資產管理巨頭如貝萊德和富達推出了現貨比特幣ETF,引入了數十億美元的增量資本。摩根士丹利和高盛開始爲高淨值客戶提供比特幣投資服務。甚至像薩爾瓦多這樣的國家也將比特幣作爲法定貨幣。這些變化不僅是資本流入——它們代表了合法性和機構共識的背書。

2.3 結論

在比特幣的估值框架中,供給和需求從不是孤立的變量——它們交織在一起,形成了不對稱機會的雙螺旋。

一方面,基於算法通縮的S2F模型,以數學方式勾勒出稀缺性如何提升長期價值。

另一方面,通過鏈上數據和用戶增長衡量的網絡效應,揭示了比特幣作爲數字網絡的現實世界需求基礎。

在這種結構中,價格與價值之間的脫節變得更加明顯——這正是價值投資者找到黃金窗口的地方。當市場被恐懼籠罩,價格跌至低於綜合估值模型暗示的水平時,不對稱性悄然打開了大門。

價值投資的本質僅僅是尋找不對稱性嗎?

價值投資的核心不僅僅是“買便宜”。它基於一個更根本的邏輯:在價格與價值的差距中,找到一個風險有限但潛在回報顯著的結構。

這正是價值投資與趨勢跟隨、動能交易或投機賭博的根本區別。

趨勢投資依賴市場慣性;

動能交易押注短期波動;

價值投資需要耐心和理性,在情緒與基本面嚴重背離時介入,評估長期價值,並在價格遠低於價值時買入——然後等待現實趕上。

其有效性在於它構建了一個天然的不對稱結構:最壞的結果是可控的損失,而最好的情況可能超出預期數倍。

如果我們更深入地審視價值投資,會發現它不是一套技術,而是一種思維方式——一種基於概率和失衡的結構性邏輯。

投資者分析“安全邊際”以評估下行風險。

他們研究“內在價值”以確定均值迴歸的可能性和程度。

他們選擇“耐心持有”,因爲不對稱回報往往需要時間來實現。

這一切都不是爲了做出完美的預測。而是爲了構建一個賭局:當你正確時,你贏得的遠超你錯誤時失去的。這正是不對稱投資的定義。

許多人誤以爲價值投資是保守的、緩慢的、低波動的。實際上,價值投資的真正本質不是賺得少、風險少——而是用可控的風險追求不成比例的巨大回報。

無論是亞馬遜的早期股東,還是在加密寒冬中悄悄積累的比特幣極客,他們的核心都在做同一件事:

當大多數人低估一項資產的未來,且其價格被情緒、監管或錯誤信息壓到谷底時——他們出手了。

從這個角度看:

價值投資不是“買低價、收分紅”的過時策略。它是所有尋求不對稱回報結構的投資者的通用語言。

它強調的不僅是認知能力,還有情緒紀律、風險意識,以及最重要的——對時間的信念。

它不需要你成爲房間裏最聰明的人。它只要求你在別人恐慌時保持冷靜,在別人離場時下注。

因此,一旦你真正理解價值投資與不對稱性的深層聯繫,你就會明白爲什麼比特幣——儘管形式陌生——能被嚴肅的價值投資者擁抱。

它的波動不是你的敵人——而是你的禮物。

它的恐慌不是你的風險——而是市場錯誤定價。

它的不對稱不是賭博——而是重新定價被低估資產的罕見機會。

真正的價值投資者不在牛市中吶喊。他們在風暴之下的平靜中悄然佈局。

小結

比特幣不是逃避現實的賭桌——它是一個幫助你重新理解現實的註腳。

在這個充滿不確定性的世界,我們常常將安全誤認爲是穩定、規避風險、避免波動。但真正的安全從來不是躲避風險——而是理解它、掌握它,並在所有人逃離時看到埋藏的價值基礎。

這就是價值投資的真正本質:找到基於洞察和錯誤定價的不對稱結構;在週期谷底,悄悄積累市場遺忘的籌碼。

而比特幣——一種由代碼強制稀缺性誕生的資產,通過網絡演化價值,在恐懼中反覆重生——或許是我們這個時代不對稱性的最純粹表達。

它的價格可能永遠不會平靜。但它的邏輯始終堅定:

稀缺性是底線

網絡是天花板

波動是機會

時間是槓桿

你可能永遠無法完美抄底。但你可以一次又一次地穿越週期——在合理價格買入被誤解的價值。

不是因爲你比別人聰明——而是因爲你學會了在不同維度思考:你相信最好的賭注不是押在價格圖表上——而是站在時間一邊。

所以,請記住:

那些在非理性深處下注的人,往往是最理性的。而時間——是不對稱性最忠誠的執行者。

這場遊戲永遠屬於那些能讀懂混亂背後的秩序、崩盤背後的真相的人。因爲世界不獎勵情緒——世界獎勵理解。而理解,最終——總是被時間證明是正確的。