过去两年,比特币ETF 让华尔街和机构资本正式接入了 BTC,管理规模一年内突破 $100B。

然而,ETF 只是解决了“如何买入”的问题,却没有解决“如何让 BTC 生息”。

全球超过 $1T 的比特币依然沉睡在冷钱包里,缺乏现金流。

真正的金融化,不是价格曲线,而是收益曲线。

BTC+:让BTC学会“呼吸”

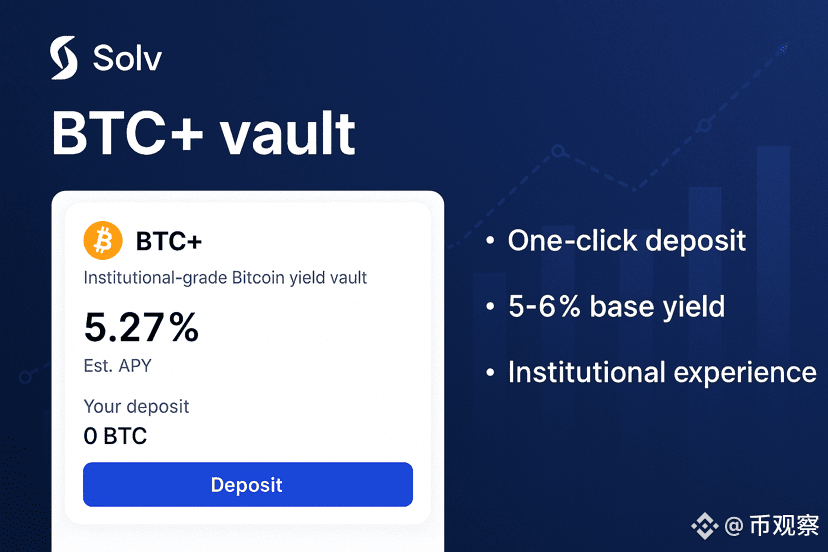

8 月 1 日,Solv 推出了 BTC+,这是 Binance Earn 平台唯一的 BTC 收益管理产品,也是比特币金融化的真正加速器。

基础收益率 5–6%:一键存入即可获得,机构级体验;

Reward Power 机制:锁仓越久,分享 $100,000 SOLV 奖励池的份额越大;

收益来源:整合链上信贷、流动性提供、基差套利、协议激励机制,以及 BlackRock BUIDL 基金与 Hamilton Lane SCOPE 基金 带来的现实世界收益。

BTC+ 不仅仅是一个金库,而是 模块化、可审计、可组合的金融基础设施。

背后推手:为什么是 Solv?

Solv 的地位并非偶然,而是多重背书的结果:

Binance Earn 平台:亲自挑选 Solv 作为唯一 BTC 收益管理人,这意味着 Solv 已通过最严格的机构级尽调;

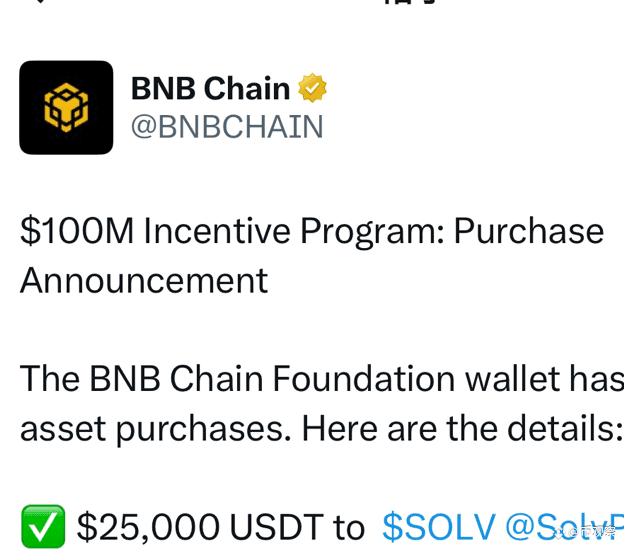

BNB Chain 基金会:通过 $1 亿激励计划,直接购入 $25,000 的 SOLV 代币,这是对 Solv 愿景的资本化认可;

Amanie Advisors 清真认证:BTC+ 成为全球首个符合伊斯兰教义(Shariah)的 BTC 收益产品,潜在解锁 $5 万亿美元的中东与伊斯兰资本;

Chainlink Proof-of-Reserves (PoR):BTC+ 金库通过链上储备证明审计,保证透明度与可验证性,符合机构风控需求;

双层金库架构:将托管与执行分离,符合传统资管标准,为主权基金与大型机构资金做好准备。

这一系列动作,让 Solv 成为 唯一同时打通 CeFi、DeFi 与 TradFi 的比特币金融管理方。

市场机会:沉睡资本的重启

当前,比特币的处境是:

没有原生 Staking 机制;

相比稳定币,参与 DeFi 的程度极低;

大部分机构与企业金库,只能被动持币。

与此同时,市场需求正在迅速爆发:

比特币 ETF 在一年内突破 $100B AUM;

全球养老金、保险基金等超 $10T 的资本,正在寻找替代性固定收益;

中东与伊斯兰金融市场的 $5T 主权资本,被 Shariah 合规门槛阻隔;

Solv 生态已积累 110 万用户 & $2.5B TVL,为 BTC+ 的规模化铺路。

BTC+ 的推出,意味着这些沉睡的资本开始被激活。

产品逻辑:BTC+ 如何运作

用户的操作非常简单:

直接在 Solv dApp 存入原生 BTC(无需跨链、无需包装);

系统生成 BTC+ 收据代币,记录持仓与收益份额;

资金被分配至多元化策略组合;

收益自动累积,并定期再平衡;

每个 90 天周期内设有解锁窗口,用户可随时赎回。

在前端是「一键存入」,在后端是「多策略引擎」,这就是 $SOLV 试图给 BTC 建立的收益层。

战略意义:比特币金融化的加速器

ETF 把 BTC 带进了华尔街,

BTC+ 则把现金流带进了 BTC。

它不仅是一个产品,更是一个 加速器:

加速 BTC 从「储值工具」向「收益资产」的转型;

加速 CeFi、DeFi 与 TradFi 的融合;

加速主权基金、养老金、伊斯兰资本等机构级资金的入场。

BTC+ 让比特币第一次,具备了与传统金融资产对话的能力。

如果说,过去十年是比特币的「囤」的故事;

那么,未来十年,将是比特币的「养」的故事。

@Solv Protocol 正是拉开这个序幕的加速器。