作者:Yuliya,PANews

一股强劲的资本浪潮正从华尔街涌向以太坊。继比特币被誉为“数字黄金”并成为部分上市公司资产负债表上的常客之后,以太坊凭借其独特的收益性和生态系统价值,正迅速崛起为机构投资者眼中的“数字石油”,开启了企业级战略储备的新篇章。

从老牌矿企转型到新兴科技公司入局,一场围绕以太坊的“军备竞赛”已然打响。

“以太坊机器”横空出世

近期,由多位以太坊早期建设者和金融资深人士联手打造的新公司“Ether Machine”(以太坊机器)宣布将通过与空白支票公司Dynamix(纳斯达克代码:DYNX)合并的方式在纳斯达克上市,股票代码为“ETHM”。

根据公告,Ether Machine计划在上市之初便持有超过40万枚以太坊,总价值超过15亿美元。这笔巨额资金主要来自两个部分:

其一,公司联合创始人兼董事长Andrew Keys投入了约6.45亿美元的基石投资;

其二,获得了包括Pantera Capital、Kraken、Blockchain.com和Electric Capital在内的顶级加密原生及机构投资者超过8亿美元的普通股融资。

与此前简单效仿微策略囤积比特币的公司不同,Ether Machine的定位远不止于一个被动的资产持有者。它将自己定义为一家“主动的ETH生成公司”,旨在通过专业化的运营,为投资者提供安全、合规且透明的ETH计价收益。其核心策略包括:

质押与再质押:利用其庞大的ETH储备参与以太坊网络的安全验证,从而获得稳定的质押奖励。

DeFi策略:在经过严格风险评估的前提下,参与久经考验的DeFi协议,以获取额外的资金库收益。

生态系统催化与基础设施建设:公司计划积极支持以太坊原生项目,并为机构提供验证者管理、区块构建等基础设施解决方案,深度融入并推动以太坊生态的发展。

Ether Machine的核心团队阵容堪称“以太坊复仇者联盟”。

董事长Andrew Keys是ConsenSys的早期核心成员,曾主导创建了全球最大的开源区块链联盟“企业以太坊联盟”(EEA),并推动ETH在2015年突破1美元交易价。CEO David Merin此前在ConsenSys负责企业发展,主导了超过7亿美元的融资和多项战略投资。首席技术官Tim Lowe在以太坊质押和区块链基础设施领域拥有丰富经验,曾在DARMA Capital和Consensys负责开发早期机构级质押平台及企业区块链项目。而DeFi负责人Darius Przydzial则是DeFi和以太坊基础设施领域专家,曾为多家顶级DeFi协议提供建议,并在传统金融机构如摩根大通积累了十余年量化研究经验。此外,副董事长Jonathan Christodoro则拥有超过20年的投资管理经验,曾在Icahn Capital等公司任职,目前还担任PayPal董事。

Andrew Keys在CNBC采访中直言:“GENIUS法案(美国稳定币监管法案)的最大受益者是以太坊,因为90%的RWA和稳定币都部署在以太坊上,就像搜索市场中90%的搜索发生在Google,而Yahoo和Bing仅占少量份额。以太坊是一种生产性资产,与比特币不同,它能通过质押产生内在收益。”

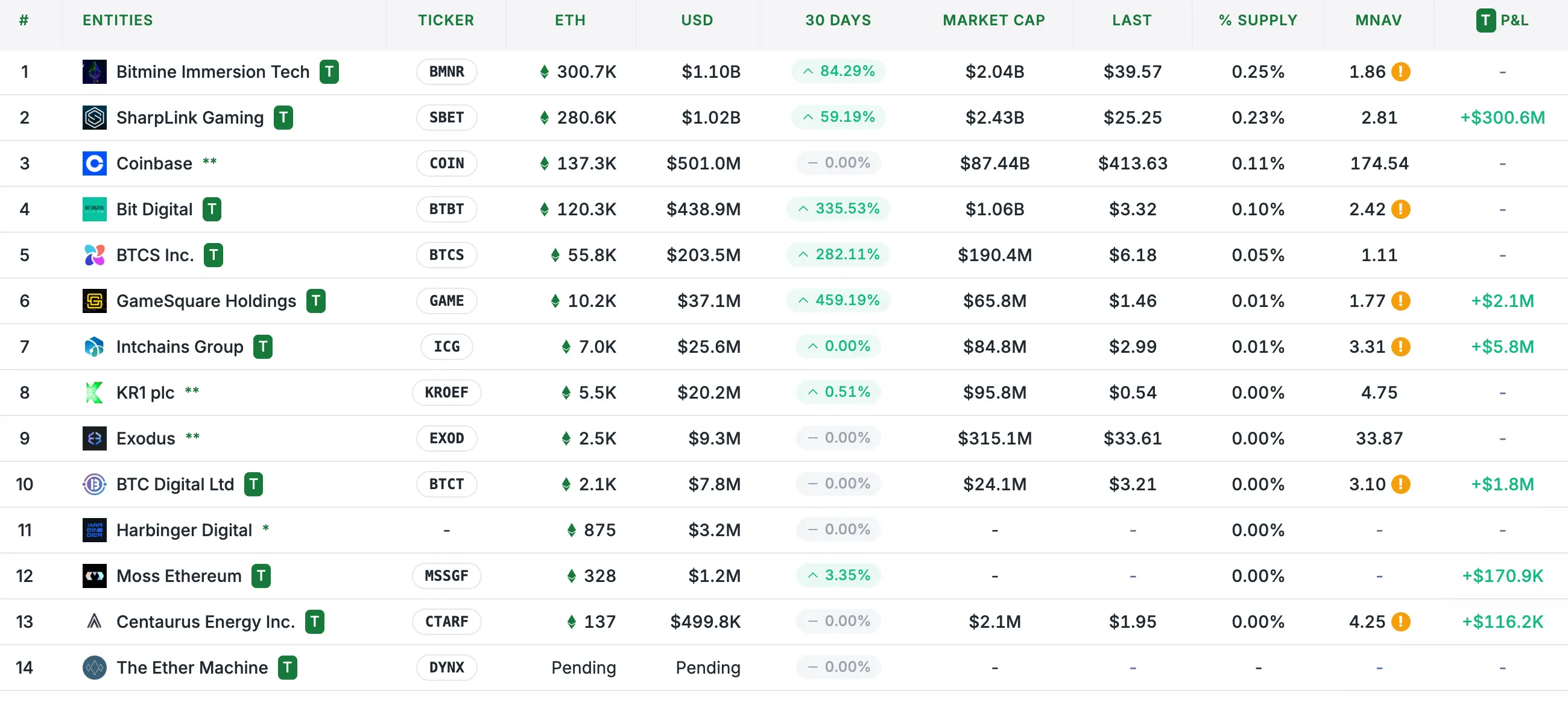

群雄并起:各大上市公司竞相增持以太坊

事实上,Ether Machine的横空出世并非孤例,它恰恰是当前华尔街一股汹涌新浪潮的缩影。多家美股上市公司早已闻风而动,将以太坊纳入其核心资产负债表,股价也随之经历了剧烈波动。各家公司竞相买入ETH,想在储备数量上一较高下,而胜出者则可以摘得“以太坊版微策略”的桂冠。

SharpLink Gaming(SBET):作为一家纳斯达克上市的iGaming公司,SharpLink通过4.25亿美元的私募配售启动以太坊储备战略,持有约35.8万枚ETH,市值超12亿美元,占其总市值的44%。在以太坊联合创始人Joseph Lubin的推动下,公司几乎全额质押ETH以获取收益。

BitMine Immersion Technologies (BMNR):作为一家比特币挖矿基础设施公司,BitMine近日也高调宣布启动“轻资产”以太坊储备战略。公司于7月8日通过私募配售筹集了2.5亿美元资金,目前持有的以太坊及以太坊等价物价值已超11.2亿美元。此外,华尔街知名策略师、Fundstrat联合创始人Tom Lee出任其董事会主席,他公开表示BitMine将成为“以太坊版的MicroStrategy”,并预测ETH短期内将突破4000美元,年底有望达到1万至1.5万美元。

Bit Digital (BTBT):这家原先专注于比特币挖矿的公司,在近期完成了激进的战略转型。公司宣布已全面转向以太坊,不仅通过公开募股筹集了约1.72亿美元,还清算了账面上的比特币,将全部所得用于增持以太坊。此举使其ETH总持仓量飙升至超过12万枚。公司CEO Samir Tabar,将以太坊称为“重塑金融体系的蓝筹资产”。

GameSquare Holdings (GAME):这家数字媒体与游戏公司也加入了战局,宣布启动高达2.5亿美元的以太坊储备计划,并已完成首批购买。为持续加码,公司还计划通过配股募资7000万美元,专门用于购买ETH。

BTCS Inc. (BTCS):作为纳斯达克最早的区块链概念股之一,BTCS自2021年起便深耕以太坊生态。近期,公司披露其ETH及现金市值已达到2.42亿美元,并宣布计划再筹集1亿美元用于持续购买ETH。其独特之处在于,BTCS采用了混合融资模式,不仅通过传统股权融资,还创新性地利用Aave等DeFi协议进行链上借贷,以杠杆方式加速ETH的积累。

创新的融资路径与潜在风险

这些公司为购买ETH所采用的融资手段,也体现了高度的金融创新,但同时也伴随着巨大的风险。

除了传统的私募配售(PIPE)和市场价增发(ATM),市场上还出现了更激进的策略。例如,Bit Digital直接出售其比特币储备来换取ETH;BTCS则开创性地利用Aave等DeFi协议,通过抵押资产借入稳定币来购买更多ETH,实现了链上杠杆操作。

“ETH微策略”的叙事无疑成为了股价的强力催化剂。相关公司股价在短期内经历了数倍甚至数十倍的暴涨。然而,这种由公告驱动的上涨极为脆弱。以SharpLink和BitMine为例,它们在触及历史高点后,均在短时间内经历了超过70%的剧烈回撤。这表明市场情绪极不稳定,投机色彩浓厚。除此之外,储备以太坊还具有以下风险敞口:

价格风险:公司资产负EB表与ETH价格高度绑定,一旦市场进入熊市,资产价值将大幅缩水。

融资风险:高度依赖持续的股权融资,若市场转冷,融资渠道可能枯竭,并会不断稀释原有股东的权益。

链上风险:参与质押和DeFi虽然能带来收益,但也引入了智能合约漏洞、节点被惩罚、预言机失灵等一系列区块链原生风险。

估值泡沫:许多公司的市值远超其持有的ETH净资产价值,形成了高额溢价。这种溢价在市场狂热时可以维持,但在冷静期或熊市中可能被迅速抹平。

谁将成为“以太坊版MicroStrategy”?

尽管热潮汹涌,但目前尚未出现一家公司能像MicroStrategy在比特币领域那样,成为具备绝对领导地位和市场定价权的“以太坊巨鲸”。原因在于,ETH的策略门槛更高、叙事更为复杂。

简单地“购买并持有”不足以概括其潜力,如何有效地进行质押、参与DeFi、管理链上风险,需要更深厚的技术和运营能力。

目前,以Ether Machine、SharpLink以及BitMine为代表的公司,凭借其强大的创始团队和清晰的战略,最有潜力成为该领域的领导者。但它们仍处于早期阶段,需要时间来证明其战略的可持续性和风险管理能力。

毫无疑问,以太坊的“机构时代”已经到来。从“数字石油”到“互联网债券”,华尔街正在为以太坊贴上新的价值标签。这股由上市公司引领的储备浪潮,不仅为市场注入了海量资金,更重要的是,它正在重塑以太坊在全球资本市场中的认知和定位。

然而,投资者必须保持清醒:这是一场高风险、高回报的游戏。在追逐这场币股联动盛宴的同时,更需警惕其背后潜藏的巨大波动和深层风险。虽然以太坊迈向万亿美元网络的道路已然更加清晰,但这注定是一条充满机遇与挑战的荆棘之路。