币圈玩家必须要知道的K线图形态!

1.T型线(蜻蜓)

· 应用法则:

底部看涨,顶部看跌的变盘线。

2.V型反转

· 应用法则:

底部见底,反转上升。

3.长上影线

应用法则:

1、长上影线出现在上升趋势的高位,若成交量放大,则意味着多头追高积极,但高位抛压沉重,股价向上攀越艰难,行情很可能调头回档或反转。

2、长上影线出现在下降趋势的低位,若成交量放大,则意味着多头抄底盘介入,但不能有效遏制抛压,多空双方已逐渐转向势均力敌。

4.长十字线

· 应用法则:

1、 十字线可能构成重要的警告信号。原趋势停顿或反转。

2、 只有在一个市场不经常出现十字线的条件下,十字线才具有重要意义。

3、 如果具有很长的上影线,或者具有很长的下影线则更加意味着市场犹豫不决,较普通的十字线更具有预示着原趋势停顿或反转的研判意义。底部见底,反转上升。

5.长下影线

· 应用法则:

1、长下影线出现在上升趋势的高位,若成交量放大,则意味着抛压加重,承接踊跃,但有多头力竭之感。

2、长下影线出现在下降趋势的低位,若成交量放大,则意味着有恐慌性筹码抛出,但低位接盘踊跃,有大量多头抄底盘介入。

6.出水芙蓉

· 应用法则:

一根大的阳线上穿三条均线,改变均线为多头排列,后势看涨。

7.大阳线

· 应用法则:

1、大阳线在上升行情中出现,则意味着行情剧烈地向上攀升。

2、大阳线在下跌行情中出现,则意味着行情剧烈地向上反弹。

8.大阴线

· 应用法则:

1、大阴线在上升行情中出现,则意味着行情深幅地向下回挡。

2、大阴线在下跌行情中出现,则意味着行情加速地向下惨跌。

9.倒V型反转

· 应用法则:

反转形态,后势看跌。

10.倒锤子

· 应用法则:

如果倒锤子线出现在下降趋势之后,则构成一个看涨的K线图形态,这一点与普通的锤子线同出一辙。在分析倒锤子线时,有一点非常重要:当倒锤子线出现后,必须等待下一个时间单位的看涨信号对它加以验证。倒锤子线的验证信号可能采取下面这样的形式:倒锤子线次日的开市价向上跳空,超过了倒锤子线的实体。向上跳空的距离越大,验证信号就越强烈。还可能采取另外一种形式:倒锤子线次日是一根白色K线,并且它的价格均处在较高的水平,则完成了看涨的验证信号。

11.吊颈线

· 应用法则:

1、如果吊颈线出现在上升趋势之后,则构成一个看跌的K线图形态。

2、在分析吊颈线时,有一点非常重要:当吊颈线出现后,必须等待下一个时间单位的看跌信号对它加以验证。吊颈线的验证信号可能采取下面这样的形式:吊颈线次日的开市价向下跳空缺口越大,验证信号就越强烈。

3、还可能采取另外一种形式:吊颈线次日是一根黑色K线,并且它的收盘价格低于上吊线的实体,则完成了看跌的验证信号。

12.叠叠多方炮

· 应用法则:

重叠多方炮,后势极端看涨。

13.叠叠空方炮

· 应用法则:

空方炮的重复,短期下跌走势的可能性极大。

14.顶部十字架

· 应用法则:

短期见顶,后势看跌。

15.东方红大阳升

· 应用法则:

连续拉阳线,如果配合均线金叉,后势将看涨。

16.断头铡刀

· 应用法则:

一根大阴线切断了三根均线,改变了均线的排列为空头排列,后势看空。

17.多方炮

· 应用法则:

多方强势,短期看涨。

18.曙光初现(反击线)

· 应用法则:

1、反击线形态出现于一轮由缓跌到急跌的下降趋势中,行情将演化为V型反转或止跌横盘趋势。

2、反击线形态跟据其后一个阳线切入阴线实体的深入程度不同而决定其反击力度的大小。即阳线切入阴线实体的深度越大,则行情将演化为反转或止跌横盘趋势的可能性越高。

19.光头阳线

· 应用法则:

光头阳线形态说明多方积极上攻态势,具体力度的的大小要根据阳线实体的大小来定。

20.光头阴线

· 应用法则:

光头阴线形态说明空方抛压的坚决势态,具体力度的的大小要根据阴线实体的大小来定。

21.黄昏十字星

· 应用法则:

1、 黄昏十字星的判断法则与黄昏之星相同。

2、 黄昏十字星比黄昏之星更具有趋势停顿或反转的研判意义。

22.黄昏之星

· 应用法则:

本形态的关键之处在于第三天的黑色实体向下穿入第一天的白色实体的深浅程度。

下面开列了一些参考性因素,如果黄昏星形态具这样的特征,则有助于增加它们构成反转信号的机会。这些因素包括:

(1)、如果在第一根K线的实体与星线的实体之间存在价格跳空,并且在星线的实体与第三根K线的实体之间也存在价格跳空;

(2)、如果第三根K线的收市价深深地向下扎入第一根K线的实体之内(一般应大于50%);

(3)、如果第一根K线的交易量较轻,而第三根K线的交易量较重。

23.金蜘蛛

· 应用法则:

长,中,短期的均线金叉,后势看多。

24.九阴白股爪

· 应用法则:

连续的阴线和均线死叉一同出现,预示着后期的走势凶多吉少。

25.剧涨并排红

· 应用法则:

剧涨并排红(并列阳线)--也称为"并列阳线K线、两阳线跳空平底"。

本形态是由两根相邻的阳线K组成的,它们具有相同的开市价。它们的实体也具有差不多相同的高度。

在上升趋势中,如果出现了一组向上跳空的并列阳线,则构成了一个看涨的持续形态。

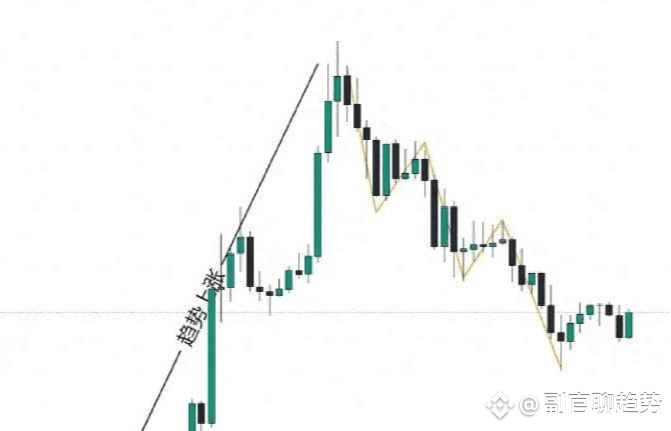

大周期看趋势小周期看入场点,(附带图解)

因为要出去晒

晒太阳补补钙所以干货不多,复杂问题简单化话不多说上才艺

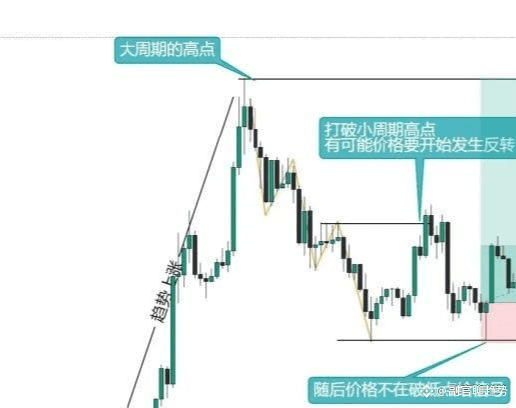

大周期压制小周期、小周期引导大周期

这两句话到底怎么用呢?很多人用不好,说这两句话没有用,那其实是没有找到方法。

大周期压制小周期顾名思义就是说你不要逆势交易,大周期是多,你就不要去空,大周期空,你就不要去做多。

小周期引导大周期,就是说它趋势可能会反转

那我们用图来看一下

黑色线段,它是有方向的是上涨,黄色线段它现在开始回调,那在这个时候我们就要用到第一句话,大周期压制小周期,那这个时候小周期它可能会,走出下跌趋势这里走成空头趋势很正常的。

上涨的特别猛的时候

只有回调的够健康才会走的更远所以这个回调不会走的太远如果想去做这个空,他一定是在当下黄色线段这个周期去做空快进快出

不能想着空很远,毕竟现在只是黑色线段的回调,如果你抱着空很远的想法,稍微不注意就会被打损。

那什么时候要做多呢?可以观察小周期回调结束开始反转那也就意味着大周期回调结束了。

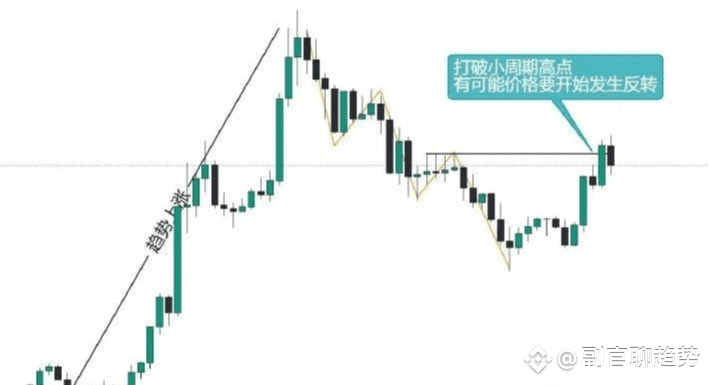

例如图中当价格打破小周期的高点时就是警示小周期价格有可能要开始发生反转了也就是小周期要由空转为多

随后小周期的价格由空头开始转为多头突破大周期的高点

那么在小周期你做的这个多单

找到的就是小周期的反转点,顺着小周期的反转点也顺了大周期的黑色线段的多头趋势

这也是小周期引导大周期。看大做小,顺大也顺小

这也是为什么不要做逆势单的原因很多时候因为一个小的逆势单,反而错过更多的利润在交易中最怕的就是什么都想吃总是要在场,那这也是很多交易员频繁止损的原因

在交易中一定要做出一些取舍,不是你擅长的单子不要做,逆势单不交易尽量只做一个周期

坚持一段时间,资金肯定会增长,但所有的前提是需要有一套自己的交易方法,

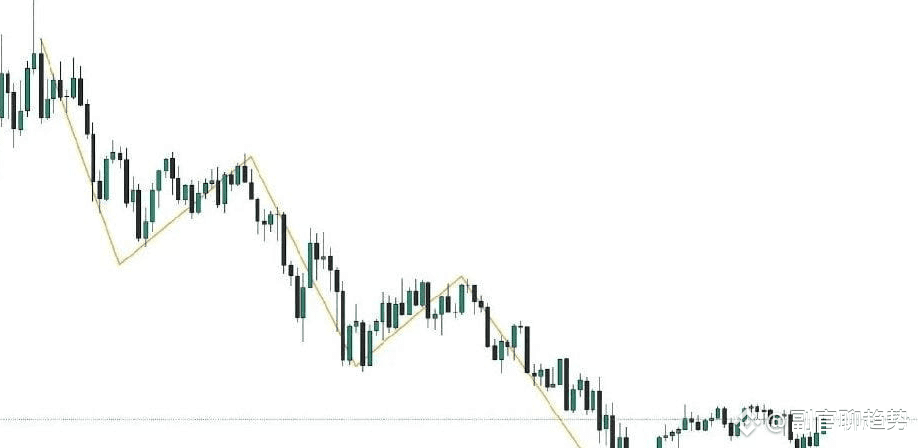

关键位主次顺序(附带图解)交易也是不断内求的过程。

今天主要分享内容是关键位主次顺序,

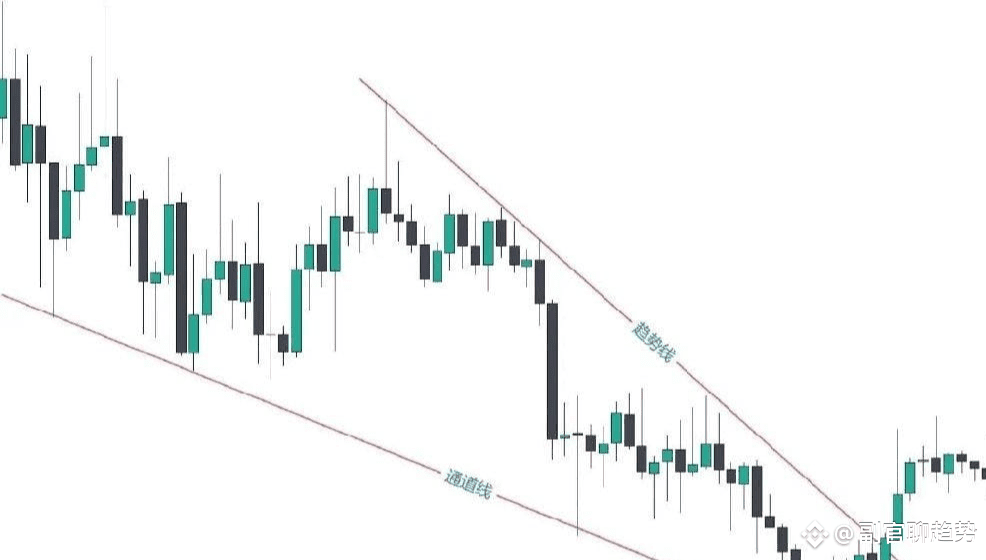

分为3种:水平阻力支撑压力,通道线,趋势线

那么这3种的关键位的排序依次顺序:

1.水平阻力支撑压力

2.通道线

3.趋势线

下边我们用图案例去依次认识他们

1.水平阻力支撑压力

水平压力支撑就是横向的支撑压力

如图所示,这种的压力支撑相对作用是最大的

排序第一

2.通道线

关于通道线,你真的用对了嘛?

上涨的时候,下边是趋势线,上边是通道线

下跌的时候,下边是通道线,上边是趋势线

在交易过程中,我们会场用到通道线过冲。那他是仅次于水平压力支撑的

下边我们在来认识最后一个趋势线

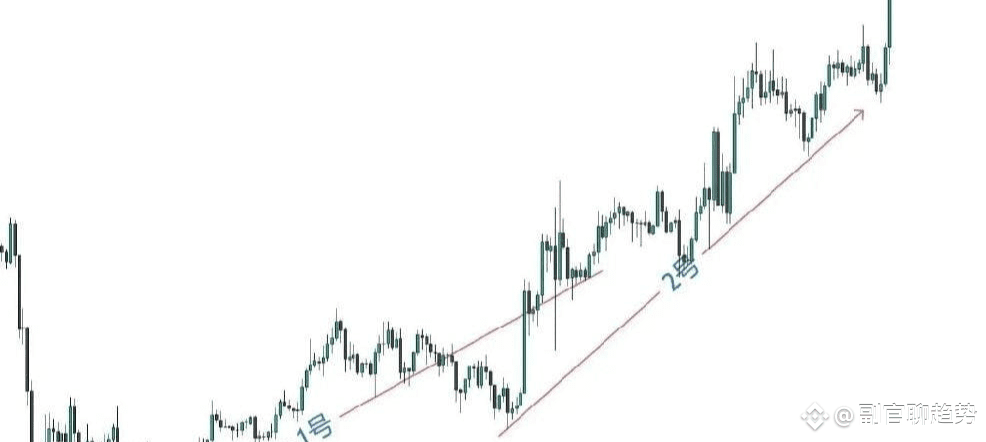

3.趋势线

关于趋势线,是由很多争议的,也是千人千线,每个人画的都不同

那画趋势线需要注重的几个点1.2点只是验证,并不构成趋势线的画法,三点一线才符合趋势线的正确画法

什么意思呢?看图内容价格在走到2号标注时,这个趋势画好了,是需要3号位置来验证

3号点验证后,这条趋势线才是有效趋势线。

2.需要注意的点

图中2条趋势线,其实都是有效的趋势线,那做单当中你会以哪条为主呢?

是1号还是2号,其实本质上没什么对错的根本,但记住一点,趋势线也是有时效性的,不能画一条趋势线就当主传的去用,更多是现阶段价格走势更重要。

以前图解分析完毕,

交易关键主次分析是一种用于识别和评估交易中的主要和次要因素的方法。在一个交易过程中,有许多因素可能会影响到交易的成功与否。通过对这些因素进行主次分析,可以帮助我们更好地理解交易的关键点,从而做出更明智的决策。

并能够在决策过程中更加精准地把握和应对各种可能的风险和机会。通过科学且全面的分析,可以提高交易的成功率和效益,从而实现可持续性的发展。

交易是不断向内求的过程

需要锻炼自己交易技术

需要锻炼学会仓位管理

需要学会取舍放弃不擅长的交易

需要学会耐心,等待擅长的交易

需要学会控制贪婪,该走就走,绝不轴

需要向市场低头

需要不断的认错改正

需要知道钱比一笔订单更重要

需要自我安慰,自我自愈

需要大道至简

需要自我自信

需要自我约束

需要屏蔽外界的声音,交易本就需要独立思考

需要明白把时间线放长,放弃想马上赚很多钱的想法

交易这个谜题中,短时间就是找不到答案,但随着你的成长,是一定能找到答案。

交易是一场自我博弈,在这场博弈过程中

你不仅仅是交易做的更好了,自我内在和提升,会让你变的更优秀,你的生活,都会变的更好。

王者币圈:炒币时别被心态蒙蔽,交易高手分享的赚钱技巧!

这个世界,什么都可以安排,唯独你的心。这个世界失去谁都不可怕不要紧,唯独失去了你自己。以后还有很漫长很漫长的道路,都要一个人走完,都是靠自己,凭借自己的能力去完成。这个世界不会因为你的付出就必须给予回报,也不会因为你以怎样的方式对待别人,就要求他人同等对待你。人活在这世上,最难的就是保持一份谦卑和平和,而这份谦卑,来源于内心的真诚和踏实的努力

你要相信,你生命里遇到的每个人每件事,都有它的价值和意义,有些人教会你爱,有些事教会你成长,哪怕只是浅浅在你的路途中留下印记,也是一笔难能可贵的财富。至少在曾经某个时刻,你明白了生活,你懂得了自己。我们不妨这么想,有结果的努力是锻炼,没有结果的努力是磨炼,不管怎样,每一种际遇都是你生命中不可或缺的元素

在没有高胜率的合约交易系统和完善的资金管理以前,你是很难有什么好心态的。别告诉我你现在拿着亏损单心态很好,我只能说你现在已经达到了亏货的最高境界,自己都能把自己给骗了!

心态=优良的资金管理+胜率>30%交易系统

在币圈合约市场的赢家当中,技术是退居其次的,他们支配交易的核心是资金管理、风险控制和交易策略

而他们之所以能够赚到钱,就在于输家不执行、或不严格执行、或不全面贯彻执行资金管理、风险控制、交易策略

两军对垒如果技术分析是武器,双方肯定是势均力敌的;但是如果有一方以为两强相遇勇者胜,就不顾一切、冒着枪林弹雨、赤膊上阵,肯定会败下阵来。他们没有输在武器装备上,而是输在不懂得防御保护,不懂得作战策略,不懂得兵力运用,在我们交易中就是风险控制、交易策略、资金管理

如果,大家都严格、科学、合理、全面执行和遵奉资金管理、风险控制、交易策略的情况下,技术分析才能起到左右输赢格局的作用

也就是看到这一点,赢家只在资金管理、风险控制、交易策略上下功夫,从不在技术分析上斤斤计较,对技术分析的要求很粗犷,这样就足以让他们10年、20年,持续不断的继续成为赢家。因为他们的视野开阔、意境深邃,是仅仅注重技术分析的交易者无法比拟、抗衡的

而失败的交易者是不会懂得交易被什么力量左右着,一头扎进技术分析书堆里不能自拔

输家和赢家在技术分析上不相上下的原因,还有一点就是技术分析自身决定的,属于技术分析先天的短板,比如道氏理论研判趋势,只能在行情走出30%才能确认趋势成立,而会错过抄底逃顶的时机

技术分析说到底是一个概率问题,就是你技术再好,只是研判的胜面大一些,会有个50%-60%的把握;他的技术再差,无非就是稍差,胜面概率也会40%-50%,相差无几

比如一段趋势见顶后走了30% 左右的行情,是不是顶部大家应该分歧不大,持不同意见的一部分交易者会说是接近顶部。从整体趋势看观点基本相同,分歧可以忽略不计,不至于产生输赢的差距

但是你要是在这里全仓、重仓介入,问题就来了:我们的交易者参与趋势,大的方向都能看对,就是重仓进去被小的、幅度不大的调整震出来而亏了钱,神情稍微恍惚间就和趋势失之交臂,非常令人惋惜

轻单建仓不怕错,因为损失极小,就是跟着行情蹭来蹭去,震不出、也打不跑,一路就把趋势做下来了,这当小仓位再动态管理,加减仓相机而动就赚了大钱了

技术水平强弱双方其实最多也就是30%的差距,你自恃水平高,重仓杀入,未执行资金管理;水平差些的,比较自卑,轻仓试单,资金得到管理

最后你看,被洗出来又亏了大钱的一定是水平高而重仓杀入的;而水平稍差的会一直跟随着趋势走下来,虽然盈利不会太多。但是他拉开了和重仓者资金的差距。几个轮回、一两年下来,他们之间就是乞丐和富豪的天壤之别

那到底如何做好资金管理呢?交易系统是资金管理的前提条件,要搞明白什么是资金管理。从预测到不预测这是一个坎,需要一点点去悟,悟到自然会明白,没领悟以前,面对面解释十天半月的也不会有结果

成熟的交易系统是应该包含资金管理,资金管理不应该独立于交易系统存在,记住是不应该,而不是不能。李俊个人认为,要准确地理解交易规则系统,资金管理这些概念

从风控着手实现资金管理,为了方便大家理解,李俊还是使用前期聊到的均线交易系统和布林带讲解,金叉开多,死叉平多开空

假设,均线交易系统的准确率是30%,平均盈亏比是7:3,那么,在不考虑交易手续费和成本的情况下,整个交易系统是赚不到钱的

如何理解?举例,交易一百单,30单赚钱,70单亏钱,赚钱的单子平均一单赚七万,亏钱的单子平均一单亏三万,算下来当然啥都没

实际来说,单纯以指标建立的交易规则以及交易系统,大多数只能做到不亏

在假设,通过回测长期历史数据,系统最大的亏损达到了80%,那么,可以说这个系统不仅不赚钱,而且风险系数还非常的大,最大回撤80%这是非常恐怖的

怎么理解呢?假如你有一百万资金,最大亏损到只剩下二十万资金,尽管最后的结果是还是能赚回到一百万,但是在过程中风险系数极大,可以说已经失控了,遇到个可怕的黑天鹅,随时都有可能爆仓

对于一个风险大,不怎么赚钱的系统,是不是就完全不能用呢?

答案:肯定不是

我们首先看风险,系统最大的回撤是80%,那么这个风险是否能降低一些呢?

当然可以,如果把仓位降低一半,那么整体风险系数也就降低一半,最大回撤就变成了40%

接着我们把仓位降到25%呢?那么是不是最大回撤也就降到了20%

当我们把「最大持仓控制在10%以内」作为规则写到我们的交易系统里的时候,我们就得到一个低风险最大回撤10%以内,不赚钱的系统

注意这个「最大持仓控制在10%以内」就是一个简单粗暴的资金管理系统中的一条规则,此规则主要用于风险控制

交易系统风险的控制,源于合理的资金管理

跑题一下,大家都知道不能满仓操作,但是多数人却不知道为什么不能满仓操作,答案就在这里

资金管理放大利润

对于我们来说,一个低风险,但是不怎么赚钱的交易系统,其实是没啥用的。再说重点,如何才能让此系统实现正收益赚钱呢?

实际操作中不改变开平仓规则,是改变不了30%的准确率的,对于7比3的盈亏比我们也是改变不了的,虽然无奈但也不是没有办法,我们可以改变仓位,假如我们能将盈利单子的平均持仓做到10%,把亏损单子的平均持仓控制在5%左右的持仓,那么我们不就实现盈利了吗?

资金管理在这里几乎是扮演着利润最大化的角色。一个优良的资金管理,能使本来不赚钱的系统变成赚钱的系统,赚小钱的系统变成赚大钱的系统

探索数字货币世界,犹如领悟人生真谛,一旦洞悉生活的智慧,币圈的奥秘也将豁然开朗。简约之道,在于知行相融,方能游刃有余,稳操胜券!

#MichaelSaylor暗示增持BTC #GENIUS稳定币法案 #以太坊突破3700

$XRP $ETH $BTC