撰文:Bitpush News 比推

GENIUS 法案通过,特朗普签署,美国历史上首个稳定币监管框架正式诞生。加密市场欢呼,但你若认为这只是对 USDC、USDT 的利好,那就低估了它的深远意义。真正的主角,是以太坊。它正悄然转型为「链上美元的全球结算网络」,ETH 也正被重估为未来金融的清算燃料。一场结构性牛市,由此开启。

一、美元稳定币的进化:从影子货币到国家机器

1.1 起点:一个被 Bitfinex「生出来的」影子系统

稳定币并非新事物。2008 年金融危机后,美元在全球的「流动性主权」被无限放大。加密行业的第一种稳定币——USDT,由 Bitfinex 关联公司 Tether 于 2014 年推出。

其初衷简单直接:

「让你在加密世界拥有美元」。

它并无央行背书,也没有审计机制。只是说,「我账户里有美元,所以我敢发 1:1 挂钩的代币」。USDT 开始流通,却一直不被监管接受。

但市场爱它。它解决了一个关键问题——在比特币与以太坊这些高波动资产之间,用户需要一个「避风港」,一个能稳定计价、暂存价值的资产。

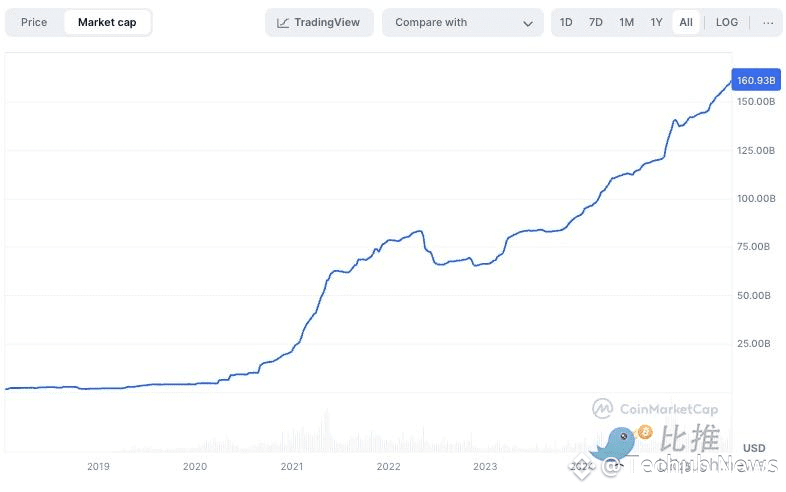

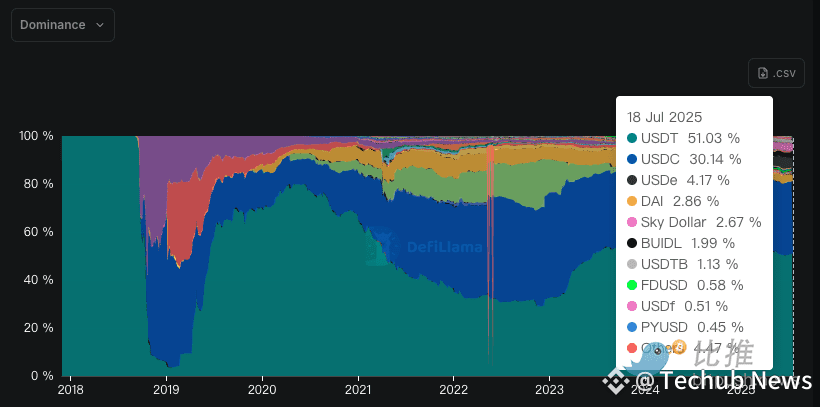

于是,稳定币的使用飞速增长。其市值从 2018 年的 20 亿美元,暴涨至 2025 的超 1600 亿美元,链上美元交易量甚至在 2022 年一度超过了 Visa 的跨境结算量。

1.2 Libra 事件:美联储的惊醒

2019 年 Facebook 推出 Libra(后改名 Diem),想构建一篮子货币锚定的全球稳定币系统。

「全球用户用 Libra 支付,绕过 SWIFT、银行、甚至美元。」

这让美联储惊恐:如果一个科技平台能控制全球美元流通,那还要中央银行干嘛?

美国国会紧急叫停了 Libra,并从此开始思考——我们需要一套自己能掌控的、受监管的稳定币制度。

1.3 法案诞生:GENIUS,让稳定币进入「体制内」

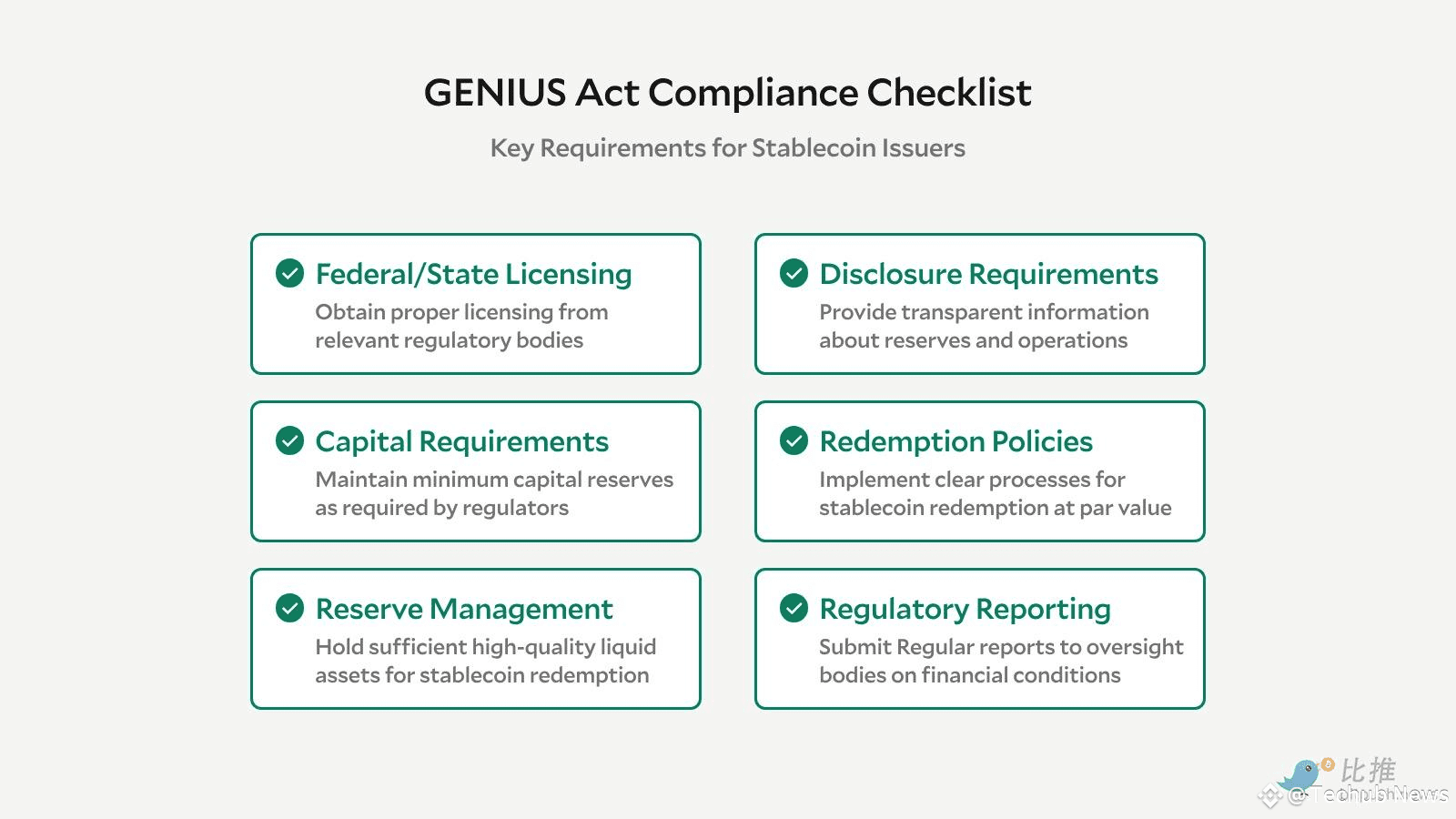

2025 年,《GENIUS 法案》在国会高票通过。核心内容如下:

稳定币必须 100%由美债或现金支持;

发行人需获得联邦或州级牌照;

禁止支付利息,杜绝影子银行化;

三年过渡期后,非法发行稳定币将被禁止;

境外发行商必须纳储、注册、受监管,否则不得服务美国用户。

这不是监管「封杀」,而是一次正式「国家接管」。

它让美元稳定币合法化,并纳入美国金融基础设施。

二、以太坊:链上美元的「发动机」与「地基」

2.1 稳定币都跑在哪条链上?

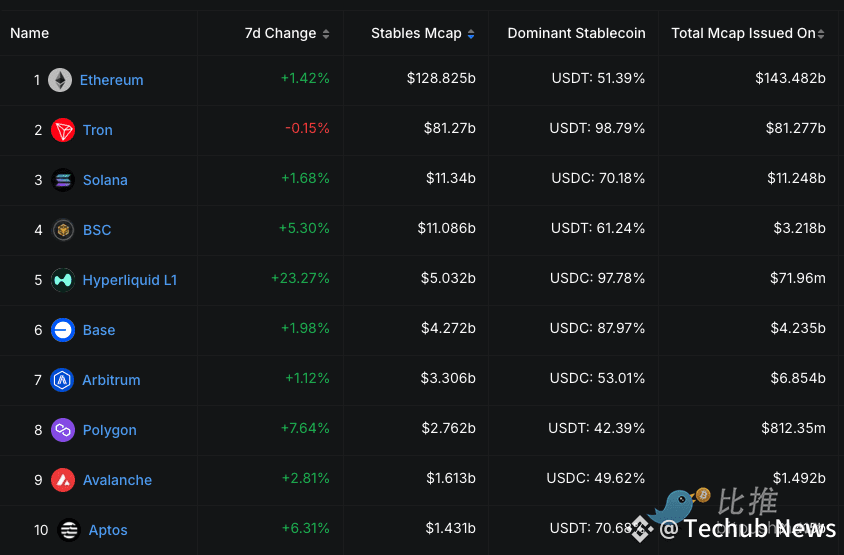

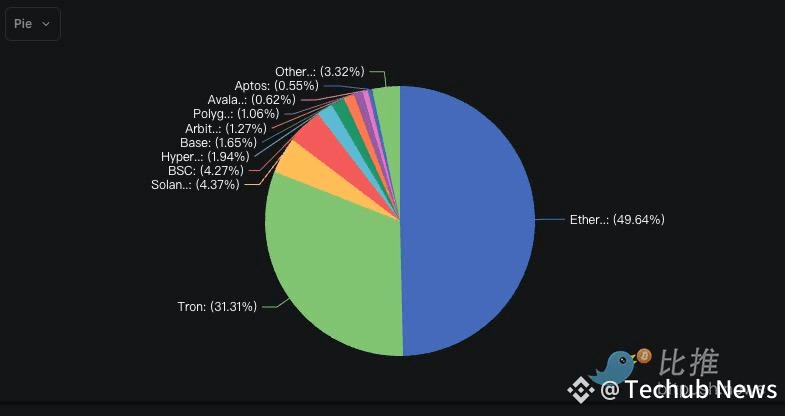

截至 2025 年 7 月 18 日:

图源:defillama

可以看出:

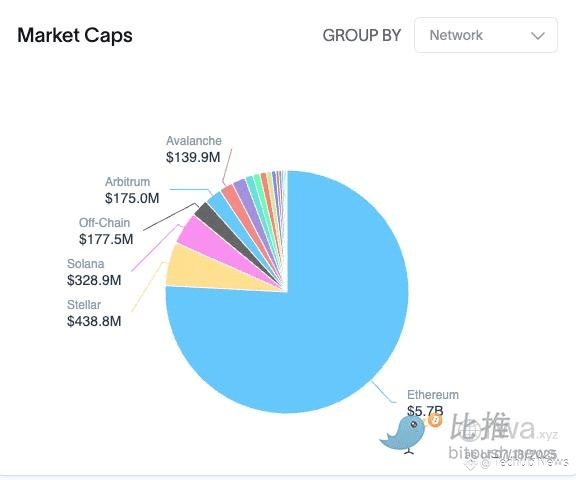

稳定币的主战场在 Ethereum,份额 49.61%,主要用于 DeFi、支付、清算。

Tron 虽然 USDT 多,但基本是亚洲 CEX 内部场外转账,极少进入真实经济层面。

而 Ethereum 上:

有 Visa /Stripe/PayPal 的 USDC 结算;

有 MakerDAO 抵押生息的 DAI;

有 PayPal、BlackRock 正在推进的 RWA 抵押体系。

Ethereum 是「美元上链的国土」,USDT/USDC 只是其表层。更深的,是一个链上美元经济体的诞生。

三、「美元发动机」:ETH 的角色重估

3.1 每一笔链上美元流通,都会消耗 ETH

以太坊的核心收入来源,是:

Gas 费(ETH 燃烧)

MEV(最大可提取价值)

质押收益(staking yield)

而稳定币正好:

高频使用(转账、结算、DeFi)

易集成(API 化)

低门槛吸引 C 端和机构用户

稳定币=以太坊的杀手级「燃料消耗器」。

截至 2025 年上半年,Ethereum 上稳定币交易量占比达 61%;稳定币相关合约产生的 ETH 燃烧占总量 48.2%;单日 ETH 销毁高峰突破 3,500 ETH,约合 1200 万美元。

越多稳定币被合法使用,ETH 就越稀缺。

3.2 ETH = 数字清算黄金?估值模型大升级

传统 ETH 估值来自「链上用量 × 市场情绪」。但稳定币合法化后,ETH 估值模型应升级为:

ETH 公链价值 = 链上经济活动(稳定币×RWA×支付) × Gas 销毁量 × staking 安全性 × 链上 TVL 倍数

经济活动越多 → ETH 燃烧越快 → 通缩越强

TVL 越大 → ETH 抵押/质押需求越高 → 流通越紧缩

用户越多 → 收益越稳定 → ETH 更像金融基准资产

从「炒作资产」到「清算层代币」,ETH 价值将走向长期稳定+通缩模型。

四、RWA 协同:链上美元带动现实资产上链

4.1 什么是 RWA?

RWA(Real-World Assets),即「现实资产上链」:

国债、公司债

应收账款、货权

股票基金份额

甚至房地产份额

这些资产若能被「链上美元」买卖,就需要稳定币+智能合约+清算网络三位一体。

以太坊正是这个三角的底座。

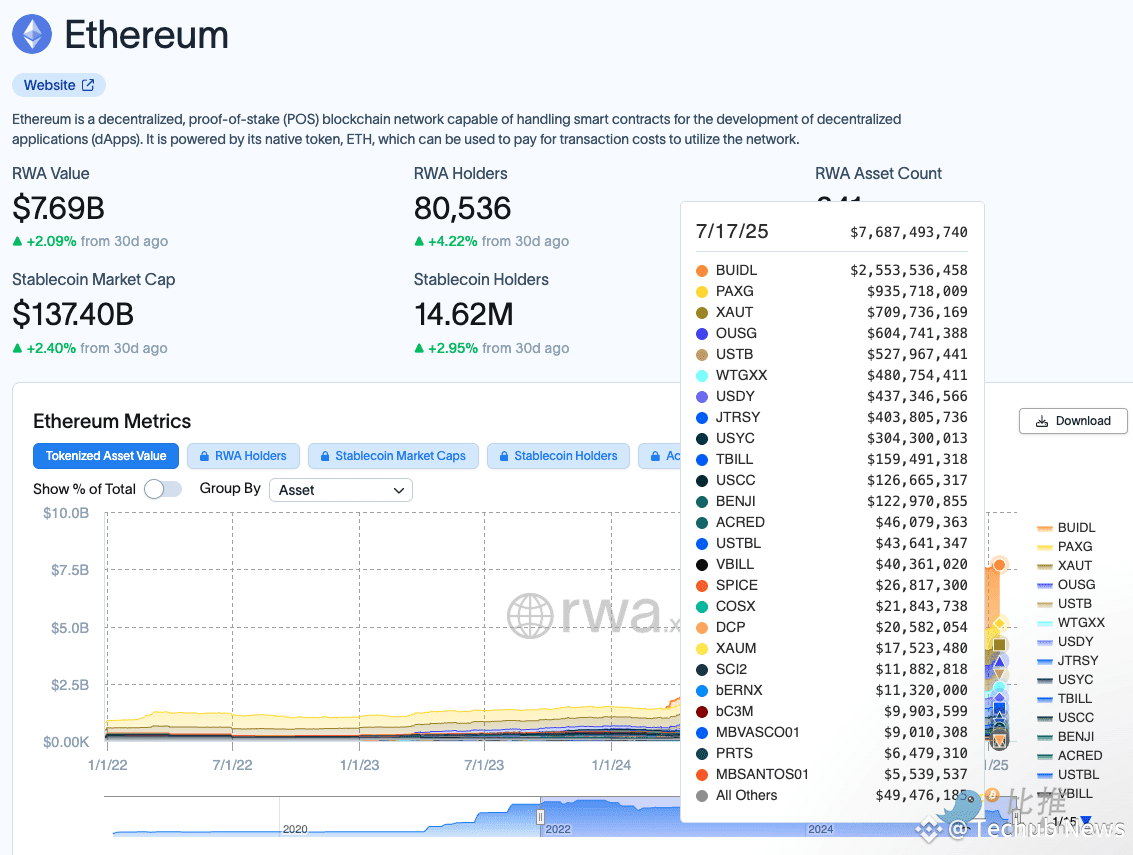

4.2 实验已经开始:BlackRock、Franklin 都上链了

BlackRock 的 BUIDL 基金,持有短期美债,允许用 USDC 申赎;

Franklin Templeton 发行 FOBXX 基金,支持以太坊结算;

链上 T-Bill 托管规模突破 75 亿美元,超 70%基于 Ethereum 或其 L 2。

这意味着什么?

美元 → 链上稳定币 → 购买美债 RWA → 得收益 → 继续回流链上。

以太坊成了一个「数字版美联储系统」:链上铸币 + 链上国债市场 + 链上清算所。

ETH 作为燃料币,将直接参与这些金融流程:

提供 Gas 支持;

被质押为验证节点;

作为 RWA 交易的清算资产;

ETH,正在变成金融体系的「信用煤矿」。

五、未来趋势:机构、国家、法规三路合围

5.1 机构在买,国家在看,监管在开绿灯

BlackRock、Fidelity 正部署 RWA 与稳定币基金;

Visa、Stripe 正构建稳定币结算网络;

Circle 正申请全国信托牌照;

港币稳定币、韩元稳定币已开始试点;

欧洲央行与日本央行正在研究「监管合规稳定币框架」;

稳定币不再是「Crypto」,而是全球金融下一步。

5.2 潜在风险:以太坊可能面对的五大挑战

风险点 可能影响 L 2 分流 ETH 收益 更多交易可能跑向 Arbitrum、Base 等 L 2,ETH 主链收入稀释 政策反转 一旦金融巨头失控,稳定币将被重新收紧 跨链挑战 Tron、Solana 可能在局部场景(如支付、游戏)挤压 ETH 黑天鹅事件 链上美元黑客攻击或大规模脱锚,会破坏信任根基 ETH 集中质押 质押中心化趋势(Lido 占比过高)可能影响网络中立性

所以,以太坊虽然在「链上美元之战」中领先,但胜利绝非板上钉钉。

六、结语:不是 Crypto 要美元,而是美元来了 Crypto

GENIUS 法案是一个信号:「链上美元是美国战略的一部分。」

以太坊是这一战略的「执行层」。而 ETH 是这架发动机的「内燃燃料」。

我们正在进入一个新金融时代:

不是 BTC 对抗法币,而是 ETH 成为法币网络;

不是链上对抗链下,而是链上吸收链下;

不是 Crypto 挑战美元,而是美元入侵 Crypto、变身数字体。

ETH 不是下一个 BTC,它是下一个 Swift+ 清算所 + 美联储基准。