导读

当主流借贷协议仍聚焦于少数蓝筹资产时,一个支持超1000种资产的多链借贷平台正悄然改变游戏规则。本文将从技术架构、风险模型与市场定位三维度,深度解析Dolomite如何解决DeFi领域最棘手的"资产闲置"难题,并独家揭秘其创始团队的底层构建逻辑。

一、市场痛点:DeFi借贷的"二八困境"

当前主流借贷平台存在显著局限性:

1. 资产覆盖不足:Aave V3仅支持约50种资产,Compound更少

2. 跨链体验割裂:用户需在不同链重复存入/赎回操作

3. 权益损失难题:质押资产即丧失治理权等DeFi原生权益

Dolomite的解决方案令人震撼:

支持115+主链资产与900+长尾资产(含LST、LRT及RWA代币)

统一账户跨5条链(Arbitrum、Polygon等)无缝操作

独创权益分离技术,出借期间保留治理投票权

二、技术深剖:千资借贷背后的风控逻辑

1. 动态预言机集群

采用多预言机加权定价机制,对不同类别资产设置差异化风控参数:

中型市值资产:65-75%抵押率

长尾资产:采用超额抵押+动态止损机制

1. 跨链清算保护

通过Chainlink CCIP实现跨链仓位监控,当某链资产暴跌时,系统可自动调用其他链上保证金防止连环清算。

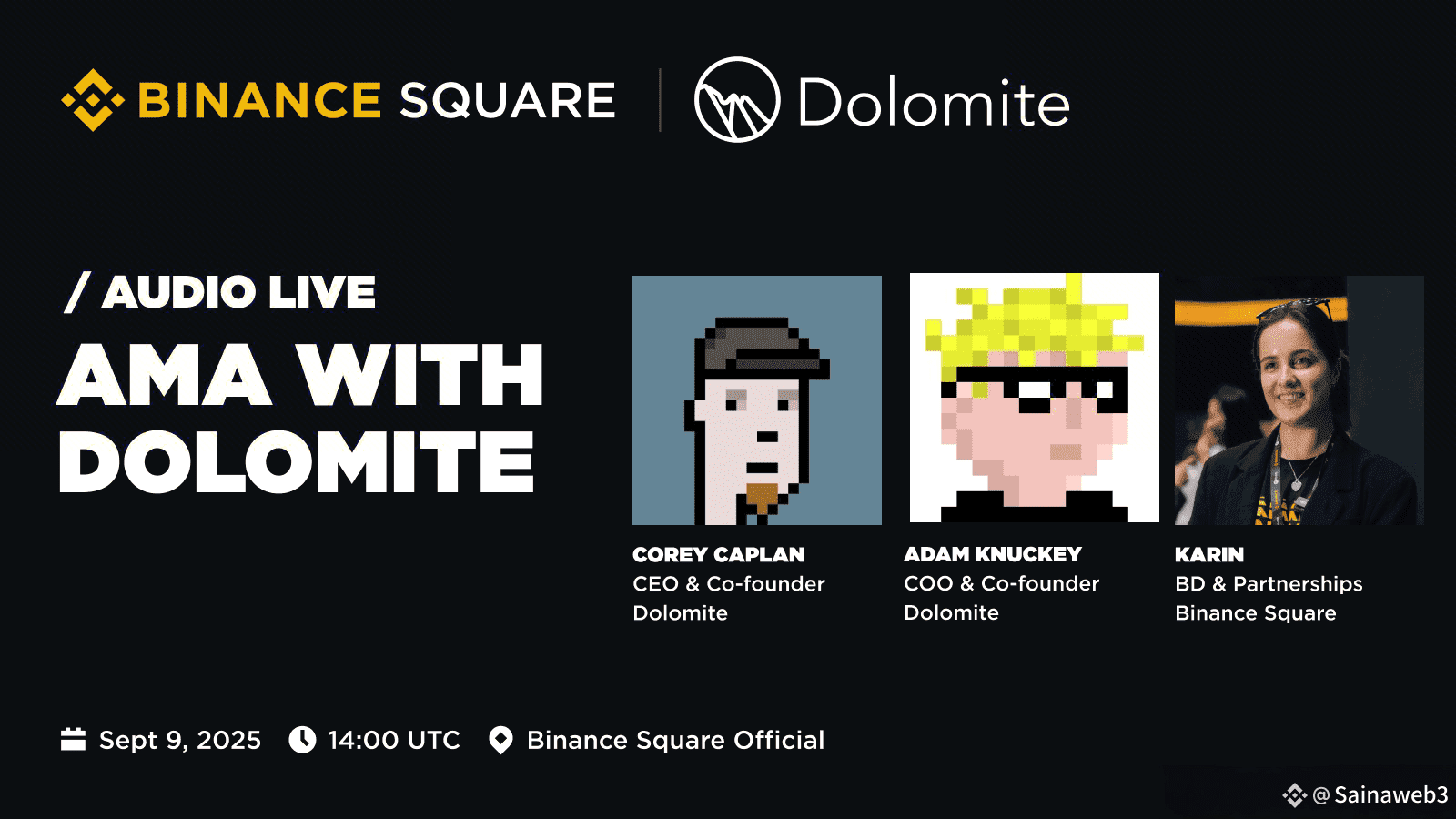

三、创始团队:从大学宿舍到180亿交易量的DeFi老兵

▲ Corey Caplan(CTO)

世界自由金融(WLFI)前首席技术官,管理1亿美元链上流动性

负责Dolomite智能合约架构,采用模块化升级设计

曾获ETHGlobal黑客松冠军

▲ Adam Knuckey(COO)

自2013年深耕加密货币领域

构建多链统一前端系统,实现跨链操作延迟<0.5秒

主导完成5次主网部署零安全事故记录

四、数据见证增长飞轮

累计交易量:$18B(180亿美元)

支持链:Arbitrum、Polygon、Base等5条EVM链

APY优势:主流资产借贷利率较Aave平均高出1.8-2.5%

五、风险提示与机遇并存

需关注风险:

1. 长尾资产流动性风险:部分小市值资产24h交易量<$10M

2. 智能合约风险:虽经3次审计,但代码复杂度高于常规协议

3. 监管不确定性:RWA资产可能面临合规挑战

潜在机遇:

1. 首批支持EigenLayer LST资产借贷

2. 计划Q3集成比特币Layer2解决方案

3. 空投预期:交互用户或获未来代币奖励

结论

Dolomite不仅解决了多链时代资产利用率低下的核心痛点,更通过技术创新将DeFi借贷带入"千资时代"。其创始人深厚的技术积累与实战经验,为协议发展提供坚实保障。尽管存在长尾资产风险,但其资本效率提升带来的收益可能远超潜在风险,值得深度参与体验