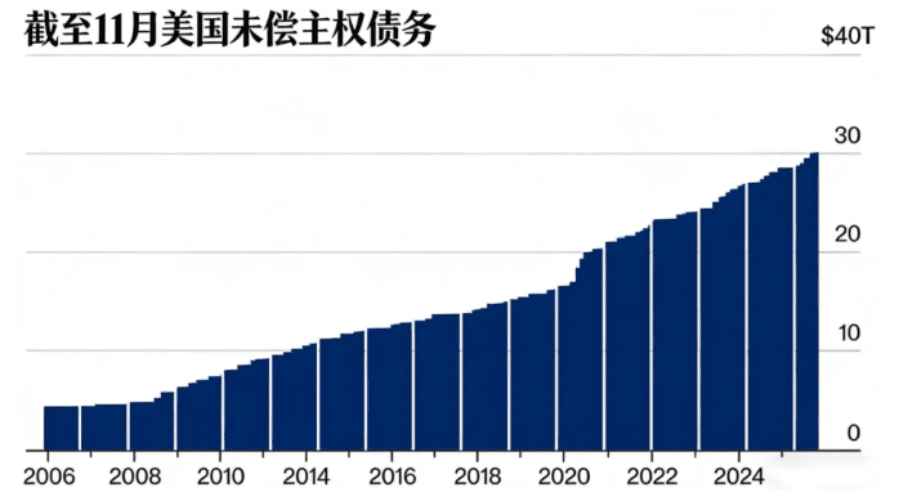

當30萬億美元的數字在2025年12月被正式確認時,可流通國債總額在七年間翻越至30.2萬億美元,其承載的“國家總債務”更是高達38.4萬億美元,正迅速接近41.1萬億美元的法定上限。

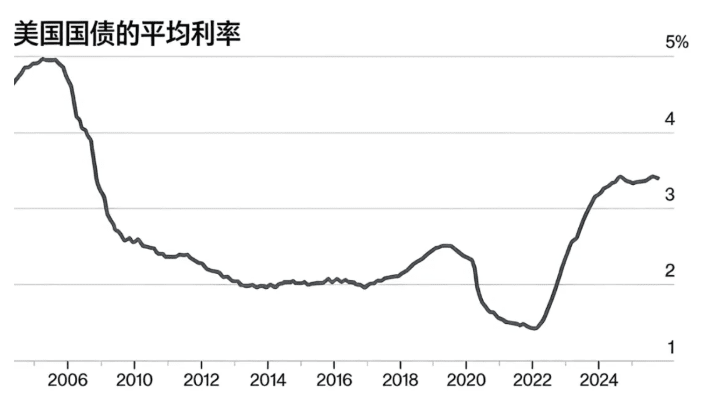

然而,比規模膨脹更爲深刻的變化正在發生:支撐這個龐大債務體系數十年的低利率基石已經崩塌。如今,每年1.2萬億美元的利息支出,如一座自我生長的財政冰山,其龐大的水下部分,正悄然改變美國乃至全球經濟的航向。

這標誌着一個根本性轉折——美國財政的核心矛盾,已從債務的“存量”問題,徹底轉變爲利息“流量”的生存性挑戰。

一、債務規模的結構性失控

一、債務規模的結構性失控

美國國債觸及30萬億,是一個在預期之內、卻又令人愕然的必然結果。其結構性特徵決定了這一趨勢的失控性。

● 七年翻倍的陡峭曲線:與以往數十年緩慢積累不同,本輪債務擴張呈現驚人的加速度。自2018年以來,債務規模實現翻倍有餘,這意味着過去七年增加的債務,等同於此前數十年積累的總和。增長曲線陡然變陡,顯示其驅動因素已超越常規的經濟週期。

● “雙重槓桿”下的總債務危局:公衆常聚焦於30.2萬億的可流通國債,而更全面的“國家總債務”(含政府內部借貸)已達38.4萬億美元。這揭示了債務問題的兩個層面:對外,需要向全球市場持續借新還舊;對內,社保等信託基金實質上已成爲政府的“強制債權人”,財政騰挪空間被雙重鎖死。

● 逼近法定天花板的現實壓力:當前債務水平距離41.1萬億美元的法定上限僅一步之遙。這意味着,幾乎可以預見,在不久的未來,華盛頓將再度上演激烈的“債務上限”政治僵局。債務問題從經濟領域加速溢出,成爲常態化政治危機的導火索。

二、驅動債務狂奔的雙核動力

二、驅動債務狂奔的雙核動力

債務的陡峭增長,是兩場危機接力的結果:一場是突發的外部疫情衝擊,另一場則是主動應對通脹引發的內部政策風暴。

● 疫情“戰時財政”的遺產:2020年,爲應對經濟驟停,美國啓動“戰時式”融資,單年發行國債4.3萬億美元,財政赤字超3萬億美元。這劑猛藥穩住了經濟,但也永久性地墊高了債務基準平臺,如同給身體注入大量激素後難以消退的“虛胖”。

● 高利率環境的“慢性絞殺”:爲撲滅通脹之火,美聯儲疾速加息,徹底更換了債務增長的引擎。財政部所有新發及滾動債務,都必須承受遠高於過去的利率。法國巴黎銀行指出,高利率使利息成本本身成爲加劇債務問題的核心因素。這意味着,債務增長從依賴外部“輸血”(新增赤字),轉向了依靠內部“造血”(利息資本化)的自我循環模式。

● “利息滾雪球”效應成型:兩項因素疊加,形成了一個致命閉環:高債務基數 × 高利率環境 = 指數級增長的利息負擔。這個“雪球”的核心不再是鬆散的雪,而是正在凝結成堅冰的高成本利息。

三、萬億美元利息如何重塑財政

每年1.2萬億美元的利息支出,已從賬目數字演變爲具有自主生命的“財政黑洞”,開始窒息其他所有職能。

● 從“最大可承受成本”到“最大單一支出”的蛻變:這筆利息,超過了大多數聯邦部門的預算總和。它不再是背景裏的財務成本,而成爲預算桌上最強硬的索取者,與國防、醫療等傳統支出巨頭頂格競爭,並不斷擠佔其空間。

● “流沙困境”與收入努力的徒勞:花旗集團的“流沙”比喻精準描繪了財政處境:任何新增收入在萬億利息面前都顯得杯水車薪。即便樂觀估計新關稅帶來3000-4000億美元收入,也遠低於1.2萬億的利息。財政健康的身體正在下沉,增收只是讓“下沉得慢一點”,但無法改變方向。

● 對未來政策空間的“預扣押”:這筆剛性支出,如同一把鐵鉗,預先鎖死了政府應對未來危機的能力。無論下一場衰退何時到來,政府想要再次啓動大規模財政刺激,都將首先面對“利息債主”的鉅額賬單,財政政策的靈活性與主動性被嚴重剝奪。

四、從拍賣室蔓延至全球的衝擊波

債務困境的影響,正以美國財政部爲震中,向全球市場釋放持續不斷的衝擊波。

● 發行壓力與市場胃納的極限測試:爲覆蓋赤字和到期債務,財政部已暗示將“增加拍賣規模”。全球市場將被迫消化史無前例的美債供應量,這可能推高長期收益率,引發資產價格重估,甚至在某些流動性緊張時刻成爲市場波動的放大器。

● “安全資產”的悖論與結構性需求:儘管存在可持續性擔憂,但美元與美債的全球核心地位短期內難以替代。矛盾的是,新的金融監管(如要求穩定幣以美債爲儲備)反而可能在局部創造新的剛性需求。這種“不得不持有”的悖論,是全球金融體系結構性依賴的深刻體現。

● 全球資本成本的“定價之錨”紊亂:美債收益率是全球資產定價的基石。其因自身財政問題導致的收益率波動和不確定性,將直接擡高全球企業的融資成本,影響跨國投資決策,讓本就脆弱的全球經濟承受額外的“美國財政稅”。

五、困局與出路

面對這場由利息主導的債務困局,政策選擇異常艱難,每一條路徑都佈滿荊棘。

● 第一條路:“等待奇蹟”——即寄望於通過持續的經濟超高速增長(顯著高於利率),來稀釋債務負擔。然而,在人口老齡化、生產率增長平緩的背景下,這更多是一種奢望。

● 第二條路:“祈禱降息”——即期待美聯儲開啓大規模、持續的降息週期,以降低利息成本。但這受制於通脹是否真正馴服,且可能爲下一輪資產泡沫和通脹埋下種子,並非自由的選項。

● 第三條路:“財政重構”——即進行觸及根本的稅收與支出改革。這包括擴大稅基、調整福利結構等,但在政治極化社會,這無異於一場高烈度的內戰,短期內難有實質突破。

一個時代的財政疲勞

30萬億美元國債和其滋生的萬億美元利息,宣告了一個時代的“財政疲勞”。美國可能不得不學會在一個“高債務-高利息”的新常態下運行,其國家戰略資源將越來越多地被用於“維持信用”這一基本生存任務,而非面向未來的投資。

對於世界而言,這要求各國重新審視外匯儲備的安全邊界,積極探索多元化的國際貨幣合作方案。全球經濟的航船,正駛入一片由美債利息所映射出的、充滿未知湍流的水域,所有的乘客都需要繫好安全帶,並開始思考全新的導航圖。

加入我們的社區,一起來討論,一起變得更強吧!

官方電報(Telegram)社羣:https://t.me/aicoincn

AiCoin中文推特:https://x.com/AiCoinzh

OKX 福利羣:https://aicoin.com/link/chat?cid=l61eM4owQ

幣安福利羣:https://aicoin.com/link/chat?cid=ynr7d1P6Z