一個主要的流動性轉變已經開始。

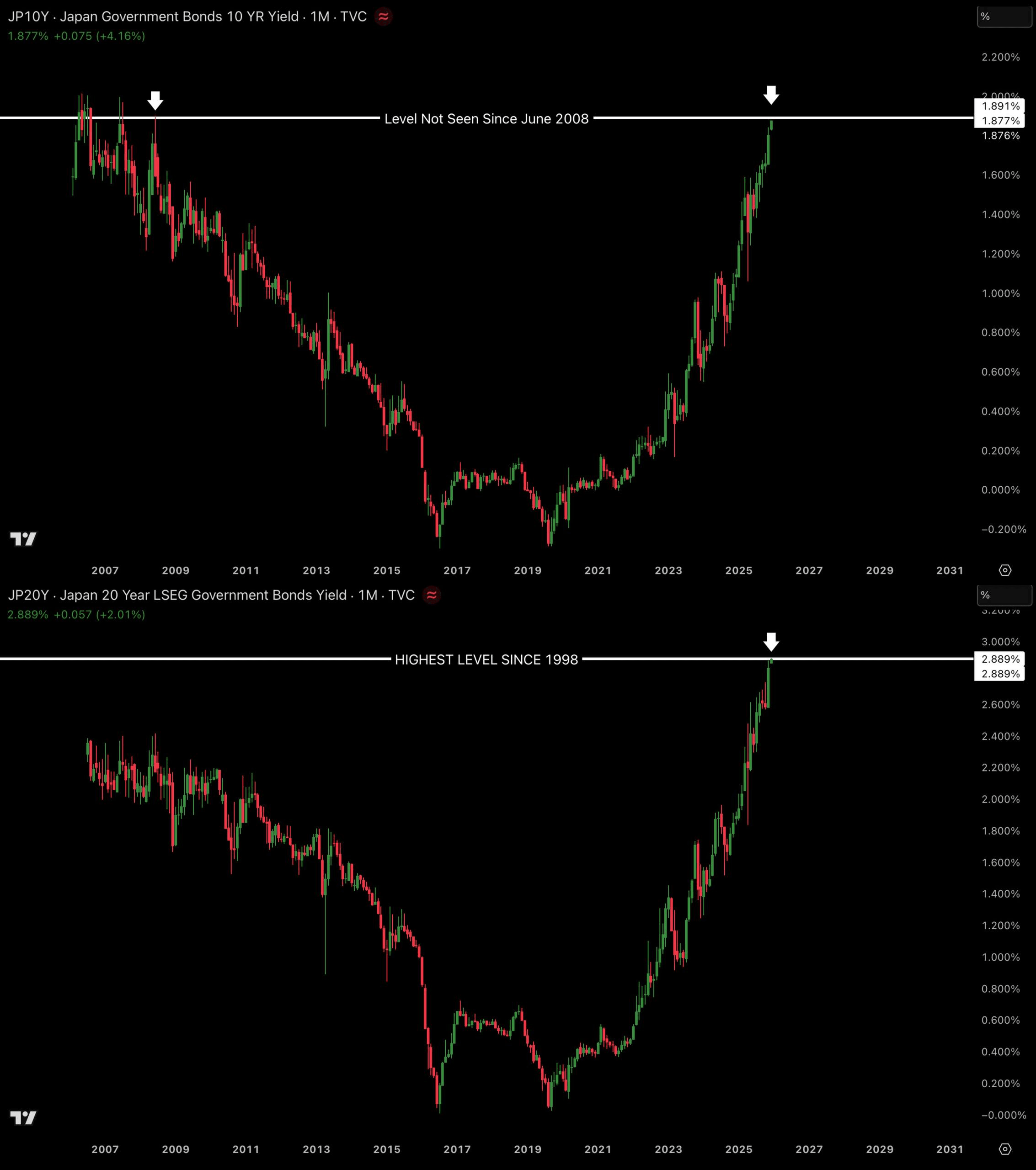

20年期日本國債收益率已達到2.891%,是本世紀最高水平。

與此同時,10年期收益率已接近1.84%,這是日本銀行多年迴避的水平。

這些不僅僅是大數字。

他們解釋了爲什麼包括加密貨幣在內的全球市場會以這樣的方式反應。

實際情況是這樣的:

➤ 日本的長期收益率正在突破。

近30年來,日本一直保持着人爲的低收益率。這使得數萬億日元流出該國,因爲外國債券的回報更高。

該系統現在正在崩潰。

• 上升的國內收益率意味著日本投資者不再需要尋找海外回報

• 對沖成本使美國和歐洲債券變得不吸引

• 投資者解除外國頭寸並轉回日圓

這是一個套利交易解除的開始,而不是一個小的修正。

➤ 收益變化的速度才是真正的問題

從約1.6%到約1.8%的躍升發生在非常短的時間內。

當日本境內的資金成本迅速變動時,進行套利交易的投資者沒有時間逐漸調整;他們必須立即解除。

➤ 這一動作正在加速,而非減慢

20年期收益率的跳升尤其重要,因為長期收益率指導養老基金、保險公司和大型機構如何配置資本。

在20年期約2.9%的收益率下,日本長期債券終於與外國市場競爭。

這迫使資本流回國內。

➤ 解除造成其他地方的壓力

當日本投資者退出外國資產時,三件事情同時發生:

1. 他們出售外國債券 → 推高全球收益率

2. 他們購買日圓 → 使日圓急劇升值

3. 日圓上升 → 增加套利交易的成本 → 更多強制性解除

這創造了一個反饋循環,影響每個風險市場。

加密貨幣首先感受到,因為它24/7交易。

➤ 美國市場也在反應

日本買家的退出(美國國債最大的持有者之一)推高了國債收益率,進一步收緊全球流動性。

更高的收益率 → 更緊的信貸 → 較弱的風險資產。

這是導致2024年8月崩盤的相同機制,但目前的信號更強。

➤ 這不會留在日本

這成為全球流動性事件

一旦長期收益率這麼快上升,央行就會開始為下一階段做準備:

• 緩慢的收緊

• 然後溫和的溝通

• 然後放鬆

• 然後流動性回歸

他們不會立即反應,但方向變得可預測。

這對加密貨幣現在的意義

短期

• 比特幣和其他替代幣對日本國債收益率的變動敏感

• 在套利交易解除期間波動性增加

• 強勢日圓 = 較弱的風險市場

中期

• 全球收益率上升使政策制定者更接近放鬆

• 任何放慢收緊的信號對加密貨幣來說都是看漲的

• 加密貨幣的流動性轉變比股票快

長期

• 每個流動性周期都始於一個衝擊

• 在放鬆階段,加密貨幣在股票之前穩定

• 當下一波流動性浪潮來臨時,比特幣通常會領先

而這次更新正是建立在我們之前警告的基礎上,但數據現在顯示轉變正在加速。#BTC86kJPShock #WriteToEarnUpgrade $BTC