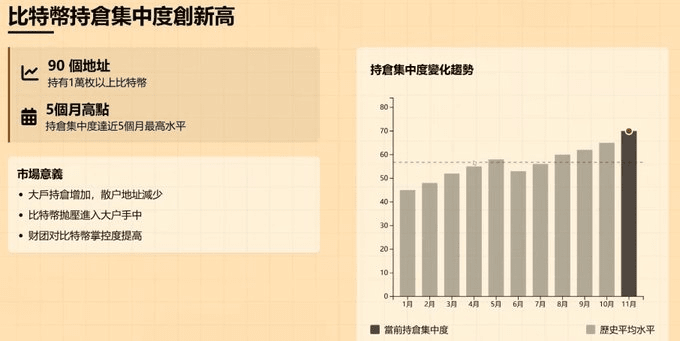

今天看到一個很有意思的數據,比特幣大戶持倉在增加,散戶地址在減少。不禁讓人懷疑是不是DAT又在大舉買入?

那麼到底什麼是DAT,

今天就用通俗易懂的語言給大家講清楚,什麼是DAT。

1️⃣📌 DAT(數字資產財庫公司)是什麼?

DAT 是一種把加密資產(BTC、ETH 等)當作公司“財庫資產”(Treasury)來運營的公司類型。

換句話說:

👉 公司本身幾乎沒有核心業務,它的主要價值來自:持有大量加密資產。

👉 投資者買這家公司的股票,其實是在“間接持有比特幣 / 加密資產”。

它有點像:

傳統世界的黃金 ETF / 黃金儲備公司

但 DAT 是用公司上市結構包裝的“持幣公司”

2️⃣🧩 爲什麼會出現 DAT?

給傳統機構或散戶一個“通過股票持有加密資產”的方式:

不需要自己保管私鑰

不需要運行錢包

不需要對加密做 KYC、監管適配

機構也更容易投資(因爲股票比加密幣更容易合規)

簡單說:

👉 DAT = 用股票的殼,來承載加密資產。

3️⃣💼 DAT 的典型模式

DAT 公司通常會這樣做:

1. 通過上市 / 發股票融錢(IPO or 二級市場增發)

2. 用募集來的錢去買

🟢比特幣

🟢以太坊

🟢USDC 等鏈上資產

3. 把這些加密資產放進公司的財庫(Treasury)

4. 公司股價隨加密資產價格波動

股東實際上是在買:

公司的股票 = 公司財庫裏的加密幣的市場價值

4️⃣📊 DAT 的核心價值

✔ 1. 幫助“傳統資本 → 加密資產”

很多傳統基金無法直接買幣,但可以買股票。

DAT 就成爲資金進入加密世界的橋樑。

✔ 2. 股票的價格更容易被監管接受

股票市場受監管,合規度高,對大型機構友好。

✔ 3. 市值和幣價強相關

比如:

如果公司財庫裏有 10 萬枚比特幣,BTC 漲 20%,

→ 公司股價大概率也漲類似幅度。

5️⃣ DAT 的風險點

❗️極度依賴加密市場波動

幣價大跌 → 公司資產縮水 → 股價暴跌。

❗️公司運營風險

管理層可能:

亂操作資產

用財庫做高風險借貸

增發稀釋股權

❗️溢價 / 折價問題

很多 DAT 股票會出現:

高於資產淨值交易(溢價)

或低於資產價值(折價)

6️⃣🧠 舉個類比讓你秒懂

可以把 DAT 理解爲一種:

上市的比特幣錢包公司(持幣越多,市值越高)

你買它的股票,就是間接“跟着公司一起持幣”。

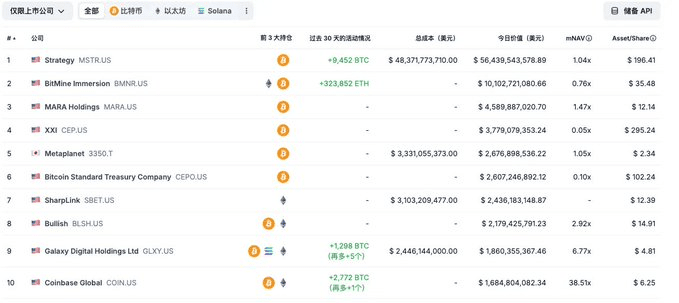

7️⃣🏢一些知名 /典型的 DAT 公司

上半年這些DAT公司真的很火,那也是因爲幣價一直在上漲,DAT的股價也是節節攀升;

但是最近幣價開始下跌以後,幣股也是一個比一個跌的慘。

其實DAT需要經歷一輪熊市,才能攤平他們的成本,之後才更有競爭力。