原文標題:(AMM 在 RWA 裏該站哪個位?)

原文作者: @sanqing_rx,RealtyX DAO 社區核心成員

引言:跨越 RWA 的流動性鴻溝

真實世界資產(RWA)正成爲 Web3 走向主流的關鍵敘事。然而,將萬億規模的現實資產引入鏈上,僅完成資產代幣化是第一步,如何爲其構建高效、穩健的二級市場流動性,纔是決定其成敗的真正挑戰。自動做市商(AMM)作爲 DeFi 的基石,自然被寄予厚望,但它能直接照搬到 RWA 的世界嗎?

摘要(三句話總覽)

· 結論: 當下的主流 AMM(集中流動性、穩定幣曲線等)不適合充當 RWA 的「主市場」。最大障礙並非曲線模型,而是 LP(流動性提供者)的經濟模型在低週轉、強合規、慢定價的 RWA 環境中無法持續。

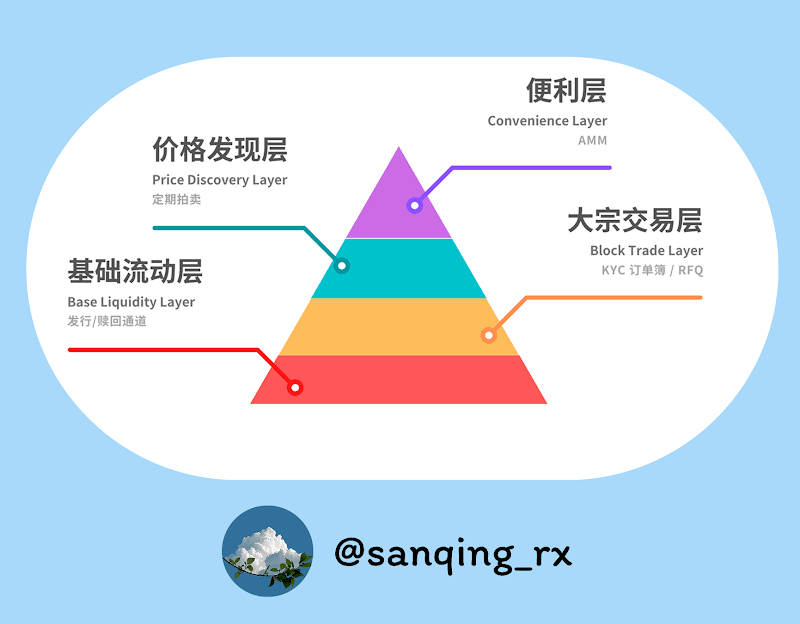

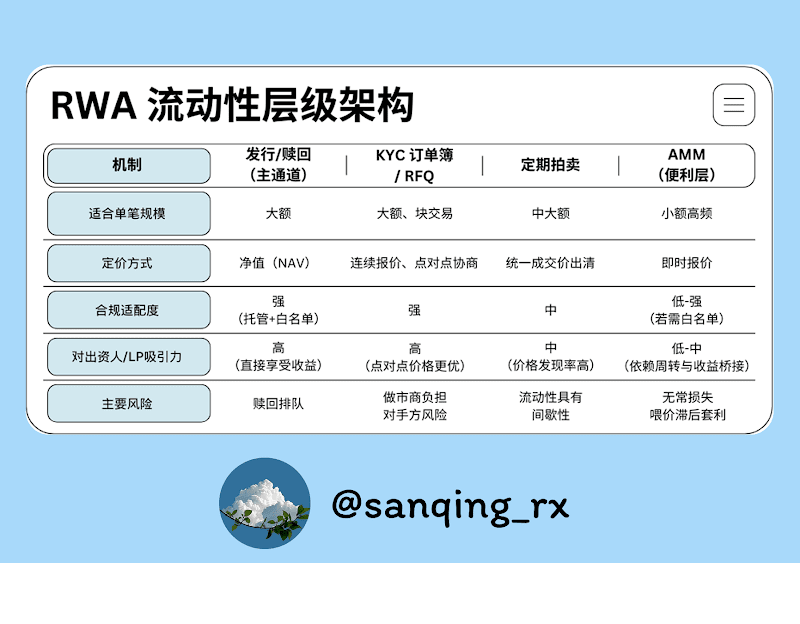

· 定位: 應將發行/贖回、KYC 訂單簿/RFQ、定期拍賣設爲 RWA 流動性的「主幹道」;AMM 則退居「便利層」,僅承接小額、日常、便捷的二級換手需求。

· 方法: 通過「窄帶做市 + Oracle 滑帶/Hook + 收益橋接」的組合拳,將 RWA 的原生收益(如票息、租金)真正傳導給 LP,並輔以完善的風控與信息披露。

一、 AMM 不應成爲 RWA 的「主市場」

RWA 追求的是可預測、可度量、可結算的金融主脈絡。連續報價的 AMM 機制雖然極具創新性,但在大多數 RWA 場景中,存在三大固有挑戰:自然成交不旺、信息心跳偏慢、合規路徑拉長。這使得 LP 僅僅依靠交易手續費的回報顯得異常單薄,同時還要裸露在無常損失的風險之下。

因此,我們的核心觀點是:AMM 不應承擔 RWA「主市場」的職責,而應成爲流動性的「最後一公里」。它的作用是讓用戶可以隨時隨地方便地兌換小額資產,提升用戶體驗,但大額交易與價格發現的核心功能,必須交給其他更適合的機制。

二、 爲何 AMM 能在加密原生世界如魚得水?

要理解 AMM 在 RWA 場景的侷限,首先要明白它在加密原生世界成功的基石是什麼:

● 交易從不斷檔: 7x24 小時的全球市場,加上無許可的跨市套利者,任何價差都會被即時抹平,創造了持續的交易活動。

● 可組合性極強: 幾乎任何人、任何協議都可以無門檻地成爲 LP 或參與套利,形成了強大的網絡效應與流量自增強。

● 波動即是生意: 高波動性帶來大量的交易需求和套利機會,產生的交易手續費讓 LP 有機會「跑贏」無常損失。

當我們試圖將這三點複製到 RWA 領域時,會發現整個地基都已改變:成交頻率顯著降低、定價心跳極其緩慢、合規門檻大幅提高。

【就地解釋|定價心跳】

「定價心跳」指「可信價格更新的頻率」,是理解 RWA 與加密原生資產差異的關鍵。

· 加密原生資產: 心跳通常是秒級的(交易所報價、預言機喂價)。

· 多數 RWA: 心跳往往是日級甚至周級的(基金淨值更新、房產估值、拍賣成交價)。

心跳越慢的資產,越不適合長期掛出深度的連續報價池。

三、RWA 場景下,LP 的經濟賬算不平

LP 投入資金,其收益的「年化回報感」主要取決於三件事:交易費率、資金在有效價格區間的週轉強度、交易節奏的年度重複次數。

對 RWA 來說,這筆賬很難算平,因爲:

● 週轉率普遍偏低: 「池子裏沉澱的資金」很少被高頻交易「激活」,導致手續費收入稀少。

● 機會成本過高: 外部市場存在可觀的票息或無風險利率。LP 用同樣的本金,直接持有 RWA 資產本身(如果可以),往往比提供流動性更划算。

● 風險收益失衡: 在低手續費收入的背景下,LP 還要承擔 無常損失(相對於單邊持有資產的損失)和因喂價滯後被套利者「捕食」的風險。

綜合來看,LP 的經濟模型在 RWA AMM 中天然處於劣勢。

四、 兩大結構性摩擦:定價與合規

除了經濟模型,還有兩個結構性問題阻礙着 AMM 的應用。

· 定價節奏的錯位: RWA 的淨值/估值/拍賣是「慢心跳」,而 AMM 提供的時即時可交易報價。這個時間差給了掌握最新信息的人一個巨大的套利窗口,他們可以在 AMM 上輕鬆「喫掉」不明就裏的 LP 的價差。

· 合規對可組合性的切割: KYC、白名單、轉讓限制等合規要求,拉長了資金進出路徑,打破了 DeFi「人人可參與」的樂高積木模式。這直接導致了流動性的割裂和深度的不足。

· 現金流的「管道工程」: RWA 的票息或租金等現金流,要麼通過淨值上漲體現,要麼需要直接派發。若 AMM/LP 機制沒有設計好收益的捕獲與分配路徑,LP 就可能拿不到這部分應得的現金流,或者在套利過程中被稀釋。

五、 適用邊界與實戰案例

並非所有 RWA 都與 AMM 八字不合,我們需要對其進行分類討論。

· 更友好: 短久期、可每日更新淨值、價格透明度高的資產(如貨幣基金份額、短期國債代幣、計息憑證)。這類資產有清晰的中樞價格,適合用窄帶 AMM 來提供便捷的兌換服務。

· 較不友好: 依賴線下估值或低頻拍賣的資產(如商業地產、私募股權)。這類資產心跳慢、信息不對稱嚴重,更適合訂單簿/RFQ 與定期拍賣機制。

案例:Plume 鏈 Nest 的套利窗口

· 背景: Nest 項目的 nALPHA、nBASIS 代幣在 Curve 和原生 Rooster DEX 上有 AMM 池。且初期其贖回流程很快(約 10 分鐘),但代幣價格的更新頻率約爲每天一次,有時更慢。

· 現象: 由於淨值「日更」而 AMM「秒報」,當新淨值公佈後,AMM 價格未能及時跟上,從而出現了「在 DEX 低價買入 → 立即向項目方申請贖回 → 按更新後的較高淨值結算」的套利窗口。

· 影響: 套利者獲利,而 AMM LP 承受了全部的無常損失,尤其是那些在更多偏離價格區間提供流動性的 LP,損失更爲慘重。

覆盤與修復建議:

● 覆盤: 問題的根源在於定價心跳不匹配,同時協議缺少必要的風控護欄和訂單分流機制。

● 修復建議:

-訂單分流: AMM 只做小額交易(見下文解釋),大額訂單強制引導至 RFQ 或發行贖回通道。

-主動跟價: 採用「Oracle 滑帶 + Hook」機制,只在最新淨值的 ± 窄區間內提供流動性,淨值更新時自動遷移價帶或臨時提高費率。

-風控護欄: 設置預言機新鮮度閾值、價格折溢價熔斷機制,以及在估值重大調整日切換到拍賣或僅贖回模式。

-信息披露: 建立一個公開的儀表盤,展示折溢價分佈、預言機狀態、贖回隊列等信息,讓 LP 能自主決策。

六、 四路並行的「流動性骨架」

一個成熟的 RWA 市場,流動性架構應該是多層次的。

【就地解釋|「AMM 只做小額」】

· 定位: 將 AMM 視爲「最後一公里」的便利換手層,處理日常小額訂單與資產微調。

· 做法: 在前端路由層面,對超過特定閾值(如單筆 > 池子 TVL 的 0.5%–1%)的訂單,強制引導至 RFQ、訂單簿或發行贖回通道。AMM 的核心職責是讓用戶「隨手換一點」的體驗變得順滑,而不是承接大宗交易的衝擊。

七、 精細化運營:把 RWA AMM 用好的三板斧

要想讓 AMM 在其「便利層」的定位上發揮好作用,需要做好三件事:

1. 窄帶做市 (Concentrated Liquidity)

只在資產淨值上下一個非常狹窄的區間內提供流動性。這能極大提升資金效率,並減少流動性「掛在舊價上」被套利的時間窗口。

2. 跟價與自保 (Oracle Slip-Band / Hooks)

這是窄帶做市的動態升級版。通過預言機和智能合約的編排,實現價格的自動跟隨,並能在市場異動時啓動保護機制。

【就地解釋|Oracle 滑帶 與 Hook】

· 滑帶 (Slip-Band): 緊貼着預言機喂價(如淨值)的一小段「報價走廊」。流動性集中於此。

· Hook (鉤子): 嵌入在 AMM 合約中的「可編排動作」。當預言機價格更新時,自動觸發 Hook,將「滑帶」遷移到新價格附近,甚至可以臨時提高費率以對衝風險。

核心目標: 避免長時間掛在舊價上任人宰割,同時保留小額交易的便利性。

3. 收益橋接 (Yield Bridging)

必須建立明確的機制,將 RWA 資產本身產生的票息、租金等現金流,準確地分配給 AMM 池中的 LP。關鍵是要把「收益進池 → 如何按份額確權 → 何時可領取」的完整路徑在代碼層面清晰定義,讓 LP 的收益來源從單一的手續費擴展爲「手續費 + 資產原生收益」。

八、 結語:從「連續報價」到「可預測流動」

RWA 或許不需要區塊鏈 7×24 小時的價格喧囂,它真正需要的是可預測、可度量、可結算的流動性主幹道。

讓我們把專業的事情交給專業的機制:

· 發行/贖回、KYC 訂單簿/RFQ、定期拍賣 ——搭建好這些主路,讓錨定價格的發現與大額交易的執行在此發生。

· AMM ——將其歸位於「最後一公里」,專注於提供小額、順滑、透明的兌換體驗。

當資本效率與合規現實對齊,當我們無法也不再強求 AMM 揹負「主市場」的幻想時,RWA 的鏈上二級流動性生態,反而會因此變得更加健康、更可持續。

本文來自投稿,不代表 BlockBeats 觀點。