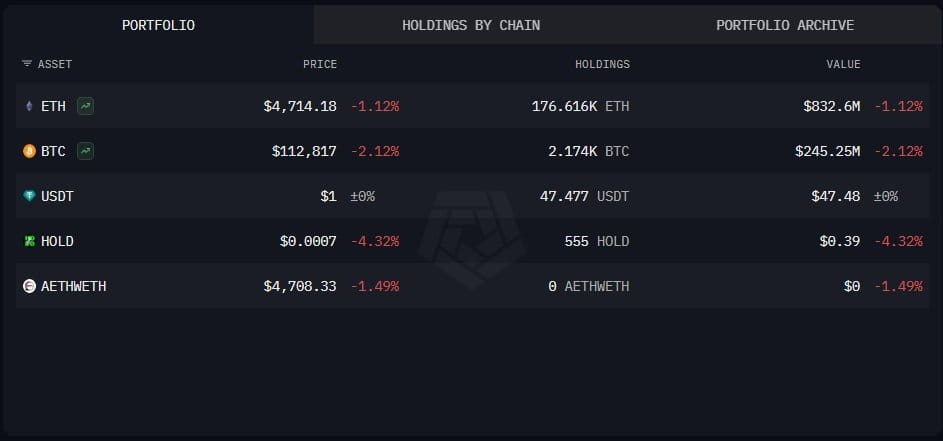

2025 年 8 月 25 日,加密市場見證了歷史性的一幕。據 Onchain Lens 監測,一頭身份神祕但持倉歷史可追溯至比特幣創世初期的「遠古巨鯨」,執行了一項規模和決心都令人咋舌的操作:賣出近 2 萬枚 BTC(價值約 22.2 億美元),並全數換成超過 45 萬枚 ETH,其中大部分(約 11.3 億美元)已迅速投入以太坊的 PoS 網絡進行質押。

這一行爲如同一聲發令槍,瞬間引爆了市場的想象空間。它不再是簡單的「獲利了結」,因爲資金沒有流出加密生態,而是從生態系統的「價值儲藏」一端,精準地注入了「價值生成」的另一端。與此同時,市場的 K 線圖也早已給出了迴應:ETH/BTC 匯率自今年 5 月以來穩步攀升,顯示出以太坊相對於比特幣的持續強勢。

這頭巨鯨的換倉,究竟是獨狼式的投機,還是代表着一羣「聰明錢」的集體轉向?它是否驗證了分析師 Willy Woo 關於「比特幣成長陣痛」的理論?又將如何與 Arthur Hayes 所預言的「13 萬億穩定幣大遷徙」產生共振?本文將從這筆「世紀交易」入手,層層剝繭,探尋加密世界正在發生的結構性範式轉移。

一、 驚天換倉:解碼 22 億美元背後的「資產屬性」重估

要理解這次換倉的深刻含義,我們必須超越價格的漲跌,深入其資產屬性的內核。

首先,這是從「非生產性資產」到「生產性資產」的戰略轉移。

比特幣的價值核心在於其無可爭議的數字稀缺性和去中心化,使其成爲對抗法幣通脹的「數字黃金」。然而,持有比特幣本身(不考慮借貸等衍生操作)並不會產生內生的現金流。它是一種被動的價值儲存工具,其回報完全依賴於市場價格的上漲。

而質押(Staking)中的以太坊則完全不同。通過將 ETH 質押給網絡以維護其安全,持有者可以獲得持續的、以 ETH 計價的獎勵。這使得 ETH 成爲一種「生產性資產」或「數字債券」,能夠產生可預測的實際收益率(Real Yield)。這頭巨鯨在換倉後第一時間將過半 ETH 投入質押,其意圖昭然若揭:他追求的不再僅僅是資產的升值潛力,更是持續、穩定的現金流。這標誌着早期加密鉅富的財富觀念,正在從單純的資本利得,向更成熟的、類似傳統金融的「食利」模式演進。

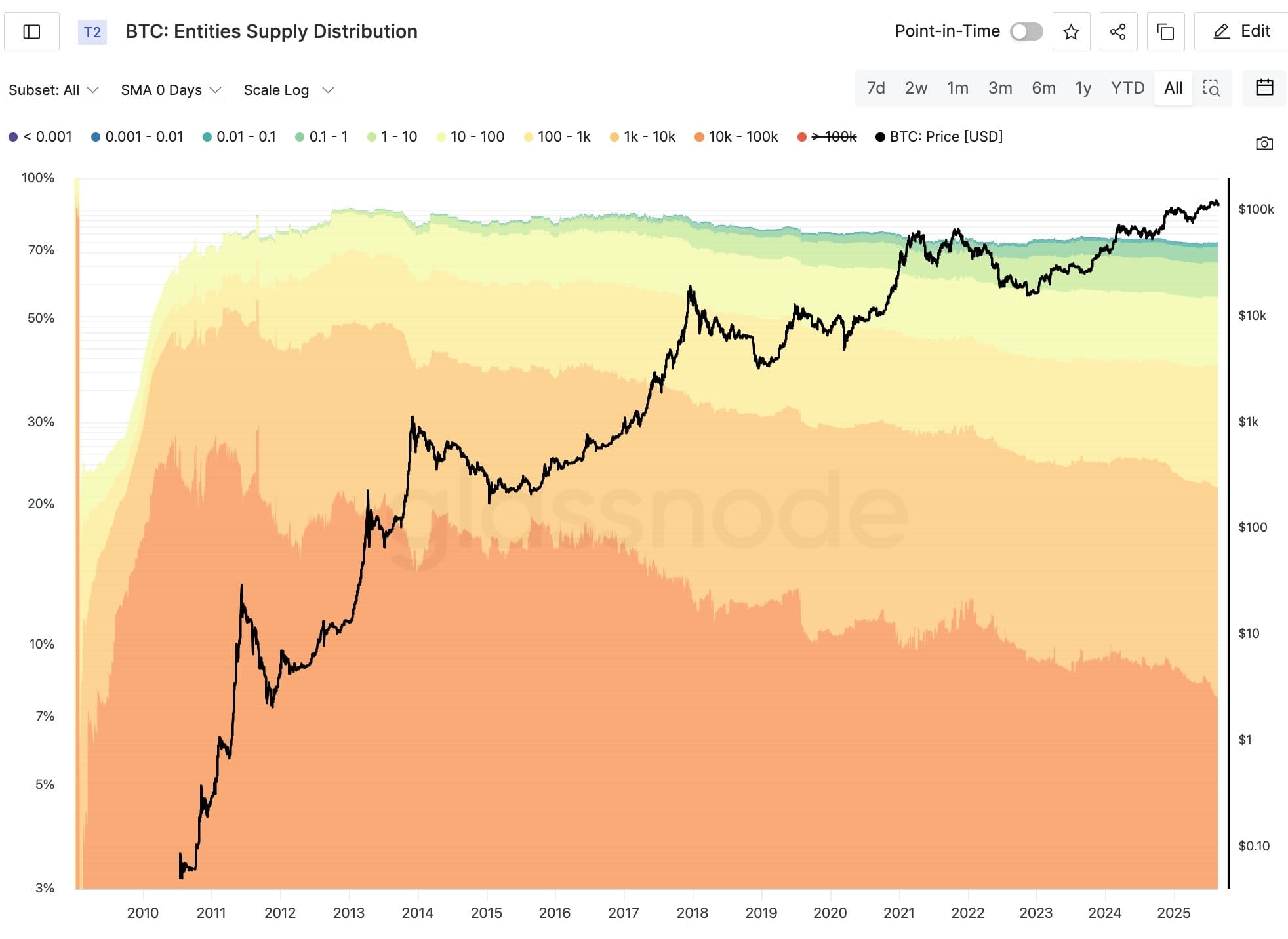

其次,這印證了 Willy Woo 的「遠古拋壓」理論,並揭示了資金的最終去向。

Willy Woo 的觀點一針見血:比特幣本輪上漲緩慢,癥結在於 2011 年前後以不足 10 美元成本建倉的巨鯨們正在出售。他們每賣出 1 枚 BTC,都需要市場注入超過 10 萬美元的新資金來吸收。這構成了比特幣上行的巨大阻力。

而本次巨鯨換倉,恰恰是這一理論的完美現實演繹。但它比理論更進了一步,它告訴了我們,這些「遠古拋壓」轉化成的鉅額流動性,並沒有逃離市場,而是選擇了以太坊作爲新的「蓄水池」。這形成了一個鮮明的對比:

比特幣端:遠古供應被激活,形成持續拋壓,市場需要不斷消化「歷史包袱」。

以太坊端:吸納了來自比特幣生態的鉅額存量資金,並立即通過質押將其轉化爲網絡的「護城河」,減少了市場流通量。

這種「一出一進」的動態,是 ETH/BTC 匯率走強的最直接、最硬核的解釋。

二、 一體兩面:比特幣的「成長陣痛」與以太坊的「生態飛輪」

巨鯨的行動是果,其背後的基本面差異才是因。比特幣和以太坊正處在兩種截然不同的發展階段和敘事軌道上。

比特幣的「甜蜜煩惱」:消化萬倍收益的成熟代價

比特幣作爲開創者,其最大的成功——創造了人類歷史上前所未有的投資回報率——如今也成爲了它繼續輕裝上陣的「甜蜜煩惱」。早期參與者的鉅額浮盈,如同懸在市場頭頂的達摩克利斯之劍。市場的每一次上漲,都會誘發一部分「萬倍收益者」進行套現或資產再平衡。這個過程是比特幣走向完全成熟、籌碼被充分換手的必經之路,是其「成長陣痛」。在這個階段完成前,比特幣的價格表現必然會顯得相對「沉重」。

以太坊的「生態飛輪」:三大引擎驅動的內生增長

與比特幣的「存量博弈」不同,以太坊展現出強大的「增量」特徵,其價值捕獲由三大引擎構成的正向飛輪驅動:

PoS 質押的供應黑洞:最新的 validatorqueue 數據顯示,儘管存在獲利退出的隊列(約 84.6 萬枚 ETH),但等待進入質押的隊列正在激增(從 15 萬枚躍升至 40 萬枚 ETH)。這表明,以 SharpLink、BitMine 等上市公司爲代表的新一波機構和長期投資者,正在以前所未有的熱情擁抱 ETH 的質押收益。質押機制像一個巨大的「供應黑洞」,持續不斷地將流通中的 ETH 轉化爲鎖定狀態,結構性地減少了市場的拋壓。

穩定幣結算層的網絡效應:Token Terminal 數據顯示,USDC 在以太坊上的使用量已達歷史新高,月轉賬額近 7500 億美元,規模堪比大型銀行系統。這揭示了以太坊的核心價值主張之一:它正在成爲全球數字美元經濟的底層結算網絡。每一筆穩定幣的轉賬、每一次 DeFi 的交互,都需要消耗 ETH 作爲 Gas 費,並通過 EIP-1559 機制銷燬一部分。這種基於「真實經濟活動」的需求,爲 ETH 提供了堅實的價值支撐,使其不再僅僅是投機工具。

「超聲波貨幣」的通縮敘事:在質押鎖定和 Gas 費燃燒的雙重作用下,以太坊的淨髮行量在網絡繁忙時會變爲負數,進入通縮。這種「越用越少」的貨幣模型,即「超聲波貨幣」(Ultrasound Money),爲其提供了比肩比特幣「數字稀缺性」的全新價值敘事,且這種稀缺性是動態的、與生態繁榮度正相關的。

這三大引擎相互促進,形成了強大的「生態飛輪」:生態越繁榮 -> Gas 消耗和質押需求越高 -> ETH 通縮越強、供應越緊 -> 幣價預期上漲 -> 吸引更多資金和建設者進入生態,循環往復。

三、 宏觀之風:Arthur Hayes 的 13 萬億穩定幣預言

如果說巨鯨換倉是戰術層面的信號,以太坊的生態飛輪是戰略層面的基礎,那麼前 BitMEX 聯合創始人 Arthur Hayes 的宏觀洞察,則爲這場「大輪動」提供了時代背景層面的終極催化劑。

Hayes 在 WebX 大會上明確指出,未來數年加密牛市的核心驅動力將源於美國的地緣政治和財政需求。他預測,美國將主動引導規模高達 10-13 萬億美元的歐洲美元市場,迴流至其可控的、基於區塊鏈的穩定幣生態系統中。這個論斷的意義是顛覆性的,它預示着加密市場即將承接的,將是來自全球傳統金融體系的、以「萬億」爲單位計算的龐大流動性。

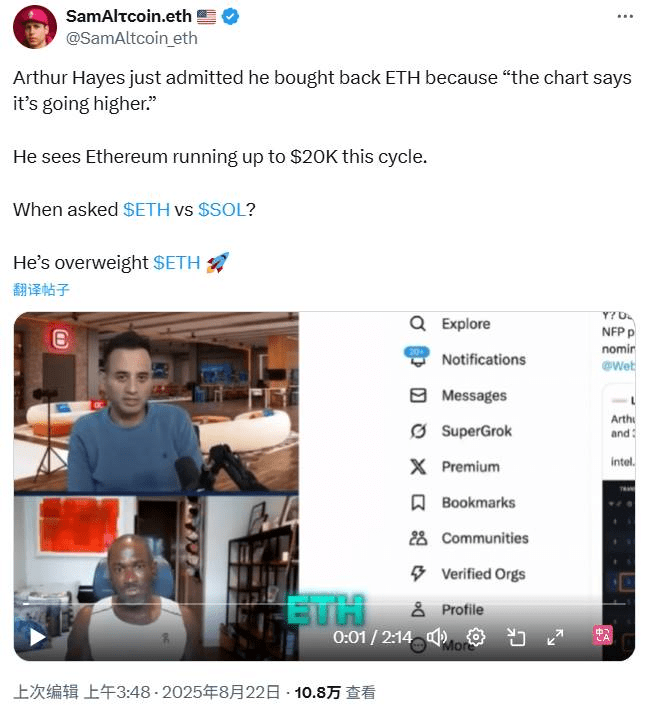

而 Hayes 不僅是預言家,更是行動派。就在上週(8 月 22 日),他公開表示已親自回購以太坊,並給出了「本輪週期漲至 2 萬美元」的驚人目標。這一強烈的看多信號立即得到了機構的響應,我們已知的、正在積極質押 ETH 的上市公司 BitMine,便在第一時間轉發了 Hayes 的採訪以示認同。

這讓答案變得不言而喻:當這股穩定幣洪流需要一個高效、安全且擁有深厚金融樂高積木(DeFi)的平臺時,以太坊及其繁榮的 Layer 2 網絡是唯一的選擇。

此刻,所有線索都彙集到了一起:當數萬億美元的穩定幣涌入以太坊生態,尋求收益(如 Ethena)和交易(如 Hyperliquid)時,對底層資產 ETH 的需求將被指數級放大。而那頭遠古巨鯨,不僅將鉅額 ETH 投入質押,其後續「在 HyperLiquid 上繼續出售 BTC 換取 ETH」的計劃,更是精準地踩在了 Hayes 預言的鼓點上。

他的行爲清晰地表明:他不僅是在購買 ETH 的質押基礎收益,更是在用 22 億美元的龐大身軀,提前佈局一個由穩定幣流動性引爆的、確定性極高的全新 DeFi 夏日。

結論:迎接價值累積的範式轉移

迴歸我們最初的問題:一頭 22 億美元巨鯨的驚天換倉,預示着什麼?

它預示着,加密世界的價值評估體系,正在發生一場深刻的範式轉移。單純依靠宏大敘事和數字稀缺性的「價值儲存」投資邏輯雖然依舊堅固,但資本的天平正在向能夠產生真實收益、承載複雜經濟活動、並能捕獲網絡價值的「生產性資產」傾斜。

我們正在從一個由「HODL」文化主導的時代,邁向一個由「Yield」(收益)和「Utility」(效用)共同定義的時代。

這場「大輪動」並非宣告比特幣的終結。比特幣作爲最去中心化、最抗審查的價值儲存媒介,其「數字黃金」的地位無可撼動,在宏觀避險和資產配置中仍將扮演基石角色。然而,就增長彈性和資本效率而言,市場的聚光燈正不可逆轉地轉向以太坊。

對於投資者和行業觀察者而言,理解這場輪動是把握本輪週期的關鍵。ETH/BTC 匯率不再僅僅是一個交易對,它是一面鏡子,映照出加密世界從 1.0 到 2.0 的演進路徑。那頭遠古巨鯨,用他從比特幣誕生之初積累的財富,爲這條路徑投下了最沉重、最可信的一票。而這,或許僅僅是一個開始。

我是小噢,專業分析和教學,一個你投資路上的導師和朋友!作爲一個分析師,最基本的就是要能幫助大家賺錢。爲你解決迷茫,套單,用實力說話,當你迷失方向不知道怎麼做,關注小噢 小噢給你指明方向