作者:布嚕說

如果有人對你說,你用過穩定幣麼?

你腦海裏大概率會第一時間浮現 USDT、USDC —— 這些與美元掛鉤的穩定幣幾乎成了「穩定幣」的代名詞。

可如果對方說的是歐元穩定幣、黃金穩定幣甚至是剛傳出風聲的人民幣穩定幣呢?這其實揭示了當下穩定幣市場的真實寫照,即美元雖然一家獨大,但穩定幣的世界遠比想象的更爲多元:

它們並不試圖挑戰美元的地位,而是服務於差異化的需求——有人希望用歐元穩定幣來規避匯率波動,有人偏好黃金穩定幣作爲避險資產,還有人期待人民幣穩定幣成爲跨境支付的橋樑。

換句話說,穩定幣,正在從一種單一的美元敘事,走向更復雜的全球多元敘事。

爲什麼要關注非美元穩定幣?

如果說穩定幣是加密世界的「血液」,那麼美元穩定幣就是這一體系裏最核心的血型,過去五年間,USDT 與 USDC 一直穩居市場前二,幾乎壟斷了交易、清算與支付環節:

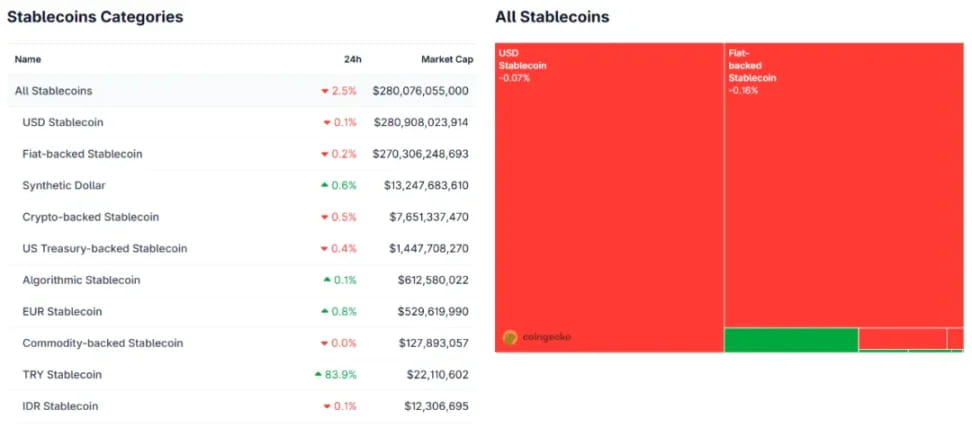

根據 CoinGecko 數據,兩者合計市值佔到穩定幣總規模的 90% 以上,其地位甚至超過美元在全球貿易體系中的實際佔比,處於無可爭議的獨大格局。

來源:CoinGecko

但穩定幣的需求遠不止於「美元化」。

在歐洲,日常的支付、儲蓄與會計體系以歐元計價,用戶持有美元穩定幣往往需要額外承擔匯率波動;在中東或東南亞市場,美元雖然依舊是國際結算的主導貨幣,但本地居民也有將資金錨定在本幣或其他避險資產上的需求;而在宏觀層面,去美元化、區域貨幣聯盟、能源與資源金融化等趨勢,則進一步推高了「非美元錨定」穩定幣的探索聲量。

換句話說,今天我們討論非美元穩定幣,並非是因爲美元穩定幣出了問題,而是因爲現實世界與加密金融的需求本身正在走向多元化,這些差異化需求,構成了非美元穩定幣的市場基礎。

而 imToken 基於「穩定幣已不再是某個統一敘事可概括的工具,它的使用因人而異、因需而異」的市場實踐,也將穩定幣劃分爲多個可探索子集合(延伸閱讀(穩定幣世界觀:如何構建用戶視角下的穩定幣分類框架?))。

其中按 imToken 的穩定幣分類方法,非美元穩定幣目前已有的實踐中(以實際發行流通爲主要考量),主要包含歐元穩定幣與黃金穩定幣。

來源:imToken Web(web.token.im)的非美元穩定幣

非美元穩定幣的主要類型

在非美元穩定幣的版圖裏,最有現實意義的代表是歐元穩定幣。

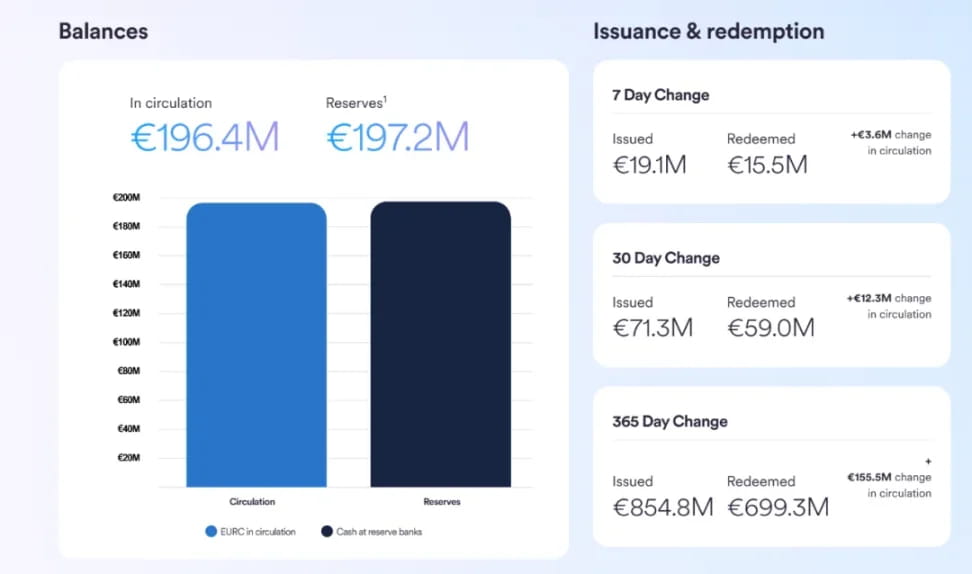

目前市場上較爲主流的產品有 Circle 推出的 EURC 與 Stasis 的 EURS,兩者都以 1:1 掛鉤歐元,由受監管的金融機構提供儲備支持,這類穩定幣的目標受衆也並非全球加密交易用戶,而是歐洲本地用戶。

舉個直觀的例子,一位德國投資者如果使用 USDT 作爲交易媒介,那麼每一次從法幣到美元穩定幣的兌換,都需要承擔歐元兌美元的匯率風險,而若直接使用歐元穩定幣,則能在鏈上完成交易與結算,完全避免匯率損耗。

隨着歐盟 MiCA 等監管框架逐步落地,歐元穩定幣的合規性和應用場景也更加明確,這意味着在未來,歐元穩定幣有望成爲歐洲加密金融的本地主流貨幣映射,雖然當前其市值仍遠小於美元穩定幣,但增長曲線明顯受政策紅利驅動,具備長期滲透的可能性。

來源:Circle

與歐元穩定幣屬於本地結算便利的邏輯不同,另一類頗具代表性的非美元穩定幣則是黃金穩定幣。

黃金自古以來就是全球金融體系的「價值錨」,即便美元脫鉤金本位已逾半個世紀,各國央行依然將黃金視作核心外匯儲備,在加密領域這一傳統避險資產也通過代幣化的方式被搬上了鏈,典型代表便是 PAX Gold(PAXG) 和 Tether Gold(XAU₮)。

它們的機制相對直觀,每一枚代幣對應一盎司實物黃金,由託管機構(如倫敦或瑞士金庫)保管,用戶既可以像持有 USDT 一樣在錢包間自由轉移這些代幣,在 DeFi 協議中將其作爲抵押品參與借貸或收益農場,也可以通過贖回機制提取實物黃金,這樣一來,黃金的傳統避險屬性得以與區塊鏈的高流動性結合。

因此與實物金條或黃金 ETF 相比,黃金穩定幣最大的創新在於「可分割性與流動性」,傳統黃金動輒以克、盎司計量,難以小額分割;而黃金 ETF 雖然便於交易,但依賴金融市場清算,黃金穩定幣則突破了這些限制——既能代表真實的硬資產,又能以代幣形式在鏈上快速轉移和拆分,大大降低了交易門檻。

當然,它也並非沒有缺陷,黃金價格本身會受全球經濟、利率環境及地緣風險波動,因此黃金穩定幣並不像美元穩定幣那樣具備近乎絕對的價格穩定性,但對於希望在鏈上尋求多元儲值的人而言,它提供了一種更接近硬資產的配置選項。

總的來看,歐元穩定幣與黃金穩定幣,代表了非美元穩定幣兩種截然不同的邏輯:前者強調區域貨幣的本地便利與合規發展,後者則強調傳統避險資產的數字化與流動性提升。它們共同推動穩定幣的敘事從單一的「美元霸權」,逐漸演化爲多元化的全球貨幣生態。

非美元穩定幣路在何方?

站在宏觀角度看,非美元穩定幣的興起,並不會在短期內削弱美元穩定幣的霸主地位,畢竟無論是加密交易的全球結算,還是跨境清算的流動性支撐,美元的地位都根深蒂固。

但這並不意味着非美元穩定幣毫無意義,它們更像是對現有格局的補充與擴展,是在美元主導的金融秩序之外,探索多元貨幣錨定的新選項。

以歐元穩定幣爲例,它的價值在於爲歐洲用戶降低匯率摩擦,配合 MiCA 等監管政策的落地,有望成爲區域化的數字金融基石;而黃金穩定幣則通過將傳統避險資產與區塊鏈流動性結合,給投資者提供了一種兼具儲值與靈活性的全新工具。

除此之外,這兩天傳出消息的人民幣穩定幣也在逐步進入加密語境,雖然目前尚未形成規模化流通,但在跨境結算與區域貿易結算中,它具備政策推動與實際需求雙重驅動力,一旦結合合規化的鏈上金融基礎設施,人民幣穩定幣完全可能成爲「去美元化」議題下的重要籌碼。

然而,非美元穩定幣也面臨侷限:

首先是流動性不足,與數千億規模的 USDT、USDC 相比,非美元穩定幣的市值普遍有限,導致在二級市場的深度與接受度不足;

其次應用場景單一,歐元穩定幣更多侷限在歐洲,黃金穩定幣偏向儲值,人民幣穩定幣則受到政策窗口與合規環境的制約,這意味着它們很難像美元穩定幣那樣成爲全球通用貨幣;

但從長期視角看,穩定幣的故事正逐步走向「多極化」,美元穩定幣仍將是加密金融的主幹,而歐元、人民幣、黃金等錨定資產,則在各自維度中補齊了市場需求。

它們或許無法取代美元,但正在不斷拓寬穩定幣的邊界,重塑整個生態的結構與層次——穩定幣的未來,或許並不是某一種貨幣的勝出,而是多種錨定資產並存、相互補充的格局。

美元穩定幣是起點,但絕不是終點。