作者:Daniel Kim、Ryan Yoon、Jay Jo,來源:Tiger Research,編譯:Shaw 金色財經

關鍵要點

比特幣的機構採用加速——美國401(k)投資解鎖,交易所交易基金(ETF)和企業實體繼續大規模增持

2021年以來的最佳環境——全球流動性處於歷史高位,主要國家紛紛降息

從散戶主導轉向機構主導市場——儘管有市場過熱的信號,但機構買盤堅定支撐着市場下行風險

全球流動性擴張、機構積累和監管政策利好推動推動比特幣採用

目前,比特幣市場由三大核心因素驅動:1)全球流動性擴張,2)機構資金加速流入,3)對加密貨幣友好的監管環境。這三個因素同時發揮作用,造就了自 2021 年牛市以來最強勁的上升勢頭。比特幣同比上漲約 80%,我們預計短期內不會有太多因素能破壞這一上升勢頭。

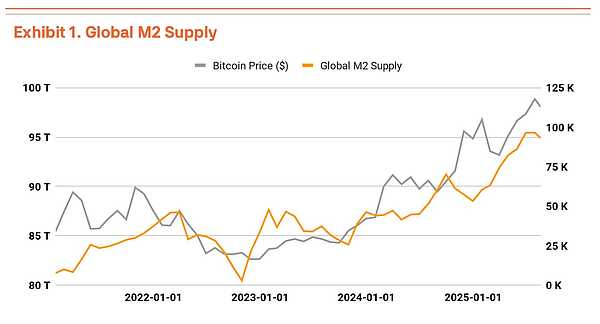

在全球流動性方面,值得關注的是,主要經濟體的廣義貨幣供應量(M2)已超過 90 萬億美元,創下歷史新高。從歷史上看,M2 增長率與比特幣價格呈現出相似的走勢,如果當前的貨幣擴張態勢持續下去,比特幣仍有很大的升值空間(見圖 1)。

此外,美國總統特朗普要求降息的壓力以及美聯儲的鴿派立場爲過剩的流動性流入替代資產開闢了道路,比特幣成爲主要受益者。

與此同時,機構投資者正以前所未有的速度增持比特幣。美國現貨 ETF 持有的 130 萬枚比特幣約佔總供應量的 6%,而 Strategy(MSTR)一家就持有 629,376 枚比特幣(價值 712 億美元)。關鍵在於,這些購買行爲代表的是結構性策略,而非一次性交易。Strategy 通過可轉換債券發行持續買入,尤其表明了新需求層的形成。

此外,特朗普政府 8 月 7 日發佈的行政命令具有重大意義。允許 401(k) 退休賬戶投資比特幣,這爲比特幣打開了一個規模達 8.9 萬億美元的資金池。即使按保守的 1%配置比例計算,也將意味着 890 億美元的資金流入——約佔比特幣當前市值的 4%。鑑於 401(k) 基金的長期持有特性,這一發展不僅有助於比特幣價格上漲,還有助於降低其波動性。這標誌着比特幣從投機性資產向核心機構資產的轉變已成定局。

散戶活動減弱,機構推動交易量

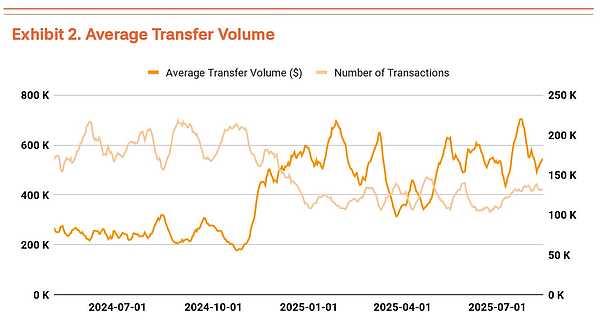

比特幣網絡目前正圍繞大型投資者進行重組。日均交易筆數從 2024 年 10 月的 66 萬筆下降 41% 至 2025 年 3 月的 38.8 萬筆,但每筆比特幣交易的金額實際上有所增加。來自諸如 Strategy 等機構的大額交易增多,擴大了平均交易規模。這表明比特幣網絡正從“小額高頻”交易模式轉向“大額低頻”交易模式(見圖 2)。

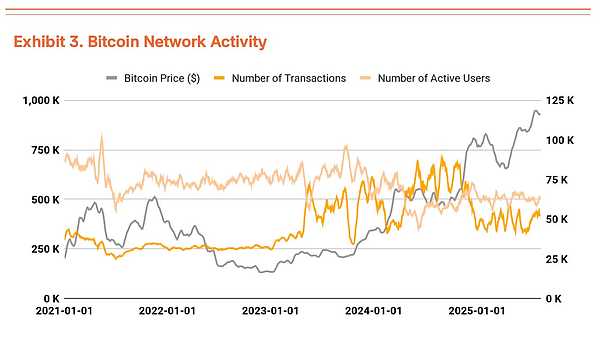

然而,基本指標顯示增長不均衡。儘管機構重組明顯推動了比特幣網絡價值的上升,但交易數量和活躍用戶仍未恢復(見圖 3)。

根本性的改善需要通過基於比特幣的去中心化金融服務(BTCFi)及其他舉措來激活生態系統,但這些仍處於早期發展階段,需要時間才能產生顯著影響。

超買,但機構提供支撐

鏈上指標顯示出一些過熱信號,但大幅下行風險仍然有限。MVRV-Z 指標(衡量當前價格相對於投資者平均成本基差的比率)目前處於 2.49 的過熱區域,近期飆升至 2.7,警示短期內可能出現回調(見圖 4)。

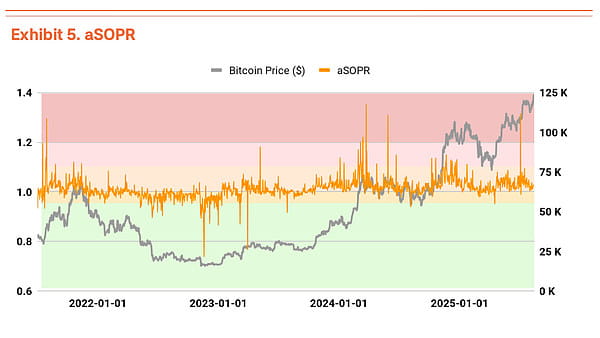

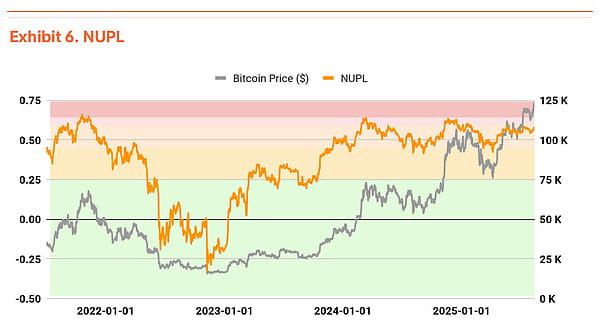

不過,追蹤投資者已實現盈虧的 aSOPR(1.019)和衡量全市場未實現盈虧的 NUPL(0.558)均處於穩定區間,這表明整體市場狀況良好(見圖表 5、6)。

簡而言之,雖然當前價格相對於MVRV-Z 指標處於高位,但實際拋售發生在適度盈利水平(aSOPR),而且整個市場尚未進入過度盈利區域(NUPL)。

支撐這種強勁勢頭的是機構投資者買盤超過散戶。ETF和策略型實體持續積累,爲價格提供了堅實支撐。短期內可能會出現回調,但趨勢逆轉的可能性似乎不大。

目標價190,000美元,上漲潛力67%

我們的TVM方法通過以下框架得出190,000美元的目標價:我們先確定一個基礎價格135,000 美元(從當前價格中剔除極端的恐懼和貪婪情緒),然後應用3.5%的基本面指標乘數和35%的宏觀經濟指標乘數。

基本面指標乘數反映了網絡質量的提升——儘管交易數量減少,但交易價值卻更高。宏觀指標乘數捕捉到了三個強大的力量:全球流動性不斷擴張(例如,M2超過90萬億美元)、機構採用速度加快(例如,ETF持有130萬枚比特幣)以及監管環境不斷改善(例如,401(k) 計劃的資格解鎖了8.9萬億美元)。

從當前水平來看,這意味着有 67% 的上漲潛力。雖然這一目標看似激進,但它反映了比特幣正在經歷的結構性轉變,即從投機性資產向機構投資組合配置的轉變。