作者:Ignas

編譯:Luffy,Foresight News

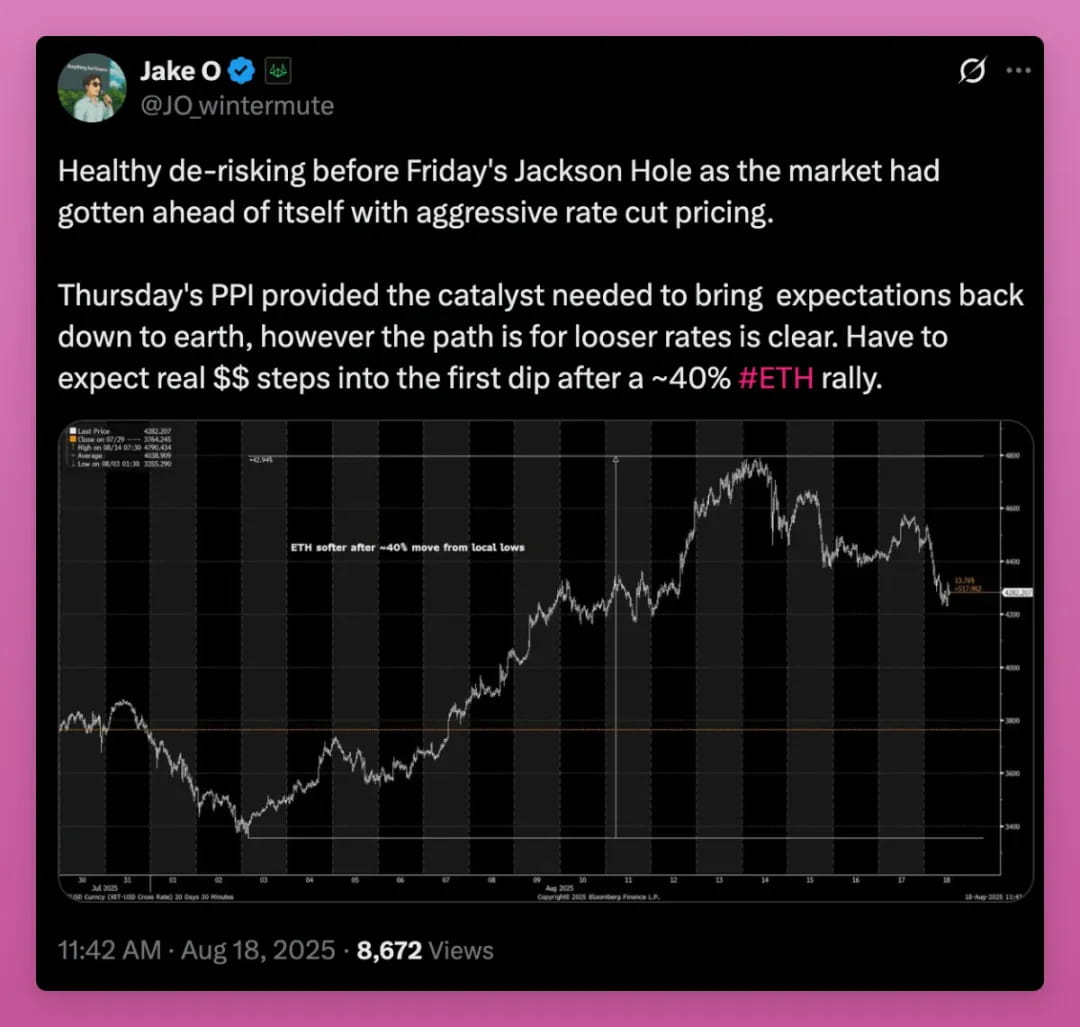

我寫這篇文章時,加密貨幣短期最大的不確定性就是利率走勢。關鍵看兩點:一是鮑威爾在傑克遜霍爾會議(8 月 22 日週四)的表態,二是美聯儲在 9 月 16-17 日聯邦公開市場委員會(FOMC)會議上如何確定利率。

若釋放鴿派信號→2 年期美債收益率與美元指數回落→比特幣 / 以太坊上漲

若出現鷹派降息或維持高利率更久→風險資產遭拋售,山寨幣先暴跌

這是 ChatGPT 5 思維模型和 Deepseek 的 Deepthink 模型的結論。而 X 平臺上不少人也持相同觀點,這也解釋了近期山寨幣的下跌。

說實話,加密貨幣對宏觀因素的依賴挺讓人沮喪的,但上一輪週期因全球加息見頂的事實表明,我們沒法忽視這些因素。

不過正如 Wintermute 交易員傑克所言,我的 AI 模型也描繪了看漲前景:降息終將到來。不確定性在於 「何時降、降多少次、降幅多大」。

如此說來,現在與上一輪週期結束時恰好相反:降息將至,那麼牛市頂點是否還遠遠未到?

我希望如此,但我周圍交談的每個人都計劃出售。那誰在買入以抵消拋售壓力呢?

上一輪週期我們依賴的散戶投機者還沒入場(從 iOS 應用商店的加密應用數據能看出來)。目前最大的買家是:

現貨 ETF

加密資產財庫(DAT)

我擔心的是:機構、加密資產財庫及其他大戶的購買力,能否抵消一輪又一輪散戶的拋售?還是說他們的購買力會耗盡?

理想情況下,這是個持續數年的過程,價格穩步上漲會逐漸淘汰那些不堅定的投資者。

最有意思的結果可能是:即便多數加密 「原住民」 拋售,加密貨幣仍繼續上漲,進而引發進一步的上漲行情。

無論如何,加密資產財庫既是重大風險點也是關鍵看漲因素,我想簡單聊聊這一點。

現在全看加密資產財庫了

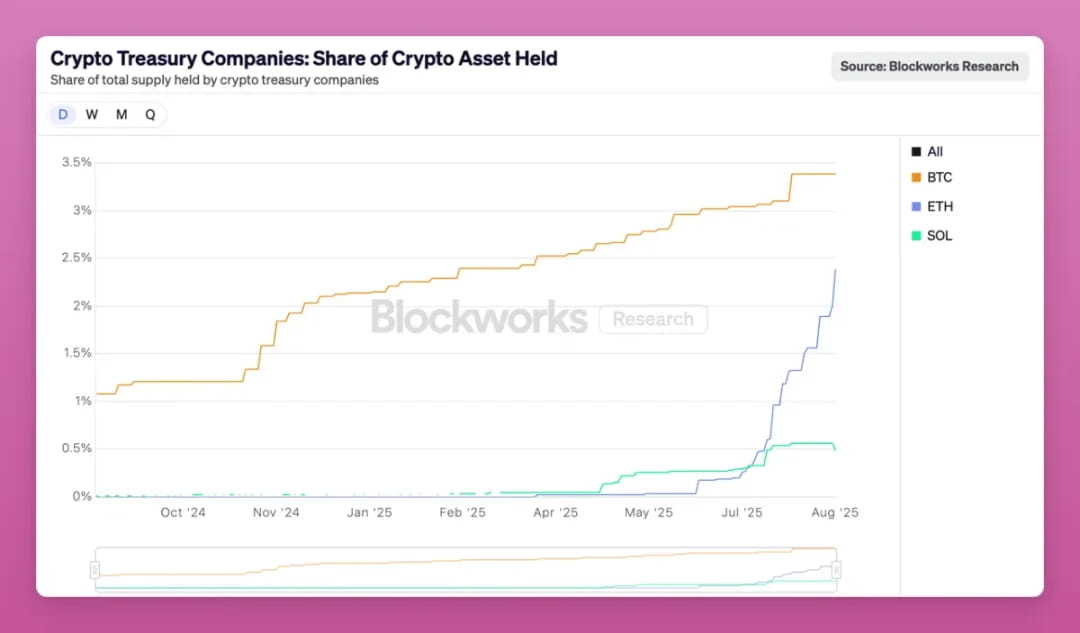

看看加密資產財庫收購以太坊的速度就知道了。

以太坊加密資產財庫用了不到 3 個月,就收購了以太坊總供應量的 2.4%。

換個角度看:目前最大的以太坊加密資產財庫(Bitmine)的持倉量已與加密交易所 Kraken 相當,超過了 OKX、Bitfinex、Gemini、Bybit、Crypto.com 等交易所,甚至超過了 Base 鏈跨鏈橋中的持倉量。

按這個速度,幾個月內以太坊加密資產財庫的持有比例就會超過比特幣。短期來看這對以太坊是利好,但一旦加密資產財庫需要清算以太坊持倉,風險就來了。

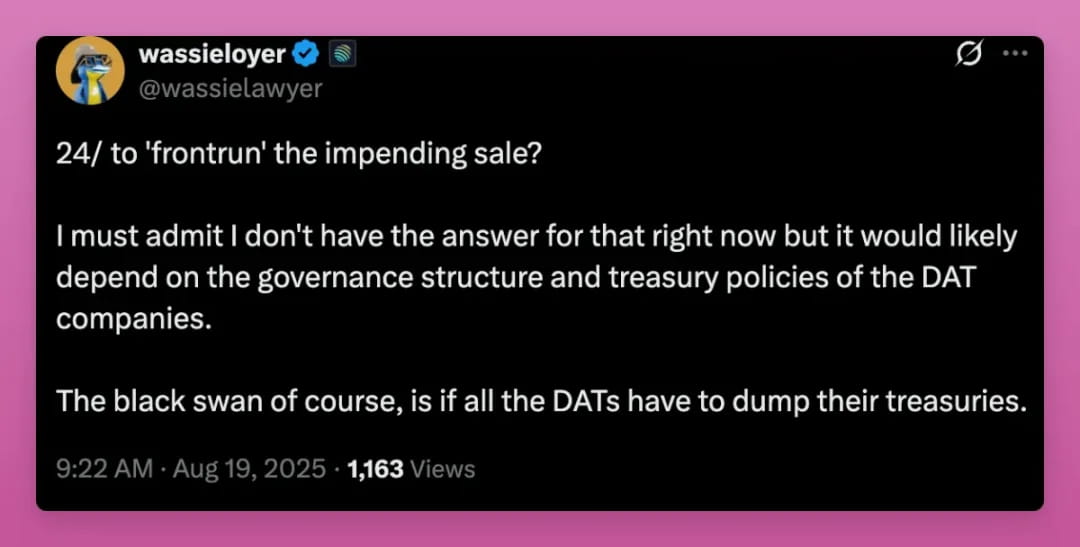

但就連 Wassie 也承認,當調整後淨資產價值(mNAV)轉爲負值時,加密資產財庫會發生什麼仍不清楚。

X 平臺上有很多相關猜測,但我的建議是:持續追蹤加密資產財庫的數據,尤其要關注調整後淨資產價值是否持續低於 1。

我寫這篇文章時,SBET、BMNR 的交易價格略高於調整後淨資產價值 1,而 BTCS 則低於 1。

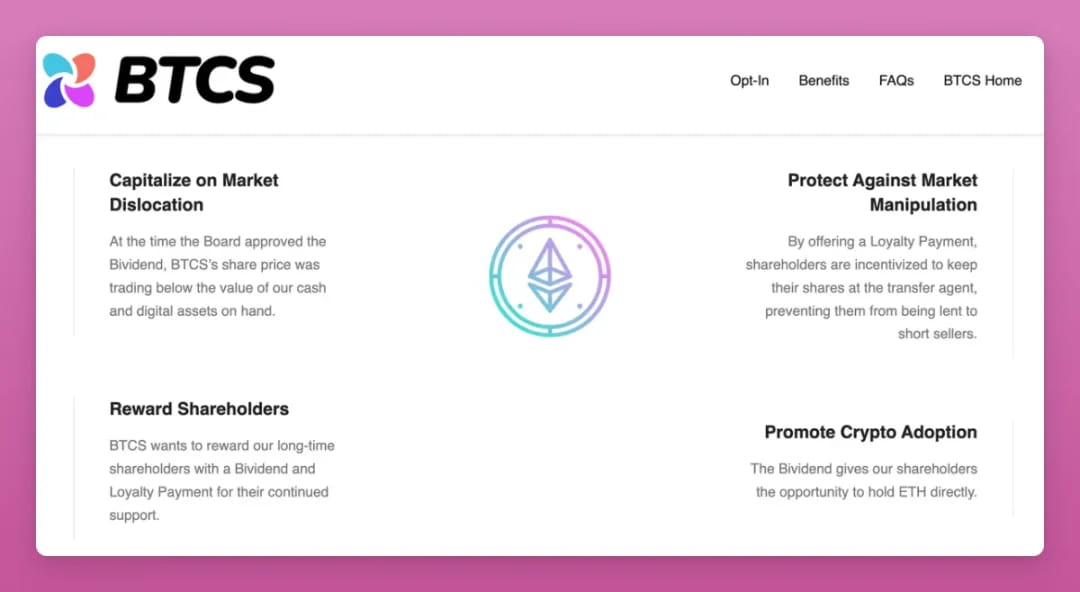

那麼 BTCS 在做什麼?

爲吸引更多股票買家,BTCS 宣佈了首個 「雙股息」:每股一次性發放 0.05 美元的 ETH 股息,以及 0.35 美元的現金股息。

最重要的是,他們提供......請仔細閱讀...... 「我們將向那些將其股份轉移到我們的過戶代理處登記並持有至 2026 年 1 月 26 日的股東提供一次性每股 0.35 美元的以太坊忠誠度獎勵。」

對加密原住民來說,BTCS 這操作像是在搞傳統金融的 「質押機制」,目的是不讓股東賣股票。他們發 「雙股息」 的動機,源於調整後淨資產價值低於 1,以及爲了 「防範市場操縱」—— 防止股票被借給做空者。

另外,這些股息從哪來?其實是用他們收購的以太坊支付的。

看起來不太妙,對吧?

至少他們目前還沒公開拋售以太坊。我猜測,最先撐不住並拋售加密資產的財庫,會是那些吸引不到股票買家的小公司。所以要跟蹤下面這些儀表盤,識別加密資產財庫並研究它們如何處理加密持倉。

加密貨幣推特可能會忽略小的加密資產財庫,但它們的動向能讓我們預判那些規模更大、具有系統重要性的加密資產財庫會怎麼做。

推薦幾個值得關注的儀表盤:

Blockworks

The Block

Delphi

Crypto Treasuries 1

Crypto Treasuries 2

Crypto Stock Tracker

需要注意的是,不同儀表盤報告的數據略有差異,這會增加分析難度。我們得密切關注其他加密資產財庫的動向。

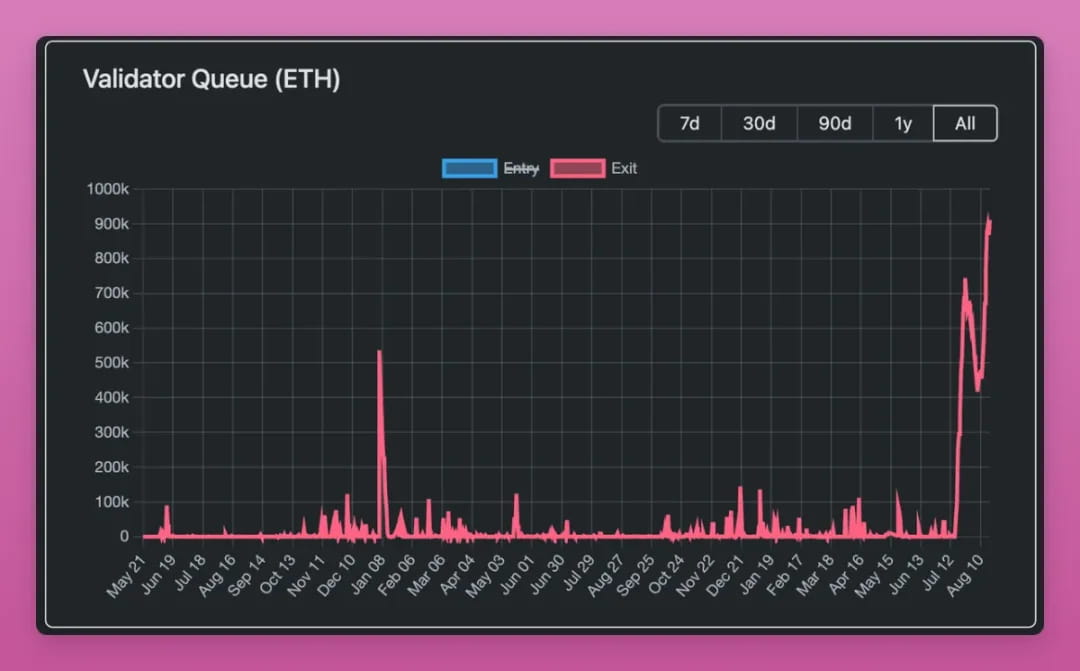

不過,考慮到當前調整後淨資產價值溢價處於低位,且以太坊解除質押隊列數量創下紀錄,以太坊漲勢可能會放緩幾天甚至幾周,這不足爲奇。

在轉到其他話題之前我想補充一句:我對山寨幣加密資產財庫越來越樂觀了。

山寨幣加密資產財庫的看漲邏輯

本輪週期,新代幣發行量創下紀錄。雖然多數是沒價值的 Meme 幣,但代幣發行成本實際上已降至零。

對比前幾輪週期:工作量證明分叉需要礦機(比如萊特幣、狗狗幣),或是搭建質押基礎設施(比如 EOS、SOL、ETH)。即便在上一輪週期,發行代幣也需要一定的技術知識。

本輪週期前,值得關注的代幣數量是 「可控」的,包括幾個借貸協議代幣、去中心化交易所代幣、幾個公鏈代幣、基礎設施代幣等。

而現在,代幣發行成本歸零,更多項目推出代幣,尤其是隨着 Pump.fun 的興起,山寨幣越來越難吸引足夠的關注和資金流入。

舉個例子:下面我列了 11 個數字,但要是有幾千個呢?根本找不到 「謝林點」(指衆人在無溝通時的默認共識點)。

以前只有比特幣和 「其他幣」 的區別。加上 MicroStrategy 持續買入,只有比特幣能漲起來。

而山寨幣加密資產財庫改變了這種格局。

首先,極少有山寨幣項目能策劃加密資產財庫的收購方案。這需要特定的知識和技能,多數項目都不具備。

其次,只有有限的山寨幣 「值得」 擁有加密資產財庫。比如 Aave、Ethena、Chainlink、Hype,或是 DeFi 代幣指數。

第三,或許也是最重要的一點:加密資產財庫讓 ICO 項目有了 「IPO 時刻」,能吸引原本無法觸及的機構資金。就像我在 X 平臺上寫的:

我以前覺得山寨幣加密資產財庫就是瘋狂的龐氏遊戲。但仔細想想,加密資產財庫讓山寨幣得以「公開上市」—— 從 ICO 走向 IPO。BNB 的加密資產財庫就像幣安的 IPO,而幣安原本可能沒法正經 IPO。再比如 $AAVE 的加密資產財庫,能讓傳統金融資本投資借貸領域的未來。多來些這樣的加密資產財庫吧。

最後,和比特幣、以太坊不同,山寨幣沒有 ETF 來吸引機構投資者。

因此,山寨幣加密資產財庫是我會重點關注的領域。它們帶來了不同,比如能吸收風投的場外拋售,或是以折扣價收購代幣等。

Ethena 已是早期案例,但我還想看看當某個流通量佔比高的山寨幣有了加密資產財庫後,會發生什麼。

該賣了嗎?

正如我前面所說,身邊很多人都計劃拋售。但他們不想在當前價格賣。

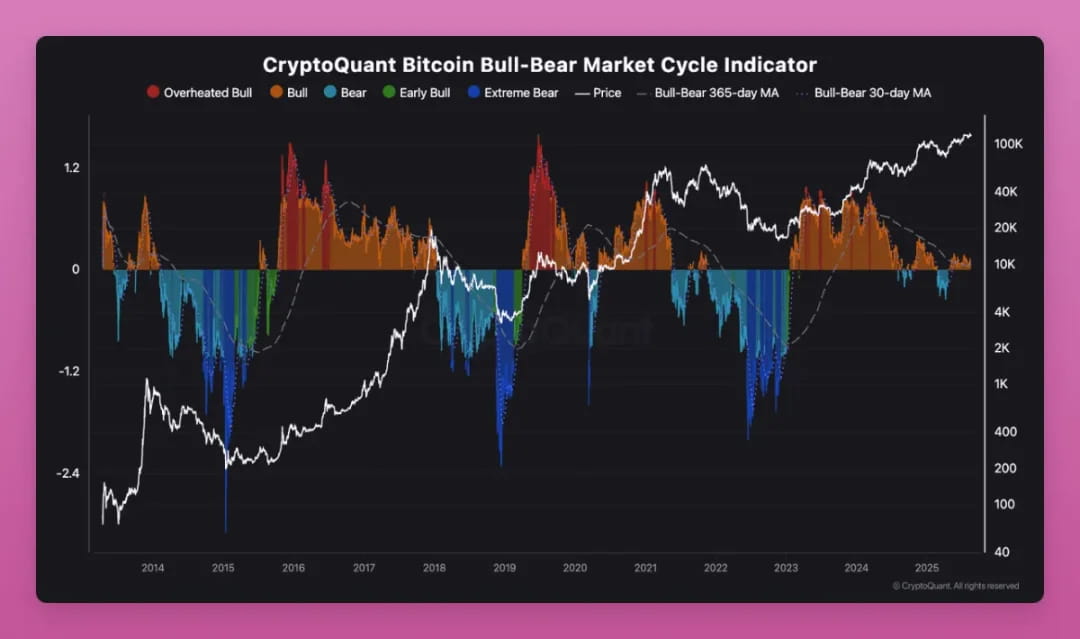

爲什麼?因爲所有指標看起來仍出奇地健康。CryptoQuant 的 「全能動量指標」 通過盈虧指數追蹤牛熊週期。

核心結論(和幾個月前相比沒太大變化):

比特幣正處於牛市中期。

持有者在獲利了結,但尚未出現極端狂熱。

在估值過高之前,價格仍有上漲可能。

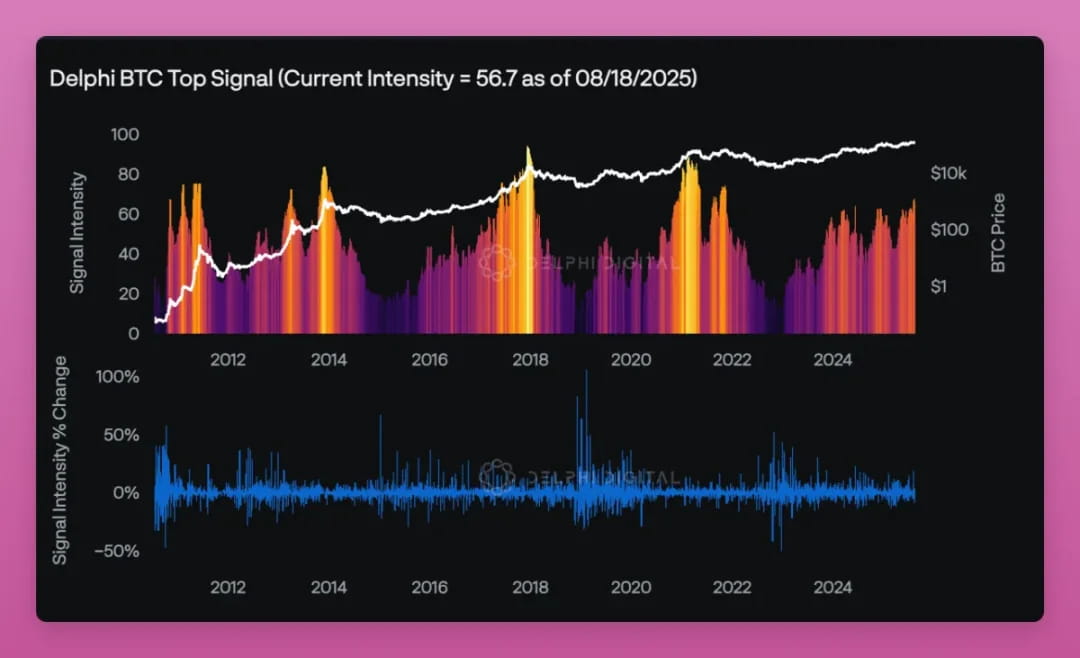

儘管如此,Delphi 的比特幣頂部信號儀表盤顯示,市場接近過熱但仍在可控範圍:強度得分爲 56.7,而頂部通常在 80 左右。

恐懼與貪婪指數已回到 中性。

此外,Glassnode 追蹤的 30 個指標中,沒有一個顯示市場見頂。

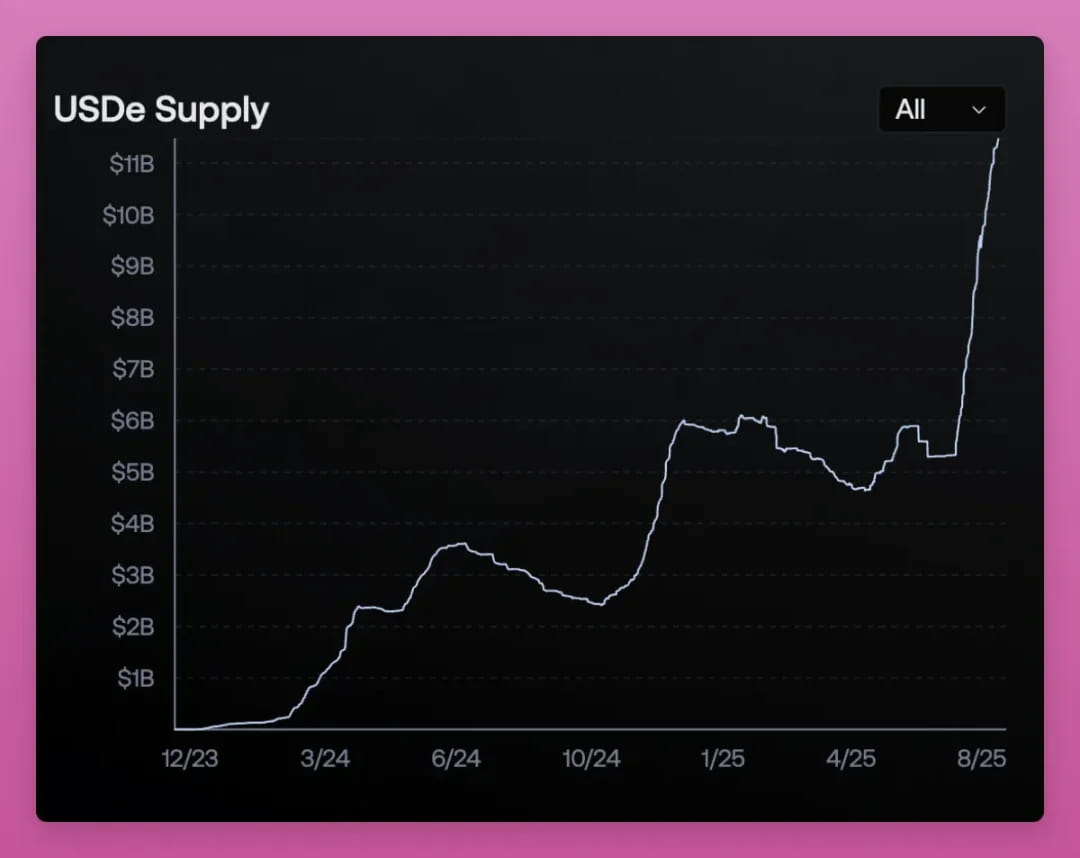

我以前會通過資金費率峯值判斷市場頂部,但現在懷疑這個指標是否被 Ethena 扭曲了。

以前資金費率高意味着太多投機者做多,通常隨後就會暴跌。但 Ethena 的 USDe 打破了這個信號。

USDe 通過做多現貨、做空永續合約來鑄造穩定幣,賺取資金費率作爲收益。當資金費率上升時,會鑄造更多 USDe,增加空頭頭寸,進而壓低資金費率。形成了一個循環。

所以現在資金費率高不再意味着市場過熱,可能只是 Ethena 在增發更多 USDe。

那不如換成追蹤 USDe 的供應量?這樣看的話,市場確實挺熱,USDe 供應量一個月內翻倍了。

綜合來看,我覺得市場狀況還不錯。但由於第三、四輪週期的很多投機散戶持有 「足以改變人生」 的未實現收益倉位,每次大幅上漲都會遭遇拋售。

希望加密資產財庫和以太坊能吸收這些拋壓。

另外,熊市也可能因宏觀動盪再次意外到來,而這種動盪可能會暴露加密領域中我們尚未發現的隱藏槓桿。

之前在 「市場現狀」 系列的第一篇文章裏,我提到了幾個可能存在槓桿的領域:

Ethena:USDe 的抵押品已從以太坊多數轉爲比特幣,現在又轉向了流動性穩定幣。

再質押:相關敘事雖沉寂,但流動性再質押協議(LRTs)正整合到主流 DeFi 基礎設施中。

循環套利:投機者爲追逐高收益,通過循環操作加槓桿挖礦。

Ethena 曾是我最擔心的,但現在加密資產財庫成了主要關注點。要是存在我們完全沒意識到的隱藏槓桿呢?這事兒總讓我睡不着覺。

賣了之後該做什麼?

把稅基轉到葡萄牙後,我對加密貨幣的投資策略變了。

在葡萄牙,若持有資產超過 365 天,資本利得稅爲 0%;此外,加密貨幣之間的交易不徵稅。

這意味着我可以轉成穩定幣,持有一年,就能獲得免稅收益。

問題是:該把穩定幣存到哪裏,才能在安心睡覺的同時最大化收益?

令人意外的是,足夠靠譜的協議沒幾個。追逐高收益就得在不同協議間來回切換,還得警惕 「金庫遷移」(比如合約升級時),當然還有黑客風險。

Aave、Sky(Maker)、Fluid、Tokemak、Etherfi 的金庫被提得最多,但還有很多其他選擇,比如 Harvest Finance、Resolv、Morpho、Maple 等。

問題來了:哪個協議能讓你安心放一年穩定幣?我個人可能只信得過兩個。

第一個是 Aave。但 USDe 的增長以及 LST ETH/ETH 的循環套利,讓我有點擔心出現大規模清算(不過 Aave 新的 「保護傘」 機制有所幫助)。

第二個是 Sky。但標普全球評級給了它一個 「首次穩定幣系統信用評級」,結果讓人擔心 —— 評級爲 B-,屬於 「有風險但未到崩潰邊緣」 的檔次。

弱點包括:

存款人集中

治理仍與 Rune(MakerDAO 創始人)深度綁定

資本緩衝薄弱

監管不明

這意味着 Sky 的穩定幣(USDS、DAI)雖被認爲有可信度,但很脆弱。正常時期沒問題,但在大規模贖回或貸款違約等壓力事件中,可能會受重創。

正如 PaperImperium 所說:「對主流穩定幣來說,這是個災難性的評級。」

不過傳統金融的風險承受能力比加密原住民低得多,但把所有穩定幣都放在一個協議裏也肯定不行。

這也說明加密貨幣仍處於早期,目前還沒有真正的 「被動投資」,除了比特幣和以太坊。