如果你最近關注加密市場,一定注意到了LINK的強勁表現。

公開數據顯示,LINK 在最近一個月上漲近30%;對於一個敘事不溫不火的老幣來說,這樣的表現足夠亮眼,近期社媒上關於 LINK 的討論也越來越多。

不過當大多數人還在爭論LINK是否只是一個"預言機代幣"時,全球最大的金融機構們,如摩根大通、SWIFT、萬事達卡和DTCC,已經悄然將 Chainlink 部署在其區塊鏈戰略的核心位置。

最近,加密投資機構M31 Capital發佈了一份長達90頁的深度研究報告,給出了一個大膽預測:LINK 還具有20-30倍的上漲潛力。

報告認爲,全球金融資產的代幣化浪潮將帶來30萬億美元的機遇,而 Chainlink 不是參與者之一,而是區塊鏈中間件領域唯一的基礎設施壟斷者。

深潮 TechFlow 對該報告進行了解讀和整理,篩選出其中的關鍵觀點與數據,以便更好的進行閱讀。

(注:本報告和解讀並不構成任何投資建議。加密市場波動劇烈,還請自行做好研究與判斷。)

核心投資邏輯:價值相對低估,”買盤“敘事浮出水面

報告總體認爲LINK代表了目前加密市場最佳的風險/回報投資機會之一,幾個核心的論點如下:

$30萬億大趨勢的主要受益者 - 全球金融系統正向代幣化轉型

鏈上金融中間件的完全壟斷地位 - 無競爭對手可提供同等的技術可靠性和機構信任

被誤解的資產 - 儘管擁有無與倫比的集成度和主導市場份額,但市值遠低於其戰略價值

現實的20-30倍上漲空間 - 相比之下,客觀上較差的對標資產XRP交易價格比LINK高15倍

具體來看,報告從3個方面具體闡述了 LINK 當前爲何被低估。

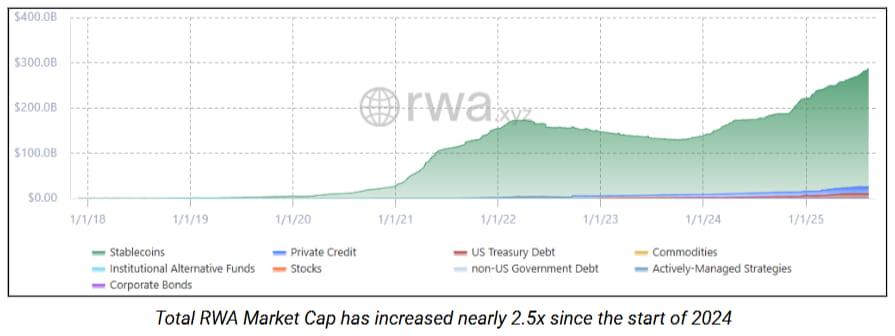

RWA 浪潮隱形受益者

2024年以來,代幣化實物資產(RWA)市場已經增長了2.5倍。BlackRock的BUIDL代幣化貨幣市場基金已達20億美元規模;摩根大通、高盛、嘉信理財等傳統金融巨頭不再是試點,而是在實際部署。

但代幣化的美國國債怎麼知道當前利率?鏈上的黃金代幣怎麼驗證實物儲備?跨鏈的資產轉移怎麼確保安全合規?

它們都需要Chainlink。一切的前提,在於有一個可信的數據和互操作層。

業務壟斷,但價值低估

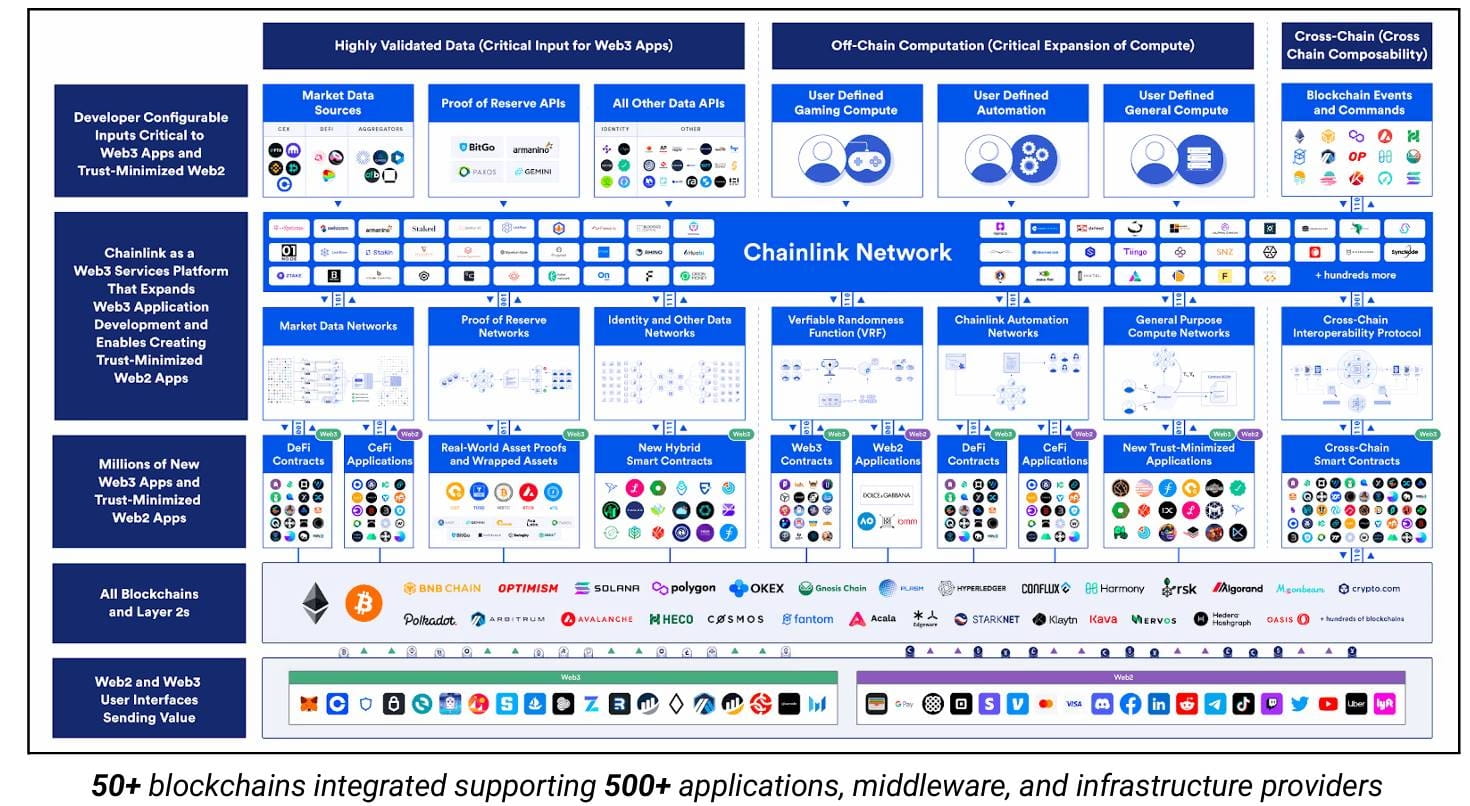

Chainlink在其領域是真正的壟斷者:

24萬億美元+ 的鏈上交易價值已通過Chainlink實現

850億美元 的總價值保護(TVS)

180億+ 驗證消息總數

50+ 區塊鏈集成,500+ 應用集成

沒有任何競爭對手能提供 Chainlink 的技術可靠性、產品廣度、合規能力和機構信任度的組合。一旦集成,它就成爲具有高轉換成本和自我強化網絡效應的關鍵任務基礎設施。

對比維度 Chainlink (LINK) Ripple (XRP) 實際效用 爲500+協議提供關鍵基礎設施 幾乎無實際使用 機構採用 SWIFT、摩根大通、DTCC等深度集成 極少機構實際使用 市場份額 90%+ TVS(預言機總保護價值) 不適用 市值 約220億美元 約3,300億美元

作爲對比,XRP的市值是LINK的15倍,卻沒有LINK十分之一的實際價值。

敘事反轉

多年來,LINK一直揹負着"團隊砸盤"的負面敘事。但2024年8月推出的 LINK 儲備機制帶來了變化。

之前:Chainlink Labs通過出售代幣資助運營,造成持續拋壓

現在:數億美元的企業收入自動轉換爲LINK購買,創造持續買盤

加上更多的合作預期,更多機構試點在未來12-18個月內投入生產,可驗證的鏈上收入將大幅飆升。

市場還在用舊眼光看待LINK,而基本面已經發生了根本性轉變。這種認知差距,正是巨大投資機會的來源。

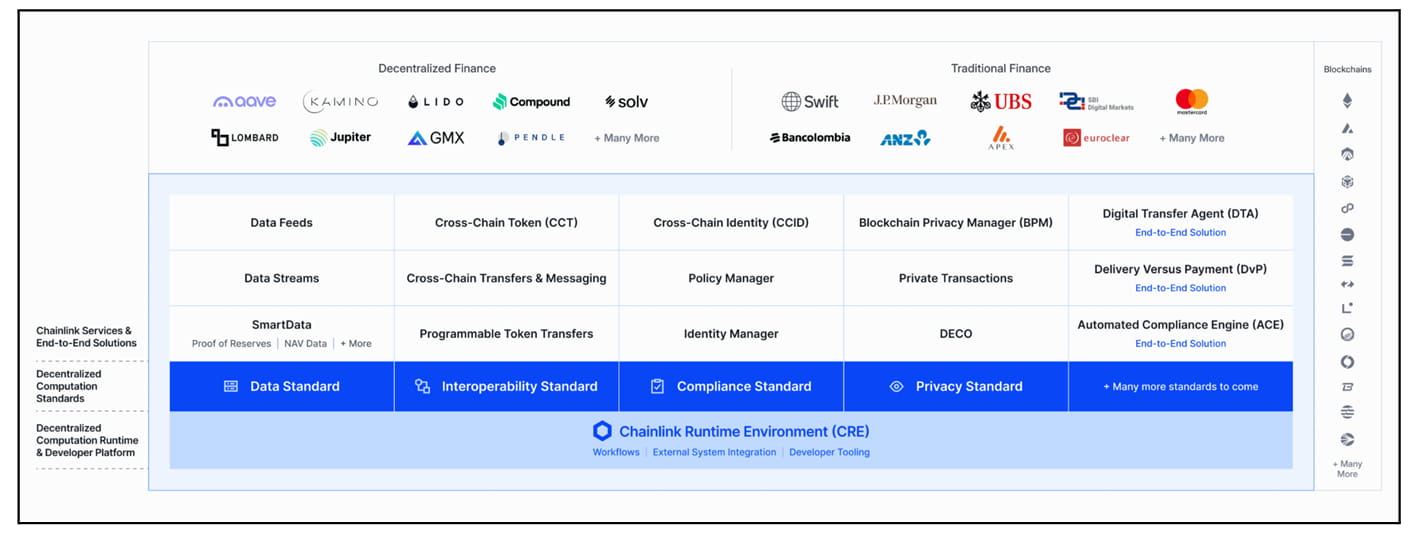

全球金融巨頭的 Chainlink 部署圖譜

報告也列舉了一些關鍵的合作用例,尤其是傳統金融巨頭。

SWIFT: 2024年11月,使用Chainlink CCIP實現傳統SWIFT消息觸發鏈上代幣操作

參與機構包括:ANZ、法國巴黎銀行、紐約梅隆銀行、花旗、Clearstream、Euroclear、勞埃德銀行等;成功模擬了代幣化資產在公鏈、私鏈之間的轉移

摩根大通Kinexys:2025年6月,摩根大通的區塊鏈部門Kinexys與Ondo Finance完成了首次跨鏈交割對付款(DvP)結算

Chainlink角色:CRE(企業級運行環境)協調工作流程,CCIP 協議確保跨鏈消息安全

白宮認可,技術和政策背書:

白宮加密峯會 ,創始人 Sergey Nazarov受邀參加,與總統及內閣官員直接對話

白宮數字資產報告 - Chainlink被正式認定爲數字資產生態系統的核心基礎設施

Chainlink發佈了10+個聯邦機構區塊鏈用例的詳細方案

最關鍵的是,這些都不是孤立的實驗,每個成功的試點都代表着一種用例。這些用例裏都有 ChainLink 的影子,只是它未必站在臺前。

(Chainlink典型企業合作案例,AI翻譯)

不只預言機,中間件的壟斷地位

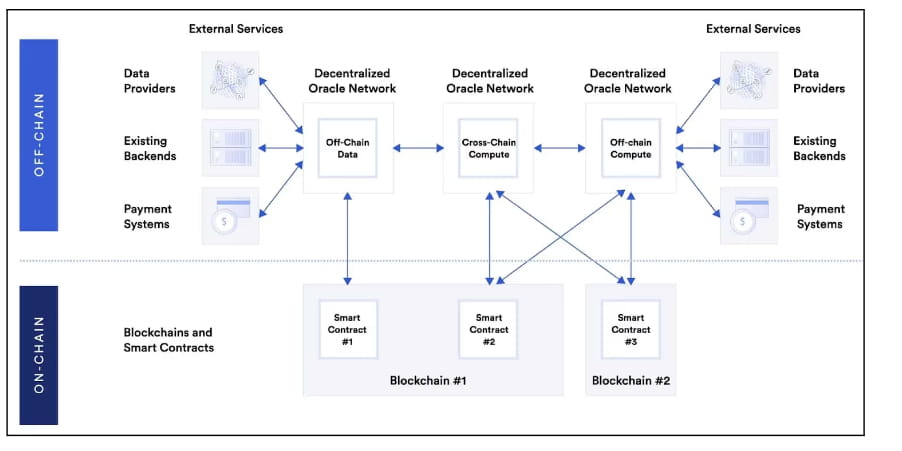

很多人對Chainlink的認知還停留在"價格預言機"階段。實際上,Chainlink已經構建了一個完整的區塊鏈中間件生態系統,成爲連接區塊鏈與現實世界不可或缺的橋樑。

它的產品覆蓋五個關鍵領域:

數據(Data)

提供市場數據流(如價格源)、儲備證明(Proof-of-Reserve)、可驗證隨機性(Verifiable Randomness)以及超低延遲的數據流。

這些功能確保區塊鏈應用可以可靠地獲取鏈外數據,支持金融應用、遊戲、保險等多種場景。

計算(Compute)

提供鏈下計算功能(例如通過Functions實現的複雜計算)以及事件驅動的自動化功能。

這使得區塊鏈能夠處理複雜的邏輯和計算,而無需過度消耗鏈上資源。

跨鏈互操作性(Cross-Chain Interoperability)

提供CCIP(跨鏈互操作協議),支持多網絡風險管理。

CCIP使得不同區塊鏈之間的資產和數據能夠安全傳輸,解決了跨鏈通信的難題。

合規(Compliance)

提供自動化合規引擎(ACE),用於根據司法規則編程執行合規性要求。

這對機構用戶尤爲重要,幫助他們滿足監管要求。

企業集成層(Enterprise Integration Layer)

提供Chainlink Runtime Environment (CRE),用於協調私鏈和公鏈之間的工作流。

CRE幫助企業實現區塊鏈與傳統系統的無縫集成,降低摩擦和風險。

這些不是獨立的產品,而是一個協同工作的系統。當SWIFT使用Chainlink時,他們不只是在使用一個預言機,而是在接入一個完整的基礎設施。

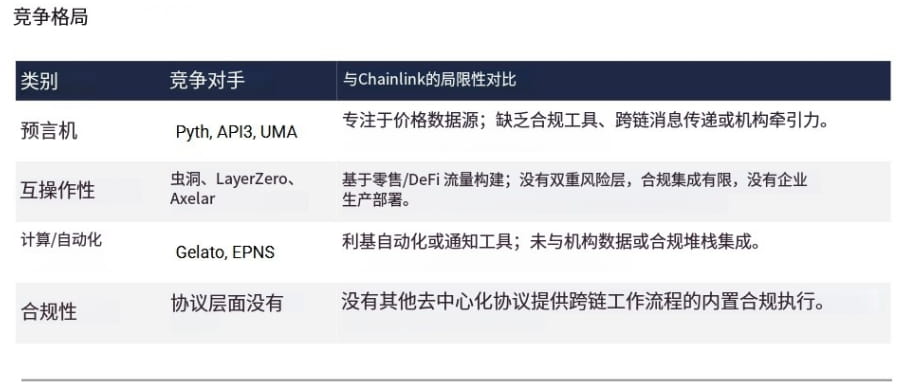

這裏的競爭優勢在於,其他市場參與者通常只能覆蓋一個或兩個領域,而Chainlink是唯一覆蓋所有關鍵領域的解決方案。

機構用ChainLink的好處在於課可以使用它作爲唯一的集成點,顯著降低集成摩擦和風險。

這種全棧能力,加上多年積累的安全記錄和機構信任,構成了一個幾乎不可能被複制的技術護城河。

LINK 究竟怎麼估值才合理?

現在我們來到最關鍵的問題:LINK到底值多少錢?

報告採用了幾種獨立的估值方法,它們都指向了相似的結論。

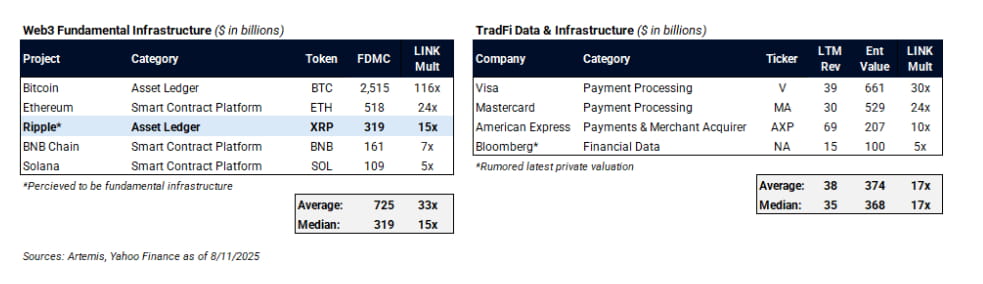

方法一:對比 XRP,相對估值法

以XRP爲例,這個2012年創建的"銀行幣"至今沒有實現其承諾的用例,幾乎沒有真實的機構採用,卻擁有3300億美元的完全稀釋市值。

相比之下,Chainlink獲得全球頂級金融機構採用,市值卻只有XRP的1/15。

假設 LINK 至少與 XRP 的價值相當,那麼目前 XRP 的市值是 LINK 的 15倍,這爲投資者提供了一個 極具吸引力的風險/回報機會。

如果考慮 Chainlink 明顯優越的基本面情況下,LINK 的估值更適合與傳統金融公司(如 Visa 和 Mastercard)進行比較,這些公司在支付處理和數據基礎設施領域具有類似的定位,

以這些公司的市值來進行對比,LINK 有 20-30倍的上漲潛力。

方法二:傳統公司邏輯,市場份額法

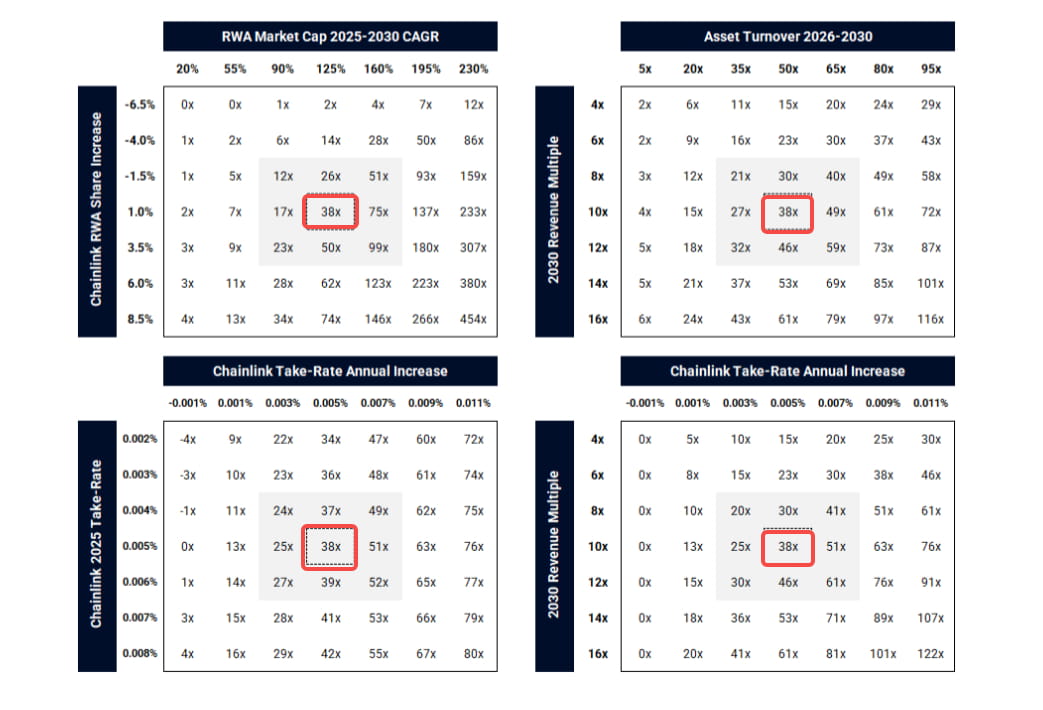

到 2030 年,全球將有約 19 萬億美元的現實世界資產實現代幣化。

Chainlink 作爲這些資產的"數據管道"和"跨鏈橋樑",預計將獲得其中 40% 的市場份額,即服務約 7.6 萬億美元的代幣化資產。

這些資產每年將使 Chainlink 處理約 380 萬億美元的交易量。按照逐步提升的費率(目前 一筆交易收取0.005%),Chainlink 在 2030 年的年收入將達到 824 億美元。

824 億美元的年收入,按照 10 倍市銷率(PS)計算,Chainlink 的企業價值約爲 8240 億美元。

假設 LINK 總供應量保持在 10 億枚左右,8240 億美元的網絡價值意味着每枚 LINK 的理論價值約爲 824 美元。而當前價格僅爲22美元左右,也就是說還有38倍左右的空間。

當然,這個 38 倍在譯者看來是理論估值,任何一個假設的改變都會顯著結果。

近期催化劑(Q3/Q4)

LINK Reserve 機制

多年來,Chainlink 通過大量補貼服務來推動行業發展,但這也模糊了其盈利潛力,迫使 Chainlink Labs 通過代幣銷售來維持運營。新推出的 LINK Reserve 機制將徹底改變這一局面:

資金流向逆轉,每年數億美元的鏈下企業收入將自動用於市場回購 LINK

市場壓力轉換,從持續的拋售壓力轉變爲淨買入壓力

讓大家確認了 ChainLink 的企業級盈利潛力

數據服務擴展

Data Streams 覆蓋傳統金融資產:8月4日正式支持美國股票和ETF實時定價,爲代幣化基金、合成資產和鏈上結構化產品提供數據支持

ICE 合作伙伴關係:8月11日宣佈整合洲際交易所的外匯和貴金屬綜合數據流,爲機構級鏈上定價提供關鍵支持

CCIP 登陸 Solana:5月份 CCIP 在 Solana 主網上線,實現了 EVM 和 SVM 環境之間的跨生態系統結算和消息傳遞

產品功能升級: 隱私性和質押收益需重點關注

隱私和許可功能,包括上線 CCIP 私密交易;滿足銀行跨鏈交易的保密要求;Chainlink 隱私管理器,確保敏感數據不會泄露到公鏈

隱私安全也是銀行利用 ChainLink,從試點轉向生產的先決條件。

質押v0.2和費用分配上,當前已上線,支持更多服務類型的質押。

未來升級後,用戶費用將直接獎勵給質押者;隨着數據流和CCIP交易量增長,質押收益將顯著提升。

這有點類似以太坊合併後的質押收益,但基於真實的企業級收入。

結論

Chainlink 提供了所有金融市場中最不對稱的風險回報配置之一。

沒有競爭對手能夠匹敵Chainlink在集成廣度、技術可靠性、監管合規性和機構信任方面的優勢。備受矚目的試點項目將在未來12至18個月內擴展到生產環境。每次集成都通過高轉換成本、網絡效應和根深蒂固的合規流程加深其護城河。

在財務方面,Chainlink提供多元化、經常性和可擴展的收入流,涵蓋CCIP交易費用、機構數據訂閱服務、儲備證明認證和自動化服務,創造了與代幣化資產採用直接相關的持久增長引擎。隨着全球代幣化預計達到數十萬億美元規模,可觸及的市場巨大且還未有效滲透。

儘管具備這些基本面優勢,LINK仍然是一個定價錯誤的資產,其估值更像投機性項目而非壟斷性金融基礎設施提供商。

隨着代幣化經濟的成熟和Chainlink集成轉向生產環境,市場將被迫大幅重新評估LINK,以反映其系統重要性、收入潛力以及在全球金融體系中不可替代的作用。