撰文:佐爺

軟件吞噬世界,穩定幣吞噬區塊鏈。

這次不再是 Coinbase 的 Base 或者 Robinhood L2,Circle 和 Stripe 幾乎同時選擇自建穩定幣 Layer 1,徹底擺脫現有公鏈的掣肘,從底層機制到 Gas 代幣完全圍繞穩定幣進行重構。

銀行失其鹿,穩定幣共逐之。

從表面看,Circle 的 Arc 和 Stripe 的 Tempo 直接競對是 Tron 和以太坊,實際上瞄準的是「後央行——銀行體系」的全球清算權力,爲法幣配套的 Visa 和 SWIFT 體系,已經無法滿足穩定幣的全球流動之需。

跨界危機:卡組織讓位於穩定幣公鏈

Wintel 聯盟壟斷個人 PC 市場接近 30 年,直至 ARM 體系在移動端興起,Intel 在沒犯錯的情況下日漸消沉。

銀行卡和卡組織並非同步,1950 年首個卡組織 Diners Club 爲飯店和「鐵粉」搭建信用記賬體系,忠誠度成爲授信、積分體系的前身,直至 60 年代才和銀行業接軌,從信用卡入手,美國地方性銀行突破州界、國界直至席捲全球。

相比於銀行需要在美聯儲指揮下圍繞槓桿進行週期性搖擺,Visa/MasterCard 等運營的卡組織可謂是旱澇保收的現金流生意,僅舉一例,2024 年 Capital One 以 353 億美元收購 Discover,變身髮卡行 + 卡組織一體的巨型組織。

傳統銀行的一體化,正是穩定幣發行做穩定幣公鏈的先聲,唯有一體化才能掌握所有的發行、分銷和回款渠道。

在 Genius Act 之後,美元的運行邏輯已經徹底改變,傳統商業銀行承擔信用創造和貨幣發行(M0/M1/M2)的職責,但是 Tether、Circle 美債頭寸已經超過多個國家主體。

穩定幣直接對接國債,銀行業尚且可以發行穩定幣自救,但是卡組織和跨境支付渠道都要面臨生存危機。

• 銀行業 -> 穩定幣發行方 USDT、USDC

• 卡組織 /SWIFT/PSP -> 穩定幣 L1

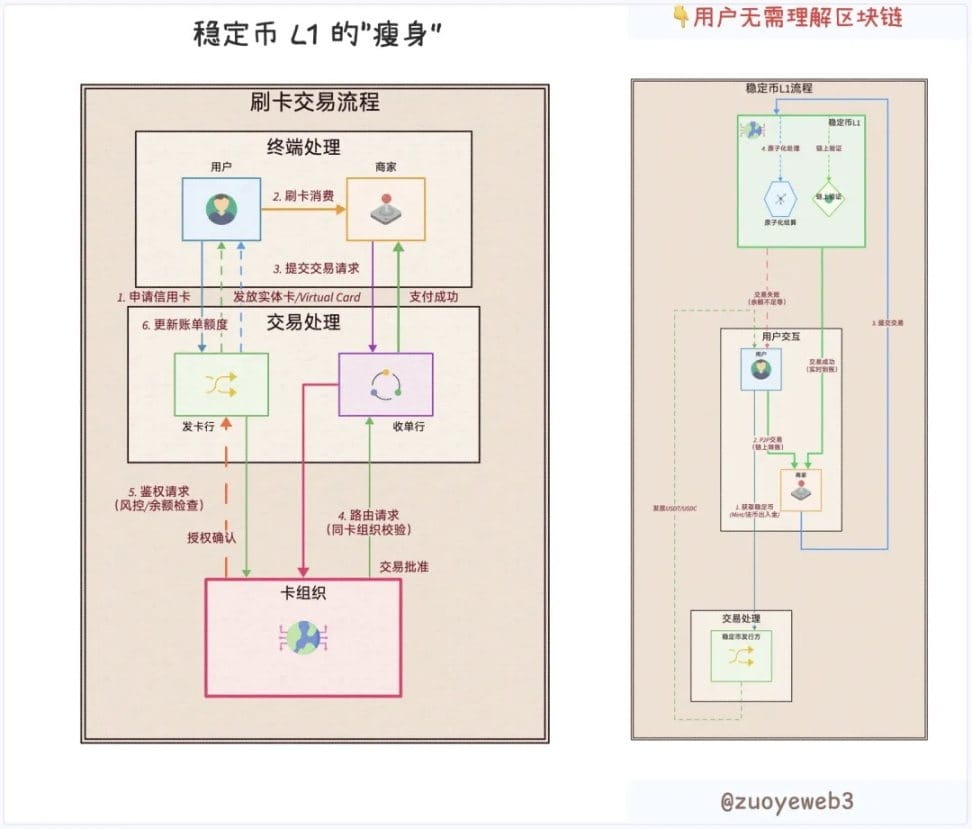

在傳統交易流中,用戶、商家、發行機構、收單機構和卡組織是完全不同的角色,但是區塊鏈的可編程徹底改變這一切,任意角色都可被約化爲「用戶」,無論機構需要的隱私金庫和保密轉賬,還是個人需要的便捷,只是不同代碼的區分。

穩定幣 L1 更是直接消除任意非用戶機構的必要性,只需要用戶、穩定幣和 L1 即可完成任意角色和功能的互換和堆疊,即使是監管部門的合規審查。

圖片說明:交易流程革新

圖片來源:@zuoyeweb3

當然,並不是說專業化的發行和技術服務機構都會消失,而是說在可耦合的代碼視角下,供貨商可供審查和選擇,以 U 卡爲例,虛擬卡的利潤都被上游拿走,U 卡發行方本身只能賠本賺吆喝。

技術革新是組織關係變遷的先導。

現在從頭建立一個 Visa 就好了,利潤都自己攢下來分發給用戶。

如同 Capital One 一樣,在收購 Discover 之前,需要給 Visa/MasterCard 上交 1.5% 的手續費,USDT/USDC 也需要給 Tron、Ethereum 支付 Gas Fee。

就在 Circle 推廣 Arc 之際,Coinbase Commerce 直接對接 Shopify,Circle 也選擇幣安作爲自己收益型穩定幣 USYC 合作伙伴。

Tether 曾宣稱 40% 的公鏈手續費由其創造,Circle 甚至還要給單季度 Coinbase 額外「補貼」 3 億美元,那麼去掉現有渠道商,建立自己的分銷渠道和終端網絡便是情理之中。

不過,Circle 選擇自行搭建,Tether 選擇 Plasma 和 Stable 的外部賽馬。

唯一特殊的是 Stripe,Stripe 本身缺乏穩定幣,但是掌握終端用戶網絡,在收購 Bridge 和 Privy 之後已經完成技術閉環,大膽預測一下,Stripe 遲早會發行或者「扶持」自己的穩定幣。

總結一下,穩定幣發行、分銷渠道和終端網絡都在搭建自己的閉環:

• 穩定幣發行方:Circle 的 Arc、Tether 的 Plasma 和 Stable、USDe 的 Converge

• 分銷渠道:Coinbase、幣安等交易所,Ethereum 和 Tron 等現有公鏈

• 終端網絡:Stripe 自建 Tempo

法國人的自由不是英國人的自由,USDT 的 L1 不是 USDC 的棲息地,當所有人都不再想湊合過日子,現有公鏈和卡組織的競對如長江奔流,一發不可收拾了。

技術擴散:公鏈易攢機構客戶難擴張

極端地捍衛自由不是作惡,收斂地追求正義不是美德。

隱私不再是普通用戶的關心點,如同 QUBIC 鯨吞門羅幣根本比不上財庫策略的熱度,自由主義視角下的隱私交易只是機構用戶的「付費特權」,普通用戶真正關心的是手續費。

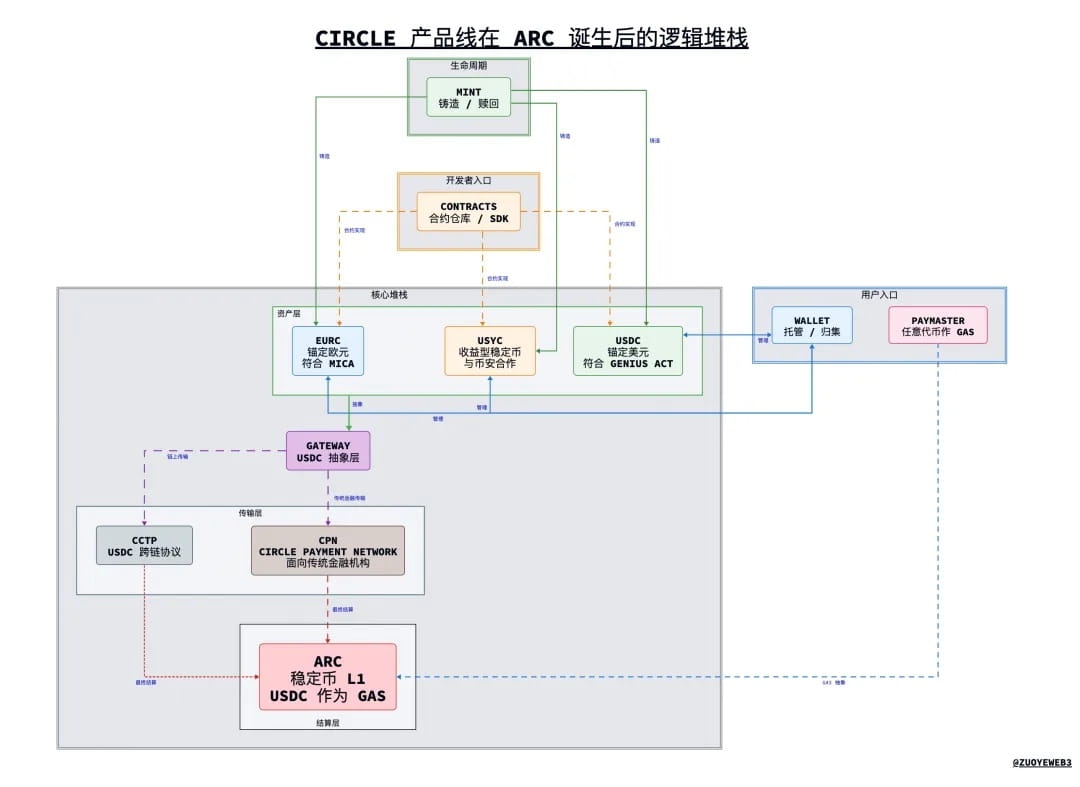

在發行 Arc 之前,Circle 的產品線已經多線開花,甚至已經略顯繁複,而在 Arc 的統一規整下,纔有可能發揮協同作用,讓 USDC 擺脫 Coinbase 附屬物的尷尬境地。

圖片說明:Circle 產品線在 Arc 誕生後的邏輯堆棧

圖片來源:@zuoyeweb3

以 Arc 爲例,可以一窺未來穩定幣公鏈的技術架構,需要說明一下,以上只是個人理解的邏輯架構,並不代表一定如此(宇宙級免責聲明)。

1. 產品說明

• USDC/EURC/USYC : Circle 三個主要穩定幣產品線,USDC 錨定美元 且符合 Genius Act 規範,EURC 錨定歐元且符合 MiCA 規範,USYC 是收益型穩定幣,並且 USYC 和幣安展開合作

• CPN(Circle Payment Network):Circle 發起的以 USDC 爲底層的跨境清算網絡,類似 SWIFT

• Mint :用戶可在此鑄造 USDC 等穩定幣

• Circle Wallet :個人和機構用戶可在此統一管理 Circle 各類穩定幣

• Contracts :Circle 編寫的 USDC 等穩定幣合約

• CCTP :USDC 跨鏈技術標準

• GateWay :USDC 抽象層,用戶無需知曉底層公鏈和技術細節,獲得直接和 USDC 交互體驗

• Paymaster 允許任意代幣充作 Gas 代幣

• Arc :Circle 發起的穩定幣 Layer 1,USDC 作爲原生 Gas Token

2. 邏輯堆棧

• 最主要部分:從上至下分爲:USDC/EURC/USYC -> Gateway -> CCTP/CPN 並列,CCTP 主要在鏈上使用,CPN 主要在傳統金融機構中推廣 -> Arc

• 將最主要部分視爲整體,Mint 是充值入口,Wallet 是資金歸集入口,Contracts 是編程入口,Paymaster 是隨行功能,可使用任意代幣作爲 Gas Token

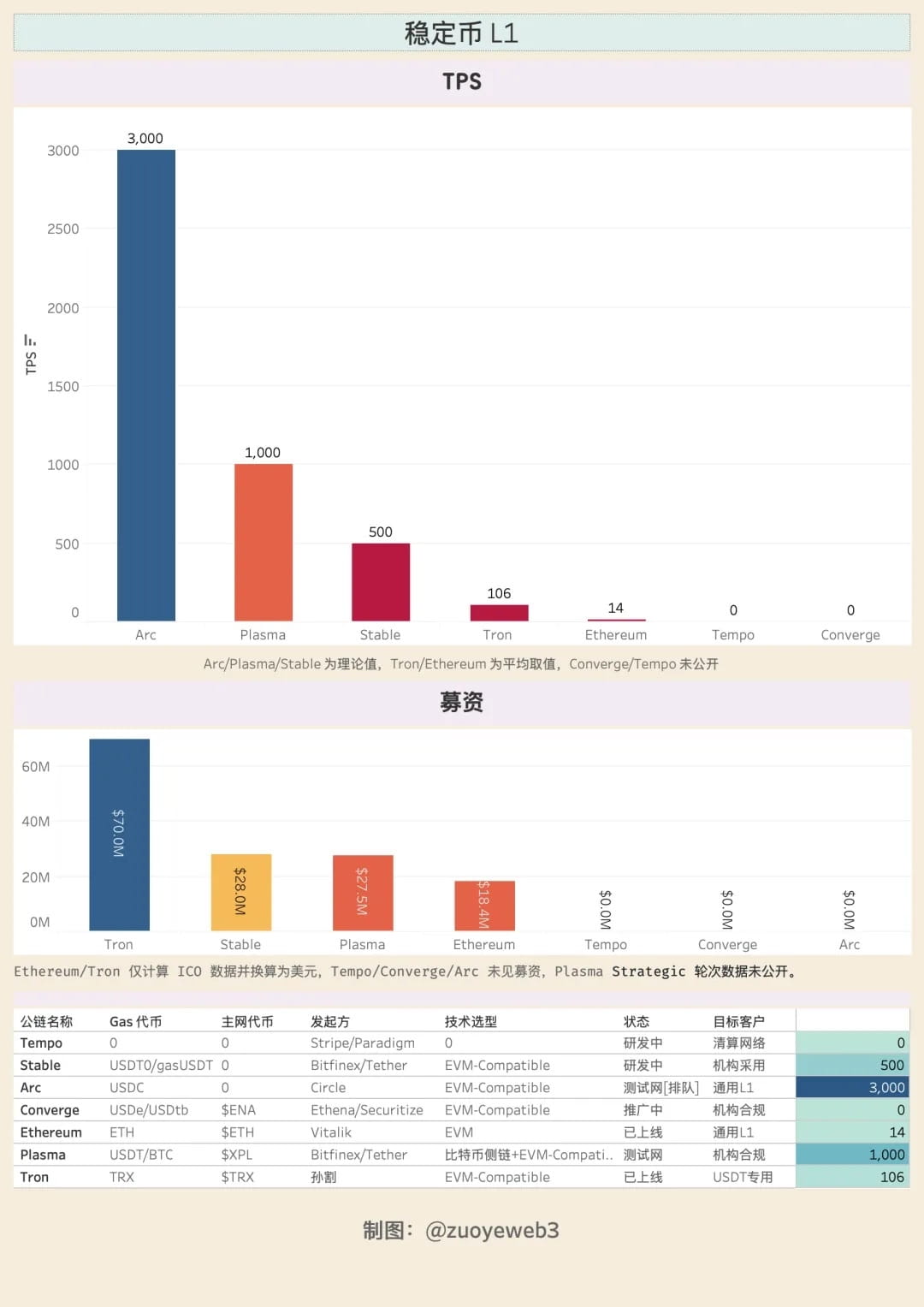

在名爲 PoS,實際爲 DPOS 機制下,最多 20 個節點的 Arc 理論上可有 3000 的 TPS,以及亞秒級交易確認時間,並且 Gas Fee 甚至可低至 1U 以下,並且貼心爲機構準備了隱私轉賬和金庫模式,做好了承接大規模企業資金上鍊存放的準備,這可能也是 Circle 自建 L1 的重要原因,在穩定幣交易、轉賬之外,企業級資管也是爭奪重點。

並且通用 L1 架構,爲 RWA 等更多資產上鍊預留接口和全功能架構,基於收購而來 Informal Systems 研發的 CometBFT 改造而來的 Malachite,理論上有 50000 TPS 的潛力。

隨後便是熟悉的 EVM 兼容,MEV 防護,FX(外匯)引擎和交易優化,可以這樣說,在 Cosmos 的加持下,啓動 Hyperliquid 級的產品在技術上都無卡點,如果是 L2 難度更不會超過部署 Docker 實例。

在 Arc 的計劃中,TEE/ZK/FHE/MPC 等密碼學技術都會融爲一體,可以這樣說,如今的技術擴散讓公鏈啓動成本無比接近常數,難得是生態擴張,要打造分銷渠道和終端網絡,Visa 花了 50 年,USDT/Tron 聯盟花了 8 年,Tether 創立 USDT 也已經 11 年。

時間是穩定幣 L1 最大的敵人,所以穩定幣選擇了說和做分離的策略:

• 做:散戶使用—"分銷渠道—"機構採用

• 說:機構合規—"大衆普及

不論是 Tempo 還是 Converge 都瞄準機構採用,Arc 更是主推全球合規之路,合規 + 機構是穩定幣 L1 給出的 GTM 策略,但這不是故事的全部,穩定幣 L1 都會用更「Crypto」的方式去推廣。

Plasma、Converge 都要和 Pendle 合作,Circle 暗推收益穩定幣 USYC 和 USDC 的 24/7 兌換,Tempo 由 Paradigm 創始人 Matt Huang 擔任 CEO,核心也是要更區塊鏈一點,而不是更 Fintech 一點。

機構採用從來都是一種合規手段,如同 Meta 也宣稱要保護用戶隱私,但在現實商業中,都要先有用戶才能推動機構採用,別忘了 USDT 最早和規模最大的使用羣體一直都是是亞非拉的普通人,如今不也登堂入室進到機構視野。

分銷渠道從來不是機構擅長的領域,地推大軍纔是互聯網的底色。

圖片說明:穩定幣 L1 對比

圖片來源:@zuoyeweb3

新興穩定幣 L1 要麼募資甚多,要麼背靠大樹,在 Genius Act 和 MiCA 監管下,基本上不能支付利息給用戶,更不能以此來獲客,但是 USDe 依靠循環貸發行量一月內邁入 100 億美元大關。

鏈上收益分發和用戶轉化之間的縫隙,留下生息穩定幣的市場空間,USDe 管鏈上,USDtb 在 Anchorage 配合下便成爲 Genius Act 下的合規穩定幣。

收益可以極大促進用戶採用,這是一種致命誘惑,規則劃定的邊界之外,就是各家顯神通的好賽場。

結語

在穩定幣 L1 之前,TRC-20 USDT 是事實上的全球 USDT 清算網絡,USDT 也是唯一有真實用戶的穩定幣,所以 Tether 無需給交易所分潤,USDC 只不過是其合規替身,如同 Coinbase 是幣安在納斯達克的映射。

穩定幣 L1 在挑戰 Visa 和以太坊,全球貨幣流通體系正在根本上重塑,全球美元採用率日漸下降,但是穩定幣 L1 已經瞄準外匯交易,市場永遠是對的,穩定幣渴望做的更多。

在區塊鏈誕生 10 餘年後,還能看到公鏈領域的革新,已經足夠令人欣喜,也許,最慶幸的是 Web3 不是 Fintech 2.0,DeFi 也在改變 CeFi|TradiFi ,穩定幣在改變銀行(存款 / 跨境支付)。

希望穩定幣 L1 仍然是區塊鏈的核心理念的繼承者。