文章轉載來源: Nancy

作者:Nancy,PANews

穩定幣基建之爭在這個火熱的夏天已然打響。當下,Tether、Circle和Stripe等巨頭已紛紛下場自研區塊鏈,試圖從單純的鏈上支付工具升級爲企業級金融基礎設施。在這場新戰局中,支付體驗、流動性、合規優勢等方面將成爲各方角力的關鍵籌碼。

Circle即將推出L1,提供可選的隱私功能

8月12日,Circle公佈了上市後的首份成績單,儘管因IPO相關非現金費用影響出現超4.8億美元的淨虧損,但藉助合規優勢和生態補貼策略,Circle展現出穩健增長態勢,營收同比增長53%,USDC年度流通量更是激增90%。

而隨着美國穩定幣法案GENIUS的正式落地,穩定幣發展迎來歷史性轉折點,增長空間顯著擴大,同時隨着更多傳統金融機構入場,市場競爭進一步加劇。於是,Circle將目光瞄準了穩定幣支付基礎設施,力求拓展多元化收入渠道。

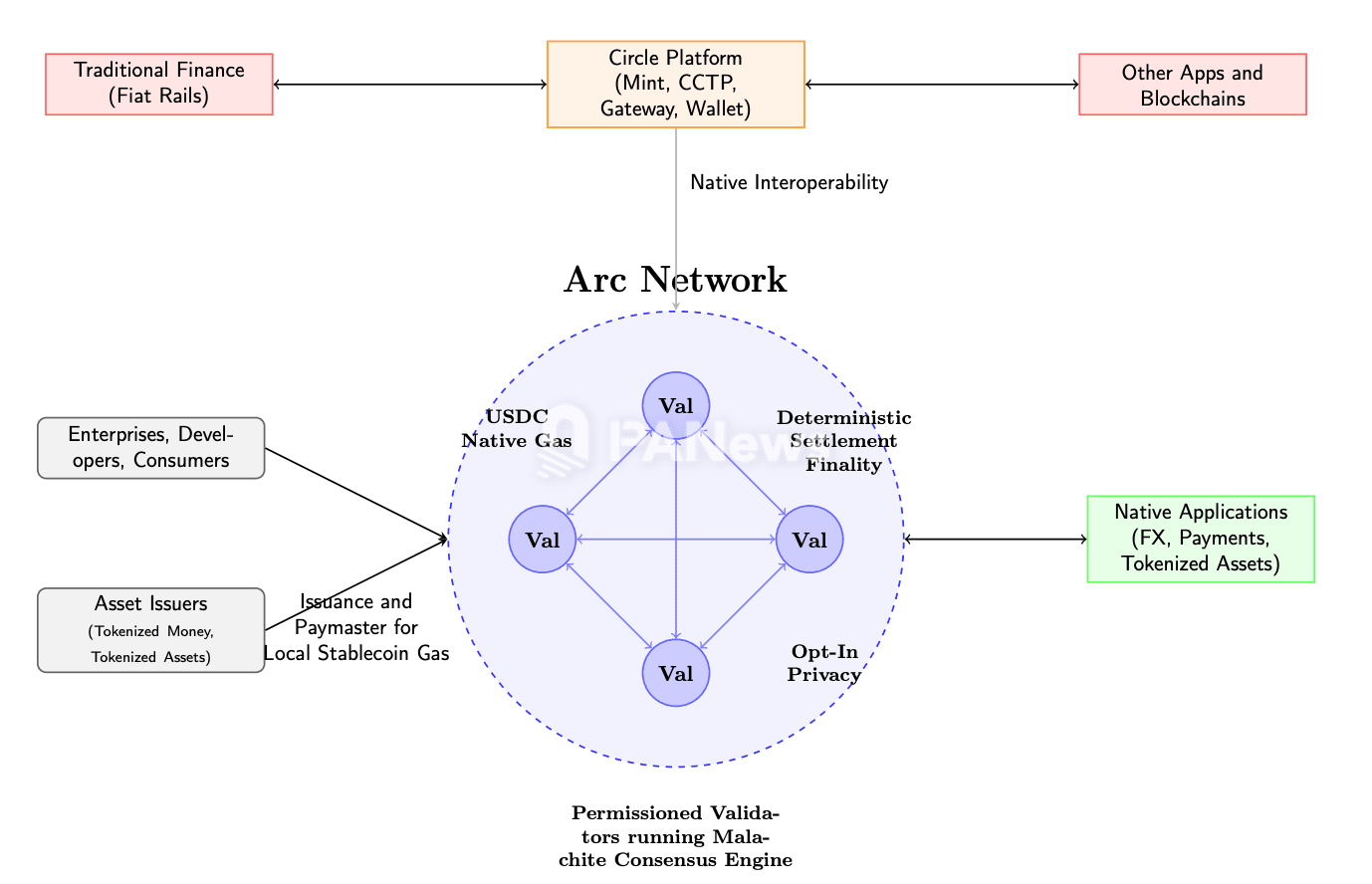

在財報夜,Circle重磅宣佈即將推出專爲穩定幣原生應用打造的開放式Layer1 區塊鏈Arc,旨在打造一個兼顧效率、合規性和開發者友好性的區塊鏈平臺,以滿足企業級金融的嚴苛需求。

“Arc是我們構建互聯網金融系統全棧平臺的關鍵時刻。它將穩定幣的穩定性與區塊鏈的開放性結合,爲企業、開發者和金融機構提供了一個可信、高效的平臺,助力全球經濟進入可編程貨幣時代。”Circle CEO Jeremy Allaire表示。

Arc定位爲全球金融創新的操作系統,支持跨境支付、鏈上信貸、資本市場結算等核心應用,同時爲機器、系統和AI代理提供安全、自動化的鏈上交易能力,支持複雜金融場景,如實時資本管理、供應鏈金融和自動化國庫操作。

據官方介紹,Arc構建於由Informal Systems開發的高性能共識引擎Malachite之上,由4至20個受監管、地理分佈的知名機構擔任驗證者,實現了亞秒級交易最終確認,最終確認時間低於100-350毫秒,極大提升了交易速度與效率,滿足了高價值金融場景(如跨境支付、資本市場結算)的需求。作爲一條兼容EVM(以太坊虛擬機)的區塊鏈,Arc讓開發者能夠快速利用現有生態和工具,構建並部署多樣化的穩定幣金融產品。所以在共識設計上,Arc是國內熟悉的聯盟鏈架構,這種有準入門檻安全可控的節點無疑是監管所推崇的。

Arc以USDC作爲原生Gas,並採用類似以太坊EIP-1559的動態費用市場,提供低且可預測的美元計價費用,解決了企業不願持有波動性加密資產支付Gas費的痛點。除了USDC,Aec還計劃通過Paymaster來支持EURC、代幣化短期國債基金USYC或代幣化貨幣支付Gas費用,降低多幣種市場的使用門檻。同時,Arc內置機構級RFQ報價系統的外匯引擎,實現穩定幣之間的即時、24/7 結算和價格發現,此外,Arc還提供可選隱私保護,幫助企業合規處理敏感數據(金額隱藏,地址可見),滿足監管和合規需求,並深度整合了Circle全線產品,構建穩定幣金融樞紐。

Arc的私有測試網預計將在未來幾週上線,公開測試網計劃於今年秋季啓動,主網Beta則預計於2026年正式發佈。

多家機構同場競技,穩定幣專用鏈或成趨勢

在穩定幣領域,Circle並非第一家嘗試自己造鏈的發行方。

“有些公司的策略,看上去和飛蛾撲火一模一樣。”在Circle官宣推出L1後,Tether CEO Paolo Ardoino的這句頗具火藥味的評論,被業內解讀爲對競爭對手的暗諷。

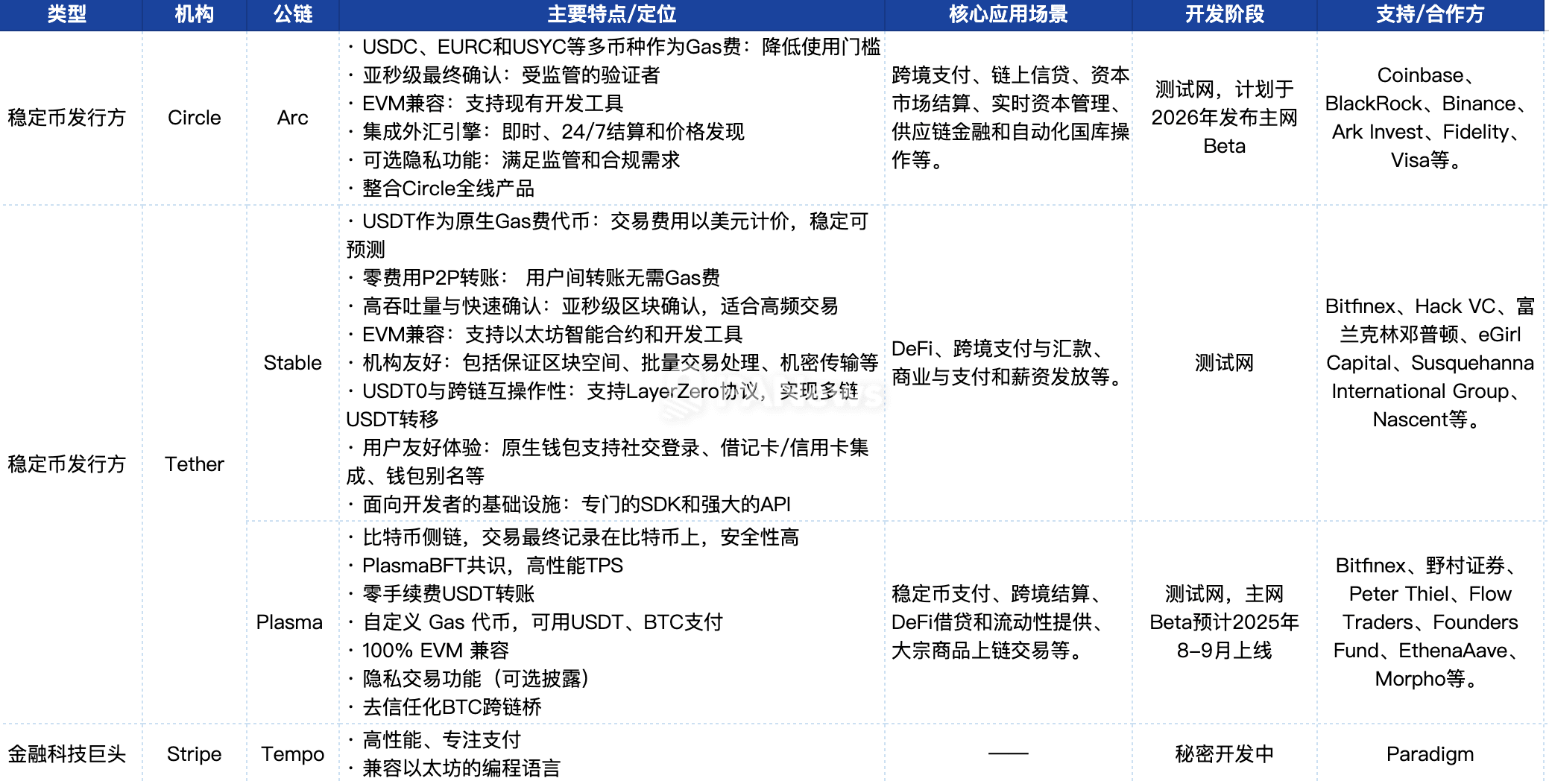

作爲全球最大的穩定幣發行商,Tether早已先行一步,率先推出兩個專門爲穩定幣優化的區塊鏈Plasma和Stable,旨在通過零費用交易、高吞吐量和專門的穩定幣基礎設施,加速USDT在全球的支付和清算應用。

其中,Stable在定位上與Circle的Arc相似,都是面向機構的、兼容EVM的穩定幣專用L1鏈,都希望在跨境支付、結算、合規場景中取代通用型公鏈的位置,但兩者在費用結構、目標市場、合規性、透明度和技術架構等方面存在着顯著。

比如,費用與Gas機制上,Stable以USDT作爲原生Gas代幣,P2P轉賬零費用,並支持以美元計價的智能合約。這種設計既照顧零售用戶(小額轉賬無壓力),也方便機構處理跨境結算和鏈上微支付;Arc則支持USDC、EURC等多種穩定幣作爲Gas代幣,並深度整合了Circle自家的外匯服務、CCTP V2跨鏈協議及Circle Gateway等功能,更適合需要多幣種、跨境無縫流動性的機構。

合規與透明度方面,Arc背靠Circle的美國註冊和IPO合規背景,USDC儲備100%由現金與美國國債支持,並由四大會計師事務所每月審計,符合歐盟MiCA等多國監管框架。這種全透明+高合規是機構最愛的“安全墊”,但也意味着高成本、低利潤率;Stable則依託Tether的市場統治力,Tether儲備中有更多高收益但高風險資產,信息披露不及USDC透明,這讓其在合規嚴格市場的滲透力受限,卻能保持更高盈利能力。

項目進度與資本支持上,Stable已上線測試網,並完成由Bitfinex與Hack VC領投的2800萬美元種子輪融資;Arc則尚未進入測試網階段,但USDC背後是Coinbase、BlackRock等重量級機構的資源與信用背書。

而這場L1穩定幣公鏈之爭,並不只是加密原生公司的遊戲。近期,金融科技巨頭Stripe也被曝出正在聯手加密風投公司Paradigm合作開發一條專注於支付的L1區塊鏈Tempo。該鏈將兼容以太坊編程語言,定位於高效、低摩擦的支付結算網絡。雖然Tempo仍處於隱祕研發階段,團隊規模僅5人,但Stripe的配套動作顯示其野心,包括以11億美元收購穩定幣基礎設施公司Bridge以及收購加密錢包開發商Privy。這意味着Stripe正在構建從發行、託管到結算的全棧式加密支付基礎設施。

這種穩定幣專用鏈熱潮或將迎來更多參與方。在此之前,穩定幣主要依附於以太坊、Tron等公鏈,缺乏爲支付、清算、合規等場景量身打造的底層網絡。如今,隨着穩定幣進入主流金融市場,並承擔更大規模的跨境支付與金融結算職能,更多機構下場自研鏈將成爲趨勢。不過,從零構建L1意味着要直面技術安全、生態冷啓動、經濟激勵、監管合規等多重挑戰,投入巨大且風險集中。相比之下,基於成熟公鏈構建L2雖然自主性略低,卻能繼承現有安全性與流動性、迅速接入開發者與用戶生態,或許會成爲一些機構更高效、低風險的折中選擇。