大規模的長期持有能減少流通供應量、提升認可度並增加鏈上流動性,但集中化、槓桿和運營風險意味着企業層面的問題可能會傳導至網絡。

撰文:Tanay Ved

編譯:Saoirse,Foresight News

關鍵要點

專注於以太坊的數字資產儲備正迅速擴張,僅兩個月就累計增持 220 萬枚 ETH(佔總供應量的 1.8%),造成了供需失衡。

這些資金庫採取積極的鏈上策略,計劃通過質押和 DeFi 配置資金,在提高收益的同時,爲網絡安全和流動性提供支持。

儘管目前仍處於積累階段,但更高的鏈上參與度可能在增強以太坊流動性和安全性的同時,加大其對企業資金風險的敞口。

數字資產儲備的興起

數字資產儲備(DATs),即那些在公司資產負債表上持有比特幣或以太坊等加密資產的上市公司,已成爲新的市場準入渠道。2024 年現貨 ETF 的推出,釋放了此前無法通過直接託管方式持有 BTC 和 ETH 的投資者的需求。同樣,數字資產儲備通過公開交易的股票,爲投資者提供了接觸這些資產及其生態系統的機會,並且具備戰略性籌集和配置資金的能力。

我們此前深入分析過 Michael Saylor 的(策略手冊),其通過發行股票和可轉換債券籌集資金,累計增持超 62.8 萬枚比特幣(佔比特幣總供應量的 2.9%)。全球多家公司紛紛效仿,從 Marathon Digital 到日本的 Metaplanet,都在爲股東提供放大版或「槓桿化」的比特幣敞口。如今,這種模式正擴展到其他生態系統,大量實體競相在公司資金儲備中增持 ETH。

儘管提高股東對基礎資產的敞口這一目標不變,但以太坊儲備金與比特幣儲備金存在本質區別:前者能夠利用以太坊的質押和 DeFi 生態系統。這爲通過以太坊的原生收益和鏈上資本的有效配置提高回報創造了可能。本文中,我們將分析以太坊儲備金對以太坊供應的動態影響,並探討這些大型機構進入鏈上後可能對網絡產生的影響。

供應動態:爭奪 5% 供應量的競賽

自今年 7 月以來,以太坊數字資產儲備已累計達 220 萬枚 ETH,佔當前 ETH 總供應量的近 1.8%。目前該領域有 5 大主要參與者,它們通過公開募股或上市公司私募股權(PIPE)等股權融資方式籌集資金,用於配置資本和提升所持資產的價值。截至 8 月 11 日,這些實體的持有量如下:

Bitmine Immersion Technologies:115 萬枚 ETH,價值約 48 億美元

SharpLink Gaming:52.1 萬枚 ETH,價值約 22 億美元

The Ether Machine:34.5 萬枚 ETH,價值約 14 億美元

Bit Digital:12 萬枚 ETH,價值約 5.03 億美元

BTCS Inc.:7 萬枚 ETH,價值約 2.93 億美元

Bitmine Immersion Technologies 目前是 ETH 最大的企業持有者,其持有量佔 ETH 總供應量的 0.95%,且正迅速朝着累計增持 ETH 流通供應量 5% 的既定目標邁進。隨着市場環境變化,這些公司得以在有利的成本基礎上建立儲備,爭奪 ETH 更大份額的競爭正不斷加劇。

來源:Coin Metrics Network Data Pro 及公開文件(截至 2025 年 8 月 11 日)

結合以太坊的發行動態來看,這一趨勢更爲顯著。以太坊的供應量由 PoS 機制調控,新發行的 ETH 會分配給驗證者,同時部分交易費用會被銷燬,因此淨髮行量可能在負值(通縮)和正值(通脹)之間波動。

自 2022 年 9 月「合併」以來,以太坊共發行 244 萬枚 ETH,銷燬 198 萬枚 ETH,淨增發 45.43 萬枚 ETH。而自今年 7 月以來,以太坊財庫公司累計增持 220 萬枚 ETH,遠超同期的淨新增發行量。比特幣的供應上限和減半機制會直接減少其新發行量,而以太坊的供應具有動態性,目前處於通脹狀態。鑑於以太坊的市值約爲比特幣的 1/4.5,近期需求的規模和速度就更值得關注。

來源:Coin Metrics Network Data Pro 及公開文件

考慮到近幾個月流入以太坊 ETF 的資金也在增加,這種供需失衡更爲突出。總體而言,除了共識層質押的 29% ETH 和其他智能合約中持有的 8.9% ETH 外,這些工具正不斷吸納以太坊 1.072 億枚的自由流通供應量(市場可用供應量)。因此,儲備金和 ETF 的持續增持可能會放大價格對新需求的敏感度。

生態系統影響:質押、DeFi 與鏈上活動

儘管大多數 ETH 財庫仍處於積累階段,但其部分資金最終可能會進入鏈上。與比特幣財庫相對被動的做法不同,這些公司計劃利用以太坊的質押和 DeFi 基礎設施,提高風險調整後的收益,實現所持資產的有效利用。這種轉變已在進行中:SharpLink Gaming 將其大部分持有資產進行質押,BTCS Inc. 通過 Rocket Pool 獲取收益,而 The Ether Machine 和 ETHZilla 等其他公司也在爲更積極的鏈上管理做準備。

來源:Coin Metrics Network Data Pro

目前,通過爲網絡安全提供質押獎勵,以太坊能提供 2.95% 的名義收益率和 2.15% 的實際(經通脹調整)收益率。這除了能爲基礎資產帶來價格增值外,還能爲財庫公司提供穩定的收入流。例如,若目前財庫公司持有的 220 萬枚 ETH 中有 30% 按照當前約 3% 的名義收益率進行質押,且 ETH 價格爲 4000 美元,每年可產生約 7900 萬美元的收入。儘管大量資金流入質押可能會壓低收益率,但由於以太坊的獎勵率會隨着質押總量的增加而逐漸下降,因此這種影響較爲溫和。

企業財庫主要通過兩種方式參與其中:一是運行自己的驗證節點,二是利用流動性質押協議。美國 SEC 已明確流動性質押協議不被視爲證券,企業可通過 Lido、Coinbase 或 RocketPool 等第三方機構進行質押,並獲得「流動性」憑證代幣作爲回報。

來源:Coin Metrics ATLAS

儘管存在額外風險,但 Lido 的 stETH 等代幣在 DeFi 中被廣泛用於質押借貸,或通過資本高效的方式在基準質押年化收益率基礎上獲取額外收益。以 Aave v3 爲例,ETH 和像 stETH 這樣的流動性質押代幣構成了龐大的可用流動資金池(可供借貸的資產供應量)。該資金池目前已增至約 110 萬枚 ETH,儲備資金的加入可能會進一步擴大資金池規模,在提高收益的同時增強市場流動性。

來源:Coin Metrics Network Data Pro

儘管以太坊主網的交易量現已突破歷史紀錄(每天 170 萬至 190 萬筆),但由於近期 gas 限制上調和區塊容量擴容緩解了網絡擁堵,並將部分活動分流至 L2,總費用仍處於多年來的低位。如果財庫公司的資金大規模進入鏈上,以太坊 L1 上的高價值交易可能會推動區塊空間總需求和費用收入的增長,有望在儲備金活動、流動性和鏈上使用之間形成正向反饋循環。

將企業財庫業績與鏈上健康狀況關聯

隨着上市以太坊財庫公司的鏈上佈局不斷擴大,其財務表現對以太坊長期網絡健康的影響愈發顯著,並將鏈下企業業績與潛在的鏈上影響聯繫起來。大規模的長期持有能減少流通供應量、提升認可度並增加鏈上流動性,但集中化、槓桿和運營風險意味着企業層面的問題可能會傳導至網絡。

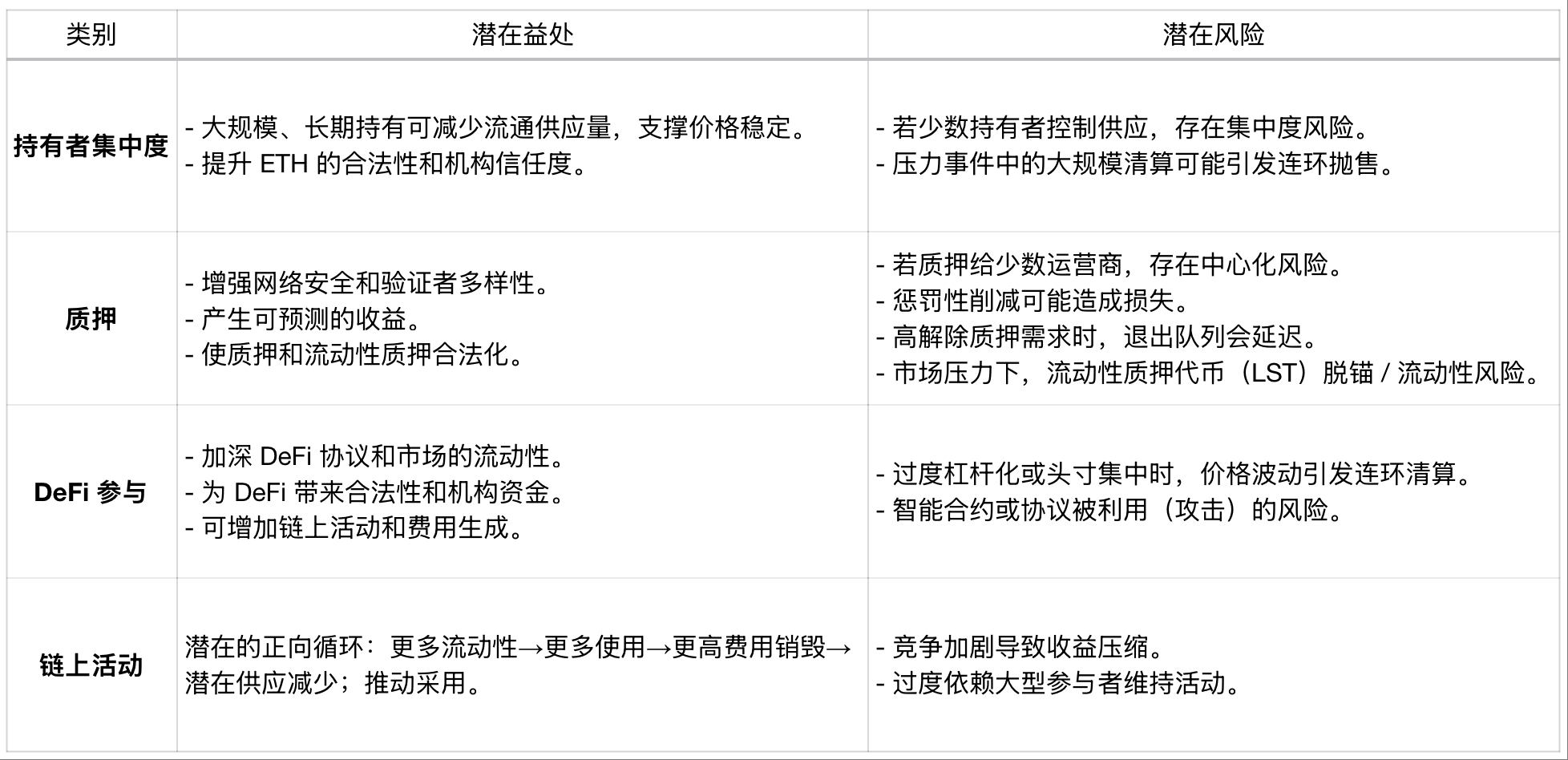

大型 ETH 儲備金持有量對鏈上的影響

儘管這些是網絡層面的考量,但企業財庫本身也受到市場力量和投資者情緒的影響。強勁的資產負債表和持續的投資者信心能讓儲備金擴大持有量、提高參與度。相反,基礎資產價格大幅下跌、流動性收緊或過度槓桿化可能會導致 ETH 拋售或鏈上活動減少。

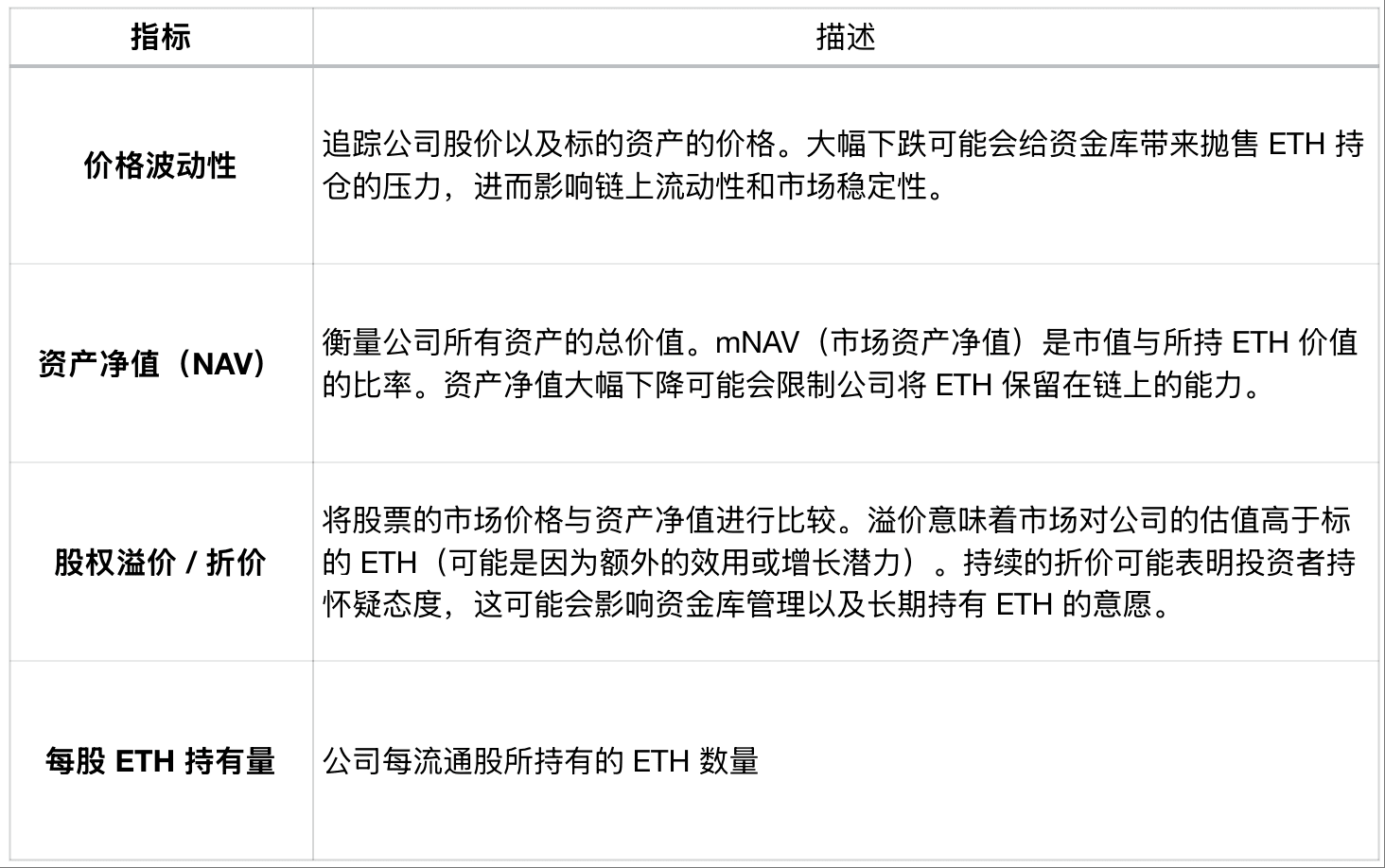

與財庫公司業績相關的指標

指標描述價格波動性追蹤公司股價以及標的資產的價格。大幅下跌可能會給資金庫帶來拋售 ETH 持倉的壓力,進而影響鏈上流動性和市場穩定性。資產淨值(NAV)衡量公司所有資產的總價值。mNAV(市場資產淨值)是市值與所持 ETH 價值的比率。資產淨值大幅下降可能會限制公司將 ETH 保留在鏈上的能力。股權溢價 / 折價將股票的市場價格與資產淨值進行比較。溢價意味着市場對公司的估值高於標的 ETH(可能是因爲額外的效用或增長潛力)。持續的折價可能表明投資者持懷疑態度,這可能會影響資金庫管理以及長期持有 ETH 的意願。每股 ETH 持有量公司每流通股所持有的 ETH 數量

通過跟蹤網絡層面的影響和這些公司的財務健康狀況,市場參與者能更好地預測企業財庫行爲可能對以太坊的供應動態和整體網絡健康產生的影響。

結論

企業以太坊財庫的迅速崛起,體現出以太坊作爲儲備資產和鏈上收益來源的吸引力。其日益增長的影響力可能會增加流動性、活躍網絡活動,但同時也伴隨着與槓桿、融資和資本管理相關的風險。隨着鏈下因素(如股票表現、債務償還)與鏈上活動的聯繫愈發緊密,這些因素可能會迅速對鏈上產生影響。隨着這些機構規模的擴大,跟蹤其資產負債表健康狀況和鏈上活動將是理解其產生影響的關鍵。