作者:Sankalp Shangari

編譯:Shaw 金色財經

摘要

數字資產金庫(Digital Asset Treasury,DAT)作爲鏈上「狂熱者」的金融機構,那麼這些公司正在變成什麼?

不只是金庫儲備,還有可編程的資本結構;

不只是資產負債表,更是流動性引擎;

不僅是加密貨幣的持有者,更是加密原生金融生態系統的構建者。

21 世紀 20 年代的企業財務部門將不再像傳統的首席財務官辦公室,而更像一個實時運作、由區塊鏈驅動、配備 API、金庫和驗證器的對衝基金。

他們將通過穩定幣來處理跨境支付。將資金投入他們協助治理的生態系統。發行代幣、設立特殊目的實體(SPV)並進行宏觀對衝——所有這些都在鏈上完成。

昨日的 DAT 持有比特幣。今日的 DAT 運轉着飛輪。明日的 DAT 將操控可編程的資本機器。

他們會發行股票來購買 ETH。他們會用九位數的資產負債表進行收益耕作。他們將質押治理代幣來塑造生態系統,而且在向華爾街進行季度報告的同時也會這麼做。他們會模糊金庫、風險投資基金和協議運營商之間的界限,直到只剩下自行印製收益率曲線這一件事。

歡迎來到由加密貨幣孕育、以股權形式呈現、並由電子表格和智能合約共同管理的資本形成新時代。

在這個企業作秀的夏季,電子表格蒙上了灰塵,資產負債表則迎來了數字化的改造。來自世界各地的上市公司紛紛拋棄平淡無奇的資本計劃,轉而投身於大膽的加密貨幣豪賭,這一幕簡直堪比歌劇。

忘掉研發熱潮或花哨的產品發佈吧。本季的重磅事件並非新的小玩意或服務——而是融資,將所得款項直接打入加密貨幣錢包,然後讓市場自行發揮作用。從法國芯片製造商到得克薩斯州的電動自行車初創企業,參與其中的陣容可謂五花八門。這是您體驗企業加密貨幣狂熱的前排門票。

第一階段——積累時代

「一個墮落的牛仔曾經在 DeFi 的荒野中漫遊;現在,華爾街的西裝革履者也進入了同一領域。」

發生了什麼:

自 6 月以來,近 100 家上市公司發起代幣購買活動,籌集資金超過 430 億美元,是 2025 年美國所有首次公開募股(IPO)資金總額的兩倍。

MicroStrategy 以賬面上持有 607,770 枚比特幣(約合 430 億美元)位居榜首;特朗普媒體已向比特幣及其衍生品投入 20 億美元。

特殊目的收購公司(SPAC)已演變成「加密貨幣金庫」(如 ReserveOne、Bitcoin Standard),爲散戶投資者提供了前沿的投資機會。

爲什麼重要:

這不僅僅是資金管理,更是用股票代碼演繹的行爲藝術。

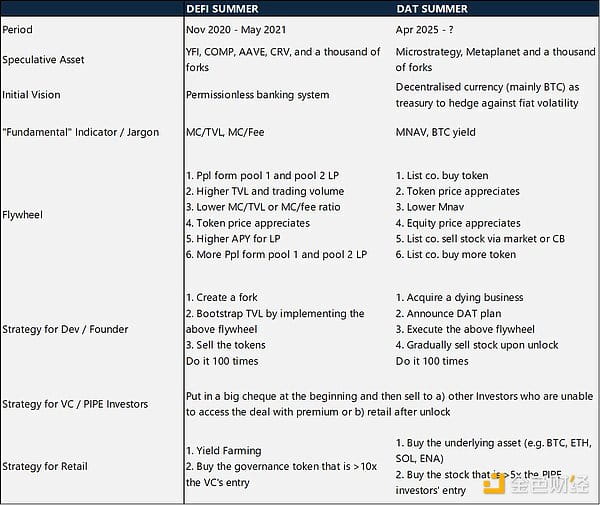

最初只是邊緣實驗(比如 2021 年的「DeFi 之夏」),如今已搖身一變成爲身着燕尾服的主流金融。

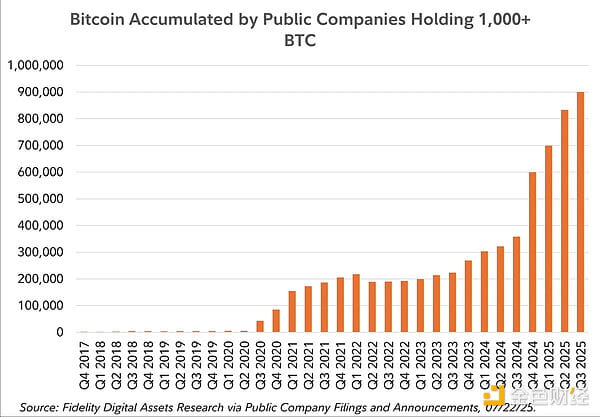

這張圖表生動地展現了比特幣市場正在發生的機構化轉變,這是 DAT 夏季的核心論點。目前,比特幣市值的 11.17% 以上由機構持有,其中交易所交易基金(ETF)佔比 6.52%,企業金庫佔比 4.64%。從第一階段少數大膽的企業零星積累開始,這一趨勢已演變成一個全面運轉的飛輪,尤其是在 2023 年之後,隨着 ETF 資金流入的激增以及比特幣價格的上漲,這一趨勢愈發明顯。這種轉變反映了第二階段的「激活」,即華爾街通過 ETF 和融資籌集的結構化資金正在推動流動性、勢頭和敘事的發展。ETF 和企業金庫持有量的大幅增長不僅僅是金融活動,它們標誌着比特幣作爲一種資產負債表資產和資本市場工具的機構化。簡而言之,這張圖表是迄今爲止最清晰的證據:比特幣已成爲一種企業資產類別。

第二階段 - 從休眠儲備中獲取工程收益

「購買比特幣是第一階段。真正的好戲是從你讓它發揮作用開始的。」—— Steve Kurz,Galaxy Digital

收益生成策略:

質押和 DeFi 流動性:各個公司正在將 ETH 和其他代幣投入 DeFi 協議中。

結構化產品和期權:資本市場專業人士正在對加密貨幣持倉進行分層期權覆蓋和基差交易。

治理手冊:在去中心化自治組織(DAO)中投票以及質押治理代幣以影響協議路線圖。

鏈上生態系統:打造將企業資金管理融入實際應用場景的產品。

新飛輪:

上市公司購買代幣。

代幣價格上漲。

由於資產淨值提高,股價飆升。

發行新股或可轉換債券。

收益被重新分配到更多代幣中。

不斷重複這一流程。

爲何不同:

這是傳統資本市場與加密創新的結合,受到全面監管且流動性強。

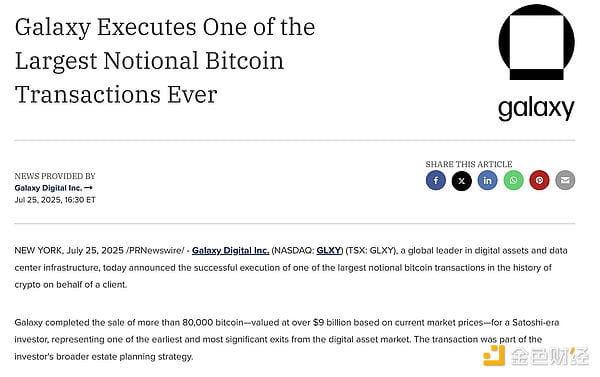

Galaxy Digital 等公司已經幫助籌集了 40 億美元用於加密貨幣收購,其中包括託管、風險管理和收益基礎設施。

上市公司目前持有近 90 萬比特幣,僅一個季度就增長了 35%。

懷疑、不信與顛覆的似曾相識感

房間裏一些最聰明的人正翻着白眼:

「這是一個泡沫。」

「以太坊(ETH)沒有真正的需求——爲何選擇 SBET?」

「如果飛輪停止轉動,這些加密金庫公司就完了。」

有道理。但請記住:價格改變看法,時間會證明一切。

同樣的情況也發生在 DeFi 代幣、NFT 甚至比特幣本身身上。如果非理性的狂熱造就了真正的基礎設施,那麼它就不會消亡——它會不斷髮展。

第三階段 - 優質陷阱與優質獎勵

「並非所有人都能獲得相同的溢價。要及早行動,不要重複。」—— Galaxy Digital

優質現象:

擁有大量加密儲備資產的公司,其交易價格平均比其鏈上資產高出 73%。

但飽和的風險會削減利潤——如果你是第十個進入市場的,市場就會無動於衷。

監管和市場變化:

GENIUS & CLARITY 法案:刺激穩定幣競爭;影響 Circle 在 8 月 12 日第二季度財報前的估值。

以太坊作爲企業戰略:SharpLink Gaming 的 360,807 枚 ETH 儲備,本月上漲 110%,預示着一種新的鏈上資金庫模式。

Circle 下滑的同時,Galaxy 卻在崛起

分析師稱其爲機構的「綜合供應商」,超越了像 FalconX 和 NYDIG 這樣的單一服務公司。

GENIUS 法案和 CLARITY 法案對 Galaxy 的穩定幣託管、發行以及人工智能數據中心業務提供了助力。

目前,Galaxy 超過三分之二的價值來自其基礎設施,比如 Helios 設施(原 Argo Blockchain),該設施目前託管着 CoreWeave 的人工智能和高性能計算業務。

DAT 與計算相遇,這是一個垂直整合的架構。

這種企業加密貨幣飛輪背後的一個關鍵驅動因素是 mNAV 這一概念,即基於市場的淨資產價值,它衡量的是企業持有的加密貨幣相對於其股票市值的實時價值。當一家上市公司積累了大量加密貨幣資產,且該資產價格上漲時,其 mNAV 會大幅提高。實際代幣價值與股票價值之間的差額便成爲可交易的敘事。市場開始不僅從運營角度,還從潛在的未來代幣增值角度來定價,通常還會溢價。這導致股票估值飆升,使公司能夠以有利條件發行更多股票或可轉換債券,然後將這些資金重新投入購買更多加密貨幣。這是一個自我強化的循環:加密貨幣儲備→更高的 mNAV→更高的股價→更多資金→更大的儲備。在這個循環中,mNAV 不僅是一種估值工具,更是推動下一階段增長的燃料。

生存手冊:

要有策略:不要只是購買代幣——要量身定製金融產品。

保持靈活:隨着監管規定和財報季的變化調整激勵措施。

構建基礎設施:超越囤積;推出 API、金庫和驗證器。

DAT 夏季還是企業賭場?

起初只是涓涓細流——幾家敢於冒險的公司在加密貨幣領域試水。如今,它已已演變成一波洶涌的浪潮,充斥着各種文件申報、財務披露以及資金流轉。歡迎來到「DAT 夏季」,在這裏,上市公司不僅在囤積數字黃金,更是在將其作爲武器。

昨天的 DAT 持有比特幣。

今天的 DAT 運行自我強化的飛輪。

明天的 DAT 將是可編程的資本機器:發行股票購買 ETH、通過九位數規模的資產負債表進行收益耕作,並通過治理塑造生態系統。

我們已經進入了一個時代,問題已不再是企業是否會持有加密貨幣,而是持有多少、還會涉足哪些領域以及接下來會想出什麼新花樣。這是否會演變成一種新的金融架構,還是隻是有史以來最花哨的企業輪盤賭遊戲,還有待觀察。但有一件事是肯定的:賭場大門已敞開,籌碼則是數字化的。

這要麼是建立在數字黃金之上的全新金融架構,要麼是史上最花哨的企業輪盤賭。無論如何,這個夏天的華爾街與其說是戰略會議,不如說更像是一個充斥着激光眼和「FOMO」市場情緒的賭場。

歡迎來到 DAT 夏季,上市公司不僅購買數字資產,還將其武器化。