「白宮準備發佈行政令,懲罰對加密公司存在歧視的銀行」,這段時間在朋友圈刷屏這樣一則新聞,加入加密貨幣行業兩年以上的人看到這條新聞都得揉揉眼睛確認一下,讚歎一聲「恍若隔世」。

但時間也僅僅過了一年多,2023 年 3 月「窒息點行動 2.0」全面實施,拜登政府時期通過美聯儲、FDIC、OCC 等機構發佈聯合聲明,將加密貨幣業務列爲「高風險」領域,要求銀行嚴格評估加密客戶風險敞口。監管機構通過非正式施壓迫使 Signature Bank、Silvergate Bank 等加密友好銀行關閉核心業務,並限制新客戶准入,支付與交易平臺的建設者在這時應該格外有感觸,Coinbase 等加密上市公司更是被架在中間,不得不被迫投入數億美元建立獨立銀行關係網絡,中小型加密初創公司因無法滿足 KYC/AML 要求大量離岸註冊。

而過去一個月的政策風向雷厲風行般的將幾乎所有加密資產類型重新定型,包括穩定幣、DeFi、ETF、LST 等等。傳統金融機構的加速入場,幣股公司的盛行,讓人產生了一股強烈的割裂感。但這些法案除了給「機構」起跑信號外,我們能在其中找到什麼機會呢?

四個聲明、三個法案、兩項行政令

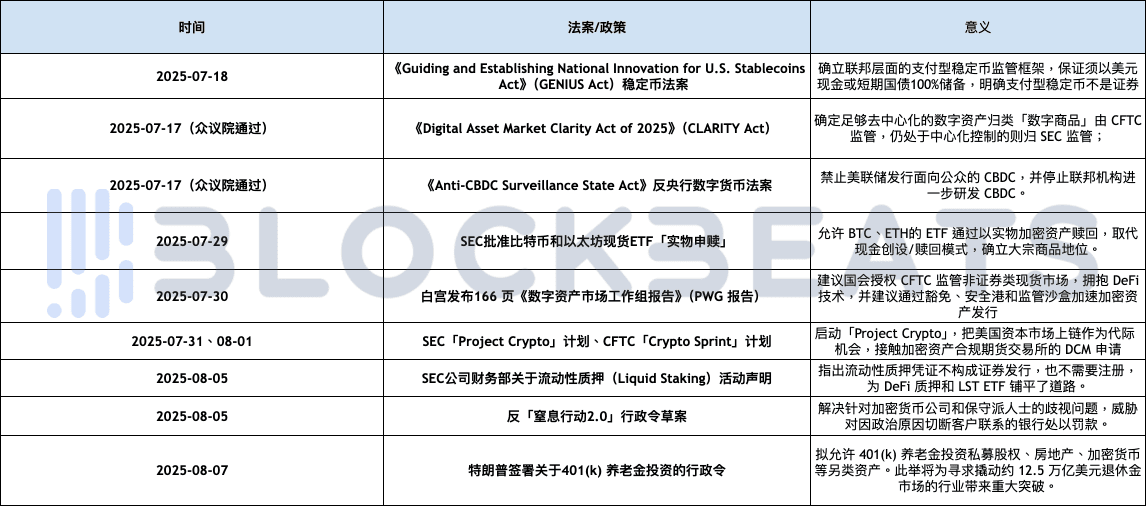

在解讀之前,我們先完整回顧一下 7 到 8 月 美國政府和監管機構先後推出的一些,他們出現的密集且零碎,但像拼圖般拼湊出了現在美國的加密監管藍圖:

7 月 18 日 特朗普簽署 GENIUS Act

該法案建立了美國首個聯邦級穩定幣監管框架,具體包括:

要求支付型穩定幣 100% 以美元或短期國債等流動資產爲儲備並進行月度披露。

穩定幣發行人必須獲得「聯邦合格發行人」或「州合格發行人」許可。

法案禁止發行人向持有人支付利息並要求在破產時優先保護穩定幣持有人。

法案明確定義支付型穩定幣不是證券或商品。

7 月 17 日 衆議院通過 CLARITY Act

該法案擬確立加密資產市場結構,具體內容包括:

明確將管轄權分配給 CFTC(監管數字商品)和 SEC(監管限制性數字資產)。

允許項目通過臨時註冊在網絡成熟後從證券轉爲數字商品,爲開發者、驗證者等去中心化參與者提供安全港,CLARITY Act 爲數字商品發行創造(證券法)第 4(a)(8) 豁免,每 12 個月融資上限爲 5 千萬美元,並用「成熟區塊鏈系統」測試來判斷網絡是否脫離任何人或團隊控制。

7 月 17 日 衆議院通過 Anti‑CBDC Surveillance State Act

衆議院通過該法案禁止美聯儲向公衆發行中央銀行數字貨幣(CBDC)並禁止聯邦機構研究開發 CBDC。議員 Tom Emmer 爲此法案解釋,CBDC 可能成爲「政府監控工具」,該法案將總統的禁止開發 CBDC 行政令寫入法律,以保護公民隱私和自由。

7 月 29 日 SEC 批准比特幣和以太坊現貨 ETF「實物申贖」

委員會批准比特幣和以太坊等加密資產交易產品允許以加密資產實物而非現金進行份額創設和贖回,這意味着比特幣與以太坊獲得與黃金等商品類似的待遇。

7 月 30 日 白宮發佈 166 頁(數字資產市場工作組報告)(PWG 報告)

白宮數字資產工作組發佈 166 頁報告,提出全面加密政策藍圖,內容包括:

強調建立數字資產分類系統,區分證券型代幣、商品型代幣及商業/消費型代幣。

要求國會在 CLARITY Act 基礎上賦予 CFTC 監管非證券類數字資產現貨市場權力,並擁抱 DeFi 技術。

建議 SEC/CFTC 通過豁免、安全港和監管沙盒迅速放行加密資產發行與交易。

建議重新啓動銀行部門的加密創新、允許銀行託管穩定幣並澄清獲取聯邦儲備賬戶的流程。

7 月 31 日、8 月 1 日 SEC「Project Crypto」計劃、CFTC「Crypto Sprint」計劃

在美國證券交易委員會的演講中 Atkins 啓動「Project Crypto」計劃,旨在將證券規則現代化,使美國資本市場上鍊,SEC 將制定明確的加密資產發行、託管和交易規則,並在規則完善前使用解釋和豁免權確保傳統規則不阻礙創新,具體內容包括:

引導加密資產發行迴歸美國,制定區分數字商品、穩定幣、可收藏品等類別的明確標準。

修訂託管規定,強調公民擁有自託管數字錢包的權利並允許註冊中介提供加密託管服務。

推動「超級應用」,使經紀交易商能在單一平臺同時交易證券與非證券加密資產並提供質押、借貸等服務。

更新規則爲去中心化金融(DeFi)和鏈上軟件系統創建空間,明確純軟件發佈者與中介服務的區分,且探索創新豁免,讓新業務模式可以在「弱合規」的情況下快速進入市場。

隨後 8 月 1 日,美國商品期貨交易委員會(CFTC)正式啓動「加密衝刺」(Crypto Sprint)的監管計劃與 Project Crypto 協同推進,4 天后 8 月 5 日進一步提出將現貨加密資產納入 CFTC 註冊的期貨交易所(DCM)進行合規交易,這意味包括 Coinbase 或鏈上衍生品協議都可以通過註冊 DCM 獲得合規運營許可。

8 月 5 日 SEC 公司財務部關於流動性質押(Liquid Staking)活動聲明

SEC 公司財務部發布聲明,分析流動性質押場景,並認爲流動性質押活動本身不涉及證券交易,流動性質押憑證(Staking Receipt Token)不是證券,其價值僅代表所質押加密資產的所有權而非基於第三方的創業或管理努力。該聲明明確流動性質押不會構成投資合同,給予 DeFi 質押服務更明確的合規空間。

8 月 5 日 反「窒息行動 2.0」行政令草案

法令旨在解決針對加密貨幣公司和保守派人士的歧視問題,威脅對因政治原因切斷客戶聯繫的銀行處以罰款,並採取同意令或其他紀律措施。據報道,該行政令還指示監管機構調查是否有任何金融機構違反了(平等信貸機會法)、反壟斷法或消費者金融保護法。

8 月 7 日 特朗普簽署關於 401(k) 養老金投資的行政令

擬允許 401(k) 養老金投資私募股權、房地產、加密貨幣等另類資產。此舉將爲尋求撬動約 12.5 萬億美元退休金市場的行業帶來重大突破。

萬物上鍊的 Super App 時代,哪些加密賽道能喫到政策紅利

至此美國對加密領域的合規架構已經搭建好。特朗普政府用穩定幣法案和反央行數字貨幣法案確立了「穩定幣」的基礎地位,一是綁定美債,二是鏈接全球流動性,以此爲基礎能夠將穩定幣毫無顧慮的延伸到各個加密領域。用 CLARITY Act 天才法案確立 SEC 與 CFTC 的管轄範圍。而 7 月 29 日到 8 月 5 日,短短一週內的四則聲明則更與鏈上相關,從開放 BTC、ETH 的 ETF「實物贖回」、到流動性質押憑證等信息都是爲了先把「老錢」的渠道接通鏈上再用「DeFi 收益」來拓展更多的金融體系上鍊。近兩天發行的兩項行政令則是實實在在的將「銀行」、「養老金」的錢注入加密領域中。這一系列組合拳帶來了加密歷史上第一次真正意義上的「政策牛市」。

關於 Atkins 在推出 Project Crypto 時,提到了一個關鍵的概念「Super-App(超級應用)」,它指的是產品服務的「橫向整合」的部分,在他的設想中,在未來一個單一應用就能爲客戶提供全方位金融服務。Atkins 表示:「擁有另類交易系統的經紀交易商應該能夠同時提供非證券類加密資產、加密資產證券、傳統證券的交易,以及加密資產質押、借貸等服務,而無需獲取 50 多個州的牌照或多個聯邦牌照。」

討論到今年最有熱度的 Super App 的候選人,肯定非傳統券商 Robinhood 和最早的「合規」交易平臺 Coinbase 兩者莫屬,在 Robinhood 在今年收購 Bitstamp、啓動代幣化股票(tokenized equity)並與 Aave 合作將其上鍊(平臺內交易與鏈上交易同時進行)的同時,Coinbase 則進一步整合旗下 Base 鏈生態和 Coinbase 交易所的通路,並升級 Base 錢包將其整合成社交與鏈下應用層服務一體化的 App。但超級應用背景下的各個領域 RWA 纔是真正的爆發。

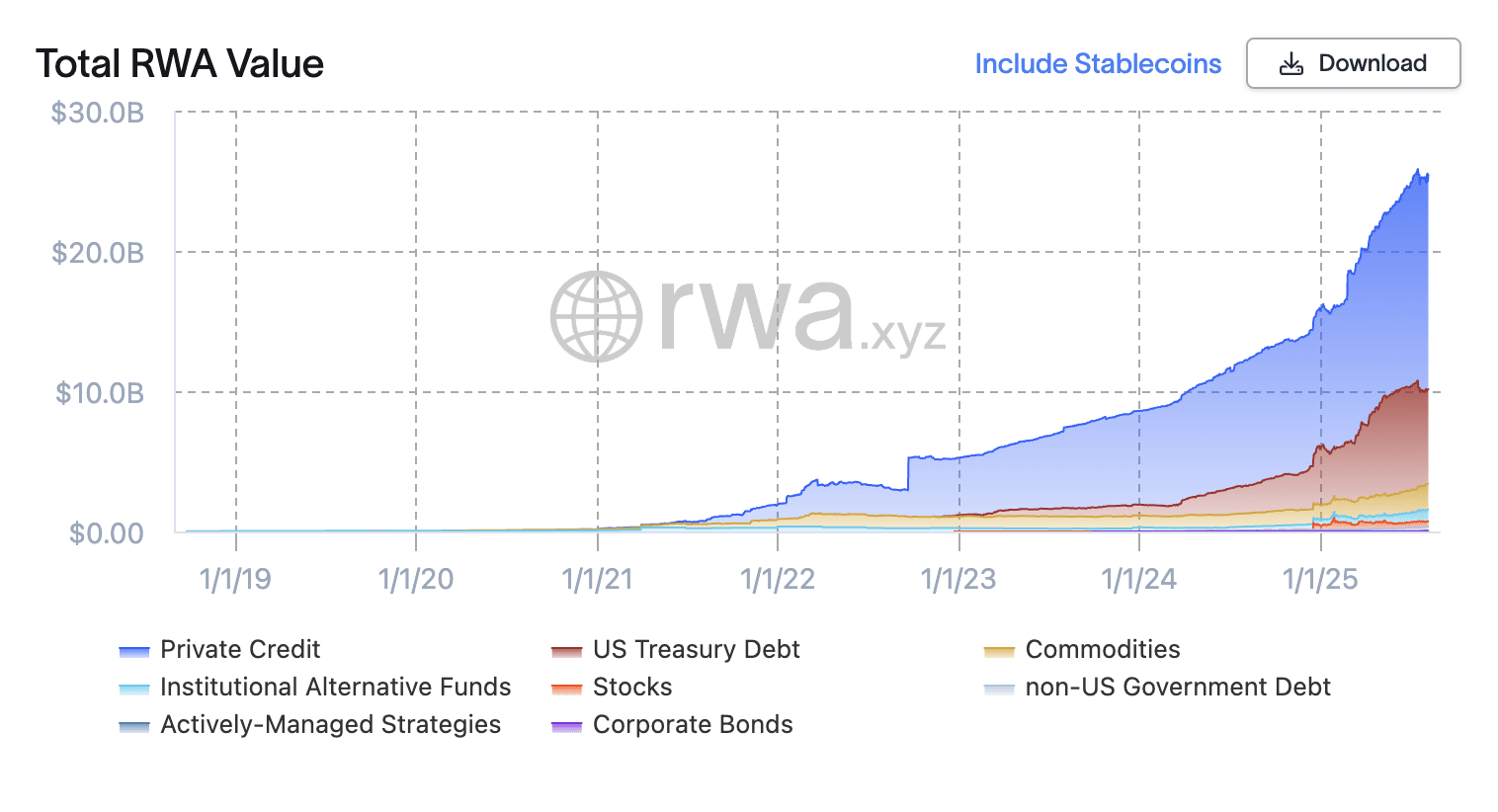

在政策鼓勵將傳統資產上鍊後,以太債券、股票上鍊、短期國債代幣化將逐步走入合規路徑。根據 RWA.xyz 的數據來看,全球 RWA 市場從 2022 年的約 50 億美元增長到 2025 年 6 月的約 240 億美元。不過與其稱這爲 RWA,不如叫他們 Fintech,其目的都是爲了從制度、技術上讓金融服務變得更加有效率。從 1960 年代誕生的房地產投資信託基金(REIT)、E-gold 再到之後的 ETF 的出現,在去中心化賬本出現、染色 BTC、算法穩定幣等無數次實驗失敗與成功後,他們才變成 RWA。

而目前從政策體系上對其認可後,成爲最可靠的背書,其市場也將會是巨大的。波士頓諮詢集團認爲到 2030 年全球 GDP 的 10%(約 16 萬億美元)可以代幣化,而渣打銀行估計到 2034 年代幣化資產將達到 30 萬億美元。代幣化通過削減成本、使承銷更順暢和提高資金流動性,爲機構公司打開了令人興奮的新大門。它還有助於提高準備承擔更多風險的投資者的回報。

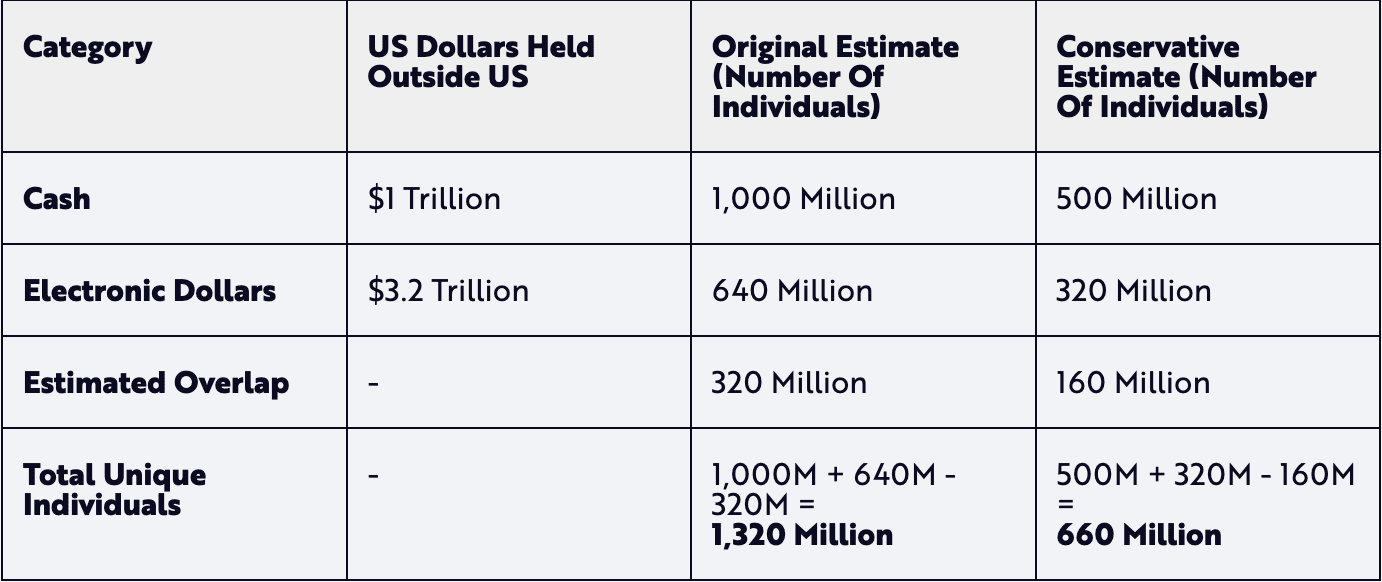

穩定幣的本質,鏈上國債

在討論加密貨幣中的 RWA 時,美元資產尤其是美元貨幣和美國國債,始終佔據中心舞臺。這是近 80 年經濟歷史的結果,1944 年的佈雷頓森林體系發展至今使美元成爲全球金融的支柱。全球央行將大部分儲備持有在美元計價資產中,全球大約 58% 的官方外匯儲備以美元持有,其中大部分投資於美國國債。美國國債市場是世界上最大的債券市場,擁有約 28.8 萬億美元的未償債券和無與倫比的流動性。僅外國政府和投資者就持有其中約 9 萬億美元的債務。

歷史上幾乎沒有與美國國債的深度、穩定性和信用質量相匹配的資產。優質政府債券是機構投資組合的基石,用於安全存放資本並作爲其他投資的抵押品。加密世界利用這些相同的基本面,自穩定幣成爲加密的最大「出入口」之後,雙方的關係比任何時候還要深。

雖然從一方面說加密貨幣並沒有完成中本聰的期望「建立美元體系的替代品」,反而成爲基於美元的金融建立的更有效的基礎設施。但這反而成爲美國政府「全盤接受其存在」的必要條件,事實上美國政府可能比任何時候都需要它。

隨着最近沙特阿拉伯、阿聯酋、埃及、伊朗和埃塞俄比亞等國的加入,金磚集團在 2024 年的 GDP 總和達到 29.8 萬億美元,超過了美國 29.2 萬億美元的 GDP,按 GDP 計算美國不再是世界上最大的經濟集團。在過去的二十年裏,金磚國家經濟體的增長速度明顯快於 G7。

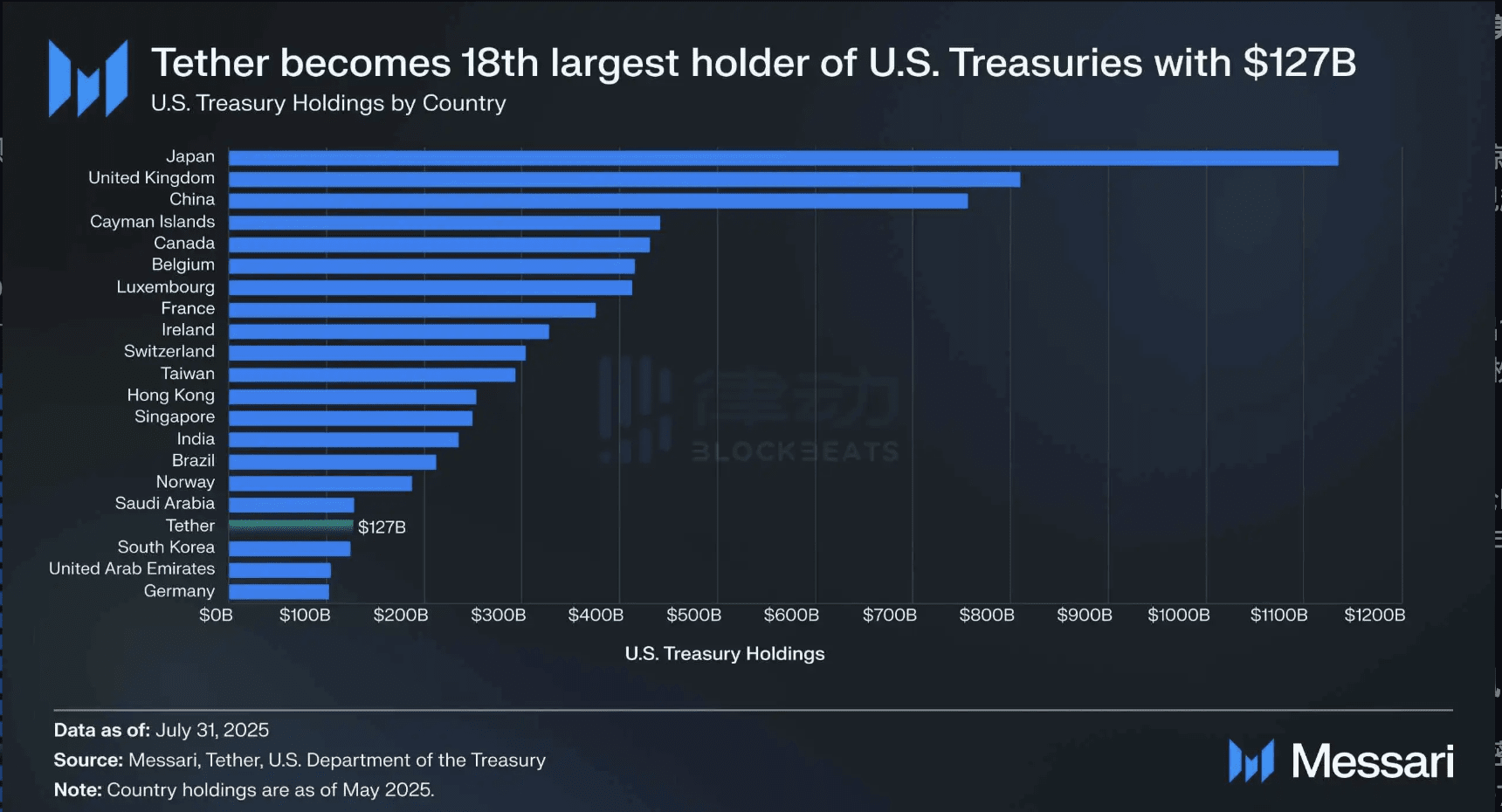

截至 2025 年 5 月 15 日的美國財政部的數據 Tether 的美國國債持有超過韓國,源:Messari

與其強相關的穩定幣在全球金融格局中具有獨特的地位,它們是短期美債最具流動性、最高效、用戶友好的包裝器,有效解決了與去美元化相關的兩個障礙:保持美元在全球交易中的主導地位,同時確保對美國國債的持續需求。

截至 2024 年 12 月 31 日美元持有者數據,穩定幣持有者在 5 年的發展時間內達到了傳統美元發展幾個世紀總數的 15%~30%,源:Ark Investment

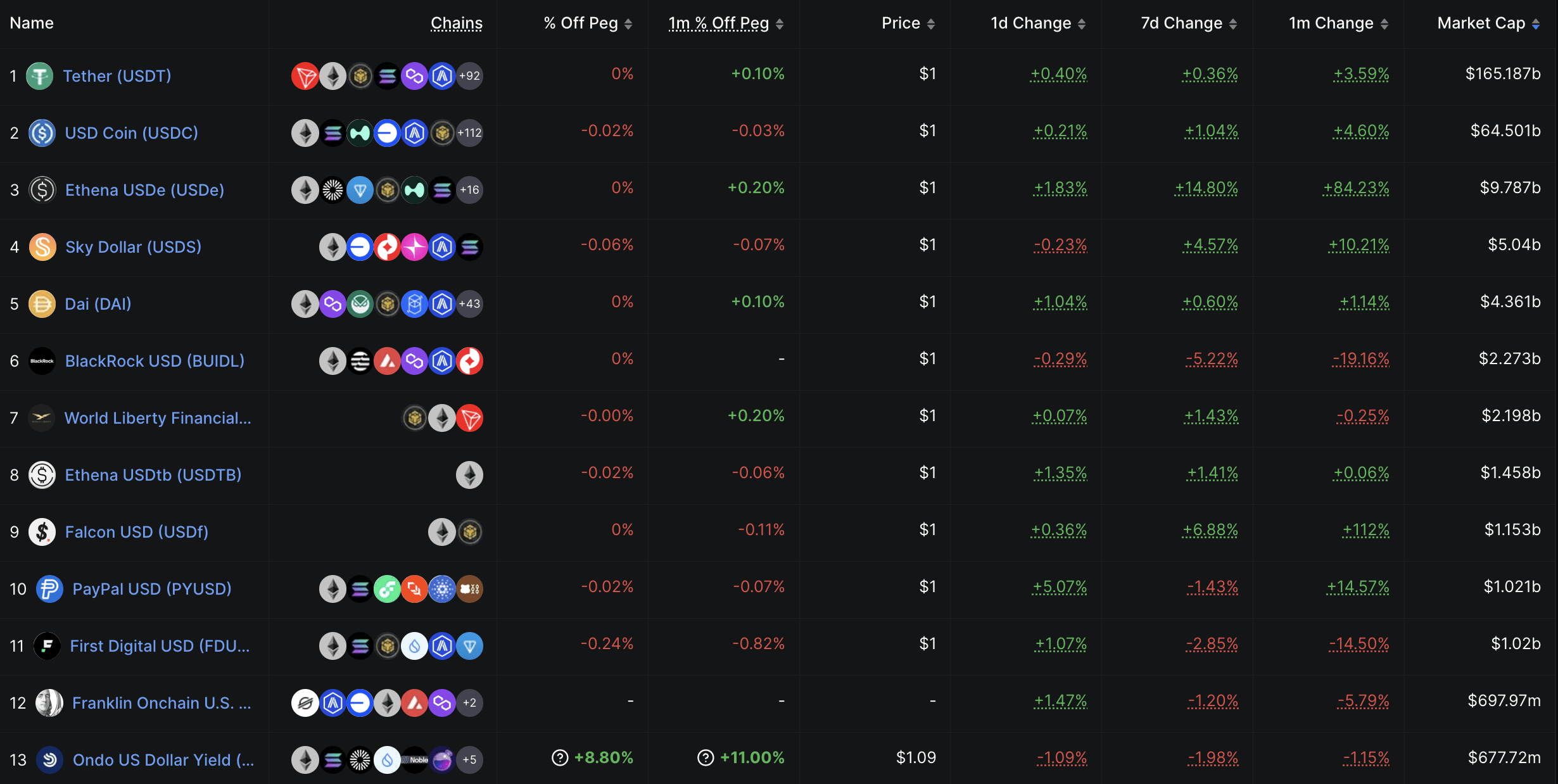

USDC 和 USDT 等美元穩定幣爲交易者提供穩定的交易貨幣外,並由傳統機構所依賴的相同銀行存款和短期國債支持。而在這類國債穩定幣的國債收入並不由持有用戶所有,但有更多鏈上的理財產品將美國國債概念融入其中,目前有兩種主要方法可以在鏈上構建代幣化國庫券:收益產生機制和變基機制。

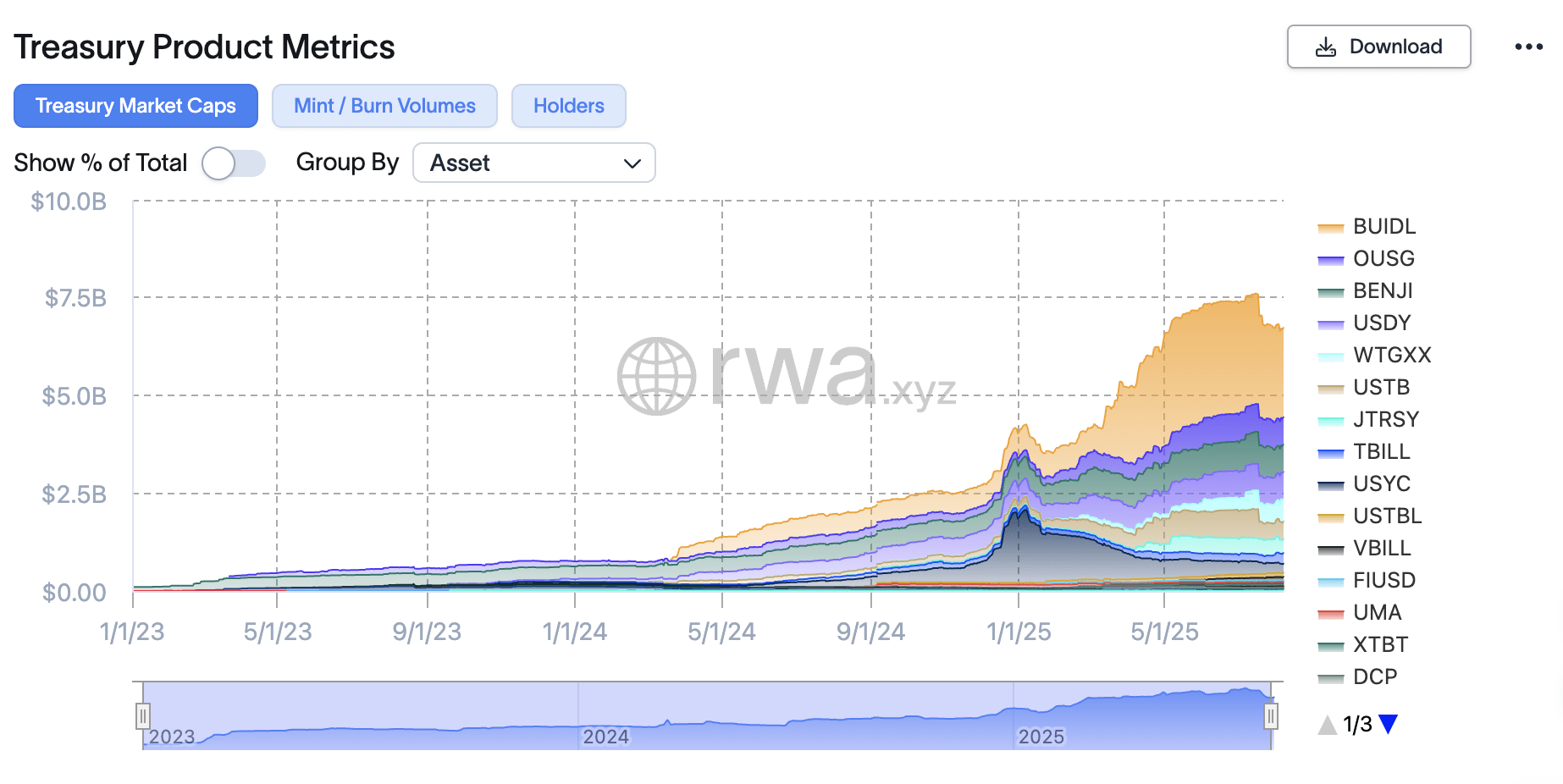

例如 Ondo 的 USDY 和 Circle 的 USYC 等收益代幣通過各種機制提高資產定價來積累基礎收益。在這種模式下,由於累積收益率,USDY 六個月後的價格將高於今天。相反,貝萊德的 BUIDL 和富蘭克林鄧普頓的 BENJI 或 Ondo 的 OUSG 等變基代幣通過預定義的時間間隔通過新發行的代幣分配收益來維持美元平價。

不管是「收益型穩定幣」還有「美債代幣化」,就像是 TradeFi 中的基金組合的採用一樣,鏈上理財產品採用鏈上美債作爲穩定收益的一環,其已成爲高風險 DeFi 的替代品,允許加密投資者以最小的風險獲得穩定的 4-5% 年收益率。

延伸閱讀:(到手的穩定幣法案,與坐不住的華爾街銀行家們)

最容易賺錢的領域,鏈上信貸

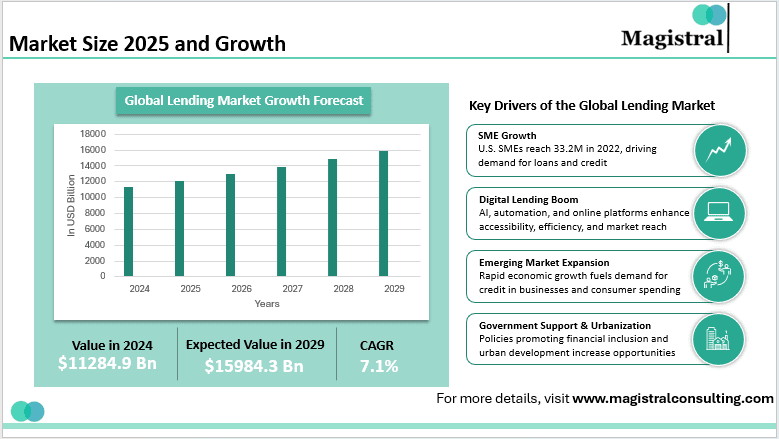

而傳統借貸行業是金融體系最核心的盈利板塊之一。據 magistral consulting 的研究表明,全球信貸市場 2024 年規模達 11.3 萬億美元,預計 2025 年將達 12.2 萬億美元。相比之下,整個加密借貸市場體量尚不足 300 億美元,但收益率普遍在 9–10%,遠高於傳統金融。若監管不再設限,將釋放巨大的增長空間。

2023 年 3 月蘇黎世大學 Giulio Cornelli 領導的研究團隊在(銀行與金融雜誌)上發表了一篇關於大型科技公司貸款重要性的論文。研究表明,明晰的金融科技監管框架可使新型放貸活動翻倍增長(某研究顯示 FinTech 借貸量在有清晰監管時增長 103%)。對加密借貸而言,道理亦然:政策明確,資本自來。

借貸市場規模,源:magistral consulting

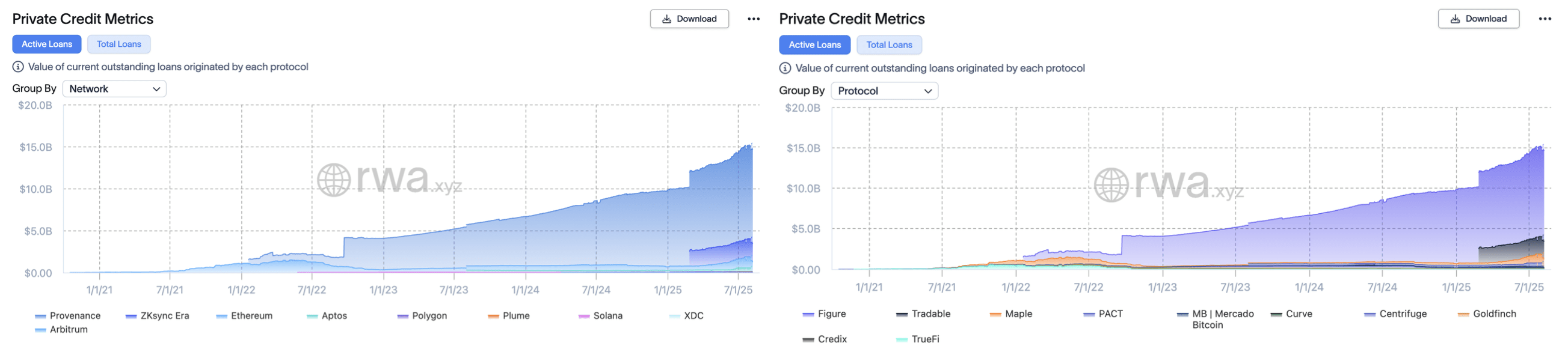

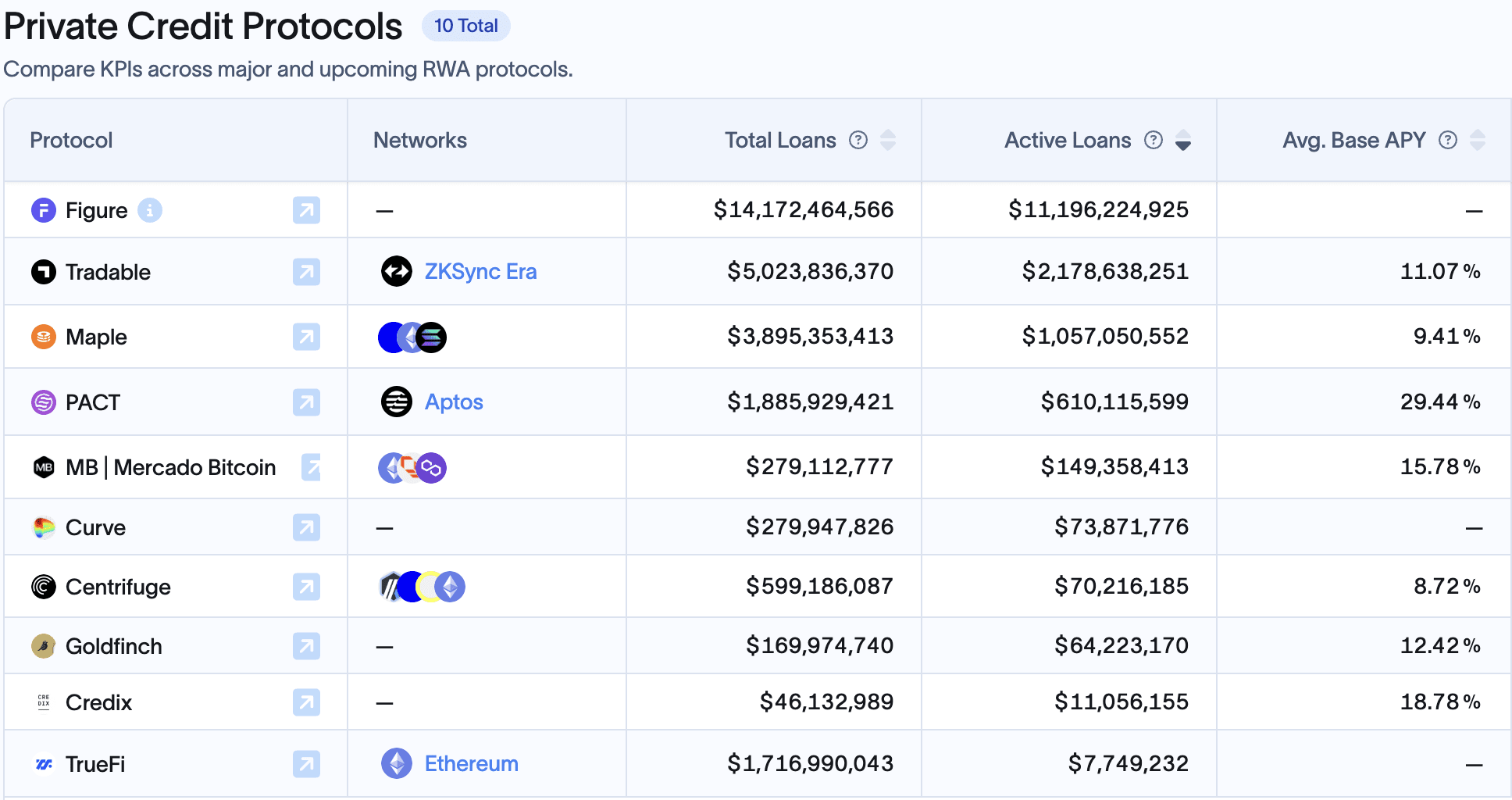

因此在 RWA 領域越來越多資產上鍊的時期,在合規化後的最大受益者之一可能就是鏈上借貸行業,當前 Crypto 領域因爲不如傳統金融中擁有「政府信貸積分」體系的大數據支持,只能在「抵押資產」上做文章,而用 DeFi 進軍二級債權市場從而分散風險。因此目前私人信貸類資產佔鏈上 RWA 約 60% 的份額,約 140 億美元。

這一浪潮背後是傳統機構的深度介入,其中佔最大頭的就是近期在討論上市的 Figure,其推出的專爲資產證券化與貸款金融場景而設計 的 Cosmos 生態鏈 Provenance,截止 2025 年 8 月 10 日 已託管約 110 億美元私人信貸資產,佔該賽道 75%。其創始人是前 SoFi 創始人 Mike Cagney,作爲借貸領域的「連續創業者」,這也讓他在區塊鏈借貸中的得心應手,平臺打通了貸款發起、token 化、二級交易的全鏈條。

第二名爲憑藉與擁有 3300 億美元的資產管理公司 Janus Henderson 的合作的 Tradable,他們在年初於 Zksync 上代幣化了 17 億美元的私募信貸(也讓 Zksync 成爲第二大「借貸鏈」),而第三名是「世界計算機」以太坊,但其在該領域的市場份額僅爲 Provenance 的 1/10。

左:「信貸公鏈」市值、右:信貸項目市值,源:RWAxyz

延伸閱讀:(從性醜聞到 RWA 第一股,Figure 的「美國騙局」)

(比特幣房貸,一個 6.6 萬億美元的新藍海)

DeFi 原生平臺也正進軍 RWA 的借貸市場。例如 Maple Finance 已累計撮合超過 33 億美元貸款,當前活躍貸款約 7.77 億美元,部分面向現實應收賬款。MakerDAO 也開始配置國債與商貸等現實資產,Goldfinch、TrueFi 等平臺也早早佈局。

這一切在監管敵意下曾被壓制,如今「政策轉暖」或將徹底激活這個板塊。

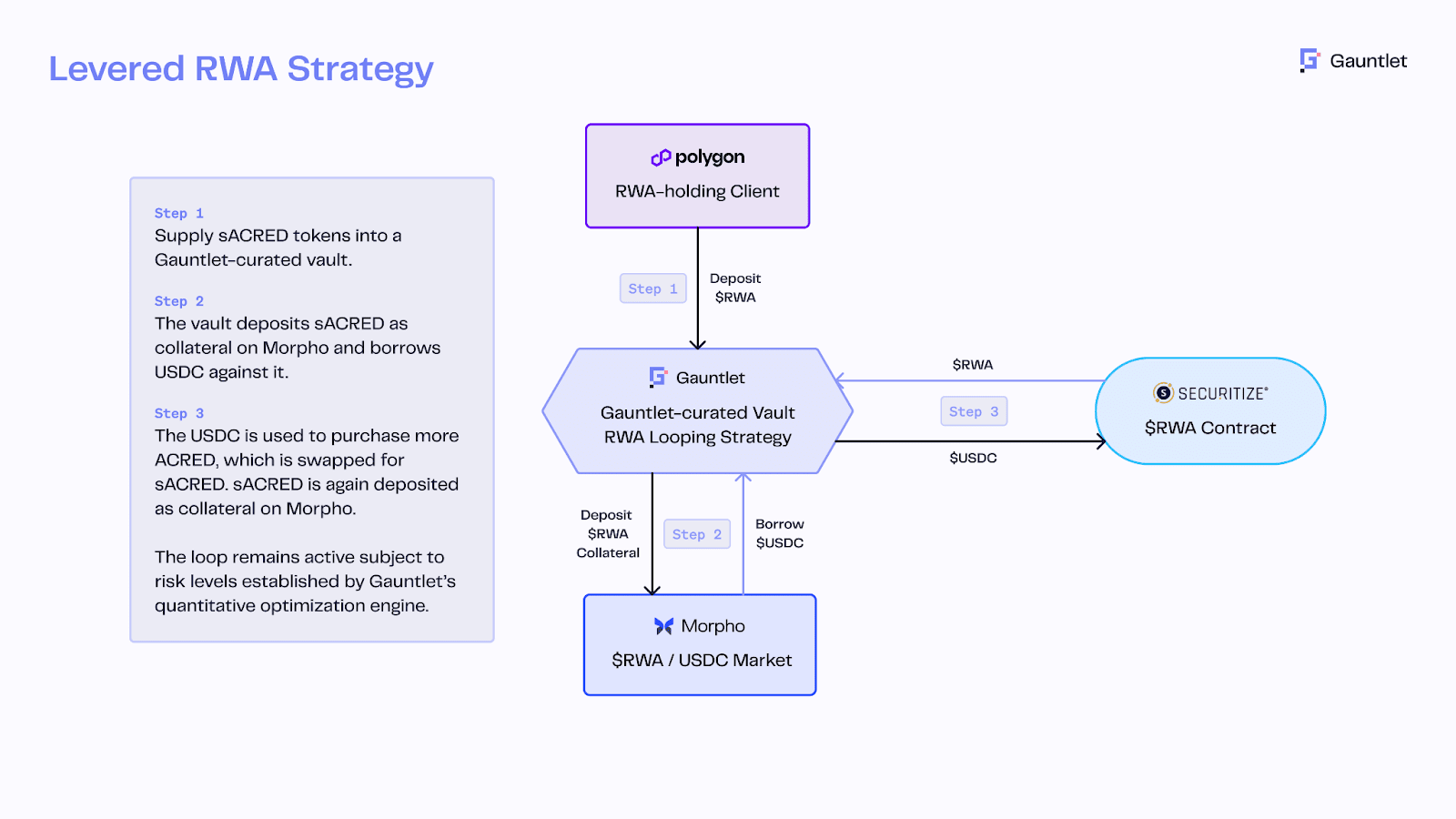

例如 Apollo 推出了其旗艦信貸基金 ACRED 的 token 化基金,允許投資者通過 Securitize 鑄造 sACRED 代幣代表其份額,再將該代幣用於 DeFi 平臺(如 Polygon 上的 Morpho)進行借貸套利操作。通過 RedStone 價格預言機和 Gauntlet 風控引擎,sACRED 被抵押借出穩定幣,再加槓桿回購 ACRED,從而將 5–11% 的基礎收益率槓桿化至 16% 年化。這一創新結合了機構信貸基金與 DeFi 槓桿。

sACRED 循環貸架構,源:Redstone

更長遠看,401(k) 改革將間接利好鏈上信貸。Wintermute 的場外交易員 Jake Ostrovskis 表示,此舉的影響不可低估。「僅對比特幣和以太坊的 2% 配置,就相當於迄今爲止累計 ETF 流入量的 1.5 倍,而 3% 的配置將使整個市場資金流入量翻一番以上。關鍵在於,這些買家大多對價格不敏感,他們專注於滿足配置基準,而非進行戰術性交易。」傳統退休金的收益需求可望催生對穩定、高收益的 DeFi 產品的投資興趣。例如基於房地產債務、小企業貸款、私人信貸池的 token 化資產若合規包裝得當,或將成爲養老金的新選擇。

當前市場份額前 10 的鏈上借貸項目,源:RWAxyz

在法規明確的前提下,這類機構級「DeFi 信貸基金」或將快速複製。畢竟大多數大型機構(Apollo、BlackRock、JPMorgan)已將 tokenization 視爲提升市場流動性與收益率的關鍵工具。2025 年之後,隨着更多資產(如房地產、貿易融資、甚至抵押貸款)token 化上鍊,鏈上信貸有望成爲一個規模數萬億美元的市場。

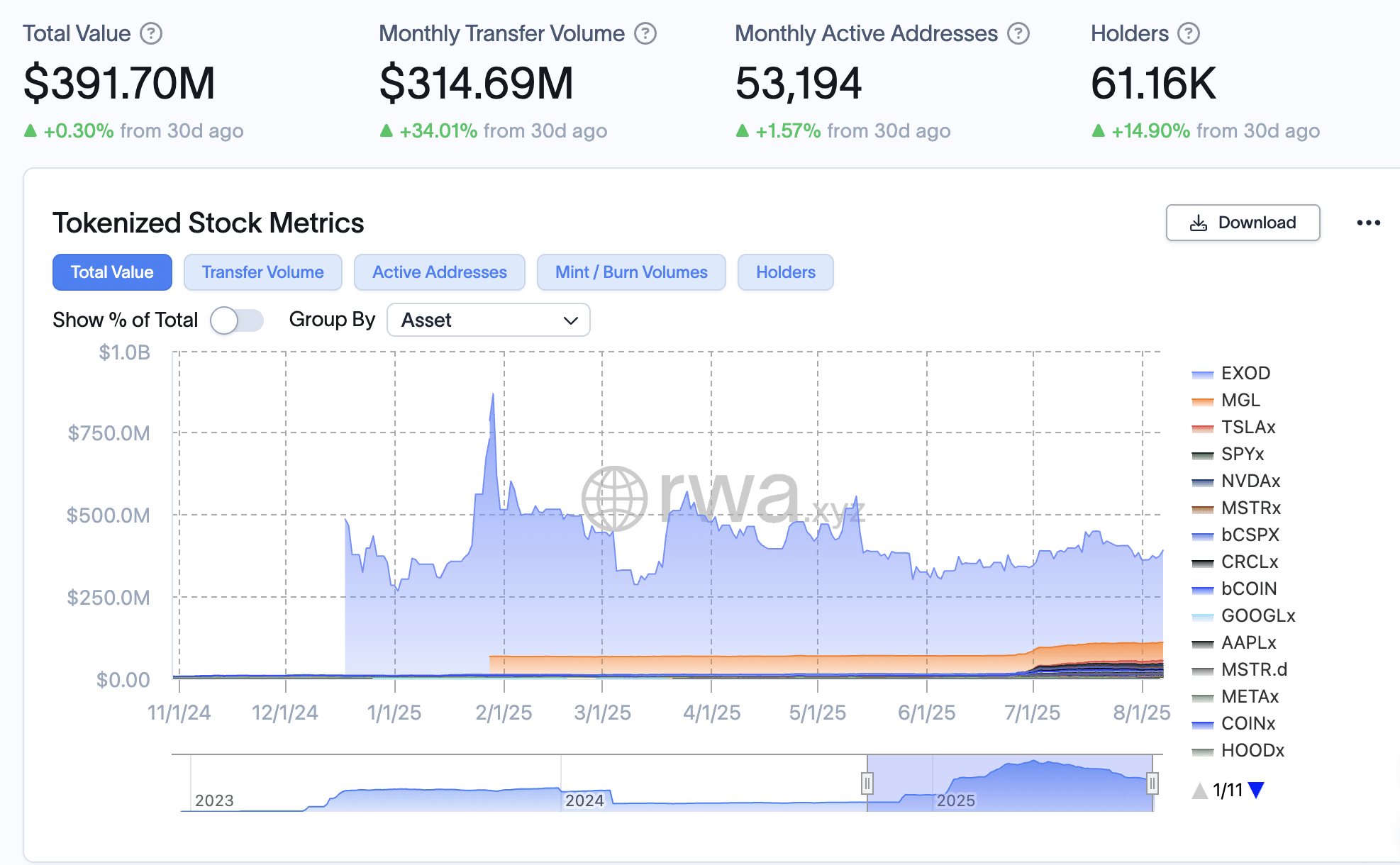

將 5*6.5 小時的「美國價值」變成讓全世界人 7*24 小時玩的「鏈上美股」

美國股市是全球最大的資本市場之一。截至 2025 年中期,美國股市的總市值約爲 50–55 萬億美元(USD),佔全球股市總市值的 40%–45%。然而,這樣巨大的「美國價值」長期以來只能在每週 5 天、每天約 6.5 小時的窗口內交易,區域和時間限制明顯。如今,這一局面正在被改寫,鏈上美股正讓全球投資者可以 7×24 小時不間斷地參與美股市場。

鏈上美股指的是將美國上市公司的股票數字化爲區塊鏈上的代幣,其價格錨定真實股票,並由實際股票或衍生品做支撐。這種代幣化股票最大的優勢在於交易時間不再受限:傳統美股交易所工作日每天僅開放約 6.5 小時,而基於區塊鏈的股票代幣可以全天候持續交易。現階段美股代幣化主要從三個方向實現,第三方合規發行 + 多平臺接入模式、持牌券商自營發行 + 閉環鏈上交易、差價合約(CFD)模式。

延伸閱讀:(從 Robinhood 到 xStocks,美股代幣化都是怎麼實現的?)

現階段市場上已經出現了各式各樣的美股代幣化相關項目,從 Republic 推出「Pre IPO」的鏡像幣,到 Hyperliquid 上能做空和做多「Pre IPO」的 Ventuals,再到引發 TradeFi 圈子和加密圈子雙重地震的 Robinhood、多家機構合作的 xStocks,能獲得股票分紅的 MyStonk,還有即將上線券商+鏈上代幣雙軌道玩法融合 DeFi 的 StableStock。

這一趨勢背後是監管環境的迅速明朗與傳統巨頭的入場。納斯達克交易所已提議創建數字資產版的 ATS(另類交易系統),允許代幣化證券與商品類代幣共同上市交易,以提高市場流動性和效率。SEC 委員保羅·阿特金斯(Paul Atkins)更是將傳統證券上鍊類比爲音樂載體的數字化革新:正如數字音樂顛覆了音樂產業,證券的鏈上化有望實現全新的發行、託管與交易模式,重塑資本市場的方方面面。但該領域仍處於早期階段,相比於動輒幾十億美元的其他 RWA 領域,美股代幣化賽道的上漲空間似乎更大,當前鏈上股票的總體市值還不足 4 億美元,而每月的交易量也僅僅 3 億美元左右。

究其原因該條需要解決的實際問題除了合規路徑並未全面打通,機構入場法規復雜,入金流程磨損大等。但對大部分用戶來說其實要解決的首要問題是流動性不足。科技投資人鄭迪表示因高額的 OTC 成本導致玩美股的人跟鏈上的玩家是兩類人「你通過 OTC 入金要承擔千幾的費用,如果是通過 Coinbase 這種新加坡持牌交易所,還要加上約 1% 的手續費和 9% 的消費稅。因此幣圈的錢和傳統券商賬戶裏的錢本身就是兩個體系,基本不會互相打通,相當於你在兩個戰場作戰。」

正因如此,鏈上美股在當下更像是一邊要「教育」這羣 Degen 的玩家接受美股基本知識「訓練」的老師另一邊又是向玩習慣傳統券商的那羣人高喊這裏「7*24 營業」的疊碼仔,StableStock 的創始人 ZiXI 在支無不言的採訪中將玩鏈上美股的用戶分爲了三類,並分析了鏈上美股在這些用戶的使用場景中爲什麼「被需要」:

小白用戶:主要分佈在像中國、印尼、越南、菲律賓、尼日利亞等外匯管制較嚴的國家。他們手上有穩定幣但由於種種限制,沒法在海外開設銀行賬戶,無法順利買入傳統美股。 專業用戶:既有穩定幣,也有海外銀行賬戶,但由於傳統券商的槓桿率太低,比如 Tiger 的槓桿倍數只有 2.5 倍。而在鏈上,通過設定較高的 LTV(貸款抵押率),可以實現高槓杆,比如 LTV 是 90%,就能做到 9 倍槓桿交易。 高淨值用戶:長期持有美股資產,在傳統券商賬戶裏可能通過融資融券賺取利息、分紅或享受股價上漲的紅利。他們的股票 token 化後可以在鏈上做 LP、借貸,甚至跨鏈操作。

從 Robinhood 發佈會到 Coinbase 向 SEC 提交試點申請成爲美國首批落地「鏈上美股」服務的持牌機構。加上 SEC 公司財務部關於流動性質押的利好聲明,可以預見隨着政策牛市的推進,鏈上美股能夠逐步融入 DeFi 體系,從而建設相對深的流動性池。曾經侷限於 5×7 小時交易的美國價值,正加速轉變爲全球投資者可以不分時區、隨時參與的鏈上股權市場。這不僅極大拓寬了加密投資者的資產版圖,也爲傳統股票市場引入了全天候流動性,標誌着華爾街正向「Super-App 時代」的鏈上資本市場邁進。

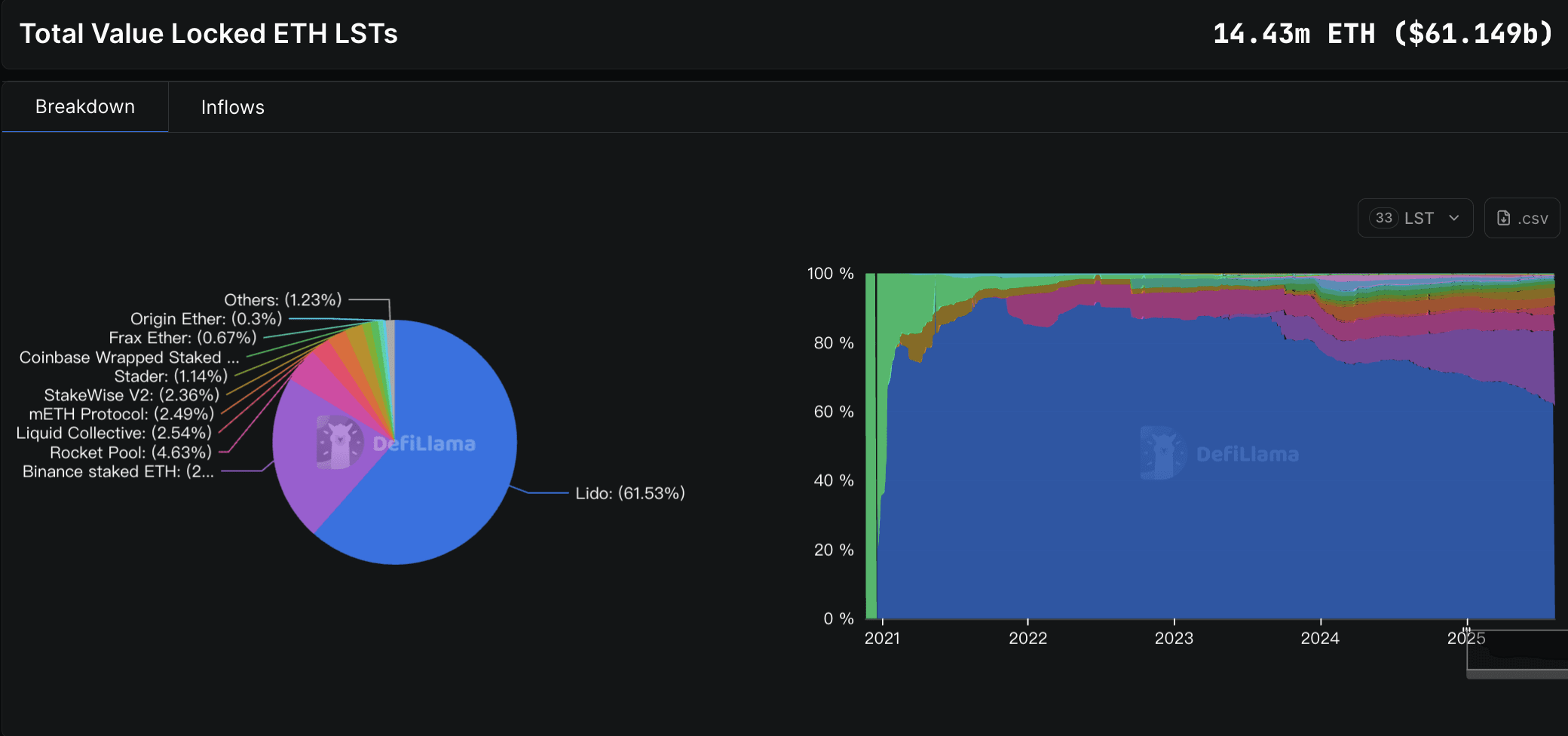

質押資產的正名,DeFi 崛起

在此次監管利好中,最大贏家之一無疑是 DeFi 衍生協議,SEC 爲流動性質押的正名爲其鋪平了道路,這也是與「Crypto Native」玩家最相關的利好之一。此前,SEC 對中心化質押服務持敵意態度,強制交易所下架質押服務,並引發對 Lido 的 stETH、Rocket Pool 的 rETH 是否爲未註冊證券的擔憂。然而 2025 年 8 月,SEC 公司財務部發聲明確「只要底層資產不是證券,則 LST 也非證券」,這一明確的政策信號被業界譽爲質押正名的分水嶺。

這不僅利好質押本身,更激活了一整套基於質押的 DeFi 生態:從 LST 抵押借貸、收益聚合、再質押機制,到基於 staking 構建的收益衍生品等。更重要的是,美國監管明確意味着機構可合法地參與質押及相關產品配置。ETH 當前在流動質押中的鎖倉量約 1440 萬枚,且增長加速。據 Defillama 的數據,2025 年 4 月至 8 月,LST 鎖倉 TVL 已從 200 億美元飆升至 610 億美元,重回歷史高點。

SosoValue DeFi 指數板塊近一個月跑贏了最近十分強勢的 ETH,源:SosoValue

而這些 DeFi 協議之間從某個時間點開始,似乎形成了什麼共識,彼此之間開始了深度合作。它們不僅相互對接各自的機構資源,還在收益架構上通力配合,逐步形成了一個個體系化的「收益飛輪」。

例如 d Ethena 與 Aave 新推出的集成功能,允許用戶獲取 sUSDe 利率的槓桿敞口,同時通過持有 USDe 保持整體頭寸更好的流動性(無冷卻期限制),推出一週後 Liquid Leverage 產品已吸引超過 15 億美元資金流入。而 Pendle 將收益資產拆分爲本金(PT)與收益(YT),形成「收益交易市場」。用戶可用較小資金購買 YT,博取高收益;而 PT 則鎖定固定收益,適合保守投資者。PT 在 Aave、Morpho 等平臺作爲抵押物使用,形成了收益資本市場的基礎設施。加上剛剛和 Ethena 達成合作的 Pendle 新計劃「Project Boros」,它將交易市場拓展至永續合約的 Funding Rate(資金費率),讓機構可以在鏈上對衝 Binance 合約費率風險。

DeFi 玩家JaceHoiX表示「Ethena、Pendle 和 Aave 正在構成泡沫 TVL 的鐵三角」,現在用戶可以用 1 usdt 可以通過 mint usde->mint pt->存 pt->借 usdt->mint usde 來循環貸 10x,變成 10 美元的存款。同時,這 10 美元的存款是同時存在這 3 個協議的 TVL 裏,1 美元最終變成了這三個協議裏 30 美元的存款。

而許多機構已經在近幾年提早通過各種的方式進入該領域了,例如 JP Morgen 推出的借貸平臺 Kinexys,還有 BlackRock、Cantor Fitzgerald、Franklin Templeton 等。政策清晰化將利於 DeFi 協議加速與 TradFi 對接,最終像是 1 美元當 30 美元般「村裏賣蘋果」的敘事延續成更悠長的版本。

美國公鏈和世界計算機

美國本土的公鏈項目正迎來政策東風。7 月通過的(CLARITY Act)提出「成熟區塊鏈系統」標準,允許加密項目在網絡去中心化成熟後由證券轉爲數字商品資產。這意味着去中心化程度高、團隊遵守合規路徑的公鏈及其代幣有望獲得商品屬性,接受商品期貨交易委員會(CFTC)監管而非 SEC 管轄。

KOL @Rocky_Bitcoin 認爲美國金融中心的優勢開始向加密領域轉移「CFTC、SEC 分工明確,美國想要在下一輪牛市中,不僅是交易量大,還要成爲項目孵化地」對 Solana、Base、Sui、Sei 等美國本土公鏈是大利好,這些鏈如果能原生適配合規邏輯,可能會是下一個 USDC、ETF 的主要承載網絡。」

例如,資管巨頭 VanEck 已申請 Solana 現貨 ETF,直言 SOL 功能上類似比特幣和以太坊,因而應被視爲一種商品。Coinbase 亦於 2025 年 2 月上線了受 CFTC 監管的 Solana 期貨合約,加速機構對 SOL 的參與,併爲未來推出 SOL 現貨 ETF 鋪路。這一系列舉措表明,在新監管思路下,某些「美國公鏈」正獲得類似商品的地位和合法性,成爲傳統資金上鍊的重要橋樑,也讓老牌機構得以放心地將價值遷移到公開鏈上。

與此同時,加密世界的「世界計算機」以太坊也因政策轉向而明顯受益,因爲新規限制了「內幕交易、快速發幣套現」,利好有實際建設、穩健流動性的主流幣種。作爲全球去中心化程度最高、開發者最多、且爲數不多從未當機過的的公鏈,以太坊早已承載了絕大部分穩定幣和 DeFi 應用的吞吐量。

如今美國監管層基本認可了以太坊的非證券屬性,2025 年 8 月 SEC 發佈聲明明確,只要底層資產如 ETH 不是證券,則錨定其的流動質押憑證同樣不構成證券。再加上 SEC 已於此前批准比特幣和以太幣的現貨 ETF,這實際上從側面印證了以太坊作爲大宗商品的地位。

有了監管背書,機構投資者能夠更大膽地參與以太坊生態,無論是發行鏈上國債、股票等 RWA 資產,還是將以太坊作爲清算結算層來對接 TradFi 業務,都變得現實可行。可以預見,在「美國公鏈」競相合規化擴張的同時,「世界計算機」以太坊依然是全球鏈上金融的中流砥柱。不僅因其先發和網絡效應,更因爲這一輪政策紅利同樣爲其打開了與傳統金融深度融合的新大門。

政策真的帶來了牛市嗎?

無論是「穩定幣法案」確立美元錨定資產的合規地位,還是「Project Crypto」勾勒出的鏈上資本市場藍圖,這一輪自上而下的政策轉向,確實爲加密行業帶來了前所未有的制度空間。但歷史經驗表明,監管的友好並不等於無限開放,政策試驗期內的標準、門檻和執行細則,仍將直接決定各類賽道的生死走向。

從 RWA、鏈上信貸到質押衍生品、鏈上美股,幾乎每條賽道都能在新框架中找到自己的位置,但它們真正的考驗,或許是能否在合規化的同時保持加密原生的效率和創新。美國資本市場的全球影響力與區塊鏈的去中心化特性能否真正融合,將取決於監管機構、傳統金融與加密行業三方的長期博弈。政策的風向已轉,接下來如何把握節奏、控制風險,纔是決定這一輪「政策牛市」能走多遠的關鍵。