文章轉載來源: TEDAO

Candy@TEDAO|作者

引言 | 交易背後的“商業賬本”也能公開?

在 DeFi 世界裏,每一筆交易都記錄在不可篡改的公共賬本上,任何人都能對賬。我們習慣在 Uniswap 等去中心化交易所看到每一筆兌換,但信息常常停在“這筆交易發生了”這一層。

這筆交易來自哪裏?是哪個 KOL 推薦,還是某個交易工具帶來的?長期以來,這類歸因多依賴於項目內部系統或中心化後臺處理,即“增長黑盒”:交易本身可在鏈上驗證,但推廣來源通常在鏈下統計。這背後並非偶然,而是技術和成本的考量——在以太坊等主網,爲每筆交易附加額外標識會顯著增加 gas 費用,還可能帶來安全挑戰,因此許多項目選擇將“商業賬本”存儲在鏈下。

Hyperliquid 是基於自主開發的底層區塊鏈網絡(自研 L1)運行的去中心化交易平臺,用戶可以在這裏進行永續合約交易(Perpetual Contracts)。與其他平臺不同,它選擇將關鍵的商業數據和交易邏輯公開到鏈上,實現了從金融交易到增長歸因的全面透明化,使交易所“後臺”更直觀地呈現爲一張可追溯的增長地圖。

一 | 公開的「商業賬本」:看清增長從何而來

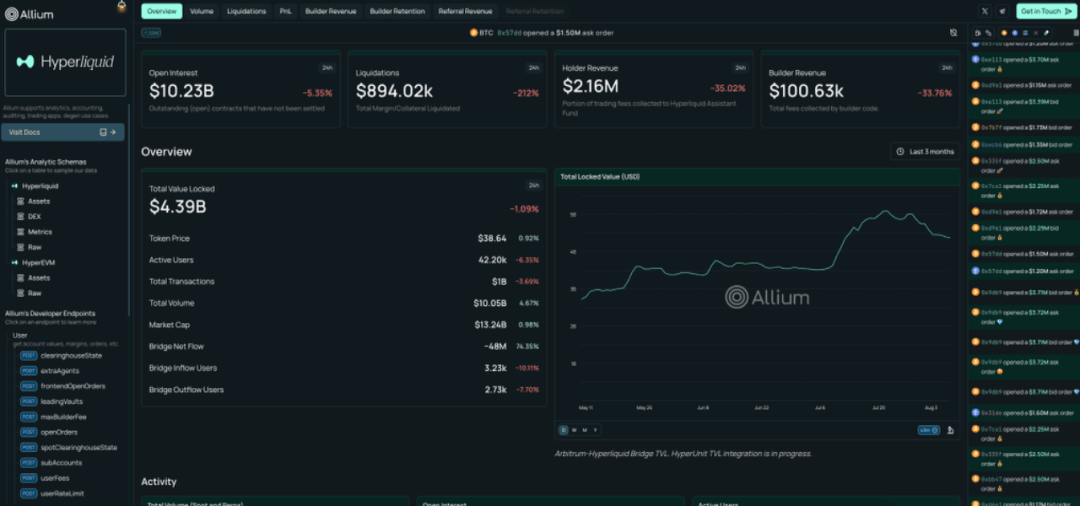

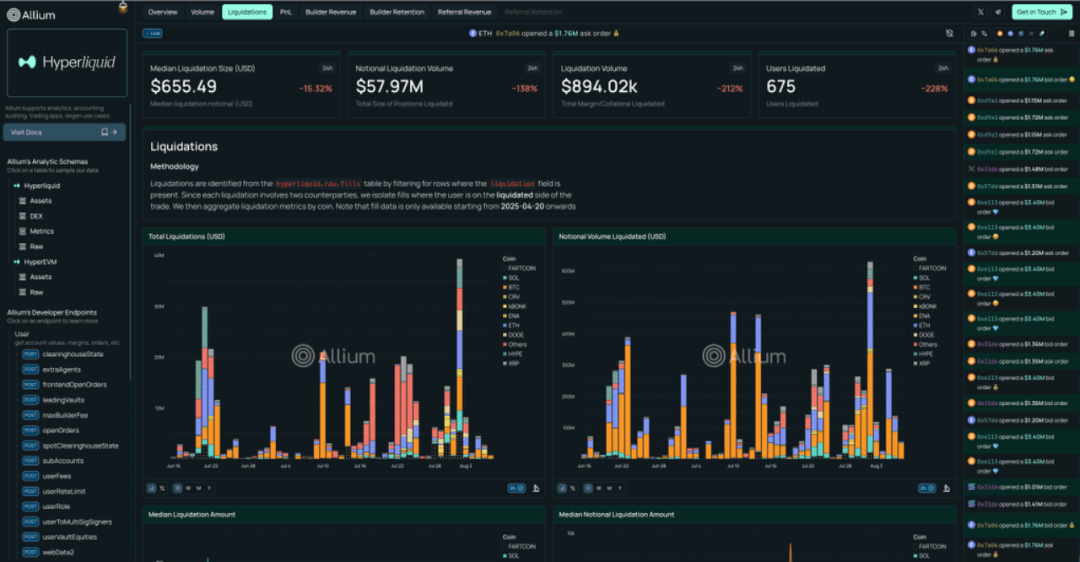

Hyperliquid 的數據面板(由第三方數據分析平臺 Allium 提供)像一個實時“作戰室”。不只看宏觀走勢,還能看見是誰(錢包地址)、用什麼工具、在何時推動了盤口變化。 做法是把來源信息結構化寫入協議路徑,先明確兩個維度:

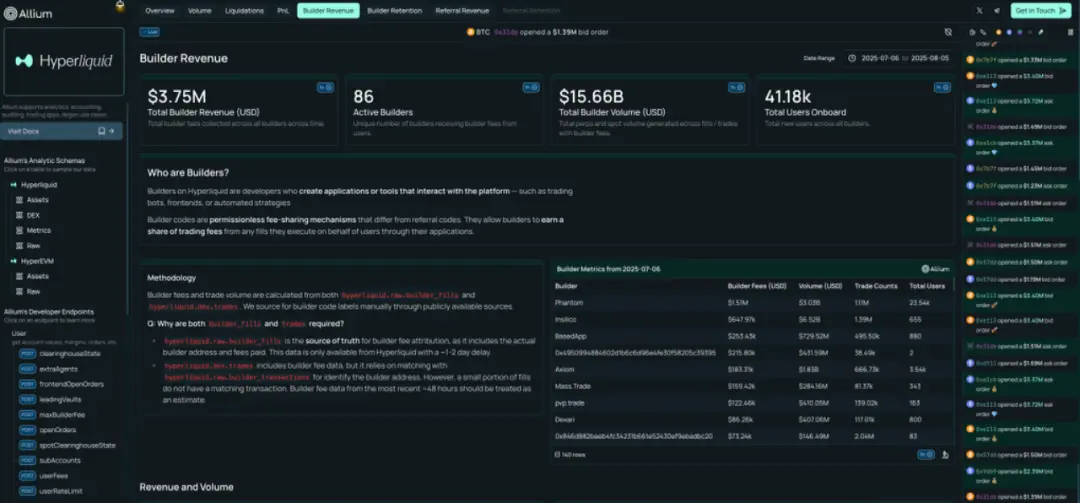

Builder (訂單級):在訂單參數裏記錄下單所用的工具(如 builder 字段)。由此可按工具比較成交、手續費與留存,並進行來源歸因。

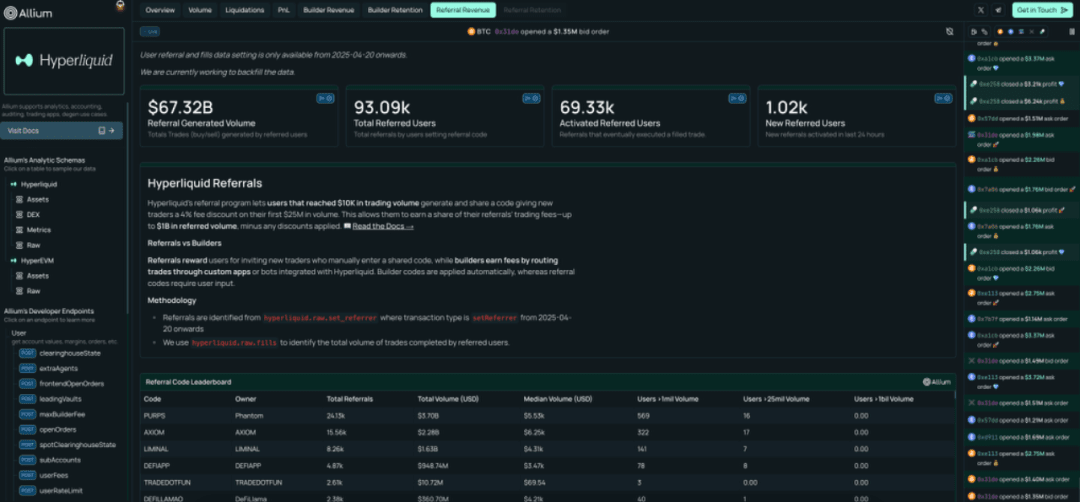

Referral(賬戶級):在賬戶側綁定“誰推薦了你”,折扣與返傭按協議規則在鏈上結算。這樣就能據鏈上結算與官方/第三方面板複覈推廣新增與成交,便於預算與 ROI 評估。

圖 1:由 Allium 提供的 Hyperliquid 生態概覽圖。數據來源:Allium:https://hyperliquid.allium.so/

簡例:如何把交易與增長串起來?

場景 A(Builder|訂單級)

交易員 Bob 使用開發者 David 的“TradePro”工具下單,訂單攜帶了 David 的地址(builder 參數);協議自動在鏈上記錄該地址與對應手續費,並按規則完成分賬。

場景 B(Referral | 賬戶級)

交易員 Alice 通過 KOL Emma 的推薦碼註冊,Alice 的賬戶與 Emma 建立了可鏈上覈驗的推薦綁定;此後 Alice 的每筆交易享受手續費折扣,系統在賬戶級統計折扣並自動向 Emma 分配返傭。

圖 2&3:不同 Builder 與 Referral 的收入與用戶增長概覽。數據來源:Allium

二 | 當增長貢獻變得無需信任(Trustless)

當「增長歸因」從鏈下搬到鏈上,整條價值鏈都發生了變化——下面從規則、結算、數據三個維度來看:

1. 規則:從“可變解釋”到“協議層規則”

關鍵邏輯固化爲合約,由網絡共同執行;用代碼約束替代臨時解釋,提升規則中立性和可預期性。

2. 結算:從“人工審批”到“自動清算”

以 Builder(訂單級)爲例:用戶先對開發者地址設定“最大費用授權”(ApproveBuilderFee),後續每筆訂單攜帶 builder 參數,協議在鏈上內完成分成結算,無需任何人工干預。

3. 數據:從“宣傳報告”到“可追溯賬本”

所有關鍵動作——下單、撤單、清算、折扣應用——均寫入鏈上,任何人都可在公開賬本中獨立覈驗,無需只聽宣傳。

由此帶來直接影響:

對開發者(Builder)與推廣者(Referral):迴歸貢獻本身

按鏈上貢獻自動結算,不依賴關係或線下統計,誰創造價值看得見。優秀開發者與推廣者可以“用代碼投票”,而非“用 PPT 遊說”。

對項目運營與 DAO 治理:從主觀到數據共識

圍繞統一指標做決策(如「推廣者貢獻 × 留存 × ARPU」),討論成本下降。

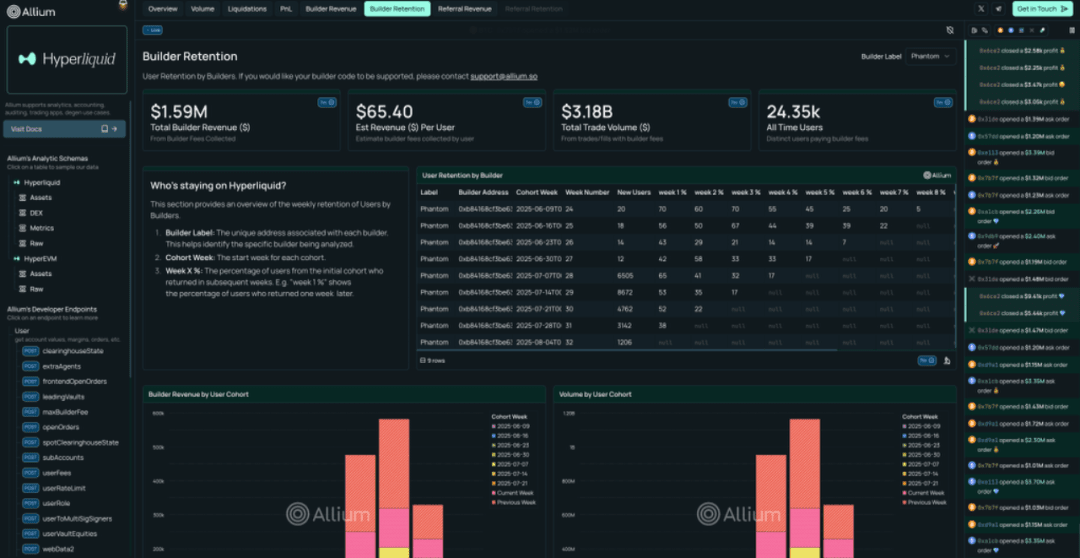

例如,“Builder 用戶留存率”看板能看出不同工具帶來的用戶質量差異:有的拉新猛、次周流失高;有的拉新少、留存穩,激勵方向更清晰。

圖 4:Builder 用戶留存率看板,按周跟蹤新客與後續留存。數據來源:Allium

對普通交易者:用事實穿越噪音

能獨立識別“誰在帶節奏、哪些工具有效”,少受喊單和不透明信息影響。

三 | 透明的代價與隱私的邊界

然而,任何技術範式都是一把雙刃劍。當透明度被推向極致,新的風險和挑戰也隨之出現:

策略泄露與 Alpha 衰減:商業機密的蒸發

對於專業交易者和開發者,當其交易模式與工具邏輯被清晰追蹤時,其盈利 Alpha 就暴露在陽光下,可能被輕易複製模仿,導致策略迅速失效。

精準狙擊與市場操縱:透明的獵殺場

大額交易交易者的建倉意圖變得一目瞭然,這可能導致其被惡意跟風或被對手盤利用倉位信息進行精準打擊,增加了大資金操作的風險。

財務隱私外溢:公開的“財富裸奔”

用戶的交易歷史、盈虧狀況(PnL)被完全公開,比如生態面板(如 Allium)會聚合清算事件形成榜單;但這也暴露了地址與名義虧損,更可能引來黑客、釣魚甚至線下安全威脅。

圖 5:清算排行榜,展示被清算地址與虧損額。數據來源:Allium

在路上的解法

爲應對這些風險,業界已將目光轉向以零知識證明(ZKP)爲代表的可驗證隱私技術。其核心目標是:在不披露交易者身份或策略細節的前提下,向協議證明某筆貢獻確由特定推廣者或工具產生,並以此爲據完成鏈上結算。

這一路徑,爲實現“既可複覈、又能保護”的理想狀態提供了清晰的技術方向。但該技術在成本、時延與反女巫等方面的挑戰,仍需大量的工程化打磨。

結語 | 不止於金融透明,更是商業的重構

Hyperliquid 的嘗試,將 DeFi “無需信任”的原則從成交層面延伸至來源層面,示範了何爲協議原生增長:它把“拉新—交易—分潤”的閉環完整地置於鏈上,使其既可追蹤、也可複覈,爲更公平的激勵機制奠定了基礎。

然而,這種將增長歸因上鍊的設計,也引出了一個核心挑戰:如何在不犧牲可覈驗性的前提下,更好地保護個人策略與隱私。只有當“可追溯的總賬”與“匿名的權利”和諧並存,增長機制纔算完成了從鏈下到鏈上的徹底遷移。