作者:Prathik Desai

編譯:Luffy,Foresight News

原文鏈接:https://www.techflowpost.com/article/detail_27069.html 聲明:本文爲轉載內容,讀者可通過原文鏈接獲得更多信息。如作者對轉載形式有任何異議,請聯繫我們,我們將按照作者要求進行修改。轉載僅用於信息分享,不構成任何投資建議,不代表吳說觀點與立場。

2020 年,Strategy 公司(當時名爲 MicroStrategy)開始用債務和股票置換比特幣。這家原本銷售企業軟件的公司,在聯合創始人兼董事長 Michael Saylor 的帶領下實現了轉型,將公司資金注入比特幣,成爲上市企業中最大的比特幣持有者。

五年後,Strategy 公司仍在銷售軟件,只是運營對公司整體的毛利潤貢獻一直在穩步下降。2024 年,運營毛利潤較 2023 年下降至約 15%;2025 年第一季度,該數字較上年同期下降了 10% 。截至 2025 年,Strategy 的模式已被複制、改編和簡化,爲逾百家上市實體持有比特幣鋪平了道路。

這套模式很簡單:以企業爲抵押發行低成本債務,買入比特幣,待其升值後再發行更多債務買入更多比特幣 —— 形成自我強化的循環,將企業國庫變成槓桿加密貨幣基金。到期債務通過發行新股償還,稀釋現有股東權益。但比特幣持倉升值推高股價,抵消了股權稀釋的影響。

大多數追隨 Strategy 腳步的公司都有現成的業務,它們希望通過比特幣這一升值資產爲資產負債表帶來收益。

Strategy 過去完全是一家企業分析與商業智能平臺;而第 15 大上市比特幣持有者 Semler Scientific,曾是純粹的健康科技公司;最近加入比特幣儲備俱樂部、引發關注的 GameStop,此前是一家知名的遊戲與電子產品零售商,直到近期才涉足比特幣財庫構建。

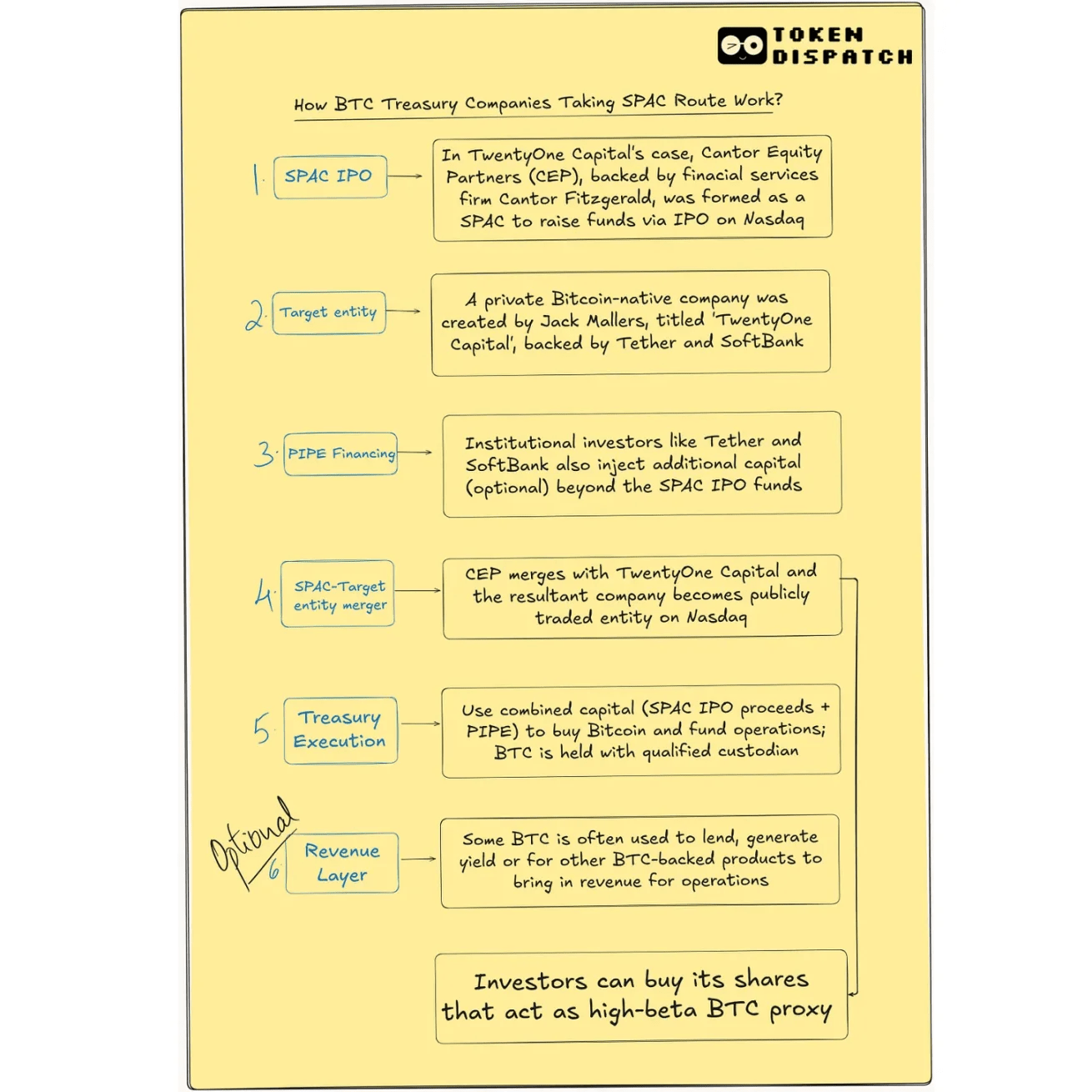

如今,新一波公司渴望享受比特幣的紅利,卻又不想承擔建立實體業務的重擔。他們沒有客戶,沒有盈利模式,也沒有運營路線圖。他們只需要一張裝滿比特幣的資產負債表,以及一條通過金融捷徑快速進入公開市場的通道。於是,特殊目的收購公司(SPAC,即借殼上市)應運而生。

這些比特幣資產 SPAC,如 ReserveOne、ProCap(由 Anthony Pompliano 支持)、Twenty One Capital(由 Tether、Cantor Fitzgerald 和軟銀支持),正推出簡單的包裝方案。它們的主張很明確:籌集數億美元,批量購買比特幣,給公開市場投資者一個追蹤這一切的股票代碼。就是這樣,這就是全部業務。

這些新入局者的做法與 Strategy 截然相反:先積累比特幣,再考慮業務部分。這種模式更像對衝基金,而非企業。

然而,很多公司仍排着隊選擇 SPAC 路徑。這是爲什麼呢?

SPAC 是一種預先融資的空殼公司,從投資者(通常是一羣私人投資者)那裏籌集資金,在證券交易所上市,然後與一傢俬人公司合併。它常被描述爲 IPO 的捷徑。而在加密貨幣領域,這是讓重倉比特幣的實體快速上市的方式,以免市場情緒或監管轉向對其不利,速度是關鍵。

儘管這種 「速度優勢」 往往是虛幻的。SPAC 承諾 4-6 個月完成上市,而 IPO 需要 12-18 個月,但實際上,加密貨幣公司的監管審查耗時更長。例如,Circle 嘗試通過 SPAC 上市失敗,後來通過傳統 IPO 才成功。

但 SPAC 仍有其優勢。

它們允許這些公司描繪大膽願景,比如 「年底前比特幣持倉達 10 億美元」,而無需立即接受傳統 IPO 流程的嚴格審查。它們可以引入來自 Jane Street 或 Galaxy 等重量級公司的上市後私募投資(PIPE),預先協商估值,將其包裝成符合 SEC 規定的殼公司,同時避免被貼上 「投資基金」 的標籤。

SPAC 途徑只是讓公司更容易向其利益相關者和投資者推銷他們的戰略,因爲除了比特幣之外沒有其他東西可以推銷。

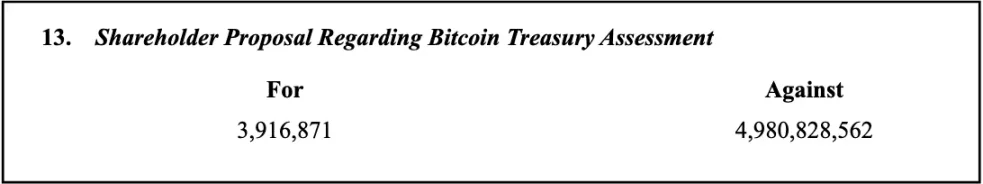

還記得 Meta 和微軟考慮將比特幣納入財庫時的情景嗎?它們遭到了壓倒性反對。

對公衆投資者而言,SPAC 看似能提供純粹的比特幣敞口,且無需直接接觸加密貨幣,就像購買黃金 ETF 一樣。

但 SPAC 也面臨散戶投資者的接受度問題,他們更傾向於通過更受歡迎的渠道獲得比特幣敞口,比如交易所交易基金(ETF)。2025 年(機構投資者數字資產調查)顯示,60% 的投資者更願意通過註冊投資工具(如 ETF)接觸加密貨幣。

儘管如此,需求依然存在。因爲這種模式蘊含槓桿潛力。

Strategy 買入比特幣後並未止步,而是不斷髮行可轉換票據(很可能通過發行新股贖回)。這種方式幫助這家昔日的商業智能平臺變成了比特幣 「渦輪增壓器」:在比特幣上漲過程中,其股價漲幅超過比特幣本身。這種藍圖仍在投資者心中:一家基於 SPAC 的比特幣公司可以複製這種加速模式 —— 買入比特幣,發行更多股票或債務以買入更多比特幣,循環往復。

當一家新的比特幣公司宣佈獲得 10 億美元機構 PIPE 投資時,這本身就傳遞出可信度,向市場表明大資金在關注。想想 Twenty One Capital 因有 Cantor Fitzgerald、Tether 和軟銀等重量級公司支持,獲得了多少可信度。

SPAC 能讓創始人在公司生命週期的早期階段實現這一目標,而無需先構建一個能夠產生收入的產品。這種早期機構認可有助於獲得關注、資本和發展勢頭,同時減少已上市企業可能面臨的來自投資者的阻饒。

對許多創始人而言,SPAC 路徑的吸引力在於靈活性。與 IPO 不同,IPO 的信息披露時間和定價都非常嚴格,SPAC 在敘事、預測和估值談判方面擁有更大的控制權。創始人可以講述前瞻性故事,制定資本計劃,保留股權,同時避免傳統 「風投→IPO」 路徑中無休止的融資循環。

這種包裝本身就很有吸引力。公開發行股票是一種衆所周知的語言:股票代碼可以被對衝基金交易,可以添加到散戶平臺,可以被 ETF 追蹤。它是連接加密原生理念和傳統市場基礎設施的橋樑。對許多投資者而言,這種包裝比底層機制更重要:如果它看起來像股票、交易起來像股票,就能融入現有投資組合。

如果 SPAC 無需任何現有業務即可成立並上市,那麼它們將如何運作?收入從何而來?

SPAC 還允許在結構上發揮創造力。一家公司可以籌集 5 億美元,將 3 億美元投入比特幣,其餘資金用於探索收益策略、推出金融產品或收購其他能帶來收入的加密企業。這種混合模式在 ETF 或其他模式下難以實現,因爲那些模式規則更嚴格,授權更僵化。

Twenty One Capital 正探索結構化資金管理。其比特幣儲備超過 30,000 枚,同時將其中一部分用於低風險的鏈上收益策略。該公司與 Cantor Fitzgerald 支持的一家 SPAC 合併,並通過 PIPE 和可轉換債券融資籌集了超過 5.85 億美元,用於購買更多比特幣。其路線圖包括構建比特幣原生借貸模式、資本市場工具,甚至製作比特幣相關媒體內容和宣傳活動。

由(比特幣雜誌)的 David Bailey 創立的 Nakamoto Holdings,採取了不同路徑實現類似目標。它與一家上市醫療公司 KindlyMD 合併,構建比特幣財庫策略。這筆交易獲得了 5.1 億美元 PIPE 和 2 億美元可轉換票據融資,成爲規模最大的加密相關融資之一。它希望將比特幣敞口證券化爲股票、債券和混合工具,使其能在各大證券交易所交易。

而 Pompliano 的 ProCap Financial 計劃在比特幣財庫基礎上提供金融服務,包括加密借貸、質押基礎設施,以及構建讓機構獲取比特幣收益的產品。

ReserveOne 則採取更多元化的路線。儘管比特幣仍是其投資組合的核心,但它計劃持有以太坊、Solana 等一籃子資產,利用這些資產參與機構級質押、衍生品和場外借貸。

在 Galaxy 和 Kraken 等公司的支持下,ReserveOne 將自己定位爲加密原生的貝萊德,將被動敞口與主動收益生成相結合。理論上,其收入來自借貸手續費、質押獎勵,以及管理加密貨幣資產短期和長期押注之間的利差。

即使實體已找到可持續的收入方式,「上市公司」 的標籤仍會帶來文書工作和挑戰。

併購後的運營更凸顯可持續收入模式的必要性。資金管理、託管、合規和審計都變得至關重要,尤其是當唯一產品是波動性較大的資產時。與 ETF 發行商不同,許多 SPAC 支持的公司都是從零開始構建,託管可能外包,管控可能薄弱,風險在悄無聲息中快速累積。

此外,還有治理問題。許多 SPAC 發起人保留特殊權利,如增強投票權、董事會席位和流動性窗口,但他們往往缺乏加密貨幣專業知識。當比特幣價格暴跌或監管收緊時,需要有專家來掌舵。市場上漲時,沒人會注意;但下跌時,問題就會暴露。

那麼,散戶投資者該如何應對?

一些人會被上漲空間吸引,他們想着對某隻比特幣 SPAC 的小額押注可能重現 Strategy 的繁榮。但他們也會面臨多重風險,如股權稀釋、波動性、贖回,以及業績未經考驗的管理團隊。另一些人可能更喜歡現貨比特幣 ETF 的簡潔,甚至直接持有比特幣。

因爲當你購買通過 SPAC 上市的比特幣股票時,你並非直接持有比特幣,而是購買了別人爲你購買比特幣的計劃,並希望他們能成功。這種希望是有代價的,而在牛市中,這代價似乎值得付出。

然而,你還是需要了解自己實際購買的是什麼,以及購買多少。