作者:thedefireport

編譯:白話區塊鏈

穩定幣——長期以來被加密貨幣圈內人視爲鏈上金融支柱——即將獲得美國監管機構的合法認可。

正如湯姆·李(Tom Lee)所說,這是加密貨幣的“ChatGPT時刻”——首個具有主流實用性和機構明確性的加密產品。

新立法概要

(指導和建立美國穩定幣國家創新法案)(GENIUS Act)可能是加密貨幣歷史上最具影響力的立法。

這項兩黨法案爲支付型穩定幣建立了首個聯邦框架,旨在爲價值2600億美元以上的穩定幣市場注入信心、明確性和機構合法性。

關鍵要點:

資產背書:發行人需以高質量流動資產1:1全額背書穩定幣。允許的儲備資產僅限於美元現鈔、受保險的銀行存款、貨幣市場基金或短期政府債券。USDT目前不符合這一要求(稍後詳述)。

僅限支付:發行人不得向穩定幣持有人支付利息,確保穩定幣僅作爲數字現金等價物(避免成爲類銀行產品)。這是對銀行的“戰略讓步”,爲銀行在穩定幣引發更深層次金融系統顛覆前爭取時間。

破產保護:若發行人破產,穩定幣持有者對儲備資產享有優先索賠權(優先於發行人)。

透明度和審計:發行人需每月披露儲備情況並接受定期審計。

反洗錢合規:法案要求嚴格的AML(反洗錢)和KYC(客戶身份驗證)措施,發行人需實施(銀行保密法)合規計劃、驗證客戶身份並報告可疑活動。

監管結構:法案授權聯邦和州(資產規模<100億美元)監管機構監督發行人,美國財政部爲主要監管機構。

發行人資格:銀行、金融科技公司甚至大型零售商(如沃爾瑪)均可發行穩定幣,但主要從事技術、社交媒體或電子商務的上市公司被禁止發行。

通過將美元的可靠性與現代公共區塊鏈網絡結合,該法案爲穩定幣在商業和金融領域的廣泛採用奠定了基礎,同時受到美國監管機構的嚴格監督。

對USDC和USDT的影響

GENIUS法案是否利好Circle?

我們認爲並非如此。儘管法案要求穩定幣以美元資產1:1背書(現金、貨幣市場基金、國債),而Tether(USDT)目前的資產構成(80-85%符合要求,其餘包括黃金、比特幣和企業債務)不符合法案標準,但這對Tether並非致命。

爲什麼Tether不受影響?

根據法案,如果離岸發行人(如Tether)希望進入美國市場,財政部可進行合規性比較測試。只要其規則與美國標準一致,Tether就可繼續在美國市場運營。因此,Tether有多種方式實現合規,我們預計他們會做到。

USDC和USDT誰將主導美國市場?

或許更重要的問題是:哪家金融科技公司會率先將穩定幣融入主流產品?Circle?Tether?Stripe?Paypal?

答案尚不清楚,也不知道產品形態會如何。但預計將有大量穩定幣發行人,競爭將壓低發行費用。最終的贏家可能通過圍繞穩定幣的服務取勝,例如:

薪資支付:智能合約+穩定幣可用於薪資/承包商支付,自動觸發里程碑或延時支付,簡化管理和會計流程。

更快的支付速度:提高貨幣流通速度,帶來收益型貨幣。

新興市場

新興市場並非“逐底競爭”。這些市場是充滿潛力的藍海市場,而Tether在其中佔據主導地位。

在新興市場,穩定幣持有者無需獲得收益,因爲持有穩定幣本身就是價值所在。例如,在阿根廷,穩定幣可保護持有人免受兩位數甚至三位數的通貨膨脹影響。

【個人觀察:去年我在布宜諾斯艾利斯待了5周,親眼見證了穩定幣的普及。許多當地人收到阿根廷比索後,通過加密交易平臺(如BN)兌換成USDT作爲“價值儲存”工具。】

我們認爲Tether將繼續主導新興市場,同時與美國政府的關係將更加緊密(詳見後續分析)。

對金融科技公司的影響

我們預計未來幾年,每家主要金融科技公司都將推出自己的穩定幣。Paypal已率先行動,Stripe可能是下一個。

Block(Square/Cash App)、Robinhood、SoFi/Chime,以及國際金融科技公司(如Revolut、Wise、MercadoPago)都是潛在候選者。

原因?

這些公司擁有龐大的用戶基礎、全球化基礎設施和強大的資產負債表及銀行合作伙伴。

穩定幣提供全球24/7支付通道,降低商戶和電商客戶的成本,同時帶來新收入來源(根據GENIUS法案,金融科技公司可保留收益)。

對美國銀行的影響

銀行面臨困境。我們認爲,未來的銀行將是基於加密貨幣軌道構建的金融科技公司,與今天的銀行截然不同。

但就像電子郵件普及後郵局依然存在一樣,銀行不會消失。創新的銀行和金融科技公司將蓬勃發展,行動緩慢的銀行將在5年後淪爲“郵局”。

爲何美國銀行陷入困境?

創新乏力:銀行規模龐大,官僚作風嚴重,員工缺乏冒險激勵。

無動力發行穩定幣:穩定幣會顛覆銀行商業模式。銀行通過存款、投資和賺取淨利息差盈利。若發行穩定幣,資金無法用於放貸,成爲“死資本”。儘管銀行可能因利息收入而發行穩定幣,但最終需與持有人分享收益。

銀行不會消失,但GENIUS法案加速了行動緩慢者的危機。

對Visa/萬事達卡的影響

提醒:穩定幣幾乎可即時結算,支持全球點對點交易,成本低廉。

傳統卡支付費用高達200-300個基點(包括髮行/收單費用、匯率差價和交易手續費),且結算需2-3天。

穩定幣顯然是更優產品,將用於:

商戶支付、電商、匯款、訂閱、跨境支付、薪資等。

這將完全繞過卡支付軌道,對每年2000億美元的卡支付費用行業構成重大威脅。

原因?

任何人都可在公共公共區塊鏈上構建服務,Visa/萬事達卡無法控制基礎設施。

金融科技公司、錢包和穩定幣發行人可直接接入全球資金流動軌道,無需卡網絡會員資格。

Visa/萬事達卡的對策:

將“僅限卡支付”轉爲多軌道基礎設施,支持穩定幣作爲結算貨幣。

提供合規服務:欺詐檢測、退款/爭議處理、身份驗證。

推出USDC和PYUSD支持的穩定幣品牌卡,保持前端競爭力。

這意味着什麼?

穩定幣正迫使Visa/萬事達卡從“價值轉移”網絡轉型爲“信任與工具”提供者。節省的卡支付費用將惠及商戶、穩定幣發行人、消費者和整合新服務的金融科技公司。

對美元主導地位的影響

穩定幣對美國和美元極其利好,堪稱“加密貨幣的天賜之物”。

原因?

Tether去年是美國債務的第五大買家!

若Tether是一個國家,其持有的美國債務將排名全球第18位!

這一趨勢纔剛剛開始(得益於新監管框架)。

大膽預測:Tether可能成爲美元增長史上最重要的創新之一。

我們認爲現政府希望支持Tether在國內外的發展。Tether由Cantor Fitzgerald提供儲備託管,擁有4.5億全球用戶(大部分在美國以外)。

當國際用戶購買USDT作爲價值儲存時,Tether會購入美國債務,從而將美國債務的持有者從主權國家分散到全球個人。這無疑是美國政府樂見的。

穩定幣不僅擴大了美元的全球網絡效應,還分散了美國債務的持有基礎。

Scott Bessent深諳此道,因此成爲穩定幣和GENIUS法案的積極推銷者。

所有穩定幣發行人對美元都至關重要,但離岸發行人(如Tether)尤爲關鍵——它們帶來新的美國債務買家,擴大美元網絡效應,併爲無銀行賬戶人羣提供金融服務。

我們認爲Tether和美國政府的關係將日益密切,值得密切關注。

如何投資穩定幣

穩定幣主要分佈在以太坊上(包括L2,佔55%)。Tom Lee在CNBC上稱以太坊爲“穩定幣之家”。

我個人更喜歡Solana上的USDC,因其用戶體驗更佳,但目前僅4.2%的穩定幣在Solana上。

投資建議:

ETH/SOL:最安全的長期穩定幣投資選擇。

COIN和HOOD:可考慮的替代選擇,但兩者均處於歷史高位。

Circle:估值過高(TTM市盈率2612),不建議追高。

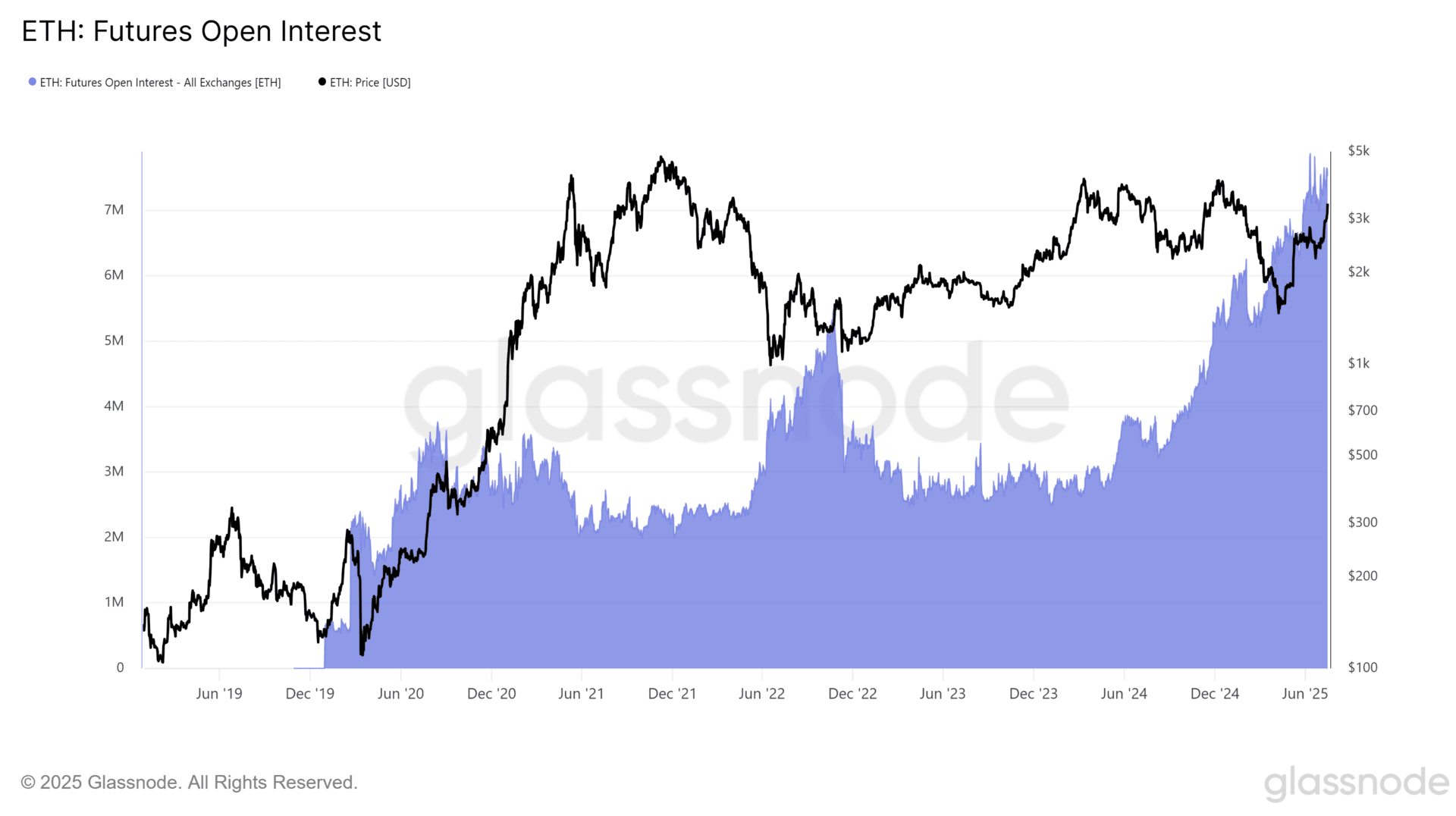

高風險/高回報:Ethena和Sky(MakerDAO)。Ethena因GENIUS法案的監管套利(離岸分享收益)具吸引力,且USDe需求、ENA價格和ETH未平倉合約呈正相關。

數據:Glassnode

總之,穩定幣供應、鏈上交易速度、價格和波動性均在上升。

繫好安全帶!