以太坊衍生品市場的驅動因素並非對去中心化計算機的共識,而是結構性收割資金費率溢價的行爲。

以太坊的價格波動看似簡單:散戶熱情高漲,價格飆升,市場樂觀情緒持續發酵。但表象之下,實則暗藏結構性複雜的市場機制。資金利率市場、中性策略機構的對衝操作與遞歸式槓桿需求相互交織,暴露出當前加密市場中深層的系統性脆弱。

我們正見證一個罕見現象:槓桿實質上已變成流動性本身。散戶投入的巨量多頭頭寸正在根本上重塑中性資本配置風險的方式,由此催生出大多數市場參與者尚未充分認識的新型市場脆弱性。

1. 散戶跟風做多現象:當市場行爲高度趨同時

散戶需求集中在以太坊永續合約中,因爲這類槓桿產品易於獲取。交易者以遠超現貨真實需求的速度涌入槓桿多頭頭寸。想要押注 ETH 上漲的人數遠超實際購買以太坊現貨的人數。

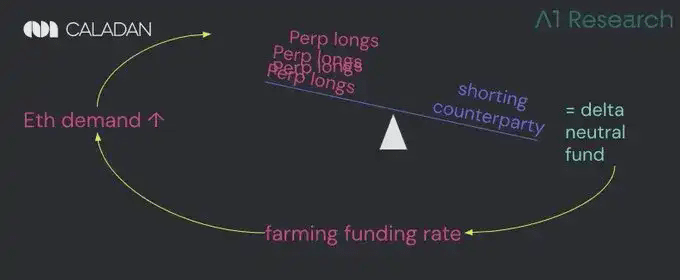

這些倉位需要交易對手方承接。但由於買盤需求變得異常激進,做空盤正越來越多地被執行 Delta 中性策略的機構玩家所吸納。這些並非方向性看跌者,而是資金費率收割機,他們介入並非看空 ETH,而是要利用結構性失衡進行套利。

實際上,這種做法並非傳統意義上的做空。這些交易者在持有等量現貨或期貨多頭頭寸的同時,永續合約做空。結果雖然不承受 ETH 價格風險,但他們通過散戶多頭爲維持槓桿倉位支付的資金費率溢價獲取收益。

隨着以太坊 ETF 架構的進化,這種套利交易可能很快將通過疊加被動收益層(質押收益嵌入了 ETF 包裝結構)得到增強,進一步強化 Delta 中性策略的吸引力。

這確實是筆絕妙的交易,前提是你能忍受其複雜性。

Delta 中性對衝策略:合法「印鈔」的響應機制

交易者通過做空 ETH 永續合約來承接散戶做多需求,同時用現貨多頭頭寸進行對衝,從而將因持續資金費率需求導致的結構性失衡轉化爲利潤。

在牛市行情中,資金費率轉爲正值,此時多頭需向空頭支付費用。採用中性策略的機構在對衝風險的同時,通過提供流動性獲得收益,從而形成盈利性套利操作,這種模式吸引着機構資金持續涌入。

然而,這催生了危險的幻覺:市場看似深度足夠且穩定,但這種"流動性"取決於有利的資金環境。

激勵機制消失的那一刻,其支撐的結構也將隨之崩塌。表面的市場深度瞬間化爲虛空,隨着市場框架的轟然倒塌,價格或將劇烈震盪。

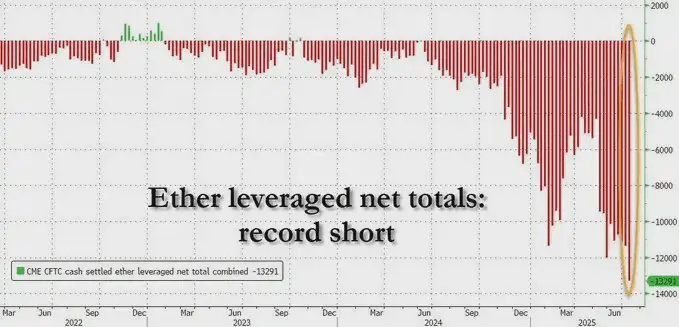

這種動態不僅限於加密原生平臺。即便在以機構爲主的芝加哥商品交易所,大部分空頭流動也並非方向性押注。專業交易者做空 CME 期貨,是因爲其投資策略被禁止開設現貨敞口。

期權做市商通過期貨進行 Delta 對衝以提高保證金效率。機構則負責對衝機構客戶訂單流。這些都屬於結構性必需交易,並非看跌預期的體現。未平倉合約量可能上升,但這很少能傳遞市場共識。

不對稱風險結構:爲什麼它其實並不公平

散戶多頭在價格往不利方向波動時將直接面臨被平倉的風險,相比之下,delta 值中性空頭通常資金更雄厚且由專業團隊管理。

他們抵押持有的 ETH 作爲擔保物,能夠在完全對衝、資金效率高的機制下做空永續合約。這種結構可以安全承受適度槓桿,而不會觸發清算。

兩者在結構上存在差異。機構空頭擁有持久的抗壓能力和完善的風險管理體系以抵禦波動性;而加槓桿的散戶多頭則承受能力薄弱、風控工具匱乏,其操作容錯率幾乎爲零。

當市場形勢轉變時,多頭會迅速瓦解,而空頭依然穩固。這種失衡會引發看似突然、實則結構上不可避免的清算瀑布。

遞歸反饋循環:當市場行爲變成自我干涉

以太坊永續合約的多頭需求持續存在,需要由 Delta 中性策略交易者充當對手方進行空頭對衝,這種機制使資金費率溢價持續存在。各類協議和收益產品競相追逐這些溢價,推動更多資本回流至這個循環體系中。

永不停轉的賺錢機器,現實中根本不存在。

這會持續形成上行壓力,但完全取決於一個前提條件:多頭必須願意承擔槓桿的成本。

資金費率機制存在上限。在多數交易所(如幣安),永續合約每 8 小時的資金費率上限爲 0.01%,摺合年化收益率約 10.5%。當達到該上限時,即使多頭需求持續增長,追求收益的空頭也不會再得到激勵開單。

風險積累達到臨界:套利收益固定,但結構性風險持續增長。當這個臨界點來臨時,市場很可能會迅速平倉。

爲何 ETH 比 BTC 跌得更慘?雙生態敘事之爭

比特幣正受益於企業財政策略帶來的非槓桿買盤,而 BTC 衍生品市場已具備更強流動性。以太坊永續合約深度融入收益策略與 DeFi 協議生態,ETH 抵押品持續流入 Ethena 和 Pendle 等結構化產品,爲參與資金費率套利的用戶提供收益回報。

比特幣通常被認爲是由 ETF 和企業的天然現貨需求驅動的。但很大一部分 ETF 資金流其實是機械式對衝的結果:傳統金融的基差交易者一邊買入 ETF 份額,一邊做空 CME 期貨合約,以此鎖定現貨與期貨之間的固定價差進行套利。

這與 ETH 的 delta 中性基差交易本質相同,只不過通過受監管的包裝結構執行,且以 4-5% 的美元成本融資。這樣看來,ETH 的槓桿操作成爲收益基礎設施,而 BTC 的槓桿則形成結構化套利。二者皆非定向操作,均以獲取收益爲目標。

循環依賴問題:當音樂停止時

這裏有個可能讓你夜不能寐的問題:這種動態機制具有內在的週期循環性。Delta 中性策略的盈利依賴於持續正向的資金費率,而這要求散戶需求與牛市環境的長期延續。

資金費溢價並非永久存在,它十分脆弱。當溢價收縮時,平倉潮便會開始。如果散戶熱情消退,資金費率轉爲負值,意味着做空者將向做多者支付費用,而非收取溢價。

當大規模資本涌入時,這種動態機制會形成多重脆弱點。首先,隨着更多資本涌入 delta 中性策略,基差將不斷壓縮。融資利率下降,套利交易的收益也隨之降低。

若需求逆轉或流動性枯竭,永續合約可能進入折價狀態,即合約價格低於現貨價格。這種現象會阻礙新的 Delta 中性頭寸進場,並可能迫使現有機構平倉離場。與此同時,槓桿多頭缺乏保證金緩衝空間,即便是溫和的市場回調也可能引發連鎖清算。

當中性交易者回撤流動性,多頭強制平倉如瀑布般涌現時,流動性真空隨之形成,價格下方不再存在真正的方向性買方,只剩結構性賣方。原本穩定的套利生態系統迅速翻轉,演變爲一場失序的平倉潮。

誤讀市場信號:平衡的幻覺

市場參與者常將對衝資金流向誤認爲看跌傾向。實際上,ETH 的高空頭頭寸往往反映的是有利可圖的基差交易,而非方向性預期。

許多情況下,表面上看似強勁的衍生品市場深度,其實是由中性交易臺提供臨時租賃的流動性所支撐,這些交易者通過收割資金溢價獲取收益。

現貨 ETF 的資金流入雖然能夠產生一定程度的自然需求,但永續合約市場中的絕大部分交易本質上屬於結構性人爲操作。

以太坊的流動性並非根植於對其未來的信念,只要資金環境有利可圖,它便存在。一旦盈利消散,流動性也將隨之流失。

結語

市場能夠在結構性的流動性支撐下長期活躍,營造出虛假的安全感。但當條件逆轉,多頭無法維持融資義務時,崩盤就在一瞬之間。一方被徹底碾碎,另一方則從容抽身。

對於市場參與者而言,識別這些模式既意味着機遇也預示風險。機構可以通過洞悉資金狀況獲利,而散戶投資者應當辨別人爲深度與真實深度。

以太坊衍生品市場的驅動因素並非對去中心化計算機的共識,而是結構性收割資金費率溢價的行爲。只要資金費率保持正收益,整個體系就能平穩運行。然而當形勢逆轉時,人們終將發現:看似平衡的表象不過是精心僞裝的槓桿遊戲。

#比特币巨鲸动向 #山寨季何时到来? #特朗普施压鲍威尔

$BTC $XRP $SOL