來源:No Rivals-the story of Founders Fund Part 1.

整理&編譯:Lenaxin,ChainCatcher

摘要:

TL&DR

成功的根本在於求異

Founders Fund 管理着數十億美元的資產

他能預見二十步後的棋局,並將關鍵棋子精準佈局

才華橫溢又特立獨行,敢於探索常人怯于思考的結論

自 1998 年年中斯坦福演講,Founders Fund 的三位創始人正式會面。

Thiel 的強項在戰略而非執行

追逐宏觀投資成就、系統化風投實踐、同時創立新公司

所有成功企業都是不同的——通過解決獨特問題獲得壟斷地位;所有失敗企業都相同,都未能逃離競爭。

「他是對衝基金出身,總想套現離場。」Moritz 評價 Thiel。

ChainCatcher 小編提要:

本文整理自播客 No Rivals,完整呈現了 the Founders Fund 這家機構如何從一個小型副業項目,蛻變爲硅谷最具影響力與爭議的公司。深度剖析了 Peter Thiel 風投帝國,包含起源故事、 Peter Thiel 如何組建超凡投資人團隊、該基金對 SpaceX 和 Facebook 的集中押注如何帶來驚人回報,以及 Peter Thiel 的反主流哲學如何重塑風投行業與美國政壇。

本報道基於 The Generalist Podcast 獨家獲取的業績數據及核心人物訪談,揭祕該機構如何創下風投史上最佳回報紀錄。該播客總共四個部分,這是第一部分。

先知

彼得·泰爾 (Peter Thiel) 不見蹤影。

1 月 20 日,爲了躲避嚴酷的冬季風暴,美國最有權勢的人士聚集在國會大廈圓頂下,慶祝 Donald J. Trump 就任第 47 任總統。

如果你對科技和風險投資哪怕只是一時的興趣,回顧這場活動的照片,很難不想到 Thiel。他未曾現身,卻無處不在。

他的前僱員(現任美國副總統);幾步開外站着他在(斯坦福評論)的老搭檔(新任特朗普政府的 AI 與加密貨幣事務主管);稍遠處坐着他最早的天使投資對象(Meta 創始人兼 CEO);身旁則是與他亦敵亦友的合作伙伴:特斯拉與 SpaceX 創始人、全球首富馬斯克。

若說這一切盡在 Peter Thiel 謀劃之中未免誇張,但這位前國際象棋神童的職業生涯始終展現着驚人天賦:他能預見二十步後的棋局,並將關鍵棋子精準佈局:將 JD 移至 B4、Sacks 推到 F3、Zuck 安插 A7、Elon Musk 置於 G2、Trump 拱衛 E8。

他遊走於權力的核心地帶,包括紐約的金融界、硅谷的科技領域以及華盛頓的軍工複合體;他的行爲總是謹慎而反常,令人難以捉摸;他經常神祕消失數月,然後突然出現,拋出一句犀利的妙語、一項令人困惑的新投資,或是一場引人入勝的復仇行動。乍看之下,這些行爲似乎都是失誤,但隨着時間的推移,它們逐漸顯露出他非凡的遠見。

Founders Fund 是 Thiel 權力、影響力和財富的核心。自 2005 年成立,它從規模 5000 萬美元、團隊不成熟的基金成長爲管理數十億美元資產的硅谷巨頭,並擁有頂尖投資團隊。其形象具有爭議性,類似於 20 世紀 90 年代初的「壞小子軍團」。

業績數據佐證了 Founders Fund 的張揚做派。儘管基金規模持續擴大,其對 SpaceX、比特幣、Palantir、Anduril、Stripe、Facebook 及 Airbnb 的集中押注仍接連創造驚人回報。於 2007 年、2010 年與 2011 年三期基金更創下風投史上最佳業績三部曲:分別以 2.27 億、2.5 億和 6.25 億美元本金,實現 26.5 倍、15.2 倍及 15 倍的總收益。

同時代人曾形容 Talleyrand 的微笑具有「麻痹性」,就連見慣誇誇其談的沙龍女主人斯塔爾夫人(Madame de Staël)也感嘆:「若他的談吐可以購買,我願傾家蕩產。」

Peter Thiel 似乎擁有相似的魅力。追溯 Founders Fund 起源時屢屢顯現。與 Peter Thiel 的偶然邂逅常令聽者着魔:有人爲他遷居城市,有人放棄顯赫職位,只爲多沉浸在他那「詭異」的思想中。

無論是在會議的舞臺上,還是在罕見的播客中,聽泰爾演講,你會發現他的魅力並非來自外交官的油腔滑調。相反,他的魅力來自於一種多才多藝的能力,他能在不同的話題中翩翩起舞,以三一學院教授的高深學識來娓娓道來。

還有誰能通過盧克萊修、費馬定理和泰德 - 卡欽斯基(Ted Kaczynski),寫出一本關於初創企業的經典著作、論證壟斷的美德,以及像邪教一樣經營企業的智慧?還有多少人的思想包含了這種嚴謹性和非宗教性?

Ken Howery 與 Luke Nosek 早在 2004 年與 Peter Thiel 聯創 Founders Fund 前多年就已臣服於這種魅力。Ken Howery 的「皈依時刻」發生在斯坦福經濟學本科時期。在 Peter Thiel2014 年出版的商業哲學著作(從 0 到 1)(Zero to One)中,他將 Howery 描述爲 PayPal 創始人中「唯一符合優渥美式童年刻板印象的成員,公司唯一的鷹級童子軍」。這位德州青年於 1994 年赴加州求學,開始爲 Peter Thiel 七年前參與創辦的保守派學生刊物(斯坦福評論)撰稿。

Peter Thiel 與 Ken Howery 的初次相遇源於(斯坦福評論)校友活動。隨着 Howery 升任高年級主編,兩人保持聯絡。在這位德州青年畢業前夕,Thiel 拋出橄欖枝:是否願意成爲其新創對衝基金的首位員工?他建議兩人在 Palo Alto 牛排館 Sundance 詳談。

Howery 很快意識到這絕非傳統招聘晚宴.持續四小時的思想漫遊中,年輕的 Thiel 展現出全然的蠱惑力。「從政治哲學到創業理念,他對每個話題的見解都比我斯坦福四年遇到的任何人都更引人入勝,其知識廣度與深度令人震撼。」Howery 回憶道。

儘管當場未作承諾,但當晚回到校園後,Hower 對女友坦言:「我可能餘生都會與這人共事。」

唯一阻礙是 Howery 原計劃赴紐約加入巴林銀行(ING Barings)的高薪職位。隨後數週,他詢問親友該選擇待遇優渥的知名投行,還是跟隨管理資金不足 400 萬美元的新晉投資人?「所有人 100% 建議選銀行,但思考幾周後,我決定反其道而行。」Howery 表示。

畢業前,Howery 旁聽新老闆的校園演講時,鄰座棕捲髮的青年 Luke Nosek 突然探身詢問:「你就是 Peter Thiel 嗎?」

「不,但我即將爲他工作。」Howery 回答,這位自稱 Luke Nosek 的年輕人遞來一張僅印着「Entrepreneur」的名片。「我創辦的公司,」Nosek 解釋道。當時 Nosek 正在開發 Thiel 已投資的 Smart Calendar——衆多同期涌現的電子日程表應用之一。

這段互動引出了一個令人費解的問題:Nosek 怎麼會忘記他的支持者,一個曾與他一起喫過幾次早餐的人?或許他們上次見面已經過去很久了,又或許,這位性格古怪、幹勁十足的創始人,根本不在乎這位投資人的面容。又或許,Thiel 只是短暫地被人遺忘了。

在 Nosek 身上,Thiel 發現了理想人才原型:才華橫溢又特立獨行,敢於探索常人怯于思考的結論。這種大腦強大、思想自由與對社會規訓的漠視,正契合 Thiel 的價值觀。Thiel 很快效仿 Nosek,與人體冷凍機構 Alcor 簽約。

自 1998 年年中斯坦福演講,Founders Fund 的三位創始人正式會面。儘管三人又花了七年時間創立各自的風投基金,但更深層次合作已即刻開展。

報復性商店

「我是 Larry David,想向大家介紹即將開業的 Latte Larry『s 咖啡店。」(抑制熱情)第十九集開場白中,這位(宋飛正傳)創造者說到:「爲何與咖啡扯上關係?因爲隔壁店主太混蛋,我必須做點什麼,所以我給自己開了一間報復性商店。」

由此誕生文化新詞「報復性商店」(Spite Store)——通過爭奪客戶實施商業報復。

某種程度上,Founders Fund 正是 Peter Thiel 的「Spite Store」。雖然 Mocha Joe 這個尖酸刻薄的傢伙激勵了 Larry David,但 Thiel 的舉動可視爲對紅杉資本 Michael Moritz 的迴應。Moritz 是牛津畢業記者轉型的投資人,堪稱風投界傳奇,負責雅虎、谷歌、Zappos、領英和 Stripe 的早期投資。

Moritz 是一位兼具文學氣質的投資高手,在 Thiel 早期創業史中屢次成爲絆腳石。

故事始於 PayPal:同年夏天,Thiel 結識烏克蘭裔天才創業者 Max Levchin。他畢業於伊利諾伊大學,在那裏他爲 PalmPilot 用戶開發了一款盈利頗豐的加密產品。聽完介紹後,Thiel 表示:「這是個好主意,我想投資。」

Thiel 當即決定投資 24 萬美元。這個被他低估的決策最終帶來 6000 萬美元回報,同時拉開了互聯網時代最跌宕起伏的創業史詩序幕。((創始人)一書對此進行了全面闡述。)

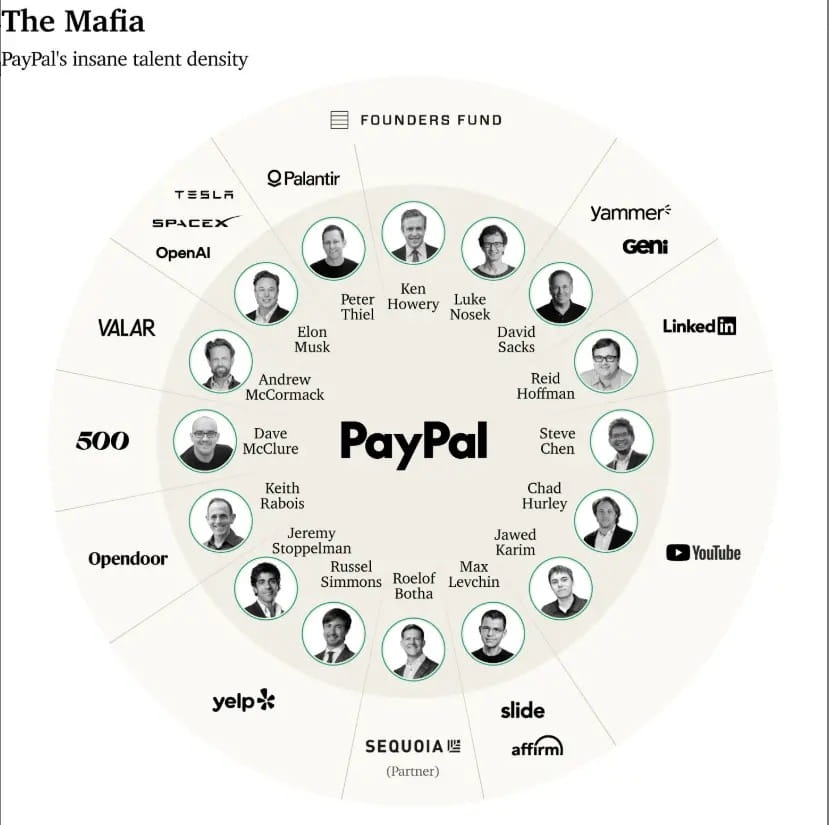

Levchin 很快招攬了創業失敗的 Nosek。隨後 Thiel 與 Howery 全職加入,Thiel 出任 CEO。Reid Hoffman、Keith Raboy、David Sachs 等人才的加入,造就了硅谷史上最豪華的創業陣容。

原名爲 Fieldlink(後更名 Confinity)的公司很快與 Elon Musk 創立的 X.com 狹路相逢。爲避免消耗戰,兩家公司選擇合併,他們以 Confinity 最受歡迎的電子郵件地址與付款連接起來組成的「PayPal」命名新公司。

此次合併不僅需要融合兩個固執的管理團隊,更需接納對方的投資與投資方。

投資了 X.com 的 Moritz 突然需要與一羣古怪天才打交道。2000 年 3 月 30 日,兩家公司宣佈獲得 1 億美元 C 輪融資——Thiel 力推此輪融資,因其預判宏觀經濟即將惡化。事實證明其遠見:數日內互聯網泡沫破裂,衆多明星企業轟然倒塌。

「我要感謝 Peter,」一位員工表示,「他做出判斷並堅持必須完成融資,因爲末日將至...。」

然而,他敏銳的宏觀解讀並不足以拯救公司。Thiel 看到了獲利的機會。在 2000 年的一次 PayPal 投資者會議,Thiel 提出建議:如果市場真的像他預期的那樣進一步下跌,爲什麼不做空呢?PayPal 只需將其新增的 1 億美元資金轉移到 Thiel 資本國際公司(Thiel Capital International),剩下的就交給他了。

Moritz 勃然大怒,說道。「Peter,很簡單,」一位董事回憶紅杉投資人的警告,「若董事會通過此議案,我立即辭職。」Thiel 難以理解這種固執己見的反應,根本分歧在於 Moritz 渴望做正確的事,而 Thiel 渴望成爲正確的人。在這兩個認識論極端之間找到共同點並非易事。

最終兩敗俱傷:Moritz 成功阻止 Thiel 的計劃,但 Thiel 的預判完全正確。市場暴跌後,一位投資人坦言:「若當時做空,收益將超過 PayPal 全部經營所得。」

這場董事會衝突加劇了兩人的不信任,數月後的權力鬥爭使其徹底破裂。2000 年 9 月,在 Levchin、Thiel 和 Scott Bannister 主導下,PayPal 員工發動政變推翻 CEO Elon Musk(此前他們剛罷免了空降 CEO Bill Harris)。Musk 拒絕妥協,Thiel 的反叛力量必須說服 Moritz 批准 Thiel 接管公司。Moritz 提出條件:Thiel 僅能擔任臨時 CEO。

事實上 Thiel 本無意長期執掌 PayPal,他的強項在戰略而非執行。但 Moritz 的條款迫使他屈辱地爲自己物色繼任者。直到外部候選人也表態支持 Thiel 正式出任 CEO,Moritz 才改變主意。

這場「先貶後褒」的權力遊戲深深刺痛了這位記仇的天才,爲其日後創立 Founders Fund 埋下伏筆。

儘管 PayPal 內部矛盾重重,公司最終仍取得成功。而 Thiel 必須承認,Moritz 對此功不可沒。2001 年 eBay 提出 3 億美元收購要約時,Thiel 主張接受,Moritz 則力主獨立發展。

「他是對衝基金出身,總想套現離場。」Moritz 後來評價 Thiel。所幸 Moritz 說服了 Levchin,PayPal 拒絕收購。不久後 eBay 將報價提高至 15 億美元,是 Thiel 當初建議退出價格的五倍。

這筆交易讓 Thiel 及其「黑幫」成員變得十分富有,Moritz 的投資戰績再添輝煌。若兩人性格不同,或許時間能消弭敵意,但現實是這僅是持續戰爭的開端。

Clarium 致電

正如那筆被否決的 1 億美元宏觀押注所示,Thiel 從未熄滅投資熱情。即便在 PayPal 任職期間,他與 Howery 仍持續管理 Thiel Capital International。「我們利用無數夜晚和週末維持基金運作,」Howery 透露。

爲符合 Thiel 的廣泛興趣,他們拼湊了股票、債券、外匯與早期初創企業的混合投資組合。「年均完成 2-3 筆交易,」Howery 特別指出 2002 年投資的郵件安全公司 Ironport Systems——這家 2007 年被思科以 8.3 億美元收購。

PayPal 收購案爲 Thiel 帶來的 6000 萬美元收益,進一步點燃其投資野心。即便在管理規模擴張期,他仍多線並進:追逐宏觀投資成就、系統化風投實踐、同時創立新公司。Clarium Capital 成爲這些野心的核心載體。

PayPal 收購案完成的同年,Thiel 着手創立宏觀對衝基金 Clarium Capital。「我們正努力追求一種系統性的世界觀,就像索羅斯等人宣稱的那樣,」他在 2007 年彭博社人物專訪中解釋道。

這與 Thiel 的思維特質完美契合——他天生擅長把握文明級趨勢,且本能抗拒主流共識。這種思維模式很快在市場領域展現威力:Clarium 的資產管理規模在三年內從 1000 萬美元飆升至 11 億美元。2003 年通過做空美元獲利 65.6%,經歷低迷的 2004 年後,2005 年再度斬獲 57.1% 回報率。

與此同時,Thiel 與 Howery 開始籌劃將零散的天使投資系統化爲專業風投基金。業績給了他們底氣:「當我們審視投資組合時,發現內部收益率高達 60%-70%,」Howery 表示,「這還只是兼職隨手投的結果。如果系統化運作呢?」

經過兩年醞釀,2004 年 Howery 啓動募資,初期規模 5000 萬美元的基金原擬命名爲 Clarium Ventures。他們照例邀請 Luke Nosek 以兼職身份加入。

相比對衝基金管理的數十億美元,5000 萬看似微不足道,但即便有 PayPal 創始團隊光環加持,募資仍異常艱難。「比預期困難得多,如今人人都有風投基金,但當時這非常另類。」Howery 回憶。

機構 LP 對如此小規模基金興趣寥寥。Howery 曾希望斯坦福大學捐贈基金作爲錨定投資者,但對方因基金規模過小而退出。最終僅募得 1200 萬美元外部資金——主要來自前同事個人投資。

急於啓動的 Thiel 決定自掏 3800 萬美元(佔首期基金 76%)補足缺口。「基本分工是 Peter 出錢,我出力。」Howery 回憶道。考慮到 Thiel 的其他事務,這種分工實屬必然。

2004 年的 Clarium Ventures(後更名 Founders Fund)陰差陽錯成爲硅谷最佳定位基金,這歸功於 Thiel 募資前完成的兩次個人投資。首項是 2003 年聯合創立的 Palantir——Thiel 再次身兼創始人與投資人雙重角色,與 PayPal 工程師 Nathan Gettings 及 Clarium Capital 員工 Joe Lunsdale、Stephen Cohen 共同啓動項目。次年他邀請斯坦福法學院同窗、特立獨行的捲髮怪才 Alex Karp 出任 CEO。

Palantir 的使命極具挑釁性:借鑑(魔戒)中「真知晶石」的意象,運用 PayPal 反欺詐技術,幫助用戶實現跨域數據洞察。但與常規企業服務不同,Thiel 將客戶鎖定爲美國政府及其盟友。「9·11 事件後,我思考如何既反恐又保障公民自由,」他在 2013 年向(福布斯)解釋。這種政府導向的商業模式同樣遭遇融資困境——投資者對緩慢的政府採購流程充滿疑慮。

Kleiner Perkins 高管直接打斷 Alex Karp 的路演,大談該商業模式不可行;老對手 Mike Moritz 雖安排了會面,卻在整場會議中漫不經心地塗鴉——這似乎又是針對 Thiel 的刻意冷落。儘管未能打動沙丘路風投機構,Palantir 卻獲得中情局旗下投資部門 In-Q-Tel 青睞。「這個團隊最令人印象深刻的是他們聚焦人機數據交互的執着,」一位前高管評價。In-Q-Tel 以 200 萬美元成爲 Palantir 首個外部投資者,這筆投資日後爲 Thiel 帶來巨大財務與聲譽回報。Founders Fund 後續累計投資 1.65 億美元,截至 2024 年 12 月持股價值達 30.5 億美元,回報率 18.5 倍。

但鉅額回報尚需時日,Thiel 在創立 Clarium Ventures 前的第二項關鍵投資見效更快:2004 年夏,Reid Hoffman 將 19 歲的 Mark Zuckerberg 引薦給老友 Thiel。這對政見相左卻惺惺相惜的 PayPal 戰友(Hoffman 1997 年創立社交網站 SocialNet,後加入 Confinity 任 COO)對社交網絡早有深度探討。當他們在 Clarium Capital 舊金山 Presidio 豪華辦公室會見 Zuckerberg 時,已具備成熟認知與投資決心。

「我們對社交網絡領域做了充分研究,」Thiel 在(連線)活動上坦言,「投資決策與會議表現無關——我們已下定決心投資。」這位穿着 T 恤配阿迪達斯涼鞋的 19 歲青年,展現出 Thiel 在(從 0 到 1)中推崇的「阿斯伯格式社交笨拙」特質:既不刻意討好,也不恥於詢問陌生金融術語。這種脫離模仿性競爭的特質,正是 Thiel 眼中的創業者優勢。

會面數日後,Thiel 同意以 50 萬美元可轉債形式投資 Facebook。條款簡明:若 2004 年 12 月前用戶達 150 萬,債權轉股權獲得 10.2% 股份;否則有權撤回資金。儘管未達目標,Thiel 仍選擇轉股——這個保守決策最終帶來超 10 億美元個人收益。雖然 Founders Fund 未參與首輪投資,但後續累計投入 800 萬美元,最終爲 LP 創造 3.65 億美元回報(46.6 倍)。

Thiel 後來將 Facebook B 輪融資視爲重大失誤。首輪投資時估值 500 萬美元,八個月後 Zuckerberg 告知 B 輪估值已達 8500 萬美元。「辦公室牆上的塗鴉依舊糟糕,團隊僅八九人,每天感覺毫無變化,」Thiel 回憶道。這種認知偏差導致他錯失領投機會,直至 C 輪估值 5.25 億美元時才加倍押注。這讓他悟出反直覺的教訓:「當聰明投資者主導估值激增時,往往仍被低估——人們總是低估變革的加速度。」

Sean Parker 將 Michael Moritz 列入「黑名單」自有其緣由。這位電視廣告經紀人兼海洋學家的兒子,1999 年以 19 歲之齡憑藉 P2P 音樂共享應用 Napster 震撼科技界。儘管 Napster 最終在 2002 年關停,卻爲 Parker 贏得聲譽與爭議。同年他創立聯繫人管理應用 Plaxo,其社交功能雛形及「危險神童」光環吸引紅杉資本 Moritz 等投資者注資 2000 萬美元。

Plaxo 重蹈 Napster 覆轍:高開低走。據當時報道,Parker 管理風格飄忽——作息混亂、團隊失焦、情緒多變。至 2004 年,Moritz 與天使投資人 Ram Sriram 決定罷免 Parker。當 Parker 嘗試套現股份受阻時,矛盾激化:Plaxo 投資方僱傭私家偵探追蹤其行蹤,覈查通訊記錄發現涉毒跡象(Parker 辯稱屬娛樂性質且不影響工作)。這場鬧劇以 2004 年夏 Parker 出局告終,卻意外促成轉機——離開 Plaxo 後,他立即與 Mark Zuckerberg 展開合作。兩人年初相識於 Facebook 閃電攻佔斯坦福校園之際,Parker 主動致信這位年輕創始人探討發展。

Parker 甚至專程飛往紐約,在 Tribeca 熱門餐廳與 Zuckerberg 共進晚餐,不惜透支銀行賬戶。當 Plaxo 分崩離析之際,他在 Palo Alto 與 Zuckerberg 重逢,隨即出任 Facebook 總裁,開啓短暫而傳奇的合作。其首個舉措便是向 Michael Moritz 與紅杉資本復仇——2004 年 11 月 Facebook 用戶突破百萬時,紅杉尋求接觸機會。Parker 與 Zuckerberg 設計了一場殘忍的戲弄:他們故意遲到且身着睡衣,用題爲(不該投資 Wirehog 的十大理由)的演示文稿嘲諷紅杉,其中包含「我們沒有收入」「我們穿着睡衣遲到」「Sean Parker 參與其中」等幻燈片。「鑑於他們的所作所爲,我們絕不可能接受紅杉投資,」Parker 表示。這個錯失或許成爲紅杉史上最痛失手。

正如這個插曲所示,這位 Napster 創始人在 Facebook 早期融資中扮演關鍵角色,引導 Zuckerberg 認識風投世界。因此當 Zuckerberg 在 Clarion 的 Presidio 辦公室會見 Thiel 與 Hoffman 時,Parker 亦在場。

儘管 Thiel 與 Parker 早年在 Plaxo 時期已有交集,但真正奠定合作基礎的是 Facebook 時期。2005 年 8 月,Parker 在北卡羅來納州租用派對別墅時,因未成年助理在場及可卡因搜查事件被捕(儘管未被起訴且否認知情),最終被迫離開 Facebook。這反而成爲多方共贏的轉折點:Zuckerberg 已準備好接管管理權,投資者擺脫了才華橫溢但難以捉摸的代言人,而 Parker 也坦言「衝刺後便消失」的性格本就不適合日常運營。

數月後,Parker 以普通合夥人身份加入 Thiel 的風投機構——此時它已更名爲 Founders Fund(最終像 Facebook 一樣去掉了定冠詞)。這個名稱更契合其抱負與定位。「我們對 PayPal 時期的某些投資者頗有微詞,我們認爲完全可以用另一種方式運作。」Howery 表示。其核心理念簡單卻顛覆:絕不驅逐創始人。

這在如今「創始人友好」氾濫的市場看似平常,但當時實屬創舉。「他們首創』創始人友好『理念,當時硅谷慣例是找技術創始人,僱傭職業經理人,最後把兩者都踢出局。投資者纔是實際掌控者。」Flexport CEO Ryan Peterson 評價。

「這就是風投行業前 50 年的運作方式,直到 Founders Fund 出現。」Stripe 聯合創始人 John Collison 總結風投史道。自 1970 年代起,Kleiner Perkins 與紅杉資本通過積極介入管理取得成功,這種「投資人主導」模式在 Atari 和 Tandem Computers 等案例中成效顯著。即便 30 年後,頂級風投仍保留這種思維慣性——權力屬於資本方而非創業者。紅杉傳奇創始人 Don Valentine 甚至戲稱應把平庸創始人「關進曼森家族的地牢」。

Founders Fund 的「創始人本位」理念不僅是差異化策略,更源於 Thiel 對歷史、哲學與進步本質的獨特認知。他堅信「主權個體」的天才價值,認爲束縛突破常規者不僅是經濟愚蠢,更是文明破壞。「這些人會毀掉世界最有價值發明家的創造,」Luke Nosek 道出團隊對傳統風投的蔑視。

Sean Parker 完美契合這種理念,但 27 歲的他加入仍引發投資者憂慮。宣佈任命的報道直言:「其過往經歷令部分 LP 緊張」。Parker 本人也坦言:「我始終缺乏安全感,會議後總自問是否提供了價值?」

這種擔憂引來了老對手 Mike Moritz 的阻擊。2004 年募資 5000 萬美元后,Founders Fund 於 2006 年再度出擊,目標 1.2-1.5 億美元。此時團隊已煥然一新:Parker 加入、Nosek 全職加盟,加之 Thiel 作爲 Facebook 首位外部投資者的光環,這家原屬對衝基金副業的小機構正蛻變爲新興勢力。

此舉顯然觸怒了 Moritz。據 Howery 等人回憶,這位紅杉掌舵人試圖阻撓其募資:「在我們募集第二期基金時,紅杉年會上赫然出現警示幻燈片——』遠離 Founders Fund『。」兩年後加入的 Brian Singerman 補充細節:「他們威脅 LP 若投資我們,將永久失去紅杉准入資格。」

同期報道顯示,Moritz 的措辭更爲隱晦。他在 LP 會議上強調「欣賞長期堅守企業的創始人」,並點名幾位未能做到的知名創業者。其中明顯暗指 Founders Fund 合夥人 Sean Parker。「我們愈發敬重那些締造偉大企業的創始人,而非將個人利益置於團隊之上的投機者,」Moritz 在事後迴應中寫道。

這記「迴旋鏢」反而助推了 Founders Fund:「投資者紛紛好奇:爲何紅杉如此忌憚?這反而釋放了積極信號,」Howery 表示。2006 年,該基金成功募集 2.27 億美元,Thiel 出資比例從首期的 76% 降至 10%。Howery 指出,「斯坦福大學捐贈基金領投,標誌着我們首獲機構投資者認可」。

隨着早期投資初見成效,Founders Fund 獨特的投資哲學開始顯現威力。Thiel 對制度化管理的厭惡使基金前兩年處於「高效混沌」狀態。Howery 奔波於項目挖掘,而團隊拒絕固定議程與例行會議。

由於 Thiel 需兼顧 Clarium Capital,時間極爲有限。Howery 表示:「我只能安排他參與關鍵會議。」Parker 的加入雖未改變基金運作原理,但帶來了更多系統性:Howery 解釋道,「當 Luke 和 Sean 加入後,我們三人可共同評估項目,或由一人初篩後再引入團隊決策。」

核心團隊形成能力互補:「Peter 是戰略思想家,專注宏觀趨勢與估值;Luke 兼具創造力與分析力;我側重團隊評估與財務建模,」Howery 分析道。Parker 則補全產品維度:「他深知互聯網產品邏輯,Facebook 經歷使其精通消費者互聯網痛點,能精準識別細分領域機會。」其個人魅力同樣成爲談判利器:「他極具感召力,在交易收官階段尤其出色。」

除 Facebook 與 Palantir 兩大標誌性投資外,Founders Fund 早期還押中 6.89 億美元售予 Salesforce 的 Buddy Media,但也錯失 YouTube——這本該是其「射程範圍內」的項目,因爲創始人 Chad Hurley、Steve Chen、Joed Kareem 均來自 PayPal,最終被紅杉的 Roelof Botha 捕獲,僅一年後即以 16.5 億美元售予谷歌。

無論如何,Founders Fund 前幾年業績已堪稱驚豔,而更輝煌的時刻即將到來。

2008 年,Thiel 在友人婚禮重逢老對手 Elon Musk。這位 PayPal 舊將彼時已用套現資金創立特斯拉與 SpaceX 兩家公司。當風投市場追逐下一個消費互聯網熱點時,Thiel 卻興趣漸失——這源於其斯坦福時期對法國哲學家 René Girard 學說的癡迷。「Girard 的思想與時代格格不入,正合叛逆本科生胃口,」Thiel 回憶道。

Girard 提出的「模仿慾望」理論:人類慾望源於效仿而非內在價值。該理論成爲 Thiel 解析世界的核心框架。Facebook 崛起後,目睹風投界集體追逐社交產品的模仿狂潮,Founders Fund 雖投資了本地社交網絡 Gowalla(後被 Zuckerberg 收購),卻顯勉強。

Thiel 在(從 0 到 1)中精闢總結:「所有成功企業都是不同的——通過解決獨特問題獲得壟斷地位;所有失敗企業都相同,都未能逃離競爭。」儘管風投領域難言壟斷,Thiel 仍將此理念貫徹於投資策略:尋找其他投資者不願或不能觸及的領域。

Thiel 將目光轉向硬科技——那些構建原子世界而非比特世界的公司。這種策略有其代價:繼 Facebook 之後,Founders Fund 錯失了 Twitter、Pinterest、WhatsApp、Instagram 和 Snap 等所有社交領域重大機會。但正如 Howery 所言:「你甘願用所有這些錯失來換取 SpaceX。」

2008 年婚禮重逢後,Thiel 提議向 SpaceX 投資 500 萬美元,部分動機是「彌補 PayPal 時期的裂痕」,顯示其對 Musk 技術尚未完全信服。當時 SpaceX 已經歷三次發射失敗,資金幾近枯竭。某前任投資者誤抄送給 Founders Fund 的郵件,更暴露行業對 SpaceX 的普遍看衰。

儘管 Parker 因領域陌生選擇迴避,其他合夥人卻全力推進。作爲項目負責人,Nosek 力主將投資額增至 2000 萬美元(佔基金二期近 10%),以 3.15 億美元投前估值入場——這是 Founders Fund 史上最大手筆,也被證明是最明智決策。

「這極具爭議,許多 LP 認爲我們瘋了,」Howery 坦言。但團隊堅信 Musk 與技術潛力:「我們已錯過多個 PayPal 同事項目,這次必須全力押注。」最終這筆投資使基金在其最佳項目中的持股翻了兩番。

某家 Founders Fund 正在接洽的知名 LP 因此斷絕往來。「我們因此分道揚鑣,」Howery 透露。這位匿名 LP 錯失了驚人回報——後續 17 年間,基金累計向 SpaceX 投資 6.71 億美元(僅次於 Palantir 的第二大持倉)。截至 2024 年 12 月公司以 3500 億美元估值進行內部股份回購時,該持倉價值已達 182 億美元,實現 27.1 倍回報。