作者:Nancy,PANews

隨着微策略等早期入場者已牢牢佔據話語權,新晉機構難以複製其市場認同與資本回報,更多企業開始將目光投向以太坊。相比單純的資產增值,以太坊正以另一種方式向機構敞開大門,不僅提供穩定可持續的鏈上收益,也讓這些機構質押者化身“礦工”深度參與生態建設,並推動整個質押賽道加速向合規化與規模化方向演進。

機構押注以太坊,從資產儲備到質押“大礦工”

比特幣再創歷史新高,其背後驅動力已從散戶轉向機構的合力推動。比特幣現貨ETF的獲批,爲華爾街搭建了入場的合規橋樑;以Strategy代表的上市公司將BTC列爲財務儲備資產後實現賬面資產大幅增值,獲得資本市場高度認可並提升比特幣作爲資產配置的可信度,進而吸引了更多機構紛紛效仿入場。

然而,比特幣的儲備故事已趨於成熟。微策略擁有早期建倉優勢、話語權及資金優勢,其模式已難以復刻,這使得後來者很難通過配置BTC實現類似的品牌溢價和市場認同。而對大多數入場的傳統機構而言,配置BTC更像是一種資產的多元配置而非增長戰略。

新一輪增長點與戰略窗口,正逐漸向以太坊遷移,正有更多的機構開啓ETH儲備策略。但在儲備邏輯上,比特幣和以太坊兩者走了不同的路線。

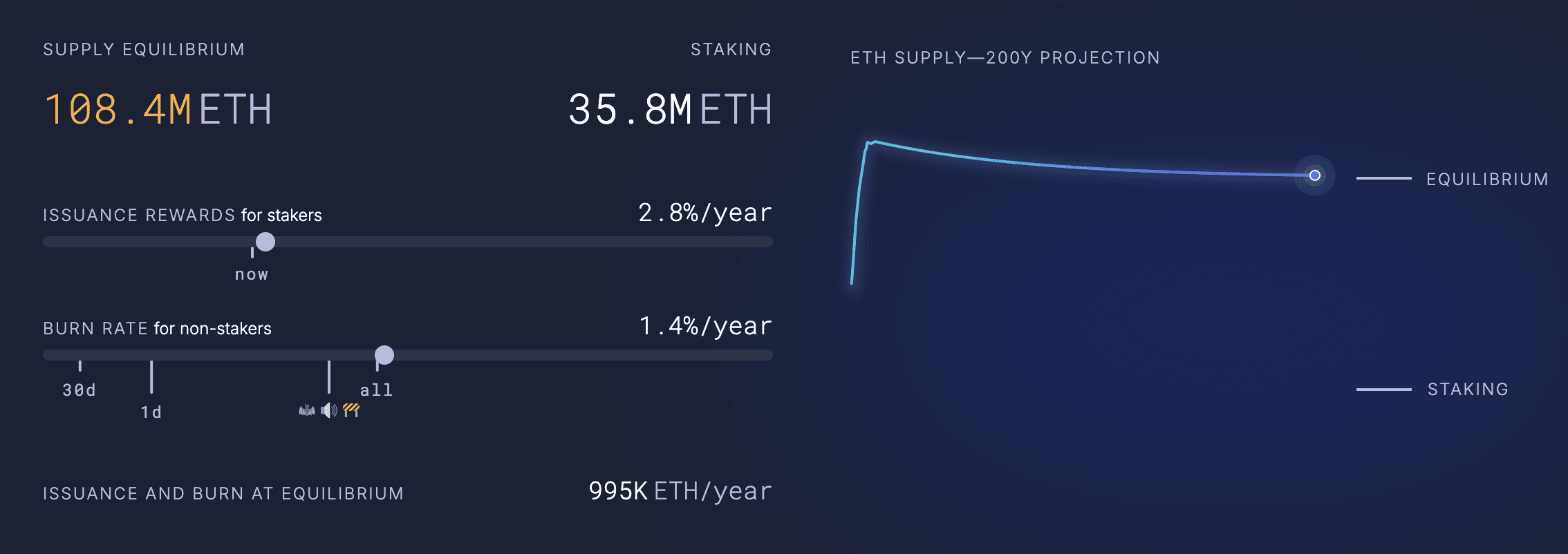

衆所周知,在比特幣中,新產出的BTC通過挖礦獎勵直接發放給礦工。從持幣佔比的角度而言,如果機構不是礦工,就必須不斷買入BTC才能維持相對持倉比例不被稀釋。而在以太坊中,自從轉向PoS共識機制後,只要質押ETH並參與網絡驗證,就可以獲得新增ETH作爲獎勵。對機構來說,通過質押ETH可對衝因新增ETH所帶來的稀釋風險。ultrasound.money數據顯示,截至7月18日,有3580萬枚ETH被質押,質押者的年化收益率爲2.8%,非質押者則面臨約1.4%的年化銷燬率。

也就是說,相比比特幣買入後等待增值,以太坊的儲備機構可以通過參與網絡獲利。多個上市機構已經率先行動,SharpLink Gaming、BitMine、Bit Digital和GameSquare等多家上市公司已開啓以太坊戰略儲備嘗試並初見成效,其中BitMine、Bit Digital更是從比特幣轉向以太坊的戰略儲備轉型。對於他們而言,ETH不只是賬面資產,而是參與生態的生產性資產,也是其成爲機構“礦工”的通道。

以太坊的銷燬機制進一步強化了這一邏輯。當以太坊網絡活躍(交易量高、基礎費用高)時,銷燬的ETH數量增加。而若銷燬的ETH超過新發行的ETH,網絡將進入通縮狀態。這不僅增強了ETH的稀缺性,也提升了質押者和驗證者的實際收益,包括MEV和手續費收入,強化了ETH的資產內在價值。

可以預見,隨着更多機構涌入並參與以太坊質押市場,他們將不再只是市場的資金提供者,更擔任着大礦工的角色。

而當前,以太坊的戰略儲備佈局處於早期階段,對想打造財務話語權的公司而言,ETH仍是一場尚未被壟斷的公平競賽。

以太坊質押將邁入機構時代,質押賽道迎來新機會

隨着以太坊市場日漸機構化,質押市場也將從加密原生轉向機構驅動,並走向合規化和規模化的新階段。

除了以太坊微策略們通過自由儲備資產積極參與質押外,ETF發行商也在加速推進佈局。近幾個月來,包括貝萊德、灰度、富達和Bitwise等以太坊現貨ETF發行商也均向SEC提交了添加質押功能的申請。

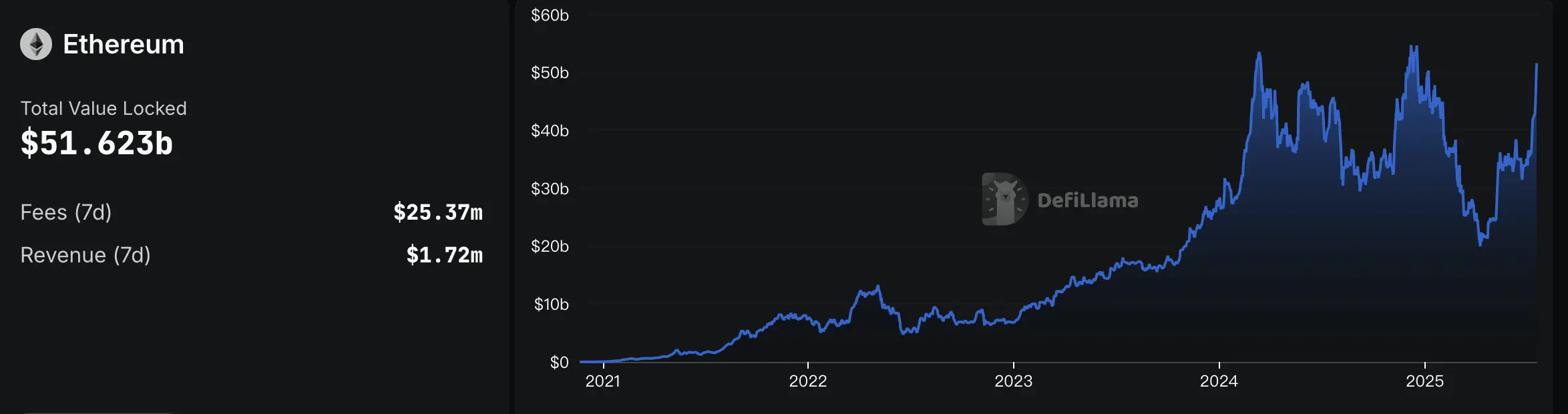

一旦這些ETF機構流動性大量涌入,將進一步擴大以太坊質押賽道的市場規模。根據DefiLlama數據顯示,截至7月18日,以太坊上的流動性質押賽道的TVL達516.2億美元,接近歷史新高,較4月低點上漲了142.5%。

據dForce創始人Mindao指出,以太坊的幣股企業還有兩個特別的融資便利,除了將質押收益作爲現金流可支持付息融資,還可通過質押收益和鏈上DeFi運作,作爲估值模型另外一個維度,比純NAV模型或許有更大溢價。比如,目前GameSquare計劃與Dialectic合作,將ETH儲備投入借貸、流動性提供和再質押等DeFi基礎業務中;BTCS也利用Aave進行DeFi借貸等。這意味着,質押和其他DeFi賽道或將迎來價值重估。

與此同時,儘管機構態度逐漸轉爲積極,但也對協議的安全、合規以及流動性管理能力提出高標準要求。目前,多個機構有着明確的質押合作方選擇標準,比如21Shares在質押申請文件中選擇Coinbase作爲合作方,展出其對其合規能力和技術可靠性的要求;SharpLink Gaming則採用多元合作方式,通過Figment、Liquid Collective與Coinbase進行質押業務。這類策略也表明,機構在部署質押業務時更加重視風險分散與服務商能力,或將導致中小節點的質押協議進一步邊緣化。

目前,以太坊流動性質押市場也呈現出明顯的頭部效應。根據DefiLlama數據,截至2025年7月18日,整個流動性質押賽道TVL達到516.2億美元,接近歷史新高。其中,Lido佔據主導地位,TVL超過331.8億美元,市場份額超過60%,遙遙領先於其他協議。Binance、Rocket Pool、StakeWise、mETH Protocol和Liquid Collective等則形成第二梯隊,TVL均在10億美元級別。其餘項目的TVL多處於數千萬美元甚至更低的水平。除此之外,以太坊質押項目還包括EigenLayer、Swell、Renzo 、Puffer Finance、SSV Network和Pendle等,覆蓋再質押、基礎設施和LSTfi等細分賽道。

從各路“微策略”加速入場到ETF發行商持續推進,以太坊的市場情緒已被點燃,但儲備敘事能否持續支撐質押市場的持續發展,還需時間和實踐的檢驗。