作者:Frank,PANews

2025 年,是穩定幣發展歷程的關鍵大年。

在這一年,穩定幣不僅在市場規模、交易活躍度上刷新紀錄,監管政策、資本關注度也同步提速。一個原本起源於加密市場內部「避風港」工具的資產品類,正在逐步走向全球支付、跨境貿易、DeFi基建乃至主權信用的前沿。

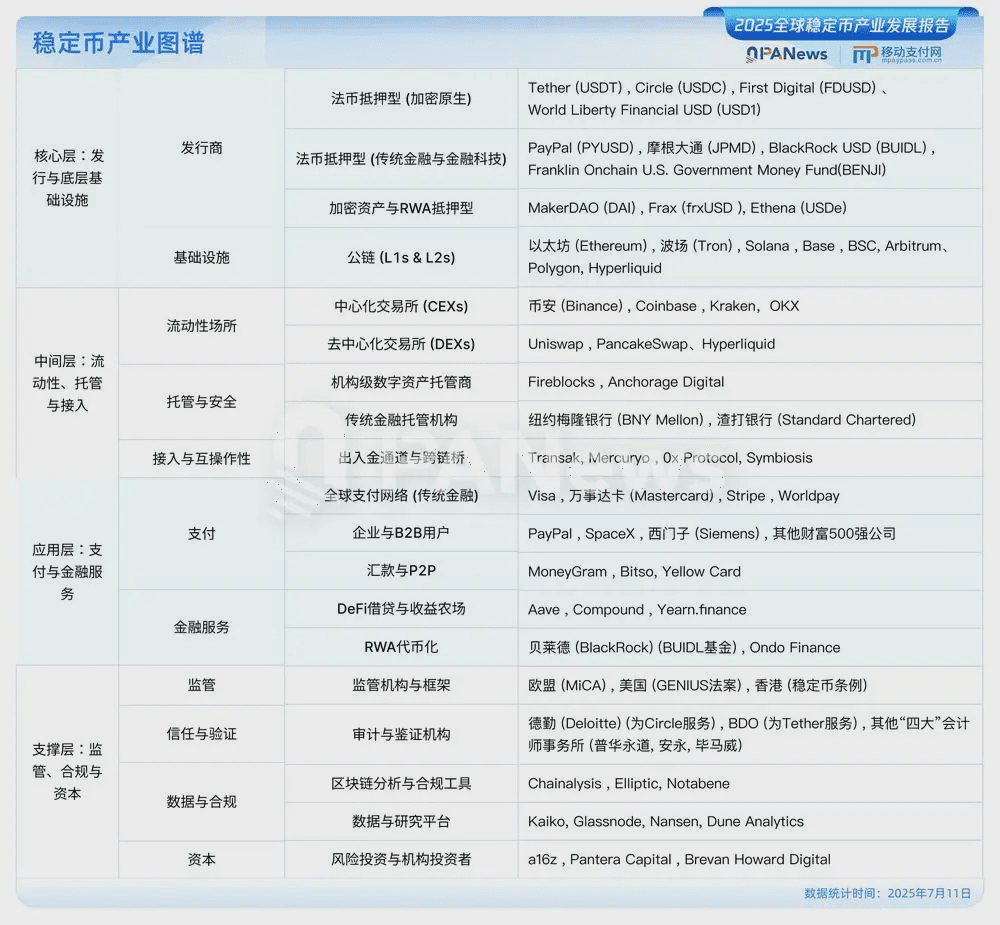

PANews聯合移動支付網共同發佈的(2025全球穩定幣產業發展報告)指出,穩定幣已成爲連接傳統金融與加密世界最關鍵的基礎設施之一,並正在改變全球金融運行格局。該報告對穩定幣產業的全局進行了追蹤與分析,結合鏈上交易數據、政策進展與產業演化路徑,從發展歷程、市場結構、應用場景、全球監管、發展潛力與潛在風險六個維度進行了系統梳理與分析。

美元穩定幣佔絕對優勢

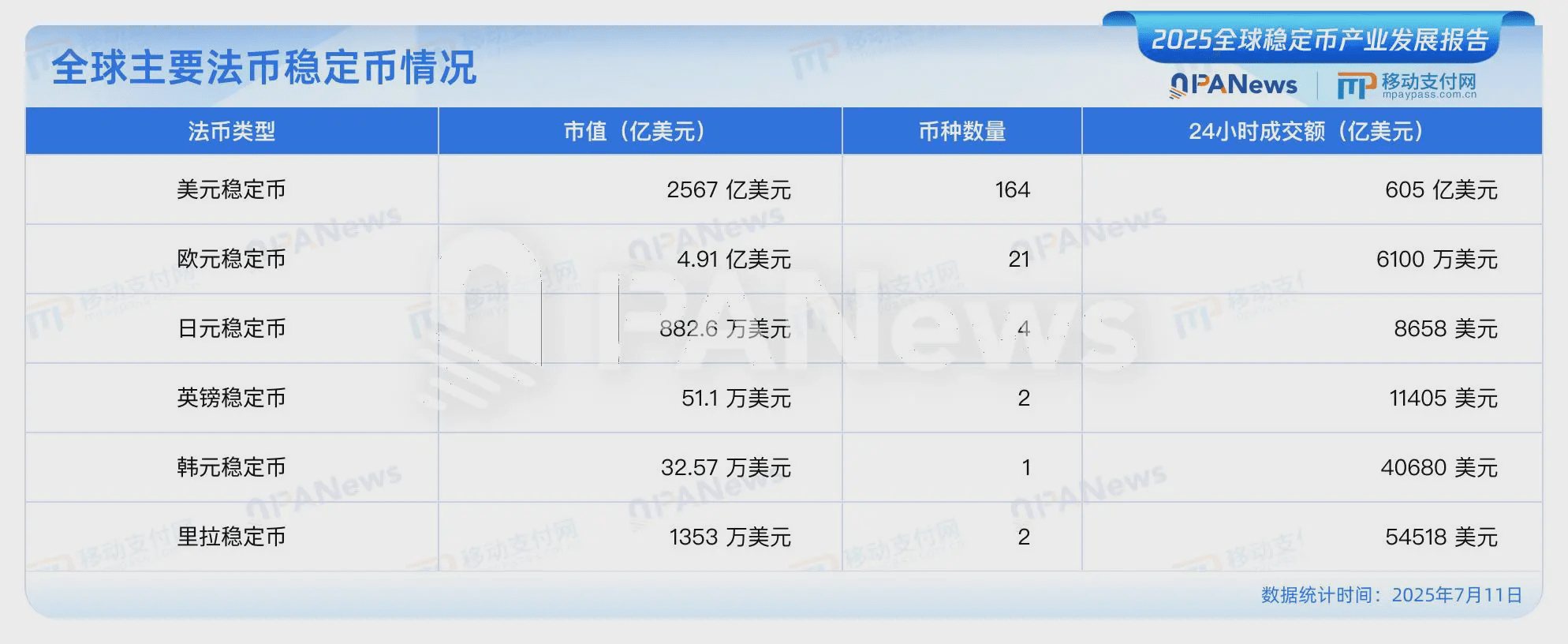

報告發現,全球穩定幣市場當中,美元穩定幣的市場份額佔據絕對優勢,發行量達到 2564 億美元,而其他國家的法幣穩定幣仍處於萌芽狀態,排名第二的歐元穩定幣也僅爲 4.9 億美元規模。日元、英鎊、韓元、里拉穩定幣規模皆爲數十萬美元到千萬美元之間。以此來看,非美元法幣穩定幣仍有較大的潛力。

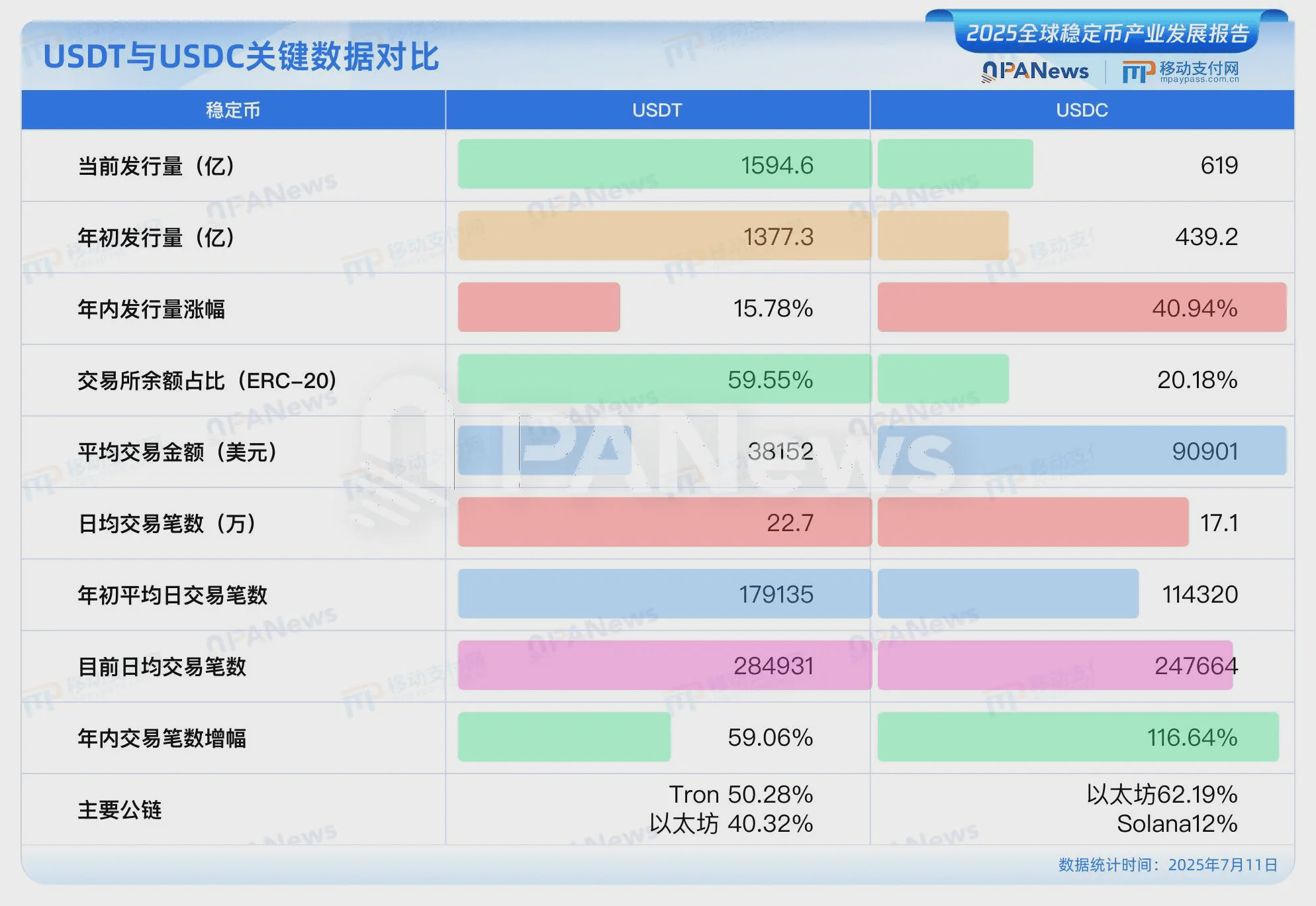

截至 2025 年 7 月,全球穩定幣總市值已超過 2500 億美元,較年初增長顯著。其中,Tether(USDT)與 Circle 發行的 USDC 兩者市值合計佔據市場的 86.5%,形成穩定幣領域的雙寡頭格局。與此同時,鏈上年轉賬總額高達 36.3 萬億美元,超越 Visa 與 Mastercard 的全年總交易額,成爲全球支付網絡的新基石。此外,USDC 在 2025 年增速明顯,年內增速達到 40.9%,據此增速推算,USDC 有望在 2030 年前後超越 USDT。

這場爆發並非曇花一現,而是由多重力量共同推動的結果:

美、歐、港等主要經濟體陸續推進穩定幣立法,監管路徑日漸明朗;

摩根大通、貝萊德、PayPal、京東、螞蟻集團等傳統金融與科技巨頭紛紛下場;

USDC 母公司 Circle 成功赴美上市,點燃了資本市場對於穩定幣的想象力;

多國高通脹地區(如阿根廷、土耳其、尼日利亞)用戶將其視作「數字美元」避險工具;

DeFi、RWA、支付結算等新興場景持續爲穩定幣注入實際需求。

從鏈上活躍度來看,目前全球月活穩定幣地址已超過 3000 萬個,鏈上總持幣地址則突破 1.68 億。根據 Visa 數據,在剔除機器人和交易所錢包後,真實用戶主導的交易佔比已從 2023 年的不足 15% 提升至當前的 22% 左右,使用者結構正逐步從套利機器人向企業與散戶過渡。

從 Circle 到京東,穩定幣進入「主流戰場」

穩定幣的角色,正從「交易避險錨」升級爲「數字金融主流資產」。今年以來,全球多家科技巨頭與金融機構陸續加碼穩定幣佈局:

Circle上市:穩定幣發行商Circle成功在美股掛牌,市值一度逼近千億人民幣,成爲穩定幣行業首個「準系統性金融公司」;

PayPal與Visa集成穩定幣結算:PayPal推出PYUSD穩定幣,並在Solana等高性能公鏈上線;Visa與Worldpay在B2B結算中引入USDC;

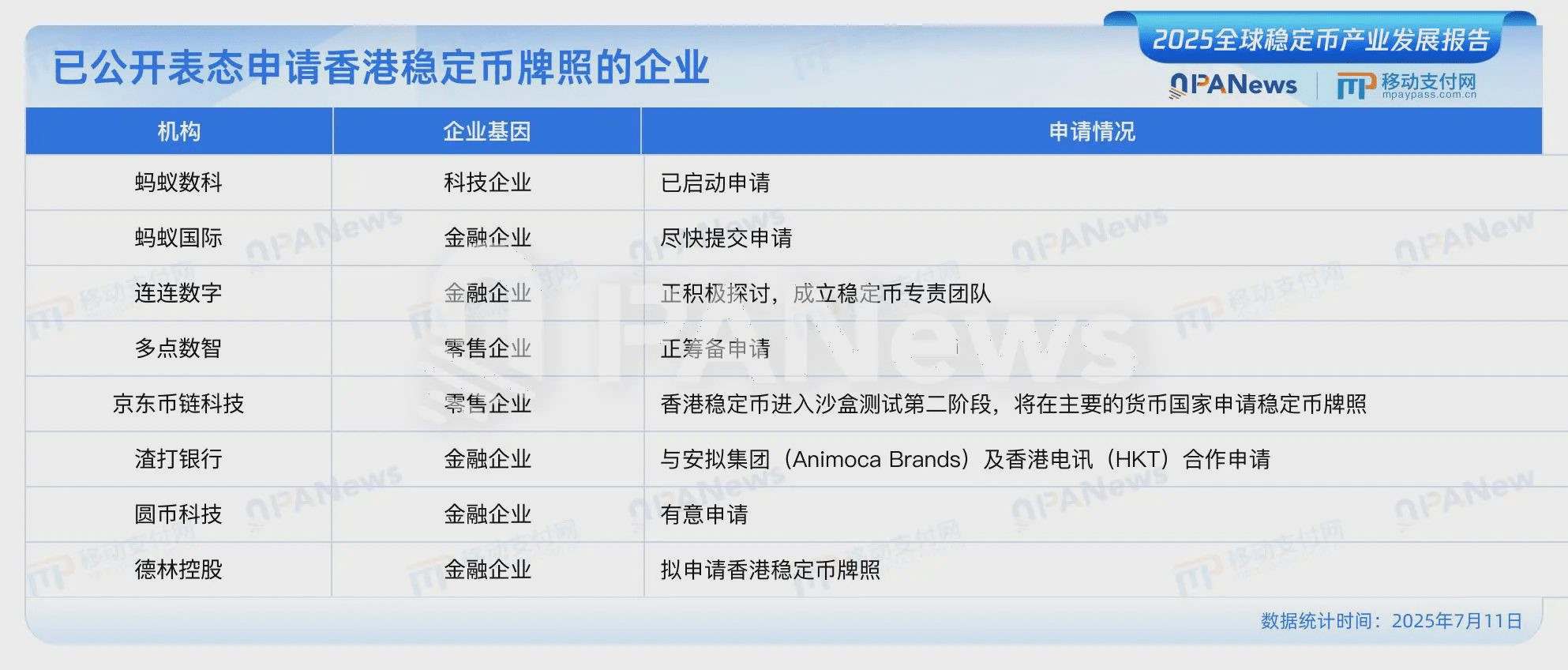

京東、螞蟻進軍香港穩定幣:京東穩定幣已進入香港監管沙盒測試階段,應用場景包括跨境支付、投資交易、消費結算;

Shopify、沃爾瑪支持穩定幣支付:零售巨頭通過與 Stripe、Coinbase 等合作,推動穩定幣直接用於線上零售支付;

新興公鏈高增長:Base、Solana 等新型公鏈憑藉低費率和高擴展性吸引大量穩定幣部署,Solana 穩定幣市值年內增長逾 600%。

傳統金融、互聯網平臺與加密原生力量的共同推動,使穩定幣從「加密專用結算工具」升級爲廣泛可用的數字支付中介,也爲其監管合規提出更高要求。

規模熱潮背後仍存結構性不確定性

然而,在火熱的市場表現背後,穩定幣也面臨諸多結構性挑戰與爭議。

首先是「真實使用規模」問題。報告指出,雖然穩定幣整體轉賬額高達 36 萬億美元,但其中高達七至八成由機器人、交易所內部轉賬等「虛擬流量」構成,真正的 C 端或企業端使用規模仍需進一步挖掘和定義。

其次是「錨定機制與透明度」問題。USDT 雖居於行業之巔,卻仍未發佈由「四大會計師事務所」出具的完整審計報告,其儲備資產結構與風險敞口長期爲市場爭議焦點;而 USDC 儘管更透明合規,但在應用普及與生態整合方面仍與 USDT 存在差距。

此外,各國監管政策之間仍存差異與博弈,部分地區尚未開放穩定幣使用,而部分市場(如香港、新加坡)則主動承擔起制度創新的試驗田角色。

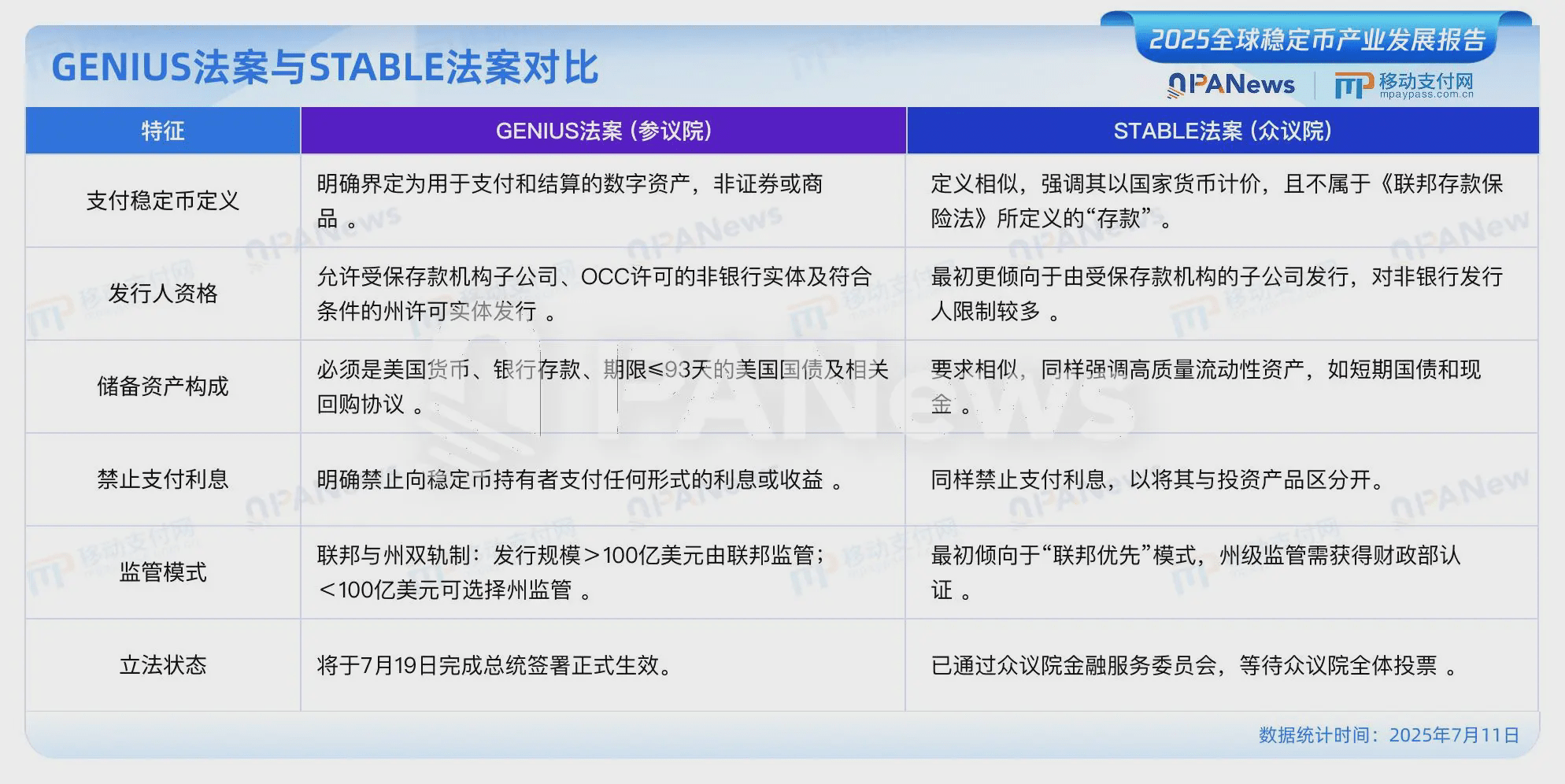

值得關注的是,美國(GENIUS 法案)已經明確穩定幣不屬於證券、禁止算法穩定幣、要求儲備金 100% 爲高流動性資產(如現金與短期美債),這一立法若正式生效,將深刻影響現有主流穩定幣的運行邏輯與全球合規結構。

報告亮點:六大維度全景透視穩定幣進化路線

本次由PANews與移動支付網聯合發佈的報告,採用鏈上統計+分類追蹤+公開信息交叉驗證的方式,對穩定幣發展進行了全面梳理,涵蓋以下六大維度:

發展歷程:從 BitUSD 到 USDT、DAI、USDC,回顧穩定幣十年演進路線;

市場格局:詳解「USDT+USDC」雙寡頭結構、公鏈發行份額分佈、月活用戶趨勢等核心數據;

應用場景:聚焦穩定幣在跨境支付、DeFi、零售支付與 RWA 等領域的關鍵角色;

全球監管:系統梳理中、美、歐、港、日韓等主要經濟體監管動態與立法路徑;

未來潛力:分析穩定幣如何成爲全球支付網絡、美國國債購買力量、以及 CBDC 競合關係;

風險警示:涵蓋脫錨、審計透明性、系統性攻擊、洗錢監管難題等潛在挑戰。

報告還特別指出,當前非美元穩定幣仍處於發展早期:歐元穩定幣市值不足 5 億美元,日元、英鎊、韓元等貨幣穩定幣市值多在千萬美元級別,未來仍有巨大拓展空間。