作者:arndxt

編譯:Tim,PANews

我知道這話不是你想要的,但我還是要說。

Solana正成爲加密世界的彭博終端,專爲高速交易、鏈上可組合性及海量收益吞吐而打造。

三個數據支撐着我的觀點:

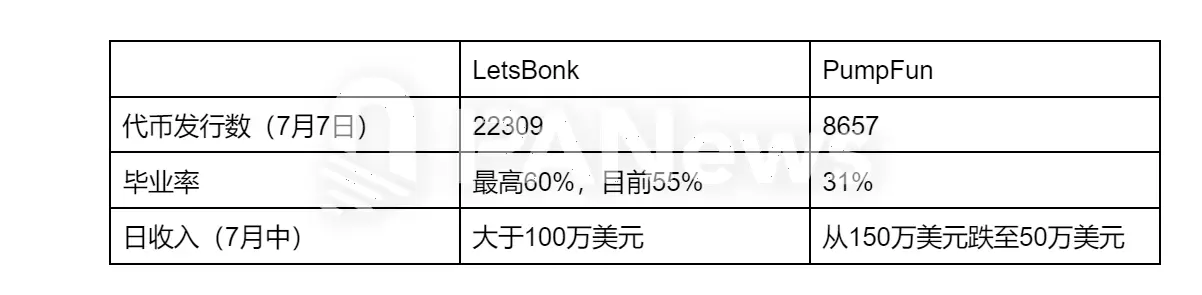

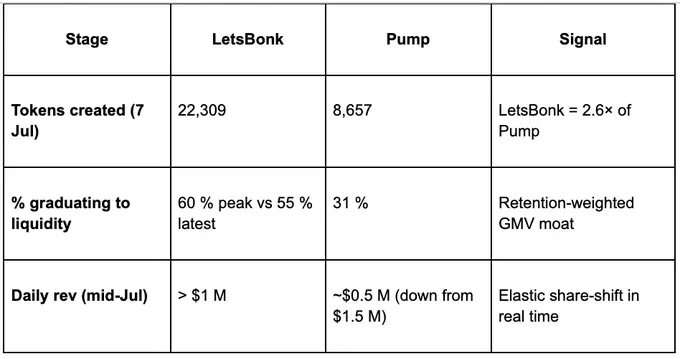

發射平臺現已SaaS化:LetsBonk超越Pumpfun,60%畢業率並進入流動性池,日營收超百萬美元。創作者忠誠度流失,留存率權重GMV成新護城河。

代幣化股票是核心抵押品:它爲私人市場實現了全天候流動性、模塊化保證金及資本解鎖。真正的市場潛力在於re-IPO股權的流通。

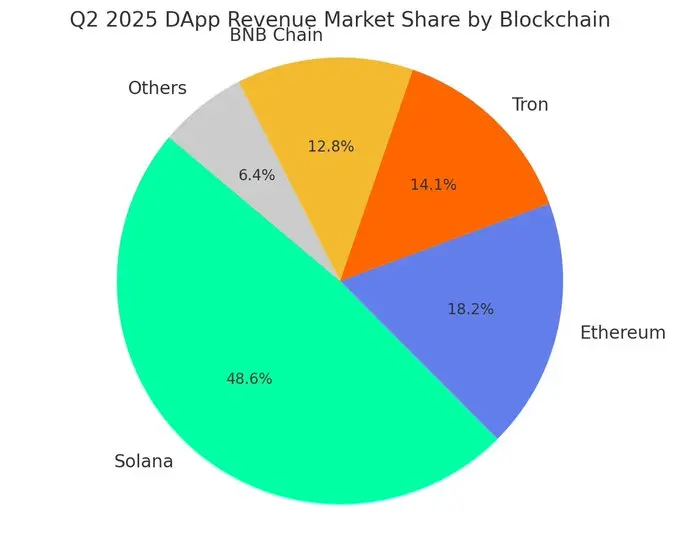

Solana收入結構多樣:Q2收入爲5.7億美元,佔所有公鏈的46%。其收入主要源於去中心化應用、機器人服務、Launchpads以及生產性工具。

1.發射平臺爭鋒到實戰檢測後的PMF

LetsBonk的高光時刻,絕不僅僅是數字競賽:

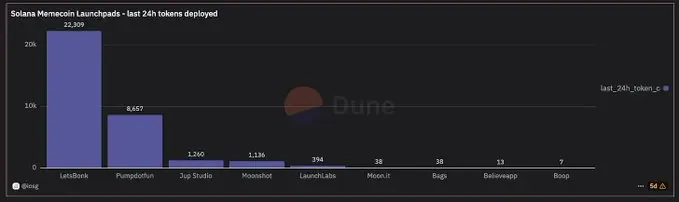

該市場佔比出現逆轉:7月5日,其新代幣推出量佔市場總量的66%,而Pumpfun平臺僅佔26%。

資金質量比募集規模更重要:LetsBonk平臺擁有約60%畢業率,而Pumpfun的畢業率僅爲31%。

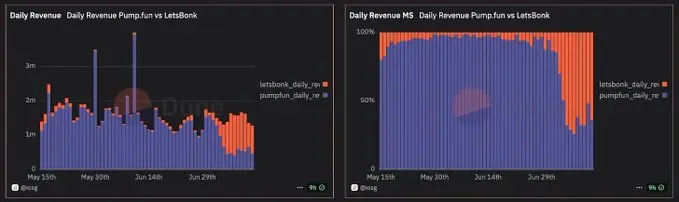

變現能力:日收入從約0美元驟增至逾100萬美元,而Pump則下滑至50萬美元。

我的思考

留住權重GMV纔是真正的護城河。畢業率本質上是發射平臺的淨收入留存率指標;誰能率先將其制度化,誰就能贏得企業級API集成市場(Telegram機器人、“一鍵發幣”SDK等)。

Pumpfun仍佔據大部分創作者的心智份額(累計收入約7億美元),但LetsBonk平臺已證明用戶轉換成本趨近於零。Pumpfun的下一輪用戶流失浪潮可能並非自然發生,而是人爲策劃,設想頂級網紅們提供"24小時上架交易所"的擔保服務。

對項目規模估值:即使每天100萬美元的穩定收入流水,年化營收也能達到1億美元。憑藉Solana基礎設施約80%的利潤率,這個上線僅一年的協議已呈現出SaaS級的經濟模型。即使排除劇烈波動因素,按10-15倍遠期銷售額測算,其10-20億美元估值依然成立。

轉換成本趨近於零,因此用戶心智是租來的,而非真正擁有。

Pumpfun平臺累計營收達7億美元,僅用了18個月,但後來居上的LetsBonk藉助交易競賽,在不到三週就搶佔了大片市場份額。

激勵機制的範式轉換意味着:

創作者的忠誠度形同僱傭兵,空投活動和"24小時上架交易所"的網紅推廣套餐,足以讓整批創作者一夜之間集體"跳槽"。

防禦型護城河等於流動性網絡化,而非UI體驗。預計Pumpfun將通過原生去中心化交易所和流動性提供者賄賂機制實現直線拉漲,從而提高離場成本。

新晉者的競爭策略:超額投入激勵策略,推動以代幣、日爲核心的排行榜視覺效果,趕在客戶獲取成本模型重置前實現變現。

漏斗經濟學表明,獲得交易量很簡單,但畢業纔是王道。

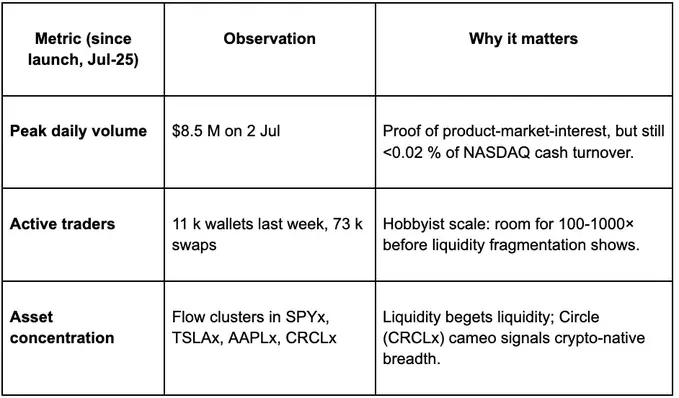

2.代幣化股票是引入傳統金融流動性的“特洛伊木馬”

代幣化股票不僅僅是"區塊鏈上的蘋果股票",它們:

將傳統金融結算延遲壓縮至分鐘級

開拓全新的抵押資產類別

爲大型私有機構開啓融資渠道

最終勝出的區塊鏈生態需滿足三大核心要件:受監管的代幣發行機制、健全的預言機系統與高流動性的永續合約市場。最終勝出者必將成爲代幣化股權領域的"Stripe Connect"級基礎設施,全面捕捉價值上行紅利。

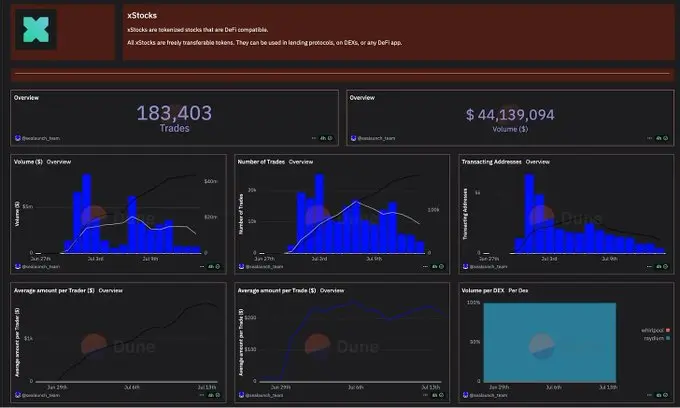

我們究竟處於“S增長曲線”的什麼位置?

xStocks和Robinhood將蘋果公司($AAPL)的合成看跌期權列入白名單上鍊,同時將非流動性資產或私募股權轉化爲可組合抵押品。

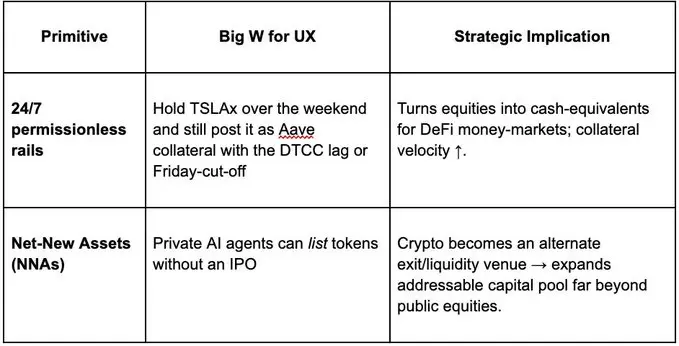

使代幣化股票實現真正價值而非噱頭的兩個基本結構

3.以Solana作爲產銷鏈的“收益機制”

Solana第二季度收入達5.7億美元,佔據46%市場份額。

以太坊:2.13億美元

波場:1.65億美元

幣安鏈:1.5億美元

其他:至多7500萬美元

可以看到2個事實:

加密貨幣的主要應用場景仍是交易即服務。

面向專業用戶構建:專業用戶驅動損益;主流交易所後續將引領大衆入場

爲何加密領域中"專業用戶"打敗了"普羅大衆"?

Solana針對專業用戶的全生命週期價值進行優化,而中心化交易所則需承擔KYC認證、法幣通道及新用戶支持的成本。

延遲套利循環:400毫秒的交易時段和近乎零的費用使得機器人每秒可刷新訂單數十次;每一次微小的優勢都直接轉化爲協議費用。

可組合槓桿:推出代幣→即時AMM流動性池→永續合約抵押,全程僅需數分鐘。資金週轉速度較以太坊L2高出整整一個數量級。

網絡激勵機制與巨鯨的需求高度契合:專業用戶既願意付出更多費用,流失率也較低,還能爲平臺奠定流動性基礎,從而持續吸引新一代專業用戶的加入。

結語

Solana致力於最大化專業用戶的全生命週期價值,而中心化交易所則承擔着KYC、法幣通道維護及新手支持成本。

加密領域增速最快的企業將區塊鏈視爲資金市場的高速軌道。