作爲緊隨 Binance 的衍生品交易所,Bybit 與 Bitget 如何在高度競爭、波動劇烈的永續合約戰場中殺出重圍?

Bybit 選擇了極致資本效率的架構路線,力求構建一套服務機構級策略的“金融引擎”;而 Bitget 則擁抱高波動性敏感性,藉助更開放、透明且響應迅速的機制,爭奪主觀交易者與套利量化團隊的心智。

看似相近的頂層算法,竟能演化出完全不同的 K 線行爲——真正的差異,藏在每一處細節中。

在 Binance 這一行業主導者的“算法秩序”之下,Bybit 與 Bitget 並未一味模仿,而是在資金費率、標記價格、強平流程等結構性制度灰區中,以各自獨特的交易哲學和金融機制,摸索出不同的生存路徑與策略空間。

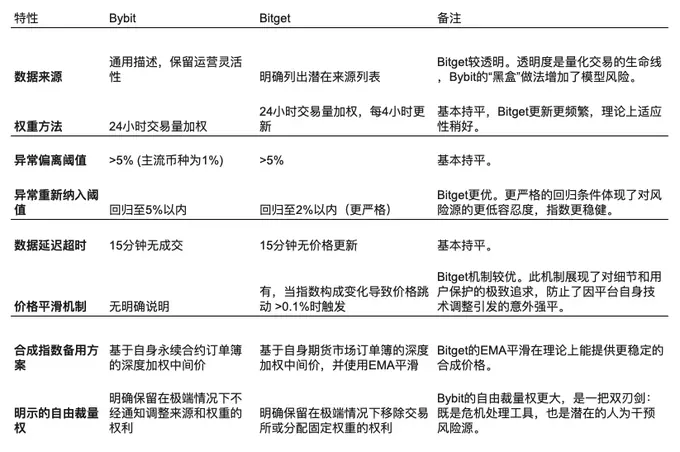

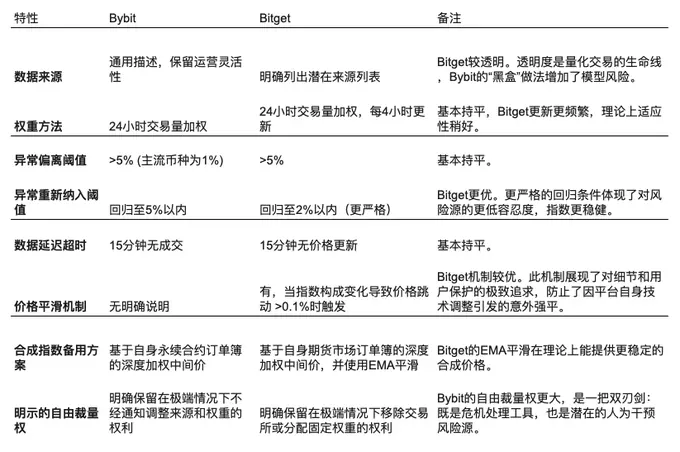

一、指數價格算法:誰的價格更“真實”?

Bybit 與 Bitget 均遵循行業最佳實踐,採用多家主流現貨交易所的報價,通過交易量加權平均法(VWAP)來計算指數價格,旨在構建一個能夠反映資產廣泛市場價值的公允價格,從而有效抵禦因單一交易所流動性不足或被惡意操控而產生的價格異常。

Bybit 機制

Bybit 從多家主流交易所獲取現貨價格,並按交易量加權計算指數。然而,其具體數據來源並未完全公開,平臺也保留在極端市場行情下無需預先通知即可調整數據源及其權重的權利。這種機制在提供運營靈活性的同時,也對交易者構成一定的“信息黑箱”。

Bitget 機制

Bitget 同樣採用 VWAP 方式,但其顯著優勢在於完全公開所有指數成分交易所(如 Binance、Coinbase、OKX 等),爲交易者尤其是量化團隊提供了高透明度的數據來源,方便模型驗證與風險評估。

核心區別

透明度: Bitget 提供全量的數據來源公開,降低“黑盒”風險,交易者更易進行建模和回測;Bybit 則在保持平臺靈活性的同時犧牲了一定透明度,帶來“信任成本”。

異常數據處理機制: Bitget 對數據源的異常處理更爲嚴格,只有當某數據源價格迴歸至中位數 ±2% 區間內,纔可重新納入指數計算;相比之下,Bybit 設置的容忍度爲 ±5%,更爲寬鬆。

價格平滑機制(Bitget 特有):當指數成分調整可能導致價格跳動超過 0.1% 時,Bitget 啓動“平滑過渡機制”,逐步替換成分,以避免因技術性更換引發的價格突跳,從而降低非市場因素引起的強平風險。(但是在山寨幣劇烈波動時反而是個問題)

二、標記價格算法:如何抵抗市場操縱?

Bybit 與 Bitget 均採用行業內廣泛認可的“三價中值法(Median-of-Three)”來計算合約標記價格。該方法通過取三個獨立價格來源的中位數,有效抵禦單一數據源失真,從根本上降低了“拉盤/砸盤觸發強平”的操縱行爲風險。

Bybit 機制

Bybit 選取三個價格:

價格1 和 價格2:基於指數價格、資金費率與短期基差等推導;

價格3:平臺內的最新成交價。

系統以三者的中位數爲標記價格,有效過濾極端價格波動。

Bitget 機制

與 Bybit 相同,Bitget 也採用三價中位法,並引入結構基本一致的三項價格,雖然命名與排列方式略有不同,但本質邏輯一致。

實質差異不在算法,而在底層數據質量

儘管兩者在公式結構上高度一致,但最終標記價格表現的關鍵,並非頂層算法設計本身,而是輸入參數的生成方式,尤其包括:指數價格來源是否透明、資金費率的計算頻率與邏輯和基礎數據更新機制是否滯後。

這些底層因素,纔是決定平臺是否“容易被操控”或“強平合理性”是否穩健的核心。

多說一句:跟隨交易所的標記價格偏離的“幽靈盈虧”(Phantom P&L)現象

在劇烈行情下,尤其是小市值 altcoin,交易者經常遇到一種令人困惑的現象:

剛剛市價開倉,系統立刻顯示“未實現虧損”或“接近爆倉”。

這並非系統漏洞,而是雙價格體系結構性特徵所致:

開倉價格以最新成交價計入;

未實現盈虧則根據標記價格計算。

如果開倉時標記價格低於最新成交價,則多頭倉位瞬間顯示虧損;

反之亦然,空頭開倉也可能立刻進入“虛假盈利”狀態。

這類“幽靈盈虧”在行情劇烈波動、交易所訂單簿較淺、指數與現貨存在短期偏離時尤爲明顯,令不熟悉機制的新手交易者誤以爲系統存在“惡意爆倉”。

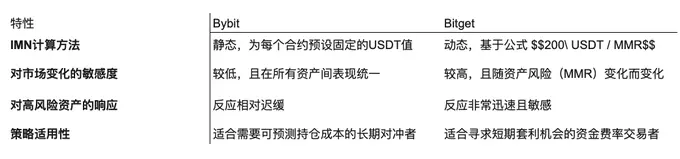

三、資金費率算法:靜態穩定 vs 動態反饋

資金費率是錨定永續合約價格與現貨價格的核心機制。儘管 Bybit 與 Bitget 採用了相同的頂層資金費率計算公式,但其中一個關鍵參數的定義卻截然不同,這揭示了它們在市場調節機制上的根本性哲學差異。

Bybit 機制:

Bybit 採用標準的“溢價指數 + 利率”公式。其中,用於衡量市場深度的關鍵參數“衝擊保證金數額”(IMN),是爲每個合約靜態配置的一個固定 USDT 值。這一數值在任何市場環境下都保持不變。

Bitget 機制:

Bitget 採用與 Bybit 相同的頂層公式,但衝擊保證金額(IMN)的計算方式與 Bybit 完全不同。

核心區別:

衝擊保證金數額(IMN)的計算方式,是兩者在資金費率機制上的根本性差異。Bitget 的 IMN 爲動態計算,其公式直接與合約的風險參數——最低維持保證金率(MMR)掛鉤。這意味着,風險越高的幣種,其 IMN 越小,資金費率對短期訂單簿失衡的敏感性就越高。

Bybit:採用靜態 IMN 設定,爲所有合約提供統一且可預測的市場深度衡量標準。無論市場波動性如何變化,用於溢價指數計算的訂單簿深度始終保持一致。這種設計的最大優勢是模型可復現性與行爲的穩定性。特別是在主流幣種中,Bybit 的資金費率表現相對平滑、易於建模,整體可視爲一種“穩定但遲鈍”的架構。

Bitget:採用動態 IMN 機制,將市場風險顯性地納入資金費率計算邏輯中。其 IMN 值直接與合約的最低維持保證金率(MMR)掛鉤。按照其公式,風險越高、波動越大的資產,通常會設定更高的 MMR,而更高的 MMR 將反向映射爲更小的 IMN。

例如,主流幣的 MMR 通常爲 0.5%,而高波動性的山寨幣 MMR 則可能達到 2%。這意味着在 Bitget 上,風險越高的資產 IMN 值越小,溢價指數的計算將基於更淺層的訂單簿數據,從而對短期流動性失衡更爲敏感。

因此,在高風險山寨幣交易中,Bitget 的資金費率對訂單簿頂層的微小失衡(如短時買盤或賣盤壓力)表現出極高的靈敏度。這種“敏感但更具響應性”的設計,使得 Bitget 在高波動性合約上的資金費率波動更爲劇烈。

這也形成了一個強大、自適應的風險調節反饋機制:

當某個山寨幣市場情緒出現單邊傾斜(如多頭或空頭佔優),Bitget 的資金費率會比 Bybit 更快速、更劇烈地飆升或下跌。這種劇烈變化將迅速創造出強大的套利激勵,引導反向交易者入場,從而更有效地將合約價格拉回指數價格水平。

四、強制平倉機制:黑盒智能 vs 白盒賦能

Bybit 與 Bitget 在強平的底層模型上大體相似,均採用“系統吸收式清算模型”(Systemic Absorption Liquidation Model),即當用戶倉位觸發強平條件後,由交易所的“清算引擎”接管並處理。但在執行流程、用戶控制權、以及關聯風險管理工具方面,兩者展現出截然不同的風控哲學。

這類清算機制的基本邏輯如下:

當觸發強平價格後,用戶的頭寸將被系統接管,並以“破產價格”進行內部結算(即清算價格)。這意味着用戶的最大虧損在理論上被鎖定,無需承擔後續滑點風險。

值得注意的是,破產價格通常劣於強平價格:系統總是以強平價格觸發清算,但執行價格卻是破產價格。舉個例子,若強平價格爲 1000,而破產價格爲 980,那麼倉位一旦強平,就會以 980 的價格進行結算。

重點提示: 由於強平按照破產價,開倉時應務必設置合理的止損點來避免。

清算引擎將持有該被“內部化”的倉位,並承擔必須在市場中將其真實平掉的義務。如果清算成交價劣於破產價,差額將由保險基金補足;若成交優於破產價,盈餘部分將注入保險基金。

Bybit 機制:

Bybit 的統一交易賬戶系統(UTA),尤其是在投資組合保證金(Portfolio Margin)模式下,展現出極高的複雜性與技術先進性。系統能夠自動識別並評估整個賬戶內的多資產淨風險敞口,例如識別現貨 BTC 多頭與永續空頭之間的對衝結構,從而降低保證金要求並釋放可用資金。這種設計大幅提升了資金利用效率,特別契合使用多頭寸、多策略的交易者對資本效率的高要求。

但這種複雜性也意味着:一旦賬戶接近強平邊緣,系統將基於其內部算法模型執行“最優解”處理策略。Bybit 的這種系統邏輯體現出一種“家長式”的風險管理理念。

Bitget 機制:

Bitget 的強平機制以“可預測、可控”爲核心原則。系統同樣以賬戶的最低維持保證金率(MMR)達到 100% 作爲強平觸發標準。但其強平流程具備清晰的執行步驟,例如:先取消所有委託單、再進行部分減倉、最後全面平倉,用戶可以清晰預知每一個操作環節。

無論是逐倉還是全倉模式,Bitget 都明確規定:當 MMR 達到 100%,即觸發強平。同時,平臺提供一整套固定順序的處理流程,交易者可據此建立明確的風險預期與風控模型。

此外,Bitget 還提供名爲“MMR止損”的工具,允許用戶預設風險閾值(如75%、80%),在強平發生前自動減倉或止損,從而主動管理自身風險。

核心區別:

可預測性: Bitget 的強平機制是“白盒模型”,流程明確、順序固定,易於建模與預判;而 Bybit 的 UTA 強平機制爲“黑盒模型”,用戶無法得知系統會優先處置哪些資產,犧牲了可預測性以換取系統層面最優解。

用戶掌控感: Bitget 的“MMR止損”工具將風險控制權交還給用戶,是一種“賦能式”的風險管理理念;Bybit 的清算機制則強調系統算法主導,是一種“家長式”設計。

資本效率: Bybit 的 UTA,特別是投資組合保證金系統,能夠識別跨資產對衝結構,從而顯著降低保證金要求,資本效率高於 Bitget,適合機構與高頻團隊。

ADL觸發條件: Bitget 的自動減倉(ADL)機制更爲敏感——除保險金耗盡外,若其保險基金相較於歷史峯值下跌超過 30%,也會觸發 ADL。而 Bybit 僅在保險基金用盡後啓動 ADL。

後話:不同機制下的策略選擇

Bybit 與 Bitget 的機制設計,並無絕對的優劣之分,但各自適配於完全不同的交易者畫像與策略需求。:

Bybit 傾其全力,構建了一個高效、強大但相對不透明的系統,專爲複雜策略與高頻資本所服務;而 Bitget 則選擇了一條截然不同的路徑,打造一個更開放、可預測、波動敏感,且尊重用戶自主決策權的“賦能型平臺”。

理解這各個平臺背後所蘊含的底層金融哲學與制度邏輯,是每一位交易者、套利者、機構做出最優策略選擇的關鍵所在。

知其然,知其所以然。

讓我們始終懷揣着一顆敬畏市場之心前行。