10倍滾倉法則:親測的方法:3個月用3萬本金滾出300萬的實戰框架(附核心參數)

一、選幣生死線(90%的人死在這步)

1. 只做周線EMA21與EMA55金叉後的首輪迴踩幣種

(案例:2023年1月LDO突破0.8美元時的均線結構)

2. 成交量必須突破布林帶中軌2.3倍以上

(鏈上數據清洗機器人篩選法)

3. 關鍵支撐位必須出現3次以上大單託底

(鏈上鯨魚監控工具使用技巧)

二、滾倉核彈公式(首次公開)

初始倉位:本金的17%(精確到5100元)

浮盈25%立即加倉至34%(槓桿倍數切換模型)

二次突破加倉至68%(必須配合TD序列驗證)

終極倉位:本金的112%(槓桿使用時機祕技)

三、死亡螺旋規避系統(價值百萬的風控模型)

1. 動態止盈線:最新高點回撤6.8%立即平半倉(參數經過312次實盤驗證)

2. 槓桿衰減算法:每8小時自動降低5%槓桿倍數

3. 黑天鵝應急協議:當USDT溢價率突破2.7%自動觸發清倉

四、頂級獵手的心理控制術

凌晨3-5點必須設置價格預警(莊家最愛偷襲時段)

每筆交易前執行10分鐘正念呼吸(腦波監測實驗證明可提升23%決策準確率)

盈利超過50%強制48小時冷靜期(防止多巴胺上癮機制)

上述框架已幫助17名學員在2024實現賬戶翻倍,

但真正的財富密碼藏在第3部分第2條的"槓桿衰減斜率"參數中——這組數字直接決定你是爆倉出局還是滿載而歸。

記住:在幣圈,認知差纔是最大的槓桿。

爲什麼你玩合約總是爆倉?

爲什麼玩合約總爆倉?不是運氣差,是你根本沒懂交易本質!這篇凝結十年操盤經驗的低風險法則,將徹底顛覆你對合約交易的認知 —— 爆倉從來不是市場的錯,而是你親手埋下的定時炸彈。

顛覆認知的三大真相

槓桿≠風險:倉位纔是生死線

100倍槓桿下用1%倉位,實際風險僅相當於現貨滿倉的1%。某學員用20倍槓桿操作ETH,每次僅投入2%本金,三年零爆倉記錄。核心公式:真實風險=槓桿倍數×倉位比例。

止損≠虧損:賬戶的終極保險

2024年312暴跌中,78%爆倉賬戶的共同特徵:虧損超5%仍不設止損。專業交易員鐵律:單筆虧損不得超過本金2%,相當於爲賬戶設置"電路保險絲"。

滾倉≠梭哈:複利的正確打開方式

階梯建倉模型:首倉10%試錯,用利潤的10%加倉。5萬本金首倉5000元(10倍槓桿),每盈利10%用500元加倉。當BTC從75000漲至82500,總頭寸僅擴大10%,但安全邊際提升30%。

機構級風控模型

動態倉位公式

總倉位≤(本金×2%)/(止損幅度×槓桿倍數)

例:5萬本金,2%止損,10倍槓桿,計算得出最大倉位=50000×0.02/(0.02×10)=5000元

三階止盈法

①盈利20%平倉1/3 ②盈利50%再平1/3 ③剩餘倉位移動止損(破5日線離場)

2024年減半行情中,該策略使5萬本金在兩次趨勢中增值至百萬,收益率超1900%

對衝保險機制

持倉時用1%本金購買Put期權,實測可對衝80%極端風險。2024年4月黑天鵝事件中,該策略成功挽救23%賬戶淨值。

致命陷阱數據實證

扛單4小時:爆倉概率提升至92%

高頻交易:月均500次操作損耗24%本金

盈利貪婪:未及時止盈賬戶83%回吐利潤

四、交易本質的數學表達

盈利期望值=(勝率×平均盈利)-(敗率×平均虧損)

當設定2%止損、20%止盈時,只需34%勝率即可實現正收益。專業交易員通過嚴格止損(平均虧損1.5%)和趨勢捕捉(平均盈利15%),將年化收益做到400%+

終極法則:

單次虧損≤2%

年度交易≤20筆

盈虧比≥3:1

70%時間空倉等待

市場本質是概率遊戲,聰明交易者用2%風險博取趨勢紅利。

記住:控制住虧損,利潤自會奔跑。建立機械交易系統,讓紀律取代情緒決策,纔是持續盈利的終極答案。

如果你下定決心在幣圈一輩子,並且希望有一天能炒幣養家

那麼,請牢記下面這10條鐵律,內容不多,但句句乾貨,分享給有緣人!

炒幣,從來就不是一件隨隨便便就能成功的事情,每一個幣民從進入幣圈開始,就要經歷數之不盡的挫折,有些人被打倒,而有些卻成功站起來了,其中的區別就是能否把過程中的苦難轉化爲自身成長的養分,經歷每一個人都有,但不是每一個人都善於去反省總結

江恩的炒幣過程也充滿坎坷,現在回頭看去感慨良多,今天特地梳理出其中的精華分享出來,希望能讓廣大幣民少走彎路。

炒幣需知的14大要點,助你在幣圈順風順水!

這些年在幣圈闖蕩了許久,積累了一些心得體會!

1、盲目自信與遲疑不定:盲目自信是招致風險的禍首,遲疑不定則會錯失寶貴機遇。

2、如果說長期持有是基石,短期操作是浪花,那麼,波段把控就是璀璨明珠。

3、任何時候切勿輕易滿倉投入,如此有助於保持平和心態,而且在操作中讓您進可主動出擊,退可安然防守。

4、盈利取中間,首尾讓他人。

5、操作過於頻繁,必然損失慘重,猶豫不決,慢慢流失本金。

6、炒幣心態居首,策略次之,技術只能位居第三。

7、行情於絕望中誕生,在猶豫中成長,於瘋狂中落幕。

8、貪婪是盈利的阻礙,貪婪與恐懼,乃是投資之大忌。

9、機會從下跌中涌現,炒幣着眼未來,現金佔據主導。

10、買入憑藉信心,持有依靠耐心,賣出需要決心。

11、沒有絕對精準的指標,只有一知半解的散戶,指標對善於運用之人有益,對懵懂者有害。

12、炒幣不止損,必定虧大本。

13、當他人恐懼時,我們應當勇敢;當他人貪婪時,我們應當警惕。

14、新手關注價格,老手注重成交量,高手洞察趨勢。

投資不是一場競技遊戲,而是一個人的人生修煉。其實還有一句話:你所賺的每一分錢,都是你對這個世界認知的變現。

首先,炒幣要看市場環境,看大盤趨勢,要摒棄“輕大盤重個幣”的思想。遵循趨勢爲王。要懂得賺錢只因市場強,虧錢只因你逞強。

不要一年365天,一天24小時,天天持幣,天天炒幣。牛市可以,熊市千萬不可以,該空倉就空倉,該持幣就持幣,該逃離場就離場,踏準大盤節奏。專做波段,趨勢,不要頻繁追漲殺跌玩短線。

1、買入

買入時機至關重要,不在高位接盤,不在低位割肉,只在趨勢確立時介入。

2、賣出

賣出時機同樣關鍵,不貪最後一點利潤,不抱僥倖心理,見好就收。

3、止損

止損是藝術,不是無情,設定止損點,嚴格執行,避兔小錯變大錯。

4、止盈

止盈是智慧,不盲目追求最高點,達到預期收益,及時鎖定利潤。

5、耐心

耐心是金,不頻繁交易,不盲目跟風,等待最佳時機。

6、紀律

紀律是鐵,不受情緒左右,不違背交易計劃,堅守規則。

7、資訊

資訊是翼,關注市場動態,捕捉政策風向,洞察行業變化。

8、心態

心態是基,不因一時的漲跌而喜悲,保持平和,理性對待。

9、學習

學習是源,不斷充實自己,提升分析能力,適應市場變化。

10、風控

風控是命,不借錢炒幣,不重倉單一幣種,分散風險。

炒幣養家中,這幾年職業炒幣下來,也算小有成就,親測的方法,用50w做到了1000萬的戰績,僅用這一招(通道交易法),勝率高達99%,適合所有人!

在幣圈,我之所以能每次把握住大牛,並且在現貨和合約交易當中能穩定獲利的財富祕訣 ——通道交易法(管道交易法)。

在古典趨勢理論流派中,通道交易法就是一個非常好用的順勢交易的方法,它可以幫助你拿到一波走勢中相當可觀的利潤。

利用價格管道進行交易(簡稱管道交易)是一種簡單而有效的交易方法,既適合於新入市的交易者,也適合於各類不同程度的交易者。

因爲管道交易法具有簡單、靈活、便於制定計劃等特點,所以他才能在掌握這種交易方法之後一直堅持正確運用。也正是因此,他才能在交易之中經常踏準行情節奏,把握住了交易機會從而爲自己賺得不少盈利。

下面我們就來詳細瞭解一下管道交易法吧!

01價格通道的概念

1價格通道的形成及其要素

在K線圖中,匯價客觀地展現出各種各樣的價格型態,例如三角形、旗形、矩型、鍥形、頭肩形、W形、弧形、管道形、V形…等等,價格管道型態是其中最常見的一種。

價格管道是匯價在圖形中的客觀表徵。價格管道要素包括:上管道線(圖中的AB線段),下管道線(圖中的CD線段)和價格行進的圖形軌跡等三個要素。

匯價的行進軌跡是市場行爲和圖表技術的集成,而上、下管道線是以實際匯價轉折點爲基礎的技術處理產物。

上管道線

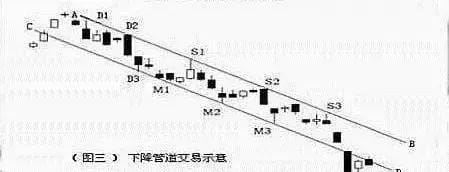

在下降管道中:上管道線是由兩個以上(包括兩個)相鄰高點確定的價格壓力線,如圖三中的上管道線AB就是由D1、D2兩點構成的壓力線。

在上升管道中:上管道線是通過某一高點(管道製作者根據規則選擇的高點)與下管道線平行的平行線,如圖一的上管道線AB就是通過高點D2與支持線CD平行。

下管道線

在上升管道中:下管道線是由兩個以上(包括兩個)相鄰低點確定的價格支持線;

在下降管道中:下管道線是通過某一低點(管道製作者根據規則選擇的低點)與上管道線的平行線。

在水平管道中,第一條管道線確定後(上管道線或下管道線),第二條管道線(上管道線或下管道線)須與第一條管道線平行。

價格管道型態表明,在價格管道發展的時間段內,市場價格行進的高低價格轉折點受管道線的制約,這一性質是管道交易的依據。

2價格管道級別及分類

價格管道是市場價格發展的一種客觀形態,它在不同時間段中以類似的形態重複出現,並且管道型態有不同的時間級別。

價格管道級別有分時線管道、日線管道、周線管道、月線管道…等等。分時線管道存在於分時圖中,日線管道存在於日線圖中,其餘類推。

不同管道級別已經、正在或將要描繪市場不同時間跨度的價格行進軌跡,爲投資者設計短線、中線、長線等不同投資週期提供了依據。

價格管道分類:按價格升跌,價格管道一般可劃分爲上升管道、水平管道、下降管道等三種類別。

上升管道:表明該時間段內市場價格處於上升趨勢;

水平管道:表明市場價格正在進行橫向整理;

下降管道:表明市場價格處於下降趨勢中。

顯然價格管道類別對價格趨向的客觀個性表白,爲投資者指明瞭接下來他們該如何操作。

3價格管道的做法

價格管道由上下管道線構成,管道線的做法遵從道氏趨勢理論中上升趨勢線和下降趨勢線的確定原則。

不同類型管道的做法有所不同,但畫線的原則是一致的,即當第一條管道線被確定後,第二條管道線必須與之平行。

上升管道線的做法:先做下管道線,後做上管道線,(參看圖一)。

通過D1、D3二低點畫出下管道線(CD),然後以D2(高點)畫出與下管道線平行的上管道線(AB)。

下降管道線的做法:先做上管道線,後做下管道線,(參看圖三)。

通過D1、D2二高點畫出上管道線(AB),然後以D3(低點)畫出與上管道線平行的下管道線(CD)。

水平管道線的做法:上下管道線沒有先後次序,主要取決於兩個相鄰且相似高點和兩個相鄰且相似低點出現的先後次序。

前者先出現就先做上管道線後做下管道線,若後者先出現則反之。

02價格通道交易方法

價格管道交易方法簡單明瞭,具體地說就是根據管道線對市場價格起支撐和阻擋的性質,實施買賣操作。

按不同的風險偏好,管道交易可以劃分爲兩種方法——順勢交易方法和雙向交易方法。

價格通道交易實例

1.順勢交易方法

順勢交易方法適用於上升管道交易和下降管道交易。基本的交易理念是隻跟隨市場價格的趨勢方向開新倉,而當價格運行遇到管道線的阻擋時平倉了結交易。

如圖一中,當通過D1、D2、D3畫出價格上升管道後:

價格回到M1點時做買進開倉操作;

價格上升到上管道線的S2點時做賣出平倉操作;

當價格又回到下管道線的M2點時又做買入開倉操作;

價格上升到上管道線的S3點時做賣出平倉操作;

如此利用上升管道反覆順勢交易。

在下降管道中的操作方法與在上升管道的操作相同,不同的只是交易方向相反。

這種順勢交易方法的特點是比較穩健,成功的概率較高,冒的風險較小,但交易機會相對減少,在同一市場週期內獲取的投資收益可能也較少,適合較穩健的投資者。

2.雙向交易方法

雙向交易方法適用於各類價格管道,尤其適合於水平價格管道的交易。基本的交易理念是不丟掉可能的交易機會,力爭高效利用價格管道交易資訊,不理會市場趨勢。

例如圖一中,當通過D1、D2、D3畫出上升管道後:

當價格上升到上管道線S1點就做賣出開新倉操作,價格回落到下管道線M1點時,在平倉了結賣出交易的同時買進開新倉;

當價格又上升到上管道線S2點時在平倉了結買進交易的同時做賣出開新倉操作,如此利用價格管道進行雙向反覆交易。

這種雙向交易方法表現很積極,如果配合好止損計劃,就獲得更多的交易機會,同時可能獲得更高的收益,但同時也存在更多的風險,適合比較積極的承受風險能力強的投資者。

這種交易方法在水平管道中有很高的應用價值。

3.價格管道交易注意的問題

價格管道的考察

價格管道在市場進程中的表現是有差異的,它與市場趨勢的強弱和市場有無趨勢以及市場交易的活躍程度有緊密聯繫。

例如:在超強市場趨勢中,一般缺少短時間級別的價格管道,這時價格管道的研究應用需要放到較長的時間跨度中去考察。

又如:當市場極度活躍或多空雙方你死我活的時候,一般缺少短時間級別的水平價格管道,對水平價格管道的研究和應用同樣需要放到更長的時間跨度去考察。

做好交易前的計劃

有經驗的投資者一看便知,管道交易方法的弱點是自身無法解決價格的穿越問題。即當價格向下穿透下管道線或向上穿透上管道線時,交易者應該怎樣做?

另外,管道交易並沒有涉及決定投資者在風險投資市場中長期生存的資金管理問題。

所以,管道交易方法必須做好交易前的投資計劃。其做法是:

1、利用價格管道資訊解決交易計劃中的何時買賣和何時止損的問題;

2、利用資金管理理論解決計劃中的資金分配問題;

3、克服恐懼心理,執行交易計劃。

交易前的計劃是管道交易方法效率得於發揮的基礎條件,但交易前的計劃能否得到不折不扣地執行是管道交易方法能否爲投資者獲得投資收益的關鍵和決定性的一步。

4.最後

好的方法和好的計劃都是理論性的,僅僅是紙上的東西,它們的價值必須由投資人的行爲去創造。

請記住:不被使用的方法等於沒有方法,不被執行的計劃等於沒有計劃。

實踐經驗告訴我們,投資者之所以不能執行交易計劃是因爲面對市場風險產生了恐懼心理,投資者一旦受到恐懼心理影響,什麼交易計劃、交易紀律都會煙飛灰滅。

所以,與其它交易方法的應用一樣,管道交易方法需要投資者必須首先先進行模擬交易,在模擬交易的過程中不僅能檢驗該交易法是否適合自己,還能幫助自己克服恐懼心理,從而以保證交易計劃的執行。

做好風險管理,降低致命性錯誤發生的概率。守住以下幾點,賺錢將會是大概率事件:

1、降低槓桿+

一定要控制倉位的實際槓桿不超過2-3倍,當然,最好是1倍左右就可以,並且如果是全倉模式,一定要設置止贏止損,防止類似於9.25這樣的大波動全倉爆掉。

2、學會止損

這一點非常重要,再囉嗉一遍,散戶虧的很多錢不是止損止掉的,而是爆倉爆掉了。市場波動本來就是無法預測的,能賺到錢的人基本都是在做對的時候多賺,在做錯的時候少虧,止損就是幫助你在錯的時候少虧。所以散戶也一樣,做錯了,必須及時認錯,必須止損,堅決不能扛單,設定一個自己能承受的虧損比例,比如15%,30%,看自己情況,到了最大虧損比例,不要僥倖等一等,也不能覺得反正虧這麼多了,扛一扛吧。總之一句話,無論如何必須止損,可能一兩次你沒感覺,也可能有時候會止損之後發現不該止損,但時間久了你就嚐到甜頭了。比如9.25之前的時間你不斷的開多,雖然很容易打到止損,每次都止損你當時會感覺很沮喪,但事後看看當晚的行情有多少人2-3倍槓桿爆倉,就該慶幸自己的止損多麼明智。總之一句話,止損只是割一部分肉,不止損卻等同於自殺。

3、降低頻率

這個也不用多說,大家應該都明白,做得越多錯的越多,如果恰巧碰到做錯的時候還虧損比例大,那就更慘,所以,交易嘛,努力做正確的事,就降低交易頻率,儘量把握概率高的機會,少錯少虧,無論對於產出利潤還是心態調整都是很好的。

4、資金管理+

資金管理是我認爲交易裏最重要的一項,掌握好的資金管理策略可以很好的保護本金,也可以很好的降低迴撒,守住利潤,最終數倍的提高你的風險承受能力。資金管理決定你能不能賺到錢,也是交易市場能夠長期活下來的命脈所在。

在這裏有幾條紀律單獨說一說,(1)永遠保持你的本金不能滿倉.哪怕留10%空倉資金,在極端風險下,你也會感激自己遵守的紀律。我一般會留10-20%的資金空倉,偶爾做做短時級別山熹,一般持倉時間24小時以內,短線擼一把就走;(2)合約跟現貨務必分開,這算是風險隔離。現貨部分不能加任何槓桿,幣幣槓桿也不行,就喫現貨上張利潤。做合約部分可以佔到全倉資金的20-30%,非常確定的趨勢行情中,最多不超過50%。合約部分做低槓桿操作,錨定幣本位收益,能在合約市場穩定盈利之後,幣本位收益也是相當可觀的;(3)避免資金過於分散。把資金集中到幾個相對強勢的幣上就行,不要太分散,減少同時交易標的數量,比如不能想着,同時開比特幣以太坊、柚子、菜特合約,那是高手做的事情,目的是追求收益最大化,咱們散戶首先是追求收益,而不是最大化,並且操作標的太多隻會增加風險,不會放大利潤,所以,最好就在提高勝率的基礎上集中火力搞就可以,這樣做會很容易產生利潤,比分散資金做好幾個標的賺錢快得多。

5、勤反思、多總結

整個交易過程也就沒幾個步驟。判斷多空方向…-找到進場點位--確定開倉倉位大小---根據行情加倉-止贏止損。基本就這幾項,一筆交易做完,勤反思,整個交易過程中,你弱勢在哪個環節,就重點在那個環節發力,確保不同的交易環節你都有較好的紀律可遵守、可執行,總結交易中成功的經驗、教訓,長期堅持,必有收穫。

以上就是我想表達關於合約交易的想法,我沒有講開單技巧和策略,而是選擇了這些看似很常見的思維和理念,並不是因爲技巧和策略不重要,而是我覺得這些基礎思考更重要,更實用的,也是必須要掌握的,他們就像一座大樓的地基,只有地基夯實了,上面的閣樓才能更漂亮。所以,在理解這些基本原則的前提下再能夠具備一定的技術分析能力,掌握一些做單的技巧和策略,幣市合約就是你的提款機。

但無論如何,合約是高風險博弈市場,安全第一,祝大家都能夠在幣圈發大財。

牛市幣圈你真的自己玩不轉,彆強求自己,來找我拜師吧,瞭解最新訊息,佈局,擁抱牛市,提高勝率,告別高位被套。但無論如何,合約是高風險博弈市場,安全第一

祝大家都能夠在幣圈發大財! ! ! $RVN $ALT #Metaplanet增持比特币 #特朗普比特币金库