原文標題:The Future Of Stablecoins

原文來源:Artemis 原文編譯:DePINone Labs

發佈時間:2025 年 5 月 29 日

編者說:在加密市場從「概念」轉向「實業」的關鍵階段,穩定幣(stablecoins)將是連接鏈上與鏈下金融世界的關鍵一環。Artemis 團隊的報告(The Future of Stablecoins),通過系統梳理穩定幣的發展歷程、當前應用現狀以及未來展望,爲我們提供了深刻的洞察。本報告重點探討了穩定幣生態系統的轉變:從早期的發行(issuance)爲核心,轉向如今的分銷(distribution)與實際使用(usage)。

· 穩定幣的使用重於供給:報告強調,理解穩定幣的實際應用場景比單純關注其總供應量更重要。穩定幣已從單一的交易工具擴展到支付、儲蓄、跨境匯款、DeFi 抵押品等多元化用途。

· 權力從發行者轉移到分銷商:隨着穩定幣發行門檻降低,分銷商(如錢包、交易平臺、金融科技平臺)逐漸成爲價值捕獲的主導力量。它們不僅整合了穩定幣,還通過用戶關係和體驗塑造,掌握了市場影響力。

· 新基礎設施的興起:爲適應多樣化的用例,新的基礎設施正在發展,以支持可編程性、合規性和價值共享。穩定幣不再是簡單的數字資產,而是動態的金融原語,能夠適應不同場景的需求。

· 數據洞察:報告提供了詳細的數據分析,顯示穩定幣供應和交易量主要集中在中心化交易平臺(CEX)、DeFi 協議和最大提取價值(MEV)基礎設施中。未標記錢包(unattributed wallets)也佔據了相當大的份額,代表了草根用戶和新興用例的增長潛力。

以下爲研報原文:

執行摘要

穩定幣是否會重塑全球金融已不再是問題,而是如何重塑的問題。在早期,穩定幣的增長以總供應量來衡量。關鍵挑戰是信任:哪些發行者可信、合規且具備擴展能力?這個問題已得到解答。如今的領先發行者展示了運營韌性,新進入者也帶着機構支持和監管準備進入市場。

隨着發行變得商品化,權力正從鑄幣轉向分銷。發行者層面驚人利潤的日子已屈指可數——分銷商開始意識到自己的影響力並獲取應得的價值份額。鑑於這種轉變,瞭解哪些應用程序、協議和平臺正在實現真正增長變得越來越重要。穩定幣是否在推動真實支付?跨境資金流動?機構金融?

在競爭激烈的穩定幣領域,分銷商需要捕捉他們創造的價值才能生存。每一個移動穩定幣的數字銀行、錢包或金融科技公司都在產生收益——唯一的問題是誰在保留它。認識到這一點的建設者正在從默認選擇轉向提供可編程性、嵌入式金融軌道和模塊化基礎設施的選項。

正如早期創新由儲備質量和協議安全性定義,下一時代將由產品設計和分銷策略定義。那些做正確事情的人將定義金融的未來。

關於本報告

本報告旨在重新定義我們對穩定幣增長的理解:從發行到實施。這是考察穩定幣用例演變景觀的系列報告中的第一篇,映射關鍵應用的分銷情況,並估計主要類別相關的基於儲備的收入。通過分析使用模式隨時間的變化,我們揭示了用例的演變——以及價值真正被創造的地方。雖然本報告中的數據突出了許多最大參與者,但由於歸因限制,並未捕獲所有實體。我們的目標是支持更明智的對話、發展和投資,涵蓋新興和已建立的用例。

行業洞察

· 我們正處於一場巨大的轉變中——視角的轉變,穩定幣不再被視爲「加密貨幣」,而是「全球基礎設施」;效用的轉變,金融建設者正在積極重塑他們的產品以利用這些新軌道。競技場正在改變;做好準備。—Ran Goldi, Fireblocks 支付與網絡高級副總裁

· 穩定幣的增長已達到逃逸速度,監管清晰度正在爲機構打開大門。下一個前沿不僅僅是今天誰擁有規模——還關乎穩定幣供應鏈中所有參與者的商業模式,從發行者、分銷商到持有者。在未來 12–24 個月,我們肯定會看到價值鏈和價值積累的變化與挑戰者。—Martin Carrica, Anchorage Digital 穩定幣副總裁

· 穩定幣是新金融堆棧的第一個原語。我們所知的金融一切都在穩定幣上重建。而贏家?他們將控制分銷。—Simon Taylor, Sardine 戰略與內容負責人

· 穩定幣在短短几年內從實驗性變爲必不可少,其產品市場契合度毋庸置疑。但我們現在進入了一個新時期,發行和流動性本身不足以帶來持續增長。穩定幣採用的下一階段將涉及新因素,包括與合作伙伴分享經濟效益、鏈上和鏈下整合的便利性,以及可編程性功能被利用的程度。—Jelena Djuric, Noble 聯合創始人兼首席執行官

· 穩定幣已被證明極具盈利能力,無論是通過 Tether 的超額收益、Stripe 的 Bridge 收購,還是每年 10 萬億美元的結算量,如今正鞏固其作爲全球金融基礎設施基礎的地位。—Stefan Cohen, Bain Capital Crypto 合夥人

目錄

1、穩定幣景觀

2、從鑄幣到市場

3、用例分析

· 總市場

· 中心化交易平臺(CEXs)

· 去中心化金融(DeFi)

· 最大提取價值(MEV)

· 未歸因錢包 Unattributed Wallets

4. 結論

穩定幣概述

超越市值

穩定幣已成爲加密貨幣中最廣泛使用的產品之一。供應量超過 2400 億美元,年度鏈上交易量超過 7 萬億美元,它們在規模上可與傳統支付網絡匹敵。但這些數字講述了一個不完整的故事。供應量(Supply)反映的是穩定幣的存在量,而非使用量、流向或用途。與此同時,交易量(Volume)反映了鏈上人工活動和機器人程序的混合,卻無法捕捉鏈下數據。

使用量(Usage)是新風向

並非所有穩定幣在流動中都是平等的。一些處於休眠狀態。其他則是跨平臺、用戶和地區真實經濟活動的關鍵驅動因素。正如(2025 年穩定幣狀態)中看到生態系統之間的明顯差異。以太坊上的穩定幣傾向於用作 DeFi 抵押品和交易流動性,而 Tron 上的穩定幣更常用於新興市場的匯款和支付。USDC 在機構流動中佔比較高,而 USDT 則憑藉其覆蓋範圍和可訪問性蓬勃發展。

這些使用模式不僅反映了價值流動的方向;還爲構建者提供了瞄準服務不足或高增長利基市場的機會。瞭解穩定幣的實施地點和實現的功能,現在是判斷採用真實性和下一波創新將出現的最清晰信號。

從機構發行到市場分銷

發行方的歷史價值

在早期穩定幣時代,價值捕獲集中在發行方身上。維持 1:1 的錨定在規模上是一個難題,很少有人能很好地解決。Tether 和 Circle 之所以佔據主導地位,不僅因爲它們是早期進入者,還因爲它們是少數能夠持續管理髮行和贖回、儲備管理、銀行合作伙伴整合以及市場壓力生存的發行方。

通過儲備收益(主要是短期美國國債和現金等價物)實現貨幣化,即使是適度的利率也轉化爲巨大的收入。早期成功加倍:交易平臺、錢包和 DeFi 協議圍繞 USDT 和 USDC 構建,強化了分銷和流動性的網絡效應。

分銷作爲價值層

可信的託管、流動性和贖回不再是差異化因素——它們是預期。隨着更多發行者以相似能力進入市場,發行者本身的重要性降低。重要的是用戶可以用穩定幣做什麼。因此,權力正從發行者轉向分銷商。整合穩定幣到現實世界用例的錢包、交易平臺和應用程序現在擁有影響力和槓桿。它們擁有用戶關係,塑造體驗,並日益決定哪些穩定幣獲得牽引力。

而且它們正在貨幣化這一地位。Circle 最近的 IPO 文件顯示,其在 2023 年向 Coinbase 等合作伙伴支付了近 9 億美元——超過其總收入的一半——用於整合和推廣 USDC。當下的情況是發行方支付給分銷商,而不是反過來。

許多分銷商正在進一步上行。PayPal 推出了 PYUSD。Telegram 與 Ethena 合作。Meta 再次探索穩定幣軌道。Stripe、Robinhood 和 Revolut 等金融科技平臺正在將穩定幣直接嵌入支付、儲蓄和交易功能中。發行者並未停滯不前。Tether 正在構建錢包和支付軌道。Circle 通過支付 API、開發者工具和基礎設施收購全面發展。但動態很清晰:分銷現在是戰略制高點。

爲可編程性和精確性而構建

隨着穩定幣採用的擴展,新基礎設施正在興起——爲可編程性、合規性和價值共享而構建。僅靠發行已不足以應對競爭。穩定幣必須適應推動使用的平臺需求。下一代穩定幣包括可編程功能,如鉤子、合規規則和條件轉移。這些功能使穩定幣成爲應用感知資產,自動將價值路由到商家、開發者、流動性提供者或關聯方,無需鏈下協議。

每個用例都有獨特的背景。匯款優先考慮速度和轉換,DeFi 要求可組合性和抵押靈活性,金融科技整合需要合規性和可審計性。新興的基礎設施堆棧旨在服務這些多樣化需求,使穩定幣層能夠動態適應其背景,而不是提供一刀切的解決方案。至關重要的是,這種基礎設施轉變使價值捕獲更精確。可編程流意味着價值可以在整個堆棧中共享——不僅僅由發行者囤積。穩定幣正在成爲動態金融原語,受其移動的生態系統的激勵和架構塑造。

聚焦用例

隨着穩定幣的價值獲取向下遊轉移,定義其實際用途的是分銷商。錢包、交易平臺、金融科技應用、支付平臺和 DeFi 協議決定了用戶可以看到哪些穩定幣、他們如何與這些穩定幣互動,以及它們在何處創造效用。這些平臺塑造了用戶體驗,並控制着穩定幣經濟的需求方。分析穩定幣在支付、儲蓄、交易、DeFi 和匯款等領域的實際使用情況,可以揭示誰在創造價值、摩擦點在哪裏以及哪些分銷渠道有效。通過追蹤穩定幣在錢包和平臺上的流動情況,我們可以深入瞭解影響其應用的基礎設施和激勵機制。

用例分析

本報告聚焦於來自歸因錢包的鏈上活動相關的穩定幣用例——這些地址被識別爲屬於特定實體,如中心化交易平臺、DeFi 協議或機構參與者。在這些已知(也稱爲「標記」或「標籤」)參與者中,穩定幣使用目前集中在三個主要環境:

1、中心化交易平臺

2、DeFi 協議

3、MEV 基礎設施

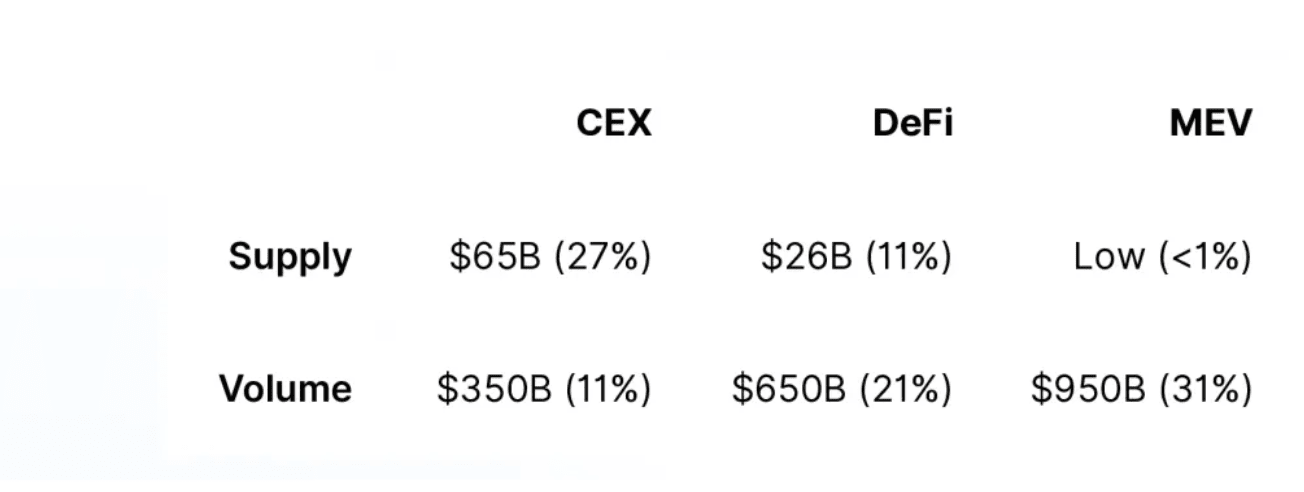

下表顯示了 2025 年 4 月各分類的供應和交易量份額:

這三個類別共佔總穩定幣供應的 38% 和總穩定幣交易量的 63%。未標記地址構成了剩餘供應和交易量的大部分。這些是未直接鏈接到已知機構、交易平臺或智能合約的錢包。我們將在本報告後面探討未標記地址的趨勢。爲了估算供應業務的收入,我們採用當前的浮存金,並根據當前美國有效聯邦基金利率計算出 4.33% 的年收益率。實際上,許多發行方的收益率會更高,但這只是一個大致的參考標準,用於估算預期收益的大概數值。

總市場概覽(Total Market Overview)

· 總穩定幣供應量:2400 億美元

· 總穩定幣交易量:3.1 萬億美元(最近 30 天)

· 儲備收入:100 億美元(假設固定浮動的年度收益)

按用例劃分的穩定幣總供應量

穩定幣供應的分佈揭示了哪些平臺和用例足夠吸引和保留浮動。總供應量自 2023 年夏季以來穩步攀升,今年達到歷史新高,CEX、DeFi 和未標記錢包均實現高增長。

穩定幣供應量前 10 大實體

大部分穩定幣供應都集中在中心化交易平臺,其中 Binance 佔據了相當大的領先地位。DeFi 協議和發行方也佔據了相當大的份額。

按用例劃分的總穩定幣交易量

自 2023 年夏季以來,穩定幣的總交易量穩步攀升,在市場活躍度較高時期尤其會出現大幅增長。DeFi 的交易量增幅最高,而 MEV 和未標記錢包的交易量較高,但波動較大。

穩定幣交易量前 10 大實體

穩定幣交易量最高的實體往往是中心化交易平臺,其次是 DeFi 和發行機構。CEX 交易量並不反映 CEX 平臺上的交易,因爲大多數交易發生在鏈下。相反,它反映了用戶充提、交易平臺間轉賬以及內部運營活動。

按用例深入分析

中心化交易平臺繼續錨定穩定幣供應,在各生態系統中佔據了很大一部分流通量。就交易量而言,DeFi 協議和 MEV 驅動的參與者目前最爲活躍,凸顯了鏈上應用和可組合基礎設施日益增長的作用。本節將深入探討這些類別,以解析關鍵參與者、新興趨勢和收益機會。

中心化交易平臺(Centralized Exchanges)

· 穩定幣供應份額:27%

· 穩定幣交易量份額:11%(最近 30 天)

· 儲備收入:30 億美元(假設固定浮動的年度收益)

穩定幣持有量前 5 大 CEX

自 2023 年局部低點以來,頂級中心化交易平臺 (CEX) 的供應量幾乎翻了一番。Coinbase、Binance 和 Bybit 的供應量往往隨市場波動,而 Kraken 和 OkX 的供應量則增長較爲穩定。

穩定幣轉賬量前 5 大 CEX

由於大部分活動發生在鏈下,因此很難獲得中心化交易平臺 (CEX) 如何使用穩定幣的具體數據。資金通常集中到一起,具體用途很少披露。這種不透明性使得評估中心化交易平臺 (CEX) 內穩定幣使用情況的全面性變得十分困難。

歸屬於中心化交易平臺 (CEX) 的穩定幣交易量反映的是與充值、提現、交易平臺間轉賬和流動性操作相關的鏈上活動,而非內部交易、保證金抵押或費用結算。因此,最好將其視爲用戶與交易平臺互動的指標,而非總交易活動的衡量標準。

DeFi

· 穩定幣供應份額:11%

· 穩定幣交易量份額:21%(最近 30 天)

· 儲備收入:11 億美元(假設固定浮動的年度收益)

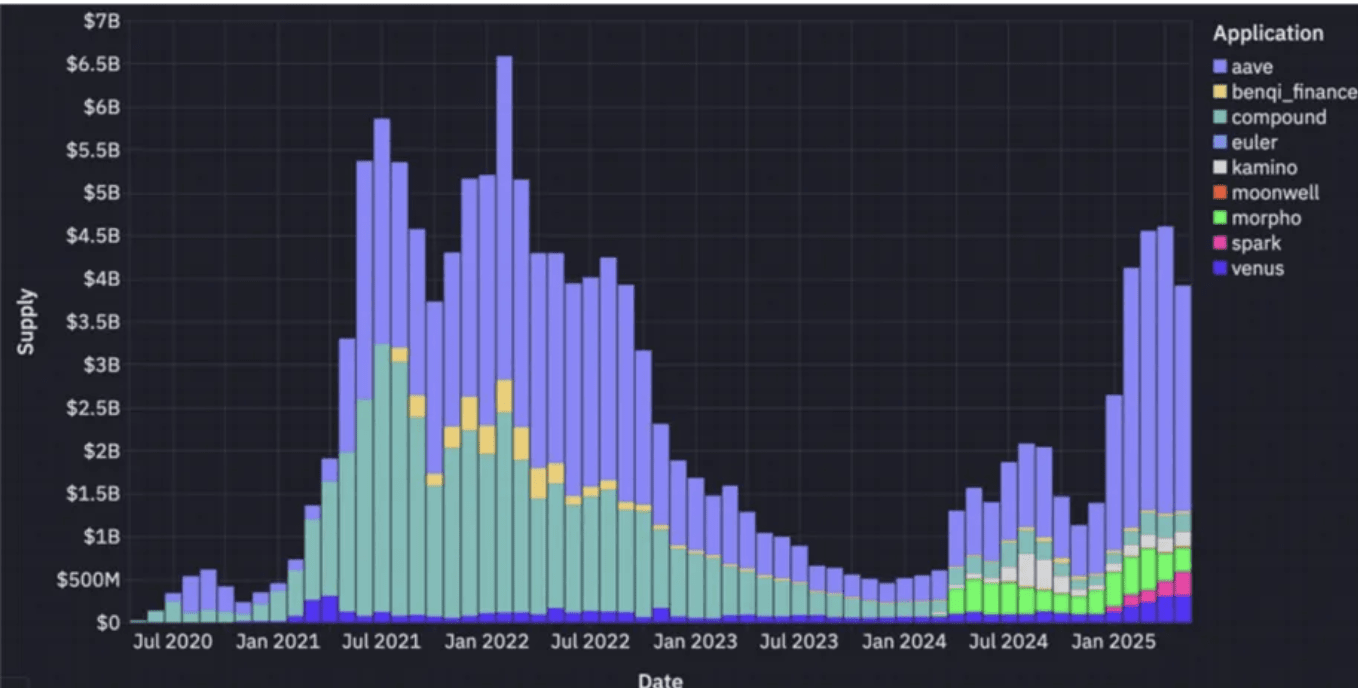

DeFi 穩定幣持有量主要類別

DeFi 穩定幣的供應來自抵押品、流動性提供者 (LP) 資產以及借貸市場、去中心化交易平臺 (DEX) 和衍生品協議的結算層。過去 6 個月,CDP、借貸、永續合約和質押的供應量幾乎翻了一番。DEX 的供應份額大幅下降,原因並非 DEX 使用率下降,而是因爲 DEX 的資本效率更高。隨着 Hyperliquid 的火爆人氣,鎖定在永續合約中的供應量近期大幅增加。

DeFi 穩定幣交易量主要類別

過去 6 個月,DeFi 月度穩定幣交易量從約 1000 億美元增長到 6000 億美元以上,主要由 DEX、借貸和 CDP 的巨大增長引領。

在 DeFi 領域,穩定幣部署在以下幾個關鍵領域:

· DEX 池

· 借貸市場

· 抵押債務頭寸

· 其他(包括永續債、過橋債券和質押)

這些細分市場以不同方式使用穩定幣——無論是作爲流動性、抵押品還是支付——塑造了用戶行爲和協議級經濟學。

按穩定幣 TVL 排名的頂級 DEX

集中流動性、專注於穩定幣的 DEX 和跨協議可組合性降低了 DEX 維持高穩定幣浮動的需要。

DEX 在穩定幣總量中的佔比

DeFi 中穩定幣的交易量主要來自 DEX。DEX 在總交易量中的佔比會隨着市場情緒和交易趨勢而波動,近期 memecoin 的交易量飆升至超過 5000 億美元,佔總交易量的 12%。

按穩定幣 TVL 排名的頂級借貸市場

儘管借貸業務已從峯值回落,但 Aave 已顯示出強勁復甦勢頭,而 Morpho、Spark 和 Euler 等較新的協議也獲得了關注。

按穩定幣 TVL 排名的頂級抵押債務頭寸(CDP)

MakerDAO 繼續管理着 DeFi 領域最大的穩定幣金庫之一,高儲蓄率推動了 DAI 的採用率不斷上升。他們持有數十億美元的穩定幣,這些穩定幣在維持 DAI 與美元掛鉤方面發揮着關鍵作用。

按穩定幣 TVL 排名的其他頂級 DeFi 協議

穩定幣還在支持 DeFi 中的衍生品、合成資產、永續合約和交易協議中發揮關鍵作用。供應量隨時間在各種永續合約協議間輪換,目前主要集中在 Hyperliquid、Jupiter 和 Ethereal。

MEV

· 穩定幣供應份額:<1%

· 穩定幣交易量份額:31%(最近 30 天)

· 儲備收入:不適用(假設固定浮動的年度收益)

MEV 與非 MEV 交易量

MEV 機器人通過重新排序交易來獲取價值。它們的高頻行爲導致鏈上交易量佔比過高,而且通常重複使用相同的資金。上圖將 MEV 驅動的活動區分開來,以區分機器人交易量和人工交易量。MEV 交易量會隨着交易量高峯期而激增,並隨着區塊鏈和應用程序試圖對抗 MEV 策略而波動。預測像 MEV 這樣高交易量、低浮動額用例的收入不如預測高浮動額用例那麼簡單。預測儲備金收益率在這裏不太適用,但這些用例可以採用各種變現策略,例如交易費、利差捕獲、嵌入式金融服務以及特定應用程序的變現。

未標記錢包(Unattributed Wallets)

· 穩定幣供應份額:54%

· 穩定幣交易量份額:35%(最近 30 天)

· 儲備收入:56 億美元(假設固定浮動的年度收益)

未標註錢包中的穩定幣活動更難解釋,因爲交易背後的意圖必須通過私人數據推斷或證實。即便如此,這些錢包占據了穩定幣供應的絕大部分,並且往往佔據了交易量的絕大部分。

未標註錢包的構成包括:

· 散戶

· 未確定身份的機構

· 初創企業和中小企業

· 休眠或被動持有者

· 尚未分類的智能合約

雖然歸因模型並不完善,但這種「灰色空間」類別的錢包在現實世界的支付、儲蓄和運營流程中所佔的份額越來越大,其中許多並不能完全映射到傳統的 DeFi 或交易框架上。一些最有前景的用例正在這裏出現,包括:

· P2P 匯款

· 初創企業金庫

· 通貨膨脹經濟體中個人的美元儲蓄

· 跨境 B2B 支付

· 電子商務和商家結算

· 遊戲內經濟

隨着監管透明度的提高和以支付爲中心的基礎設施繼續吸引資本,這些新興用例預計將迅速擴大——特別是在傳統銀行服務不足的地區。我們將在本系列的第二部分中詳細探討這一部分的內容。目前,我們先來看一些總體趨勢:

按持有量劃分的持有人數量

儘管未標記錢包數量龐大——超過 1.5 億個——絕大多數餘額微不足道。超過 60% 的未歸因錢包持有少於 1 美元的穩定幣,持有超過 100 萬美元穩定幣餘額的錢包少於 2 萬個。

按錢包規模劃分的總穩定幣持有量

當我們將焦點轉向每個餘額區間所對應的錢包大小時,情況完全翻轉。不到 2 萬個餘額超過 100 萬美元的未歸因錢包共持有超過 760 億美元,佔總穩定幣供應的 32%。與此同時,餘額低於 1 萬美元的錢包——超過 99% 的未標記錢包——共持有 90 億美元,不到總穩定幣供應的 4%。大多數錢包規模很小,但未標記穩定幣供應的多數由極少數高價值羣體持有。這種分佈反映了穩定幣使用的雙重性質:一端是廣泛的草根訪問,另一端是顯著的機構或大戶集中。

結論

穩定幣生態系統已進入一個新階段,價值將越來越多地流向構建應用程序和基礎設施的開發者。這標誌着市場的關鍵成熟;其關注點將從貨幣本身轉向使貨幣發揮作用的可編程系統。隨着監管框架的完善和用戶友好型應用程序的激增,穩定幣將迎來指數級增長。它們將法幣的穩定性與區塊鏈的可編程性相結合,使其成爲構建全球金融未來的基礎基石。

穩定幣的未來屬於那些創造應用程序、基礎設施和體驗,並釋放其全部潛力的開發者。隨着這一轉變的加速,我們可以期待在整個生態系統中,價值創造、分配和獲取方式將出現更多創新。未來將不僅僅由穩定幣定義,而是由圍繞它們形成的生態系統定義。

原文鏈接