作者:jin, 加密 KOL

編譯:Felix, PANews

如果你忽視這場鬥爭,別人就會替你制定規則來支配你的錢。大多數人可能都沒意識到,眼下正上演着近年來最大規模的鏈上權力爭奪戰。

(大使)漢斯·荷爾拜因(1533年)

在漢斯·荷爾拜因 1533 年的傑作(大使)中,兩位權貴自信地站立着,周圍環繞着他們那個時代的尖端科技。

左邊是擁有世襲權力和全球影響力的貴族:國王。

右邊是代表制度和架構的主教:西裝革履的官員。

他們之間是一張煉金術士的桌子:擺放着地球儀、日晷和科學儀器,象徵着他們試圖掌控複雜創新的機械。

但荷爾拜因隱藏了一個警告。在他們腳下,只有從特定角度才能看到的扭曲的、一個巨大的人類頭骨。頭骨預示着破裂:在平靜的面孔下,一場高風險的衝突正伺機顛覆秩序。

如今,同樣的戲碼正在數字貨幣的世界裏上演。

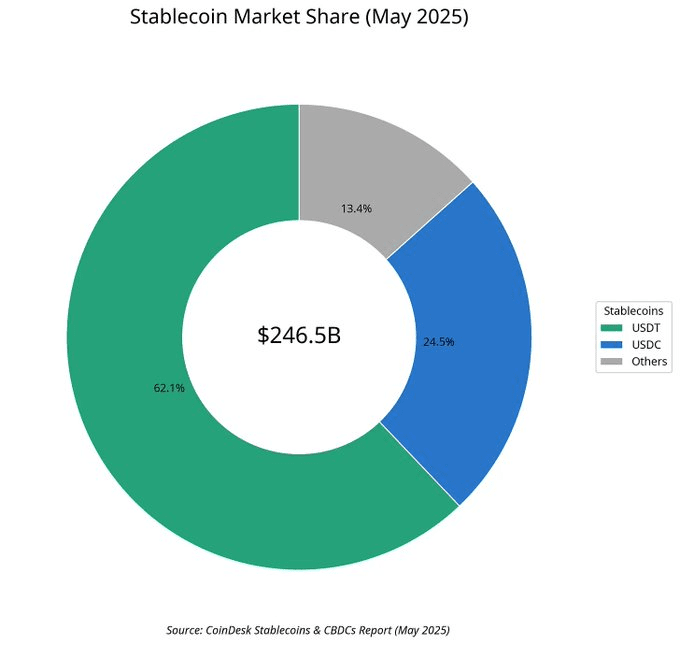

全鏈穩定幣之戰是三股力量間的較量:擁有龐大全球帝國的現任王者(Tether 的 USDT);以架構和合規爲賣點的機構勢力(Circle 的 USDC);而那位顛覆性的煉金術士……“全鏈”技術及理念本身,它既打破了又威脅着雙方之間的平衡。這就是這場衝突的故事,一場爲爭奪數字美元控制權的戰爭,似乎一切都岌岌可危。

全鏈戰爭:爭奪唯一真正的美元

2024 年,一個無形的金融帝國處理的交易量超過了 Visa。其核心是 Tether 的 USDT,一個約 1440 億美元的王國,卻有着致命的弱點。

正如尼可(尼可羅·馬基亞維利)曾經說過:“如果能提前察覺到麻煩,就能輕鬆解決;若等到麻煩顯現,任何補救措施都爲時已晚,因爲那時已無藥可治了……政治也是如此。”

尼可或許不知道穩定幣,但他了解權力。支付流量的數據表明,即使是根深蒂固的主導地位也可能被動搖。

每條鏈都如同一道道海關關卡;美元在鏈間流動,如同在集裝箱運輸前手工裝載貨物。

這種碎片化是一個弱點,在加密世界裏,弱點就意味着有競爭。一場基於激勵機制的梯度下降式戰爭;爲爭奪數字美元本身的控制權而戰。

獎品是:成爲唯一真實、通用、跨鏈的美元。

由 Artemis、Castle Island Ventures 和 Dragonfly 聯合發佈的開創性新報告(從底層看穩定幣支付)(下稱“報告”)提供了真實可靠的數據。該報告由包括 Nic Carter 在內的行業資深人士共同撰寫,對 31 家公司的 942 億美元現實世界支付流量進行了分析,報告中提出,穩定幣已從投機性交易工具發展成爲全球高流量結算網絡。

這是一個關於穩定幣之王如何憑藉戰場情報發動統一帝國之戰的故事:一種名爲 USD₮₀(USDT0)的新武器。

USDT 是儲備,USDT0 是渠道。

參賽者:一位國王、一位西裝人士和一位煉金術士

全鏈穩定幣之戰是一個戰略博弈的故事,每個博弈都受到權力哲學的影響,並可通過數據進行全面揭示。

1.國王:USDT / USDT0

(穩定幣支付)報告證實了許多人的猜測:Tether 的 USDT 是數字美元的王者,也是整個王室的象徵。在報告所涵蓋的大量現實世界支付樣本中,USDT 的交易量市場份額高達 90%。這些交易來自世界各地的街頭巷尾,而非華爾街。報告現實,其帝國建立在 Tron 網絡之上,而 Tron 網絡被報告認爲是最受歡迎的支付區塊鏈,並且遙遙領先。

USDT0 是 Everdawn Labs 基於 LayerZero 的全鏈可替代代幣(OFT)標準構建,其設計是一種精妙的整合之舉。它允許將傳統的 USDT 鎖定在以太坊的金庫中,同時在目標鏈上鑄造等量的全新、完全可替代的 USDT0。這是一種單一的、標準的資產,可在任何地方流通。市場對這一解決方案的需求立竿見影。自 2024 年推出以來的短短几個月內,USDT0 就促成了超 20 億美元的跨鏈轉賬。

2.西裝革履者:USDC / CCTP

如果說 USDT 是人民的王者,那麼 USDC 就是磨礪已久的挑戰者,正覬覦着機構領域的王座。報告證實,USDC 雖然落後但已穩居第二,這一現實使得其戰略選擇愈發關鍵。USDC 的力量源自信任、合規以及與傳統金融的深厚聯繫。值得一提的是,近期 Circle 的 IPO 非常成功。

Circle 推出的跨鏈轉移協議(CCTP)直接針對了 Tether 的弱點,以應對碎片化問題。

通過允許用戶在一條鏈上銷燬真實的 USDC,並在另一條鏈上鑄造等值的原生 USDC,Circle 創造了一種乾淨、高完整性價值轉移的標準。這一策略在特定市場已初見成效。報告指出,儘管 USDT 在全球佔據主導地位,但 USDC 也已佔據相當大的份額,在阿根廷和印度等市場,其交易量幾乎佔到總量的一半,這表明其以合規爲先的策略與這些地區新興的風投支持的金融科技公司產生了共鳴。單籤風險和其他權衡取捨本身就是一個完整的話題。

3.煉金術士:FRAX

FRAX 和其他替代品在支付報告的數據集中“幾乎不存在”。

這並不意味着失敗,而是明確了它們的角色。Frax 當下並非爭奪支付領域的王者;它更像是實驗室裏的煉金術士,不斷探索數字美元的邊界,並給市場施加壓力,迫使巨頭們進化,否則就有被淘汰的風險。

FRAX 將算法反應與機構支持相結合,但 UST 的記憶仍讓許多人保持謹慎。

與大多數無法使用暴力手段(*FreedomTM)的封閉金融系統一樣,這句話特別貼切:“在一個封閉的金融領域,錢多的決定結果。”

Frax USD 現已鑄造成 frxUSD,其力量源自治理機構任命的“神聖託管人”。

貝萊德的 BUIDL、Superstate 的 USTB 以及 Janus-Henderson 的 JTRSY,鎖定可驗證的國債和現金,每鎖定一美元就鑄造一枚代幣;銷燬代幣後,金庫必須歸還該美元,因此掛鉤取決於鏈上可審計的儲備。

迄今爲止,這些項目都取得了巨大成功。它是如何運作的?

追求收益的人將 frxUSD 存入 sfrxUSD 金庫,其將支持資產導向短期國債、DeFi 套利交易或 AMO 市場做市等收益最高的組合,從而讓利率上漲,同時面值保持不變。

長期投資者參與 FXB 拍賣,將現有 FRAX 兌換爲到期時更大的份額,並勾勒出一條不受外部信用風險影響的原生鏈上收益率曲線。在 Fraxtal 上,每一筆交易都清晰可見,更名後的 FRAX 代幣爲 gas 提供燃料,並通過 veFRAX 鎖定,控制整個實驗室。

所有這些都發生在 Fraxtal L2 鏈上,商品代幣 FRAX(原名 FXS)充當 gas 費用,並通過 veFRAX 鎖定機制,爲更廣泛的生態系統治理提供錨點。

即便如此,每一種錨定資產都會招致其“索羅斯”。

誰會扮演索羅斯?任何擁有雄厚資金和鏈上槓杆的平臺。Jump Crypto、Wintermute 或類似的機構都符合這一模式。

他們可以大量借入 frxUSD 或傳統 FRAX,將其拋售至低於錨定價格,然後層層做空,隨後通過仍持有儲備的託管金庫贖回。

利潤來自於在市場上以折扣價購入的代幣與贖回時釋放的全額美元之間的差價。如果預言機滯後或橋接擁堵,差價會擴大。在市場平靜時期積累 veFRAX 可能會加速系統壓力。

這或許有些過於簡化,但唱衰者可能會說,這就像在一個脆弱的曲線上構建了一個高凸度的債券市場。

時間會證明一切,像這樣的實驗往往會產生令人難以置信的長期積極影響。

畢竟,這是加密貨幣……在人們真正使用之前,貨幣只是一個空殼。是什麼讓空洞的代碼變成了日常貨幣?

兩種美元的故事:街頭美元和企業美元的統一

USDT0 的真正意義在於能夠連接兩個截然不同的世界:街頭美元的世界和企業美元的世界。Nathan 提出的“價值實現層次”框架可以更好地理解這種劃分,他認爲穩定幣的用戶分爲兩類:“需要穩定幣的人和不需要穩定幣的人。”

街頭美元 (Street Dollar) 就是 USDT 的生存之道。

玻利維亞的自由設計師 Ana 用它對抗年均 100% 以上的通貨膨脹。拉各斯的小企業主 David 用它向中國供應商付款,繞過了央行嚴格的外匯管制。

對他們來說,USDT 是一種實用工具。正如 Nathan 所解釋的,對於這些新興市場的用戶來說,“穩定幣的無需許可性是一種變革性的解鎖”。它賦予了他們使用穩定貨幣的途徑,這在以前是不可想象的。這就是 Tron 的經濟模式,(穩定幣支付)報告顯示,超過 5200 萬個地址持有的 USDT 餘額不足 1,000 美元。

正如 Paolo Ardoino(Tether CEO)所闡述的,數字美元將填補財政政策無能和腐敗留下的市場空白。無需許可確實是無需許可。

信任賦予價值;真正的、持續的採用是靠贏得的。

企業美元 (Enterprise Dollar) 是 USDT 的機遇。它是以太坊及其 L2 的高科技金融雲中使用的美元。它是一種可編程的美元,可用作貸款抵押品、在複雜的流動性池中產生收益,也是高頻套利的工具。對於西方用戶,Nathan 認爲:“可編程性是西方穩定幣創新的主要催化劑”。

在 USDT0 出現之前,這兩個世界是相互獨立的。這造成了一個嚴重的問題,a16z 的 Sam Broner 也強調了這一點。

他稱之爲實現“貨幣單一性”的挑戰,即所有形式的貨幣都應該可以等價互換。鎖定在街頭美元世界中的 Tron USDT 與 DeFi 領域美元世界的以太坊 USDT 並不相同。

USDT0 嘗試解決這個問題。

USDT 是儲備,USDT0 是渠道。

Ana 可以將她賺取的街頭美元,通過一筆簡單的交易,轉入 Arbitrum 的儲蓄協議,賺取 5% 的收益。David 的公司可以使用同一資產向供應商支付 21.9 萬美元,該資產之前匯款需 26 美元。USDT0 將街頭原始、混亂的能量與 DeFi 強大、高效的機制連接起來,使 Tether 的美元真正一體化。

上圖所示,穩定幣支付的首選區塊鏈 Tron,就充分體現了這一點。Tron 提供最低的手續費,並在新興市場得到廣泛採用。

LegacyMesh 將每個 Tron 或 TON 網絡的代幣都鎖定。然後,Arbitrum 會鑄造一個一對一的 USDT0 孿生幣,能在以太坊、Berachain 以及任何 LayerZero 連接的鏈上原生流通。

簡而言之,這種設計將數十種橋接版本壓縮成一個單一的規範代幣,並擴大了 Tether 在 DeFi 和其他領域的影響力。

離開街頭的美元完好無損地到達收益農場和信貸市場,以區塊速度移動,而不是通過託管繞行。由於 Tron、TON、以太坊和 Arbitrum 已經連接,該網絡現在將大部分 USDT 封裝在一個單一的電路中,並賦予其一張通往更廣闊領域的“省 Gas 護照”。

這是 Tether 武器庫的一項重要補充。

終局:穩定幣渠道之戰

全鏈技術的到來預示着一場新的終局之戰。Tether 的 USDT0 策略如今展現出一種雙管齊下策略:

核心防禦:在像 Tron 這樣的低成本鏈上,傳統的 USDT 繼續捍衛其龐大的街頭美元用戶帝國,並利用其網絡效應,通過 LegacyMesh 進行有計劃的遷移。

進攻性擴張:USDT0 則充當了旨在征服新領域的先遣部隊:高端 DeFi、機構平臺以及下一代移動支付應用。

三大戰場依然開放:

下一個關鍵戰場在哪裏?儘管 Tether 在交易量上佔據主導地位,但 Circle 在風投支持型初創企業競賽中勝出。下一代高增長支付公司和新銀行會選擇 USDC 的合規性,還是像 USDT0 這樣資產的戰術靈活性?爭奪下一代金融科技基礎設施的戰鬥是一個關鍵戰場。

CCTP 能否在用戶體驗上勝出?USDT0 通過第三方協議(LayerZero)實現其全鏈願景。而 CCTP 則是一個第一方、垂直整合的解決方案。Circle 能否憑藉這種緊密集成,爲開發者和機構提供更安全、更快捷或更簡單的用戶體驗?在橋接黑客攻擊頻發的世界裏,由發行方自行構建和掌控的堡壘是一個強有力的賣點。

“企業美元”會選擇另一條道路嗎?報告指出,B2B 支付如今是規模最大且增長最快的領域,平均交易規模超過 21.9 萬美元。這類資金流動恰恰對交易對手風險和監管審查最爲敏感。隨着這一市場的成熟,企業和金融機構是否會自然而然地傾向於“西裝革履者”(USDC)而非“國王”(USDT)及其特種部隊?

當西方覺醒時會發生什麼?報告重點聚焦於新興市場支付領域,其中 USDT 佔據主導地位。但當美國和歐洲的穩定幣用例在可編程性和收益率的驅動下開始興起時,又會怎樣?這可是 Circle 的主場。當這些市場上線時,Circle 能否將其在西方開發者和機構中的強勢地位轉化爲更廣泛的網絡效應?

正如 Chuk 在其文章(Stripe、穩定幣以及 1000 億美元重塑金融的競賽)中所言,美元正在從舊世界中解綁,並在鏈上重新捆綁。

另一個值得關注的參與者是 Plasma。Plasma 獲得了 Bitfinex、Founders Fund 等機構支持,它是一條側鏈,將狀態錨定在比特幣上,同時運行一個與 EVM 兼容、零手續費的環境,專爲穩定幣轉賬而優化。

這種設計意味着鎖定在 Plasma 上的 USDT 能以 POS 速度轉賬,同時仍能繼承比特幣的結算保障,從而爲 Tether 提供 Tron 和以太坊都無法比擬的專用通道。

如果 USDT0 成爲這種流動性的通用封裝,Plasma 就能處理街頭美元 (Street-Dollar) 的批量結算,並在這些資金逐漸進入收益更高的企業美元領域時爲其提供保障,從而將整個體系緊密聯繫在一起,這是 Circle 的 CCTP 無法輕易複製的。

USDT0 是鞏固 Tether 帝國的關鍵舉措,通過 Plasma 還能幫助其在新領域施展影響力。

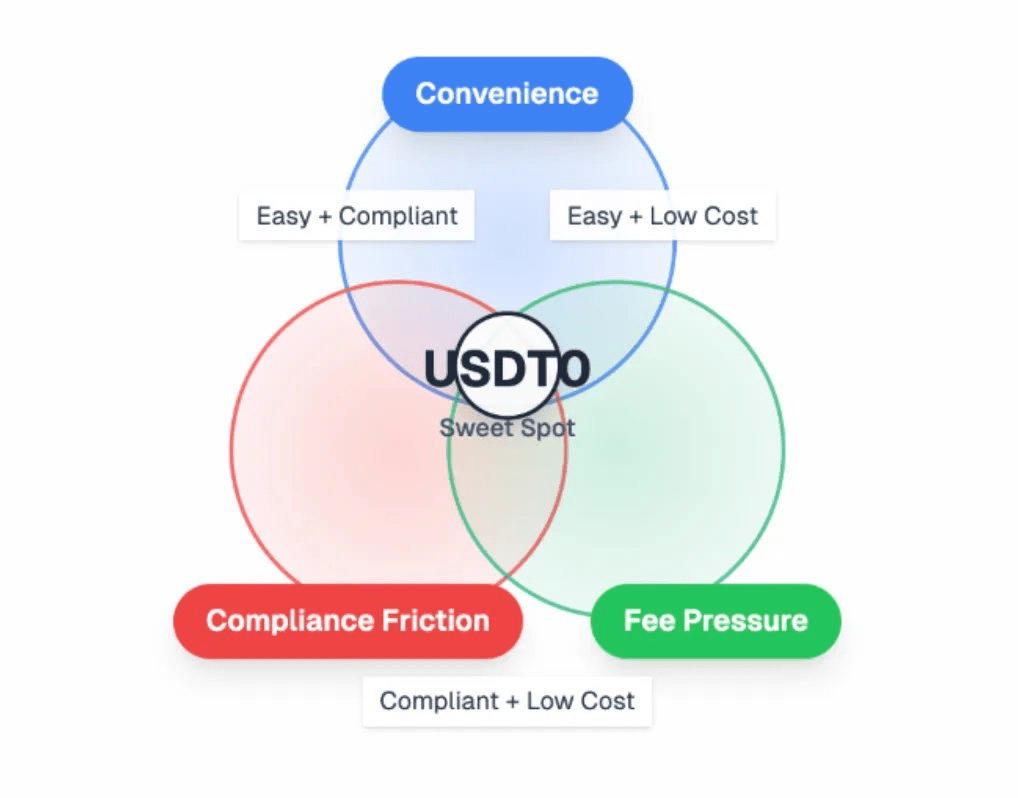

USDT0 能超越 Circle 的 CCTP 的關鍵點

USDT0 最明顯的突破口在於便利性、合規摩擦和費用壓力的交匯處:

新興市場的工資和匯款渠道已經依賴於 Tron 的流動性,但渴望直接獲得 DeFi 的收益。

中等規模的 B2B 結算:比如 5 萬至 50 萬美元的供應商付款,難以忍受電匯截止時間和銀行限額。

不願使用橋接的 DeFi 協議,它們希望在不同鏈之間擁有單一、低 Gas 成本的美元,用於抵押和流動性挖礦。

尋求美元賬戶而無需銀行合作伙伴的移動金融科技應用程序。

通過首先深入研究這四個現實世界的利基市場,USDT0 可以在 Circle 佔領前將其交易量優勢鞏固。

USDT0 的 DeFi 戰略計劃

USDT 仍是街頭的王者,但 USDC 卻主宰着儀表盤。

要改變這種平衡,Tether 必須削弱 USDC 所享有的特定壁壘。

Vault 儀表盤嚴重依賴 USDC:2025 年 1 月,Vault .fyi 上收益率排名前十的都是 USDC,其中 Revert Lend USDC 的年利率爲 14.9%,Gauntlet USDC Core 的年利率爲 14.7%。

這種情況在 2025 年 6 月發生了變化,10 個平臺中有 2 個採用了 USDT。

在 vaults.fyi 等儀表盤上,這種主導地位基於三個實際優勢:

大多數收益策略(Maker DSR、Aave、Morpho、Compound、Ethena 對衝)都接受或返還 USDC。

交易者認爲 USDC 是鏈上記賬最乾淨的美元。

其橋接是第一方(CCTP),因此封裝很少會分散流動性。

下面按順序逐一介紹:

策略覆蓋範圍。Maker、Aave、Morpho、Compound 和 Ethena 都以 USDC 結算,因此建設者默認使用它。Tether 可以通過資助方式予以反擊,路徑例如 USDT0 → sUSDe → Ethena 或 USDT0 → Fraxlend → Curve stables。通過將它們封裝在 ERC-4626 中,並添加一個臨時的 50-100 bp 的激勵機制。一旦 Yearn、Beefy 和 Enzyme 上架這些金庫,使用 USDC 的習慣就會逐漸消失。

感知合規性。Maker 和 Morpho 仍在對 USDT 進行減記。由於每枚 USDT0 代幣都由以太坊端的金庫支持,並在每條鏈上原生鑄造,因此 Chainlink 的儲備證明喂價機制將允許風險委員會對這些減記進行調整。借款表格清楚地顯示了兩者之間的差距:2025 年 6 月 10 日,Aave v3 借入 USDT 的手續費約爲 4.9%,而同一平臺借入 USDC 的手續費僅爲 0.6%。然而,這並沒有改變人們對儲備本身的信任。

橋接便利性。開發者喜歡 Circle 的第一方橋接。USDt0 可以通過依靠 OFT 和 LegacyMesh 來實現這種便捷性:代幣地址會出現在每個主要的 rollup 上,因此在 Arbitrum、Optimism 和 Base 之間進行再平衡的金庫只需持有一個 ERC-20 代幣,而無需反覆進行銷燬和鑄造週期。

資金池深度。Curve 和 Balancer 仍然錨定 USDC。USDT 可以利用其做市商賬簿的資金啓動全鏈三池,並在一個季度內返還 100-150 個基點的 LP 費用。在 Balancer 上,每週大約 30-40 個基點的 vlBAL 或隱性激勵措施也能吸引同等深度的資金。

聚合器的慣性。諸如 vaults.fyi 之類的儀表盤會顯示所有被索引的內容。USDT0 或 LayerZero 可以託管每個經過審計的 USDT0 金庫的開放 JSON 源。一旦策略通過安全審查,就會獲得與 USDC 相同的展示空間。

如果 USDT 同時啓動這五個槓桿:參考策略、儲備證明預言機、跨鏈原生資產、補貼深度池以及公共指數;那麼年化收益率應該會傾向於 USDT0。

收益獵手追逐的是數字,而非忠誠度;一旦這種利差出現,USDC 的儀表板領先優勢可能在一個季度內消失,而“煉金術士”的實驗將獲得新的流動性。

未來貨幣之戰將在更多戰線上展開。結果將取決於誰擁有過去和現在,更重要的是,誰能夠通過將街頭美元和企業美元結合起來創造真正的美元,從而佔領未來最有價值的領域。

Omar Little 有句話說得很好:“如果你向國王發起攻擊,那你最好別失手。”

相關閱讀:Airwallex CEO硬槓穩定幣遭加密圈“圍攻”,穩定幣動了誰的奶酪?