坏账正在上升,整个系统正在流失流动性。

这就是为什么它是比特币下一个大动作的完美布局。

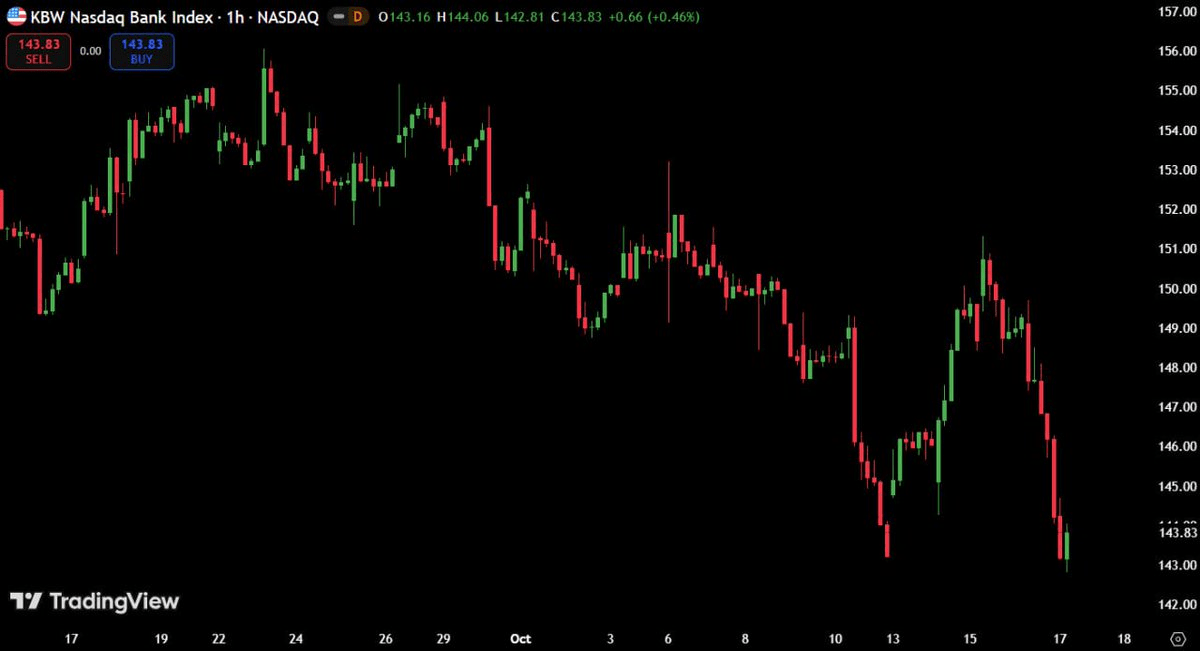

美国地区银行今天崩溃。

Zions下跌13%。

西方联盟下跌10%。

KBW银行指数下跌6%。

但这为什么会发生?

Zions Bancorp报告了5000万美元的贷款冲销,这意味着某人的债务变得毫无价值。

西方联盟在欺诈和抵押担忧后下跌了10%。

而跟踪美国地区银行的KBW指数,创下自四月以来的最差表现。

裂缝出现在它们总是出现的地方:

商业房地产贷款

小企业信贷

地方发展借贷

这些领域主要由地区银行资助,极其敏感于利率。

当利率翻倍时,2021年的每笔低收益贷款都成了定时炸弹。

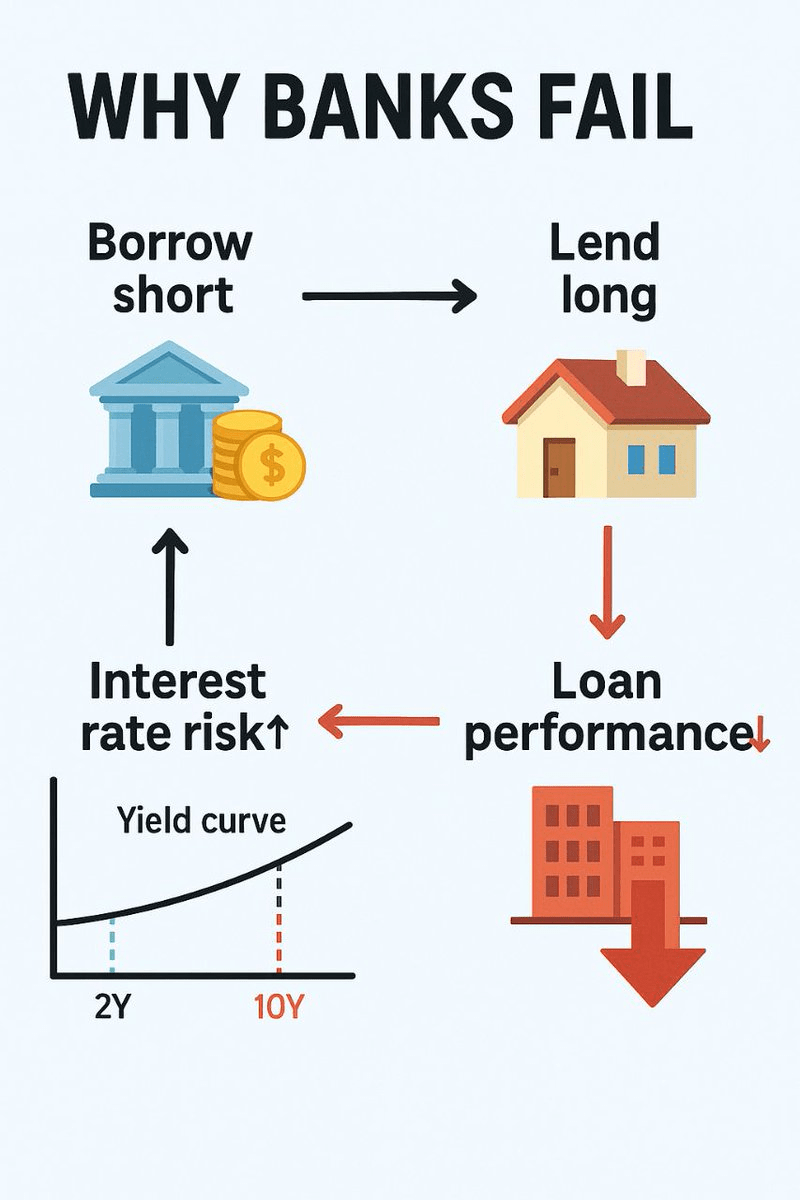

地区银行并不是偶然崩溃,而是设计崩溃。

他们短期借款,长期放贷。

存款是短期的,但贷款(商业房地产、住房、商业信贷)是长期的。

当利率快速上升时,这些长期贷款的价值崩溃。

由于存款立即重新定价,利润在一夜之间消失。

这就是每一次银行危机的静默开始。

再加上商业房地产,情况会变得更糟。

2020年以3%写的办公贷款现在以8%再融资,而租金收入没有变化。

抵押品下降,违约上升,资产负债表悄然腐烂。

然后信心下降,存款外逃开始,融资枯竭,原本看起来“稳定”的局面变得系统性。

这就是传染如何建立,一次一个资产负债表。

这样想:

一家公司在2021年以3.5%的利率借款。

今天,同样的贷款以8%的利率再融资。

支付翻倍。现金流没有。

违约开始。银行吸收损失。

利润缩小。贷款停止。

这就是一个控制住的问题如何悄悄变成系统性流动性问题。

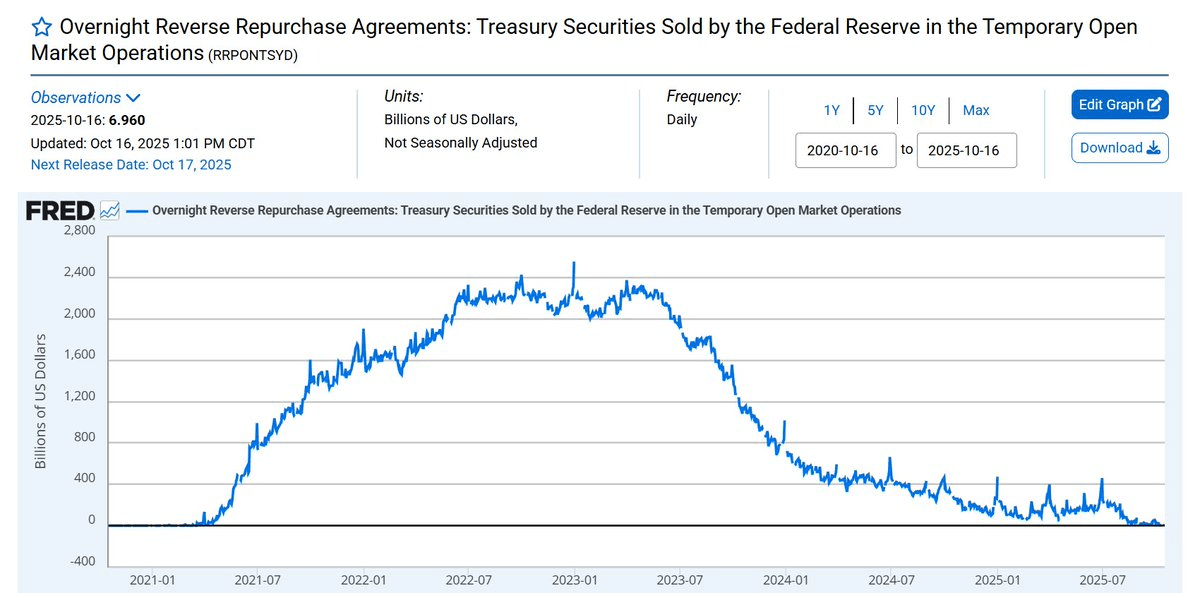

这就是为什么鲍威尔最近的评论很重要:

我们可能在接下来的几个月内接近资产负债表收缩的结束。

这意味着:量化紧缩(QT)几乎完成。

因为如果美联储在银行已经亏损的情况下抽走更多准备金,信贷市场将会锁定。

量化紧缩通过从系统中抽取美元来扼杀流动性。

当准备金下降到过低时,小型银行首先受到挤压,它们的融资成本上升,而存款则转向更安全的收益。

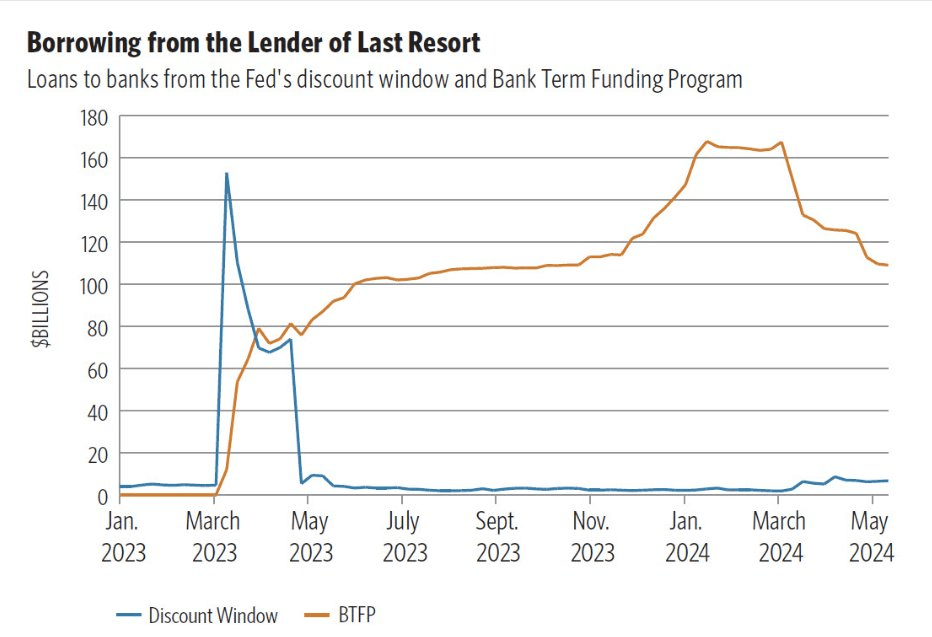

这正是我们在2023年银行压力前看到的情况,这导致了紧急的美联储流动性设施。

那时,它始于硅谷银行。

今天,是锡安银行、西方联盟和其他银行。

不同的名字,相同的疾病:久期错配 + 更高的利率 + 低准备金。

每当这种疾病蔓延时,治疗方法是相同的:流动性注入。

接下来会发生什么,逐步进行:

1. 银行压力收紧信贷。

2. 美联储暂停量化紧缩。

3. 准备金稳定。

4. 流动性重新流入。

5. 风险资产提前反应转变。

这不是投机。这是2023年发生的同样事情。

当银行失去彼此的信任时,资本会移动到仍然存在信任的地方。

这不再是美元体系,而是在其之外。

这就是为什么比特币像流动性的早期指标,而不是跟随者。

每一次过去的流动性逆转都讲述着同样的故事:

2020年:$4T QE → BTC 20×

2023年:紧急借贷 → BTC 4×

2025年:QT暂停即将到来 → 又一波主要流动性潮正在形成

名称变化,但数学不变。

当流动性扩张时,比特币上涨。

与此同时,股市仍在假装软着陆是真实的。

但如果你跟踪地区银行,信贷创造的核心,信号已经在这里。

他们正在流失资本。

贷款增长正在缩小。

存款正在流出。

这不是着陆。这是收缩。

那么当收缩变得太深时会发生什么?

美联储介入,不是出于慈善,而是出于生存。

你不能用破产的贷方来运作一个杠杆经济。

所以他们会停止量化紧缩,最终,他们会再次印钞。

不是因为他们想这样,而是因为他们必须这样。

这就是为什么比特币在银行混乱中蓬勃发展。

这不是反美联储。这是美联储反应函数的另一面。

每次系统破裂时,流动性就会回归,比特币会比任何其他东西更快地重新定价这种新货币供应。

短期内:波动性保持高位。

市场不会在银行破裂的同一天触底。

流动性需要时间重新进入系统。

预计会有更多冲击、低点更低,以及随着弱势投资者退出而被迫清算。

这就是杠杆如何重置,通过痛苦。

中长期:这种痛苦将变成燃料。

一旦美联储介入以稳定银行,流动性就会迅速回归。风险资产如比特币首先会重新定价。

过去5年的每一个银行压力周期都以相同的方式结束:

政策放松 → 流动性激增 → BTC引领复苏。

讽刺的是?

每当美联储试图正常化时,系统都会提醒他们无法在没有持续流动性的情况下生存。

比特币正是为了提醒这一点而建立的,是一个对一个沉迷于自己印钞机的系统的镜子。

最后的思考:

锡安银行和西方联盟不是故事的全部。

他们是建立在债务和否认基础上的结构中的第一个裂缝。

当流动性潮返回时,它将超级充电像比特币和山寨币这样的资产。

永远要独立研究并相应调整规模。非金融建议!

📌 关注 @Bluechip 获取未经过滤的加密情报,欢迎收藏和分享。