高杠杆逐仓滚仓策略的可行性分析与风险提示

一、策略原理与数学模型

收益率公式解析

用户提到的收益率公式(收益率=杠杆倍数×涨跌幅)在理想条件下成立。例如,100倍杠杆+1%涨幅=100%收益,理论上本金翻倍。但需注意:忽略交易成本:手续费、滑点、资金费率等会侵蚀实际收益。

单边行情假设:需持续单边上涨/下跌,现实中市场多为震荡或趋势反转。

滚仓复利的理论极限

若连续N次实现100%收益,本金增长为(2^N)倍。例如:10U → 20U(1次)

20U → 40U(2次)

10次后本金达10240U,但需连续10次精准捕捉1%涨幅,概率极低。

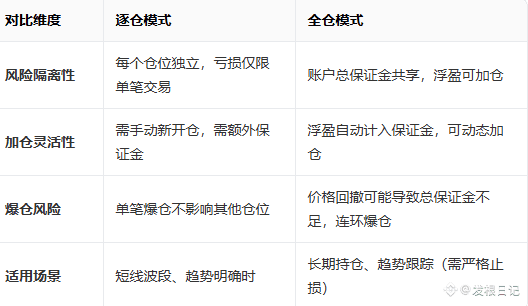

二、逐仓与全仓模式的核心差异

三、滚仓策略的潜在风险

连续盈利的不可持续性

市场趋势难以持续单边运行,需频繁切换多空方向,操作难度高。

例如:BTC在2023年全年波动率仅约50%,日均1%涨幅仅出现12次。

高杠杆的累积效应

每次滚仓需承担更高风险:若本金翻倍后亏损50%,实际损失为初始本金的2倍。

举例:10U→20U→10U(两次亏损50%),本金缩水50%。

市场微观结构风险

大额订单易引发价格滑点,尤其在低流动性币种中。

平台风控可能限制频繁交易,如Coinex对高频交易的反操纵机制。

四、实际应用建议

分层风控体系

单笔仓位控制:不超过总资金的10%,避免单次亏损过大。

止损机制:设置动态止损(如ATR通道突破止损),而非依赖盈亏比。

交易成本优化

选择低费率平台(如Bybit逐仓手续费0.025%),避免成本侵蚀收益。

避免频繁开平仓,减少资金费率累积(永续合约多空持仓需支付资金费率)。

心理与纪律管理

建立交易日志,记录每笔交易盈亏原因。

设置最大回撤阈值(如总资金30%),触发后暂停交易。

五、替代策略探讨

阶梯式加仓法

将本金分3-5档,按价格区间逐步建仓,降低单次风险。例:10U分5档,每档2U,价格每下跌2%加仓一档。

跨品种对冲

同时做多/空相关性低的币种(如BTC与DEFI代币),分散风险。需注意相关性变化,可通过

以上,是个人分析,仅供参考!

$BTC$ETH