知名交易所 Coinbase 於 5/14 發布的月報指出,隨著美國財政與貿易雙赤字惡化、全球去美元化聲浪升溫,比特幣 (Bitcoin) 這種「不受主權限制、可自我保管」的資產正趨於主流,有望成為國際儲備體系的新選擇。Coinbase 甚至預估,假設全球各國把 10% 的外匯存底換成比特幣,整體市值有機會再衝上 1.2 兆美元。

美國雙赤字風險升高,美元避險地位遭質疑

報告指出,過去半世紀以來,美國經濟運作依賴於央行獨立性與穩定通膨目標。但是:

自 2008 金融海嘯與 COVID-19 疫情後,龐大財政刺激導致美國債務激增。

美債從 2008 年佔 GDP 的 63%,暴增至 2025 年的 122%。

2022~2023 年聯準會大幅升息後,政府借款成本偏高,美國利息支出就難以忽視,又帶動貿易保護主義升溫,美元避險地位遭質疑。

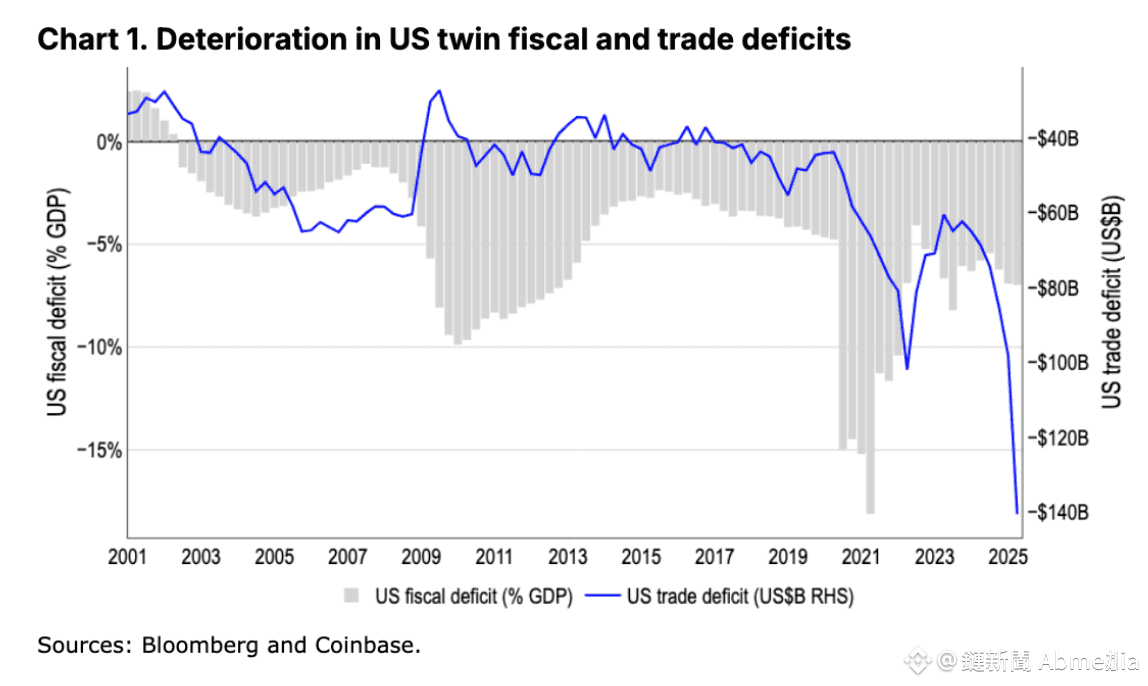

圖中可以看到,截至 2025 年:

「美國財政赤字已擴大至接近 GDP 的 -15%,貿易赤字則惡化至單月 -1,400 億美元,雙赤字同步創下歷史新低。顯示美國對內持續舉債、對外嚴重入超,讓美元避險地位面臨空前壓力。」

全球非美機構重壓超過 33 兆美元資產,但不做避險

特別值得注意的是,全球非美機構投資人像是退休基金和主權基金:

「這些年手上其實重壓超過 33 兆美元的美元資產,但他們沒有特別做避險。」

假設未來出現信心反轉,可能引發大規模資產重配與美元拋售潮。

而在下圖可以看到,到了 2025 年:

「市場押注美元下跌的部位已擴大到超過 300 億美元的淨空單,創下近年新高。」

「與此同時,代表美元整體強弱的多邊美元指數也跌破 100 點,顯示全球投資人對美元的信心正在明顯下滑。」

比特幣與黃金並列新儲備資產,具備獨特優勢

Coinbase 指出,美元信心危機並非首次,但這次的制度性轉變,可能讓「儲值資產」重新獲得注目,包括黃金與比特幣。

黃金於 2025 年 7 月起將被國際監管機構 (Basel III) 列為 Tier 1 優質流動資產

而比特幣,則憑藉其:

不受國家管控

免於凍結與制裁

自己保管就好,彈性流通

也因為這些特點,BTC 被當成一種「不受國家左右」的資產,特別適合那些對主權貨幣敏感的國際交易場合。舉例來說:

俄羅斯儲存在海外的 2,000 公噸黃金,在制裁下無法動用

阿根廷政府過去曾凍結人民黃金與美元資產,以阻止資本外流,但對於比特幣卻難以執行類似管控。

比特幣進入國家視野,去美元化仍處早期

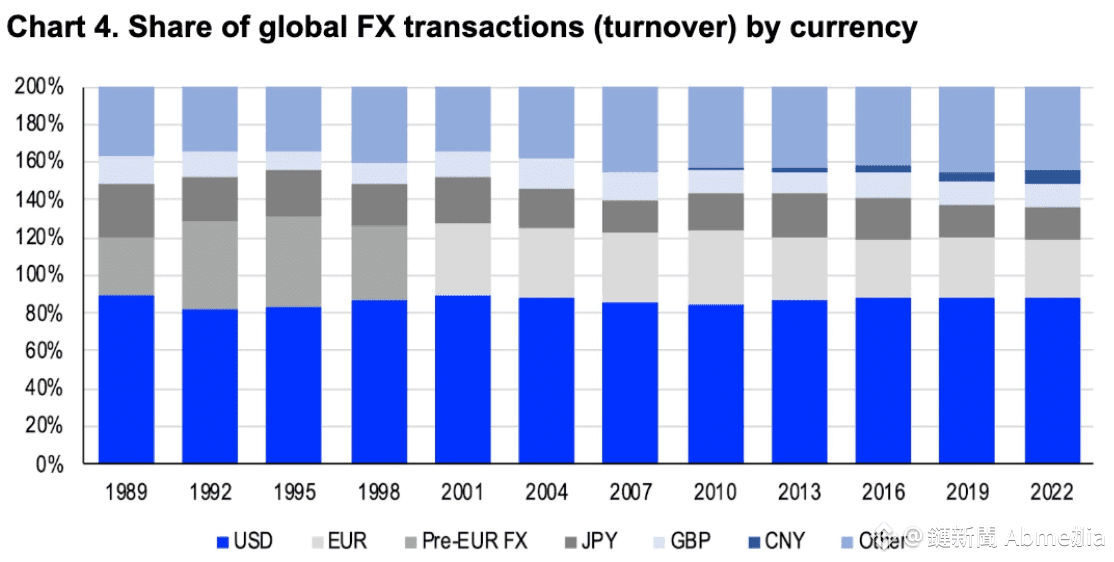

目前全球超過 80% 的國際貿易仍以美元結算,但越來越多經常帳盈餘國家像是中國、瑞士,都開始質疑是否應該繼續依賴美元作為中介。從下圖可看出:

「美元仍參與近 9 成全球外匯交易,雖說去美元化聲浪日益明顯,但目前仍處早期階段。」

雖說歐元為第二大儲備貨幣,但因歐洲央行機制限制與財政碎片化,難以取代美元角色。

反觀 BTC,雖說波動較大,但具備數位原生、無主權等特性,有望成為跨國貿易與儲備體系中的備案。而 Coinbase 指出:

「若全球外匯儲備中的 10% 轉進比特幣,將為 BTC 市值貢獻 1.2 兆美元。」

各國與美國開始囤幣,比特幣 ETF 推動全民參與

Coinbase 也觀察到,各國對比特幣的戰略儲備興趣正在升高:

2025 年 3 月,美國白宮正式將 198,000 顆遭查扣的 BTC 納入「戰略儲備」。

中國亦因司法沒收持有約 190,000 顆 BTC,但官方未承認。

瑞士、日本、芬蘭、波蘭等國也正研究是否納入國家資產配置。

此外,2024 年比特幣 ETF 的問世,讓散戶與機構投資人更容易入場。從下圖可看出,截至 2025 年:

「持有超過 0.01 顆比特幣的錢包地址已突破 1,400 萬個,顯示用戶基礎持續擴大,BTC 正逐步邁向主流化、大眾化儲值資產。 」

美元霸權鬆動,比特幣趁勢抬頭

綜合來看,Coinbase 認為美元的地位雖不會瞬間被取代,但這一波結構性改變,可能促使資本轉向新型儲值資產。

黃金固然穩健,但比特幣因為具備可自我保管、不受地緣政治影響的特性,更有潛力成為新時代的「數位儲備資產」。

未來十年,若儲備資產市場從目前 20 兆美元成長至 53 兆,哪怕只分一杯羹,比特幣的潛在上行空間也不容小覷。由下圖可看出,截至 2025 年 5 月:

「比特幣 (BTC) 與前 50 大加密貨幣 (COIN50) 的風險調整後報酬 (Z-score),已重新站上 Z-score 2 的水準,明顯優於 S&P 500 的 Z-score 約為 0。」

「自川普的 4/2 解放日 (Liberation Day) 以來,加密資產報酬回升速度明顯快於傳統股市,顯示市場資金重新偏好高波動高潛力資產。」

這篇文章 比特幣準備接棒美元?Coinbase:全球央行若換 10% 外匯,BTC 市值將衝上 1.2 兆鎂 最早出現於 鏈新聞 ABMedia。