Principais Conclusões

A 21Shares estreia o primeiro produto negociado em bolsa (ETP) que rastreia dYdX (DYDX) na Euronext Paris e Amsterdã.

O produto oferece acesso institucional a derivativos DeFi, com staking e auto-compounding a seguir.

O lançamento está alinhado com a crescente demanda global por derivativos de criptomoedas, destacada pelas expansões da Cboe, Kraken e Bitget.

Primeiro ETP para o Protocolo de Perpetuais DeFi

A 21Shares, com sede na Suíça, uma das maiores emissoras de ETPs de criptomoedas da Europa, lançou o primeiro fundo vinculado ao token nativo do dYdX (DYDX), oferecendo aos investidores institucionais exposição a uma das plataformas de derivativos DeFi mais ativas.

A dYdX processou mais de $1,4 trilhões em volume de negociação acumulado, listando mais de 230 mercados perpétuos. Apoiado pelo subDAO do Tesouro dYdX e gerenciado por meio de uma estrutura de tesouraria DeFi, o ETP fisicamente garantido cria um gateway regulamentado para instituições acessarem perpétuos descentralizados.

Mandy Chiu, chefe de desenvolvimento de produtos financeiros na 21Shares, chamou o movimento de um “momento marco na adoção de DeFi,” enfatizando que o ETP aproveita a mesma infraestrutura regulamentada já utilizada para ativos tradicionais.

Roteiro de Staking e Expansão

A 21Shares confirmou que a staking será adicionada em breve após o lançamento, com recompensas se acumulando automaticamente em recompra de tokens DYDX.

O roteiro mais amplo da dYdX inclui:

Lançamento de negociação baseado no Telegram neste mês.

Um mercado à vista começando com Solana (SOL).

Contratos perpétuos atrelados a ativos do mundo real (ações, índices).

Descontos nas taxas para stakers e opções de depósito expandidas abrangendo stablecoins e fiat.

Apetite Institucional por Derivativos de Cripto Cresce

O lançamento ocorre à medida que tanto as bolsas tradicionais quanto as nativas de cripto aumentam as ofertas de derivativos:

A Kraken lançou seu braço de derivativos regulado pela CFTC em julho por meio de uma aquisição de $1,5B da NinjaTrader.

Cboe irá estrear futuros contínuos de Bitcoin e Ether de 10 anos em 10 de novembro, aguardando aprovação regulatória — modelados a partir de futuros perpétuos populares em mercados offshore.

A Bitget reportou $750B em volume de derivativos em agosto, trazendo o total de negociações para $11,5T e se classificando entre as três principais bolsas para interesse aberto em BTC e ETH.

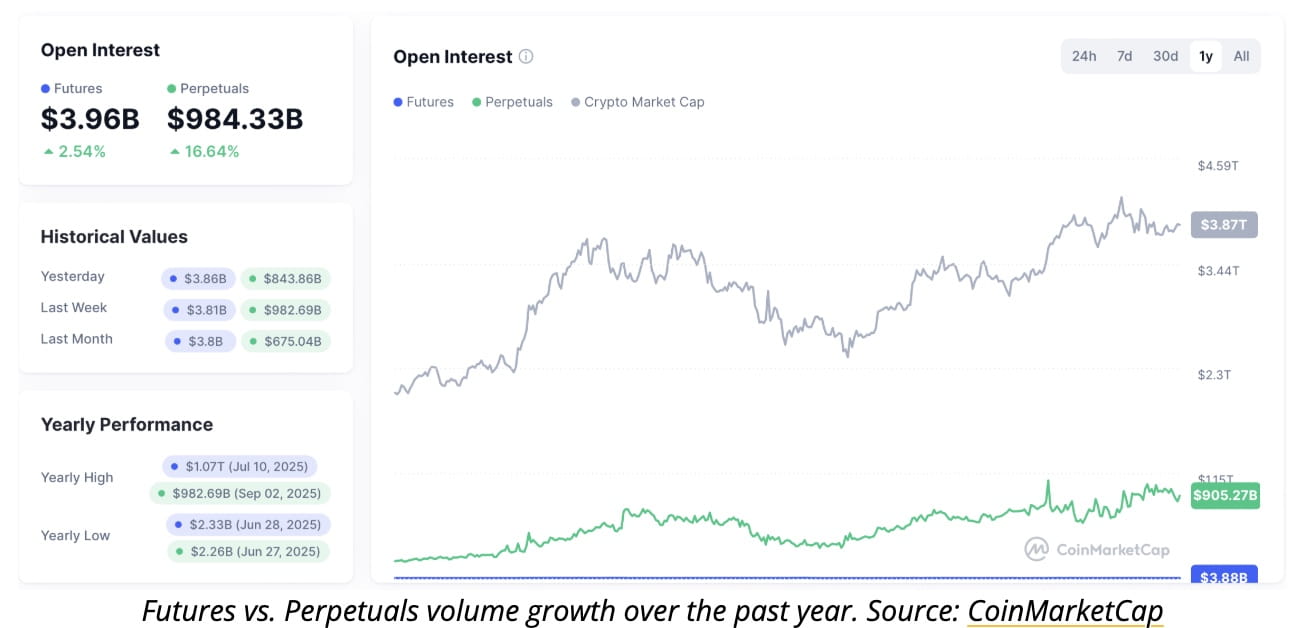

Os derivativos de cripto continuam sendo um dos maiores mercados da indústria, com interesse aberto em $3,96B em futuros e $984B em perpétuos, de acordo com o CoinMarketCap.